2 ндфл код вычета 503 что это означает

ФНС России рассказала, как отразить налоговый вычет по материальной помощи в декларации 3-НДФЛ

| deagreez1 / Depositphotos.com |

Организация начислила сотруднику материальную помощь и отразила ее в справке о доходах и суммах налога физического лица (форма 2-НДФЛ) по коду 2760 «Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту». К этому доходу налоговым агентом был применен налоговый вычет по коду 503 «Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту».

Как поясняет налоговая служба в своем письме, и при заполнении налоговой декларации по форме 3-НДФЛ необходимо указать в разделе «Сведения о полученном доходе» доход по коду 2760 и соответствующую сумму вычета по коду 503. При этом имеется возможность ручной корректировки как суммы дохода, так и суммы вычета (письмо ФНС России от 21 февраля 2020 г. № БС-3-11/1405@).

Налоговая служба напоминает, что для заполнения деклараций на официальном сайте службы размещено несколько сервисов, например «Декларация 2019» или в личном кабинете налогоплательщика для физлиц. При заполнении налоговой декларации с помощью последнего сервиса программное обеспечение автоматически переносит в налоговую декларацию персональные сведения о налогоплательщике и сведения о полученных им доходах (в том числе с разбивкой по кодам доходов и соответствующим кодам вычетов) и суммах уплаченного налога на доходы физических лиц; программа имеет удобный и понятный интерфейс, подсказки, что позволяет избежать ошибок при заполнении налоговой декларации.

Код вычета 503 в справке 2 ндфл

Справка 2-ндфл: вычет 503

Иногда работодатель в справке 2-ндфл, выданной работнику организации, отражает код вычета под номером 503. Указанный код вычета показывается в пункте 3 «Доходы, облагаемые по ставке 13 %» в четвертом столбике.

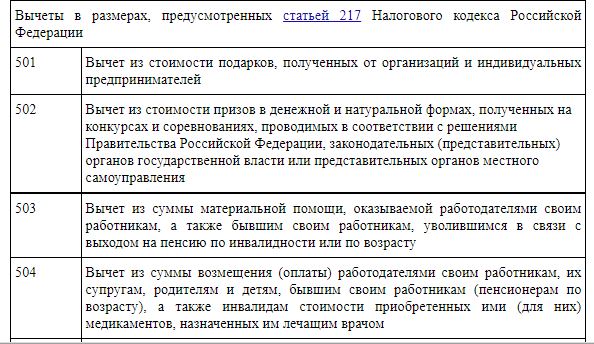

Согласно Приказа ФНС от 10 сентября 2015 г. N ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов», код 503 расшифровывается следующим образом:

Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту.

Данному коду строго соответствует код дохода 2760, то есть в пункте 3 справки 2-ндфл по одной строчке может одновременно указываться код дохода 2760 и код вычета 503.

Код дохода 2760, согласно вышеуказанного приказа, расшифровывается следующим образом:

Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту.

Заполняя декларацию 3-ндфл, с целью получения налоговых вычетов (то есть возврата налога, например, по расходам на обучение, лечение или при покупке квартиры), внося данные из справки 2-ндфл в декларацию, при наличии кода вычета 503, его также необходимо отразить в заполняемой декларации.

На сайте Вы можете заполнить декларацию 3-ндфл онлайн, все коды вычетов из справки 2-ндфл (в том числе код 503) мы полностью автоматизировали. Вы их указываете, они автоматически отражаются в декларации по нужным строчкам. Наш специалист проверит готовую декларацию.

В декларации 3-ндфл за 2018 год и более поздних – Приложение 4, строчка 040 (пункт 4), также в размере не более 4 000 рублей.

Если Вы официально трудоустроены, Вы имеете право на возврат из налоговой инспекции до 13 % расходов на обучение, лечение или покупку жилой недвижимости!

Заполните декларацию 3-ндфл прямо сейчас:

Рассчитайте онлайн сумму компенсации, которую можно получить из налоговой инспекции, официально работая, по расходам на обучение, лечение или покупку квартиры!

Узнайте, сколько можно вернуть из налоговой:

Код вычета 503 в 2-НДФЛ

С целью снижения налоговой нагрузки на российских граждан государство использует ряд механизмов, позволяющих на законных основаниях уменьшить налогооблагаемую базу и, соответственно – сумму налога.

Одним из таких механизмов является предоставление налоговых вычетов. Это законодательно установленные суммы, которые вычитаются из дохода, подлежащего налогообложению. Данные льготы могут касаться не только заработка, но также других выплат, полученных в денежной или имущественной (натуральной) форме – например, материальной помощи.

В справке 2-НДФЛ, а также в регистрах налогового и бухгалтерского учета, отражающих доходы и расходы физических лиц, эти вычеты обозначаются с помощью соответствующих числовых кодов.

По каким видам доходов могут предоставляться вычеты

В справке 2-НДФЛ указываются все виды доходов, которые получал налогоплательщик в конкретном отчетном периоде, в том числе:

Налоговые вычеты могут предоставляться к разным видам доходов. Чтобы при оформлении справки 2-НДФЛ, а также регистров налогового и бухгалтерского учета, отражающих доходы и расходы физических лиц, не возникало путаницы, каждому виду дохода и налогового вычета присваивается индивидуальный код.

Что значит код налогового вычета 503

Материальная помощь, выплачиваемая нанимателем своим сотрудникам (включая бывших работников, вышедших на пенсию по возрасту или по инвалидности), относится к видам доходов, на которые предоставляется налоговый вычет. Его сумма составляет 4 000 рублей в год на одного работника, что предусмотрено п. 18 ст. 217 российского Налогового кодекса.

Вычет обозначается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с использованием кода 503.

Предположим, что сотрудник предприятия получил от него материальную помощь в размере 15 000 рублей. В этом случае данная сумма будет отражена в справке 2-НДФЛ с помощью кода 2760, а сумма полагающегося вычета (4 000 рублей) – под кодом 503. Расчет налогооблагаемой суммы в данном случае будет выглядеть следующим образом:

15 000- 4 000 = 11 000 рублей

Сумма по коду 503 – фиксированная величина, не зависящая от размера материальной помощи. Она может применяться несколько раз в год, но только в пределах установленного лимита.

Например, если человек получил материальную помощь в апреле в сумме 1500 рублей, в августе – 2000 рублей, и в ноябре – 6000 рублей, то в первом и втором случае суммы будут прольготированы полностью, а в третьем из материальной помощи будут вычтены оставшиеся 500 рублей:

Следовательно, подоходный налог будет удержан только из ноябрьской материальной помощи, причем подлежащая налогообложению сумма составит 5 500 рублей.

Чем отличаются коды вычета 503 и 508

Стоит отметить, что к материальной помощи, выплачиваемой по случаю рождения ребенка, код вычета 503 никакого отношения не имеет. Это другой вид дохода, который отражается в справке 2-НДФЛ, а также в соответствующих документах налогового и бухгалтерского учета, с помощью кода 2762.

В данном случае налог рассчитывается иначе, а соответствующий налоговый вычет обозначается кодом 508.

Таким образом, при заполнении справки 2-НДФЛ, а также соответствующей бухгалтерской и налоговой документации нужно помнить о нижеследующем:

Документы для подтверждения права на вычет

Решение о предоставлении работнику материальной помощи оформляется приказом руководителя предприятия. Основаниями для издания приказа могут являться:

Дополнительного документального подтверждения для получения вычета по коду 503 не требуется. Данная льгота предусмотрена на законодательном уровне и изложена в п. 28 ст. 217 российского Налогового кодекса.

-Соответственно, если работник получил материальную помощь, то вычет в размере 4000 рублей в год предоставляется автоматически.

Что означает код вычета 501 в 2-НДФЛ

Код вычета 501 в 2-НДФЛ — цифровое обозначение операции по вручению работнику подарка на сумму менее 4000 рублей в отчетном периоде. Применяется в налоговой отчетности.

Новая справка о доходах вместо 2-НДФЛ с 2021 года

С 01.01.2021 ФНС России упразднила справку 2-НДФЛ. Начиная с 2021 года, налоговые агенты направляют сведения о доходах и суммах налога физлица для ИФНС в виде ежегодного приложения в составе годового расчета 6-НДФЛ (срок сдачи до 1 марта). Работникам выдают «Справку о доходах и суммах налога физического лица». Формат и порядок заполнения этих новых бланков утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753. Изменились требования и порядок заполнения бланков.

Кодировка данных в справках о доходах

Чтобы унифицировать и упростить обозначение в налоговой отчетности операций по доходам и налоговым вычетам налогоплательщиков (стандартным, имущественным, социальным и инвестиционным), ФНС России утвердила специальную систему кодировки:

Значение кода 501 в справке

Статьей 217 НК РФ предусмотрено освобождение от налогообложения не только подарков на сумму 4000 рублей и менее, но и других доходов — материальной помощи, призов, возмещения стоимости лечения работодателем. Для них предусмотрены другие обозначения.

Другие обозначения сумм, уменьшающих налог к уплате:

Обозначение 510 предусмотрено для вычета в размере до 12 000 руб. ежегодно в виде уплаченных работодателем страховых взносов за работника в соответствии с Федеральным законом 30.04.2008 № 56-ФЗ на накопительную пенсию.

Все подарки стоимостью более 4000 рублей в год подлежат налогообложению по ставке 13%. Уменьшает налог тот налоговый агент, который взимает налог с других доходов налогоплательщика.

Порядок указания вычетов в справке 2-НДФЛ

По утвержденному ФНС России порядку в случае предоставления налогоплательщику в течение налогового периода вычетов, соответствующих разным кодам, в разделе 3 справки о доходах заполняют необходимое количество полей:

Если один человек получил несколько уменьшений налога, подпадающих под один код, их величины суммируют и указывают в одной строке. Из этого правила следует, что означает код 501 в 2-НДФЛ, — один или несколько подарков в течение календарного года, суммарная стоимость которых не превышает 4000 рублей.

Коды налоговых вычетов: официальная таблица

Коды налоговых вычетов: описание таблицы

Рассмотрим часто используемые коды налоговых вычетов при заполнении справки 2-НДФЛ:

ВНИМАНИЕ! Если работник принес несколько уведомлений, например, о праве на имущественный и социальный вычет, на каждое из них заполняется отдельная страница справки 2-НДФЛ. На второй и последующих страницах заполняются только поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Какая таблица вычетов используется в 2020-2021 годах?

В последний раз изменения в таблицу вычетов были внесены с 01.01.2018. В нее был добавлен новый код вычета 619, который предназначен для отображения положительного финансового итога по сделкам, которые фиксируются на индивидуальном инвестиционном счете (приказ ФНС России от 24.10.2017 № ММВ-7-11/820@). Но основные изменения в таблице кодов вычетов произошли с 26.12.2016 (приказ ФНС России от 22.11.2016 № ММВ-7-11/633@). Наиболее заметным для большинства налоговых агентов тогда стало изменение кодов вычетов на детей.

Налоговики планируют внести новые коды вычетов по НДФЛ. Проект соответствующего приказа по состоянию на 25.01.2021 уже прошел общественное обсуждение и готовится к публикации. Подробнее о новых кодах, читайте здесь.

Что было изменено в перечне кодов вычетов с 2018 года?

Скорректированная таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

Структура новой таблицы кодов вычетов

Таким образом, новая таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

Коды стандартных вычетов 104, 105, 126–149 в справке 2-НДФЛ

Эти коды вычетов, дающих право работнику на персональный вычет либо в связи с особыми заслугами, либо из-за наличия у него детей, попадают в справку 2-НДФЛ наиболее часто. В новой таблице те из них, которые применялись с 2012 года, сохранены в неизменном виде. Они разбиваются на следующие группы:

Обо всех вычетах, на которые у налогоплательщика, имеющего детей, есть право, читайте в статье «Налоговые вычеты на детей в 2020 году (НДФЛ и др.)».

Если вы затрудняетесь с предоставлением вычета работнику в той или иной ситуации, воспользуйтесь бесплатным доступом к КонсультантПлюс и переходите в Готовое решение.

Коды имущественных вычетов

В имущественных вычетах оставлены 2 их основных вида, связанных с покупкой жилья, которые по разрешению, полученному в ИФНС, можно полностью использовать на работе:

О том, как получить вычет по квартире, купленной в ипотеку, читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

Коды вычетов по необлагаемым доходам

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

Коды профессиональных вычетов

Профессиональные вычеты сохранили свои коды без изменений:

О том, кому нужны профессиональные вычеты, читайте в этой статье.

Коды инвестиционных вычетов

Основная часть этих вычетов связана с операциями, имеющими достаточно ограниченное распространение. Их коды используют для составления справок 2-НДФЛ профессиональные участники рынка ценных бумаг. У большинства обычных работодателей эти коды не востребованы.

Интерес среди этой группы для обычного работодателя может представлять только вычет с кодом 601 по доходам в виде дивидендов. С января 2018 года, как уже было отмечено выше, был введен новый инвестиционный вычет с кодом 619.

С 01.01.2018 также обновились коды доходов налогоплательщиков, указываемые в справке 2-НДФЛ. Подробности см. здесь.

Итоги

Вычеты позволяют уменьшить налогооблагаемую базу по налогу на доходы физлиц. Все вычеты зашифрованы специальными кодами, которые фиксируются в справке 2-НДФЛ. В конце 2016 года перечень кодов был значительно расширен, а в декабре 2017-го дополнен новым кодом 619 на инвестиционный вычет.