безвозмездная передача код вида операции ндс

Начисление НДС при рекламной раздаче товаров в 1С:Бухгалтерии 8

В целях привлечения клиентов компании могут проводить рекламные акции и раздавать бесплатно потенциальным покупателям сувениры со своим логотипом. В статье эксперты 1С рассматривают вопросы нормативного правового регулирования налогообложения НДС в случаях безвозмездной передачи товаров (продукции) в рекламных целях и порядок отражения операций по учету НДС в программе «1С:Бухгалтерия 8» редакции 3.0.

Безвозмездная передача товаров

Безвозмездная передача права собственности на товары, результаты выполненных работ, оказание услуг на территории Российской Федерации признается реализацией товаров (работ, услуг) и является объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ).

Безвозмездной считается передача, при которой товары (работы, услуги) предоставляются другой стороне без получения от нее платы или иного встречного предоставления (ст. 423 ГК РФ).

Моментом определения налоговой базы в этом случае является день отгрузки (передачи) товаров (работ, услуг), имущественных прав (п. 1 ст. 167 НК РФ).

Налоговая база при безвозмездной передаче определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 2 ст. 154 НК РФ). Поскольку для целей налогообложения цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, признаются рыночными, то при реализации товаров (работ, услуг) на безвозмездной основе налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из рыночных цен (письмо Минфина России от 30.11.2016 № 03-07-11/70848).

В связи с тем, что при безвозмездной передаче передающая сторона не предъявляет к оплате принимающей стороне ни цену реализуемого товара (работ, услуг), ни сумму налога, НДС в бюджет уплачивается за счет средств передающей стороны (письмо Минфина России от 16.04.2009 № 03-07-08/90).

При бесплатной раздаче товаров (продукции) в рекламных целях также возникает объект налогообложения по НДС. При этом в соответствии с подпунктом 25 пункта 3 статьи 149 НК РФ от налогообложения освобождается передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб. При осуществлении наряду с облагаемой НДС деятельностью таких освобождаемых от налогообложения операций налогоплательщик обязан вести раздельный учет (п. 4 ст. 149 НК РФ).

При раздаче товаров (продукции) в рекламных целях необходимо учитывать, что объект налогообложения по НДС возникает только в том случае, если передаются рекламные материалы, отвечающие признакам товара, т. е. имущества, предназначенного для реализации в собственном качестве.

Если же другой стороне передаются рекламные материалы (листовки, каталоги, брошюры и т. п.), которые не обладают признаками товара и являются частью деятельности по продвижению на рынке производимых и (или) реализуемых товаров, то объекта налогообложения по НДС не возникает независимо от величины расходов на их приобретение (создание) (см. п. 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33, письма Минфина России от 23.12.2015 № 03-07-11/75489, от 19.12.2014 № 03-03-06/1/65952, от 23.10.2014 № 03-07-11/53626).

Если раздается рекламная продукция стоимостью свыше 100 руб., то налогообложение НДС производится в общеустановленном порядке, а суммы входного НДС могут быть заявлены к налоговому вычету в общеустановленном порядке.

Если стоимость рекламной продукции не превышает 100 руб., то суммы входного НДС должны быть учтены в ее стоимости (пп. 1 п. 2 ст. 170 НК РФ). В этом случае необходимо учитывать следующие особенности применения НДС:

Если раздается продукция, не отвечающая признакам товара, то, по мнению Минфина России (письмо от 19.12.2014 № 03-03-06/1/65952), сумма входного НДС должна быть включена в первоначальную стоимость таких товаров (продукции).

При безвозмездной передаче в рекламных целях товаров неопределенному кругу лиц в составляемом счете-фактуре следует проставлять прочерки в строках «Грузополучатель и его адрес» (строка 4), «Покупатель» (строка 6), «Адрес» (строка 6а), «ИНН/КПП покупателя» (строка 6б) (письмо Минфина России от 01.03.2005 № 03-04-11/43).

1С:ИТС

Подробнее о безвозмездной передаче товаров, работ и услуг см. в справочнике «Налог на добавленную стоимость» раздела «Налоги и взносы».

Напомним, что с 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и продаж, журнала учета полученных и выставленных счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

НДС при безвозмездной передаче товаров в «1С:Бухгалтерии 8»

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС при безвозмездной передаче товаров в рекламных целях неопределенному кругу лиц.

Пример

Организация ООО «ТФ-Мега» 05.09.2018 приобрела для раздачи в рекламных целях 100 шт. шариковых ручек и 50 шт. кружек с логотипом компании. Стоимость приобретенных ручек составляет 7 080,00 руб. (в т. ч. НДС 18 % — 1 080,00 руб.), а стоимость приобретенных кружек — 7 670,00 руб. (в т. ч. НДС 18 % — 1 170,00 руб.). В ходе рекламной кампании 10.10.2018 товары были переданы неопределенному кругу лиц. Последовательность операций приведена в таблице на странице 14.

НАСТРОЙКА УЧЕТНОЙ ПОЛИТИКИ И ПАРАМЕТРОВ УЧЕТА

Поскольку организация ООО «ТФ-Мега» раздает в рекламных целях товары, расходы на приобретение единицы которых не превышают 100 руб., т. е. осуществляет освобождаемую от налогообложения операцию (пп. 25 п. 3 ст. 149 НК РФ), то она обязана вести раздельный учет (п. 4 ст. 149 НК РФ).

Для этого необходимо на закладке НДС формы Настройки налогов и отчетов (раздел Главное — подраздел Настройки — гиперссылка Налоги и отчеты) установить флаги для значений Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета.

ПОСТУПЛЕНИЕ ТОВАРОВ

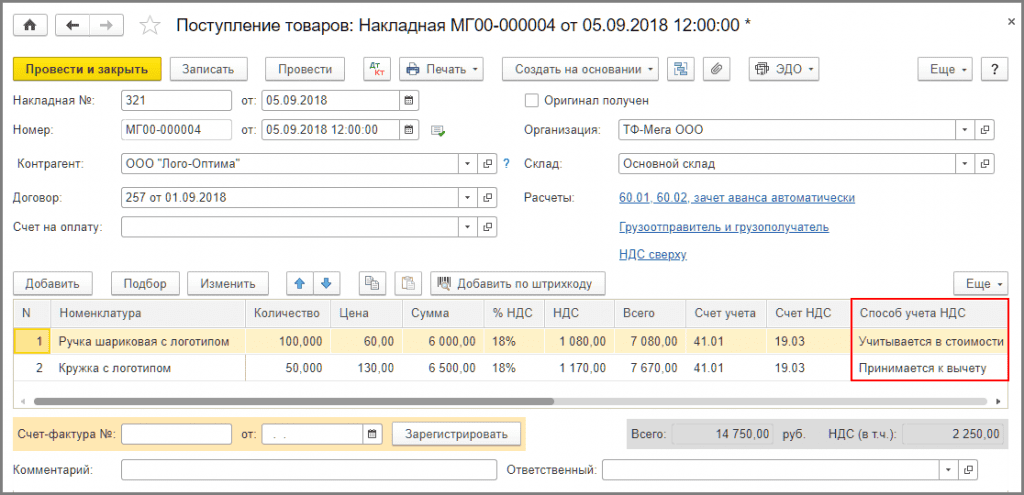

Для выполнения операций 2.1 «Учет поступивших товаров»; 2.2 «Учет входного НДС»; 2.3 «Учет входного НДС в стоимости товаров» необходимо создать документ Поступление (акт, накладная) с видом документа Товары (раздел Покупки — подраздел Покупки) (см. рис. 1).

Рис. 1. Поступление товаров

Поскольку ООО «ТФ-Мега» приобретает шариковые ручки стоимостью менее 100 руб. для осуществления освобождаемой от налогообложения операции (для передачи в рекламных целях неопределенному кругу лиц), сумма входного НДС должна быть включена в их первоначальную стоимость. Поэтому в графе Способ учета НДС указывается значение Учитывается в стоимости.

При приобретении кружек стоимостью более 100 руб. для осуществления облагаемой НДС операции (для передачи в рекламных целях) сумма входного НДС может быть заявлена к налоговому вычету. Поэтому в графе Способ учета НДС указывается значение Принимается к вычету.

После проведения документа Поступление (акт, накладная) будут сформированы бухгалтерские проводки:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных шариковых ручек без НДС.

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных кружек без НДС.

Дебет 19.03 Кредит 60.01

— на сумму НДС, предъявленную поставщиком по приобретенным шариковым ручкам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, — Учитывается в стоимости.

Дебет 19.03 Кредит 60.01

— на сумму НДС, предъявленную поставщиком по приобретенным кружкам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, — Принимается к вычету.

Дебет 41.01 Кредит 19.03

— на сумму входного НДС по приобретенным шариковым ручкам, включенную в первоначальную стоимость.

В регистр НДС предъявленный вносятся записи с видом движения Приход и событием Предъявлен НДС поставщиком по каждому виду приобретенных товаров, а также запись с видом движения Расход по товару, по которому сумма входного НДС включается в первоначальную стоимость.

В регистр Раздельный учет НДС вносятся записи с видом движения Приход по каждому виду товаров. Регистр Раздельный учет НДС предназначен для партионного учета входного НДС по способам учета в зависимости от предполагаемого использования приобретенных товаров.

Для регистрации полученного счета-фактуры (операция 2.4 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру. Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур.

С 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур. В документе Счет-фактура полученный в строке Сумма указывается, что суммы для регистрации в журнале учета равны нулю. При этом записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

Для отражения операции 2.5 «Заявление к вычету входного НДС» необходимо создать документ Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС).

Заполнение сведений на закладке Приобретенные ценности производится автоматически по команде Заполнить.

В результате проведения документа Формирование записей книги покупок в регистр бухгалтерии вводится запись:

Дебет 68.02 Кредит 19.03

— на сумму входного НДС по приобретенным кружкам, принимаемую к налоговому вычету.

В регистр НДС Предъявленный вводятся записи с видом движения Расход на сумму НДС, подлежащую налоговому вычету.

В регистр НДС Покупки вводятся данные о сумме НДС для формирования книги покупок.

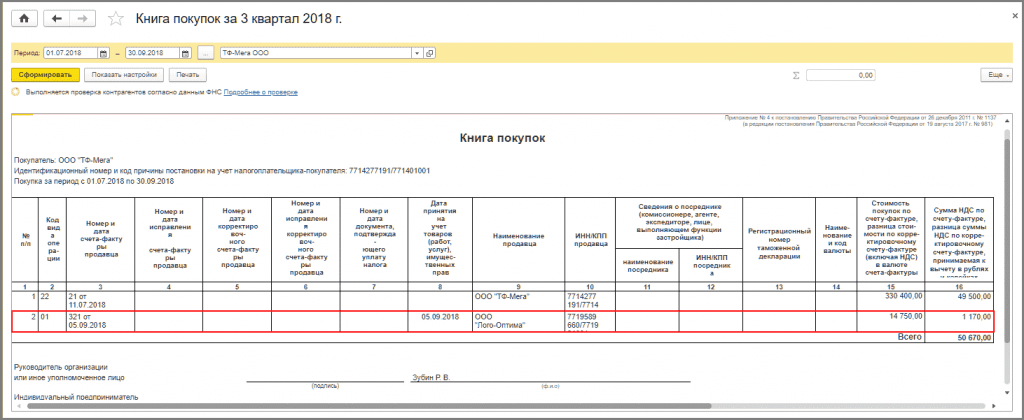

На основании записей регистра НДС Покупки формируется книга покупок за III квартал 2018 года (рис. 2).

Рис. 2. Книга покупок за III квартал 2018 года

Передача товаров в рекламных целях

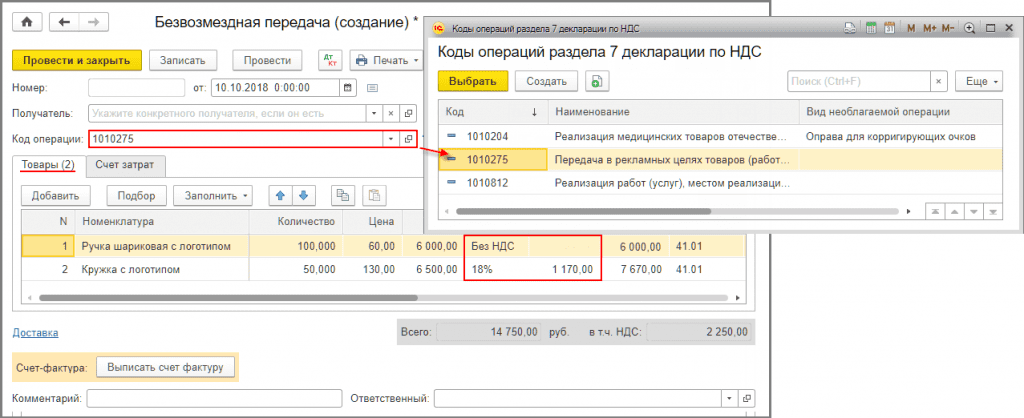

Для выполнения операций: 3.1 «Списание стоимости переданных товаров» необходимо создать документ Безвозмездная передача (раздел Продажи — подраздел Продажи).

Создать документ Безвозмездная передача можно на основании документа Поступление (акт, накладная) (см. рис. 1). В этом случае в документе будут автоматически заполнены сведения о передаваемых товарах, их количестве и счетах учета (рис. 3).

Рис. 3. Документ «Безвозмездная передача товаров», закладка «Товары»

На закладке Товары указываются сведения о товарах, передаваемых в рекламных целях. В качестве рыночной стоимости товаров принимается цена их приобретения (см. рис. 1).

Согласно подпункту 25 пункта 3 статьи 149 НК РФ для шариковых ручек, стоимость единицы которых не превышает 100 руб., устанавливается значение Без НДС. Для кружек с логотипом, стоимость единицы которых превышает 100 руб., указывается ставка НДС в размере 18 % и соответствующая сумма НДС в размере 1 170,00 руб. (6 500,00 руб. х 18 %).

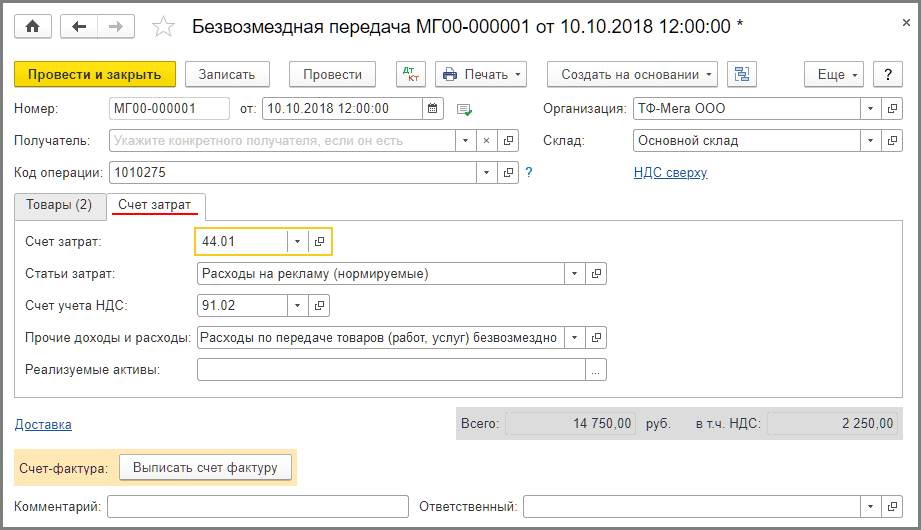

На закладке Счет затрат указываются соответствующие счета учета. По умолчанию в полях Счет затрат и Счет учета НДС проставляется счет 91.02 «Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд» (рис. 4).

Рис. 4. Документ «Безвозмездная передача товаров», закладка «Счет затрат»

В результате проведения документа Безвозмездная передача в регистр бухгалтерии вводятся записи:

Дебет 44.01 Кредит 41.01

— на стоимость товаров, передаваемых в рекламных целях;

Дебет 91.02 Кредит 68.02

— на сумму НДС в размере 1 170,00 руб., начисленную при безвозмездной передаче кружек с логотипом, стоимость единицы которых превышает 100 руб.

По мнению Минфина России и ФНС России, расходы в виде сумм НДС, уплачиваемых организацией при безвозмездной раздаче рекламной продукции, не могут быть учтены при исчислении налога на прибыль (письма Минфина России от 11.03.2010 № 03-03-06/1/123, от 20.11.2006 № 02-1-07/92, от 22.09.2006 № 03-04-11/178; письмо ФНС России от 20.11.2006 № 02-1-07/92).

В регистр Раздельный учет НДС вводятся записи с видом движения Расход.

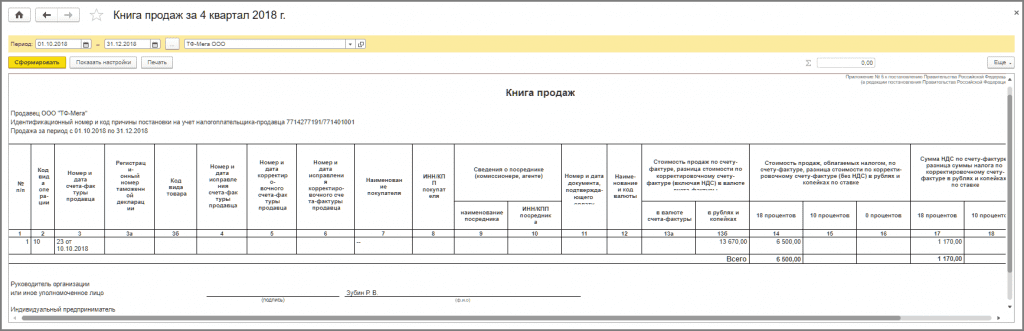

Также вносится регистрационная запись в регистр накопления НДС Продажи. На основании записей регистра НДС Продажи формируется книга продаж за IV квартал 2018 года.

В регистр Необлагаемые НДС операции вносится запись с видом движения Приход для последующего внесения информации в Раздел 7 декларации по НДС.

В регистр Документы по необлагаемым НДС операциям вводятся данные о документах по данной операции для формирования Реестра подтверждающих документов (письмо ФНC России от 26.01.2017 № ЕД-4-15/1281@).

1С:ИТС

О формировании Раздела 7 декларации по НДС и Реестра подтверждающих документов см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

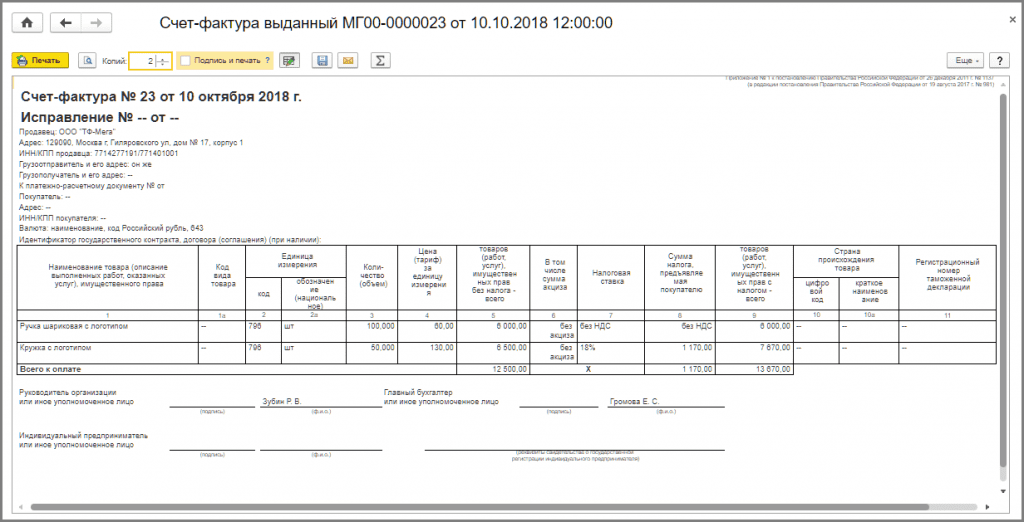

Для выставления счета-фактуры на переданные в рекламных целях товары (операции 3.3 «Составление счета-фактуры») необходимо нажать на кнопку Выписать счет-фактуру внизу документа Безвозмездная передача (см. рис. 3, 4).При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном счете-фактуре. С помощью кнопки Печать документа Счет-фактура выданный можно просмотреть и распечатать счет-фактуру (рис. 5).

Рис. 5. Печатная форма счета-фактуры выданного

Отметим, что в рекламных целях одновременно раздаются как товары, облагаемые НДС, так и товары, освобождаемые от налогообложения согласно подпункту 25 пункта 3 статьи 149 НК РФ. При этом при совершении операций, освобождаемых от налогообложения, счета-фактуры не составляются (пп. 1 п. 3 ст. 169 НК РФ).

Порядок выставления счетов-фактур при одновременной отгрузке и облагаемых НДС, и освобождаемых от налогообложения операций нормативно не установлен. Поэтому в данном примере счет-фактура, формируемый на основании документа Безвозмездная передача, составляется в отношении всех передаваемых товаров, т. е. как облагаемых НДС, так и освобождаемых от налогообложения в соответствии с подпунктом 25 пункта 3 статьи 149 НК РФ.

В книге продаж (рис. 6) будет зарегистрирован выставленный при безвозмездной передаче товаров счет-фактура № 23 от 10.10.2018 с кодом вида операции «10», который соответствует значению «Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе» (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Рис. 6. Книга продаж за IV квартал 2018 года

Новые коды видов операций по НДС: пора приготовиться к их использованию

Бухгалтеры Крыма и Севастополя, ведущие учет операций по НДС и представляющие отчетность по этому налогу, как и бухгалтеры других регионов РФ, знают о том, что каждой операции соответствует свой код НДС.

В соответствии с п. 3 Постановления Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» ФНС поручено разрабатывать и утверждать коды видов операций по НДС, необходимые для ведения журнала учета полученных и выставленных счетов-фактур.

Согласно пп. «в» п. 7 и пп. «в» п. 11 разд. II [1] приложения 3 к Постановлению Правительства РФ № 1137 в журнале учета полученных и выставленных счетов-фактур данный код отражается в графах 3 ч. 1 и 2 этого журнала. Правда, напомним, что на основании п. 1 указанного раздела обозначенный журнал ведется плательщиками НДС, в том числе исполняющими обязанности налоговых агентов, и лицами, не являющимися плательщиками НДС, только в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии, агентских договоров.

Иные плательщики НДС и другие лица сталкиваются с необходимостью указания кодов видов операций по НДС при заполнении книг покупок и книг продаж. Они обязаны отразить их в графах 2 этих книг на основании пп. «д» п. 6 разд. II приложения 4 [2] и пп. «д» п. 7 разд. II к приложению 5 [3] Постановления Правительства РФ № 1137.

В соответствии с п. 45.4 Порядка заполнения [4] в разд. 8 декларации по НДС отражаются определенные данные, указанные в книге покупок, включая код вида операции. Аналогичным образом в разд. 9 указывается код вида операции, который берется из книги продаж (п. 47.4 Порядка заполнения). Из журнала учета счетов-фактур, если он велся в отчетный период, названные коды переносятся в разд. 10 и 11 декларации (п. 49.4 и 50.4 Порядка заполнения).

Таким образом, все эти документы не могут быть заполнены, если в них не указать код вида операции по НДС.

В настоящее время коды видов операций по НДС должны соответствовать тем, которые поименованы в Приказе ФНС России от 14.02.2012 № ММВ-7-3/83@. Впрочем, со временем налоговики признали, что перечень кодов, приведенный в упомянутом приказе, оказался далеко не полным. Поэтому некоторые дополнительные коды они указали в Письме от 22.01.2015 № ГД-4-3/794@.

Теперь стало очевидно, что необходим сводный документ, определяющий коды видов операций, который учел бы изменения, касающиеся исчисления НДС, произошедшие за последнее время. Например, до сих пор никак не учитываются появившиеся возможности выставления корректировочного (единого корректировочного) счета-фактуры при изменении стоимости отгрузок, несоставления счетов-фактур в случае, если покупатель не является плательщиком НДС, составления счета-фактуры на основании двух и более счетов-фактур, получаемых при осуществлении посреднических операций.

Проведем обзор изменений, которые необходимо будет учесть с обозначенной даты. Надеемся, что настоящая статья для крымских и севастопольских бухгалтеров станет путеводителем, который поможет им в перечисленных выше документах проставить правильный код вида операции по НДС.

Когда указываем код «01»?

В определенных случаях операция отгрузки (передачи) товаров работ услуг должна отражаться по иным кодам, нежели код «01». Согласно Приказу ФНС России № ММВ-7-3/83@ это коды «03», «04», «05», «10», «11», «13».

Так, код «03» сейчас указывается при возврате покупателем товаров продавцу или получении продавцом возвращенных покупателем товаров. С 01.07.2016 операциям по возврату будет соответствовать код «01»: для налогоплательщика – покупателя товаров, если он их возвращает продавцу, – всегда, а для продавца, который их получает – тоже, но только если покупатель не относится к неплательщикам НДС или плательщикам, освобожденным от обязанностей плательщиков, связанных с исчислением и уплатой налога.

Когда такой покупатель возвращает товары, продавец должен указать код «16», а когда товары возвращает физическое лицо (очевидно, не ИП) – код «17». Оба этих кода будут также применяться продавцом, если обе этих категории покупателей, перечислив предоплату за товар, отказались от его получения, поскольку условия договора изменились или он был расторгнут. Данная ситуация предусмотрена в абз. 2 п. 5 ст. 171 НК РФ.

Те же коды («16» и «17») в похожих ситуациях применялись и согласно Письму ФНС России № ГД-4-3/794@. Но в трактовке этого письма они не предусматривают операцию, указанную в абз. 2 п. 5 ст. 171 НК РФ. Кроме того, относительно кода «16» не упоминается возврат товара от покупателя, не являющегося плательщиком НДС. А по коду «17» предусматривается отражать возврат товаров от физических лиц, но только если эти товары были оплачены наличными.

По коду «04» сейчас отражаются отгрузка (передача) или приобретение товаров, работ, услуг (за исключением посреднических услуг), имущественных прав на основе договора комиссии (агентского договора – если агент совершает действия от своего имени). Отдельный код для таких операций будет отменен. Надо будет указывать код «01» по операциям, осуществляемым на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), а в дополнение к этому – и на основе договоров транспортной экспедиции.

Согласно Приказу ФНС России № ММВ-7-3/83@ по коду «11» отдельно отражаются операции по отгрузке (передаче) или приобретению товаров, имущественных прав, перечисленных в п. 3, 4, 5.1 ст. 154 (случаи, когда налоговая база определяется как разница между ценой с учетом налога и ценой приобретения), в пп. 1 – 4 ст. 155 НК РФ (уступка права требования и передача некоторых других видов имущественных прав).

Теперь и к операциям по отгрузке (передаче) или приобретению товаров, имущественных прав, перечисленных в п. 3, 4, 5.1 ст. 154, надо будет применять код «01». А вот для операций, указанных в пп. 1 – 4 ст. 155 НК РФ, по‑прежнему будет установлен отдельный код, только «14».

Аннулированы еще три кода, соответствовавшие операциям, в отношении которых теперь также надо будет применять код «01»:

Письмо ФНС России № ГД-4-3/794@ предусматривает, что все операции по восстановлению сумм НДС, перечисленные в названном п. 3 ст. 170, а также в п. 8 ст. 145, ст. 171.1 НК РФ, и операции, облагаемые по ставке НДС 0%, отражаются по коду «21».

Этот код для обозначенных случаев сохранился и в Приказе ФНС России № ММВ-7-3/136@, но он не будет распространяться на упомянутый пп. 1 п. 3 ст. 170 НК РФ, а также на пп. 4 названной статьи (восстановление налога при изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения).

Наконец, специально отмечено, что код «01» указывается в отношении операций, облагаемых по налоговой ставке 0% (имеется в виду, очевидно, п. 1 ст. 164 НК РФ), а также при составлении или получении единого корректировочного счета-фактуры.

Когда код «01» не указывается?

Код «06» ставится при совершении операций налоговыми агентами, перечисленными в ст. 161 НК РФ. Теперь уточнено, что это касается и совершения ими операций по приобретению товаров (работ, услуг), имущественных прав на основе договоров поручения, комиссии, агентских договоров, заключенных налоговыми агентами с налогоплательщиком, за исключением операций, указанных в п. 4 и 5 данной статьи.

Согласно Приказу ФНС России № ММВ-7-3/83@ по коду «10» отражаются отгрузка (передача) или получение товаров, работ, услуг, имущественных прав на безвозмездной основе. Теперь этот код будет относиться только к безвозмездной отгрузке (передаче), но не к получению. Для безвозмездного получения теперь вообще нет специального кода, следовательно, его нужно отразить по коду «01».

В соответствии с названным приказом код «13» ставится при проведении подрядными организациями (застройщиками или техническими заказчиками) капитального строительства, модернизации (реконструкции) объектов недвижимости. Приказом ФНС России № ММВ-7-3/136@ дополнено, что этот код распространяется на случаи выполнения тех же работ и заказчиками, выполняющими функции застройщика, а также на приобретение этих работ налогоплательщиками-инвесторами. Все поименованные лица будет указывать такой же код при передаче (приобретении) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции).

О кодах «14» и «16» мы уже упоминали выше. Совершенно новым является код «15». Он ставится при составлении (получении) счета-фактуры комиссионером (агентом), если:

В данном пункте речь идет о выставлении и (или) получении счетов-фактур налогоплательщиками, в том числе освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, лицами, не являющимися налогоплательщиками, при осуществлении предпринимательской деятельности:

Здесь же отметим, что при получении (перечислении) предварительной платы в случаях, предусмотренных п. 3.1 ст. 169 НК РФ, отражается код «28».

О кодах при предоплате

Код «12» тоже отменен, как и код 11, на что мы указывали выше. По обоим кодам отражались одинаковые операции, однако код «12» касался предоплаты в отношении этих операций. Но операции, перечисленные в пп. 1 – 4 ст. 155 НК РФ, теперь вместо кода «11» отражаются по новому коду – «14». А вот для предоплаты по таким операциям отдельного кода не будет предусмотрено. То есть названной предоплате в общем порядке будет соответствовать код «02».

По-прежнему (как исключение) сохранится код «06», то есть предоплате, совершенной налоговыми агентами, будет соответствовать этот код, а не «02». Но дополнительно в качестве исключения упоминается и код «28», о котором было сказано выше.

О прочих кодах

Код «26» сейчас соответствует составлению первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, не являющимся плательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанной с исчислением и уплатой налога. Теперь уточнено, что этот код ставится при составлении продавцом любых документов, включая счета-фактуры, содержащих суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) при реализации товаров (работ, услуг), имущественных прав (в том числе в случае изменения стоимости отгруженных товаров (работ, услуг, имущественных прав)) тем же лицам.

Этот код будет ставиться продавцом и при получении предоплаты от указанных лиц, а также при регистрации обозначенных документов с суммарными (сводными) данными в книге покупок в случаях:

[2] Правила ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость.

[3] Правила ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость.

[4] Порядок заполнения декларации по НДС, вместе с формой данной декларации утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

[5] Зарегистрировано в Минюсте России 20.04.2016 № 41876.