двойной кэшбэк промсвязьбанк коды mcc

Двойной кэшбэк от Промсвязьбанк

У клиентов есть возможность выбора пакета привилегий, включающих различные категории для начисления повышенных баллов за операции, совершенные за счет кредитных средств.

Подключение пакета осуществляется бесплатно. Изменять пакет привилегий можно за 990₽ в любое время через ИБ/МП/КЦ.

Действующие клиенты, получившие карту до 31 мая 2020, автоматически переведены на пакет «Досуг». При этом до 31 августа 2020 они смогут один раз бесплатно заменить пакет привилегий. Новый пакет начнет действовать с 1 числа следующего месяца.

| Банк | Промсвязьбанк (Лицензия ЦБ РФ №3251) |

|---|---|

| Тип карты | Кредитная |

| Кэшбэк | до 10% на покупки в категориях на выбор, 1% на все покупки, кроме списка исключений. |

| Категории на выбор | |

| Лимит кэшбэка в р/п | 2000 |

| Округление | до целого рубля в меньшую сторону |

| Условие начисления кэшбэка | повышенный за покупки за счет кредитных средств при сумме покупок по карте не менее 10 000 рублей в месяц. |

Ссылки

Категории кэшбэка и MCC коды

Всегда проверяйте полученную информацию в документах банка, т.к. банки могут вносить изменения в программу лояльности в любой момент.

Нет кэшбэка

Категории повышенного кэшбэка на выбор

Другие карты от Промсвязьбанк

Комментарии

Промсвязьбанк (лицензия ЦБ РФ №3251) по карте Двойной кэшбэк предлагает кэшбэк до 10%, таким образом оплачивая покупки картой Двойной кэшбэк клиент банка Промсвязьбанк может вернуть до 10% от суммы покупок. Держатель карты должен выбрать категорию кэшбэка из предложенных банком. За расчётный период клиент может вернуть до 2000

Спасибо за оценку. После сбора достаточного количества оценок информация будет выведена на страницах карт.

Разбор Банки.ру. За «входящие» и «исходящие»: кредитная карта «Двойной кэшбэк» от ПСБ

Кешбэк за покупки и за пополнение карты — как это работает и насколько выгодно?

Уникальная особенность кредитки «Двойной кэшбэк» от ПСБ в том, что банк выплачивает вознаграждение не только за покупки по карте, но и за пополнение карточного счета. Впрочем, спешить перекидывать на карту все свои сбережения не стоит — «горшочек» лишней «каши» (как называют кешбэк опытные банковские клиенты) не наварит. Разберемся, как устроена бонусная программа карты «Двойной кэшбэк» и сама карта.

Комбо-кешбэк: условия бонусной программы

За неполных три года существования карты «Двойной кэшбэк» ПСБ не раз менял по ней условия начисления кешбэка. Почти всегда — в сторону ухудшения. Сначала банк перестал выплачивать вознаграждение за пополнение карты сверх кредитного лимита, затем ввел требования по сумме минимального ежемесячного оборота. Хотя хорошие изменения тоже были: так, в июне этого года банк втрое увеличил перечень категорий, за покупки в которых полагается повышенный кешбэк.

Как начисляется кешбэк

Сегодня бонусная программа по карте «Двойной кэшбэк» включает в себя три варианта пакета на выбор с категориями повышенного кешбэка, а также базовое вознаграждение за прочие траты и за погашение задолженности по карте. Для получения кешбэка нужно совершать по карте покупки на сумму от 10 тыс. рублей в месяц. Категории повышенного кешбэка зависят от подключенного пакета привилегий:

Первый раз пакет привилегий клиент бесплатно выбирает при оформлении карты. В дальнейшем пакеты можно менять через онлайн-сервисы банка, однако каждое изменение будет стоить 990 рублей. Новый пакет начинает действовать с 1-го числа следующего месяца. Повышенное вознаграждение в рамках выбранного пакета привилегий начисляется только за покупки, оплаченные за счет кредитного лимита.

За другие покупки и за погашение задолженности по карте полагается базовый кешбэк:

ВАЖНО! Кешбэк 1% за погашение задолженности по карте начисляется только на сумму, которая идет в счет погашения задолженности по покупкам. Сюда не относится задолженность, возникшая при списании комиссии за годовое обслуживание или за СМС-информирование.

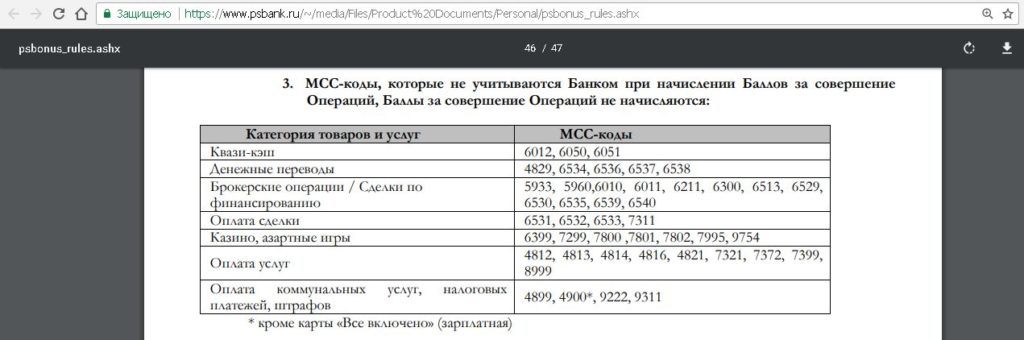

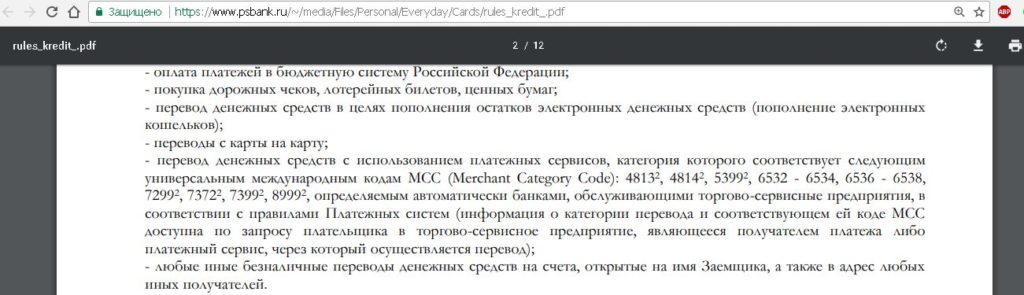

В список операций, за которые кешбэк не полагается, традиционно входят снятие наличных, переводы, квази-кеш- и тому подобные операции. Также банк не бонусирует оплату услуг ЖКХ, мобильной связи, Интернета, налогов и штрафов (MCC 4812, 4813, 4814, 4816, 4821, 7321, 7372, 7399, 8999, 4899, 4900, 9222, 9311).

Максимальная сумма кешбэка в месяц — 2 000 баллов.

Акция «Добро пожаловать!»

Клиентам, оформившим карту «Двойной кэшбэк», полагается приветственный бонус от банка — 300 рублей. Для получения бонуса нужно в первые две недели после выдачи карты совершить за счет кредитного лимита покупку на сумму от 1 000 рублей. Приветственные баллы поступят на бонусный счет в срок не позднее 14 календарных дней месяца, следующего за месяцем, в котором сумма операции была списана со счета.

Как выплачивается кешбэк

Вознаграждение по карте «Двойной кэшбэк» выплачивается баллами на бонусный счет клиента. Банк зачисляет баллы один раз в месяц не позднее 20-го календарного дня месяца, следующего за отчетным. При расчете баллов учитывается общая сумма всех покупок и трансакций пополнения, совершенных в течение дня. Если за день в одной торговой точке было совершено несколько покупок, учитываются только первые пять из них. При зачислении баллов на бонусный счет сумма округляется до целого значения в меньшую сторону.

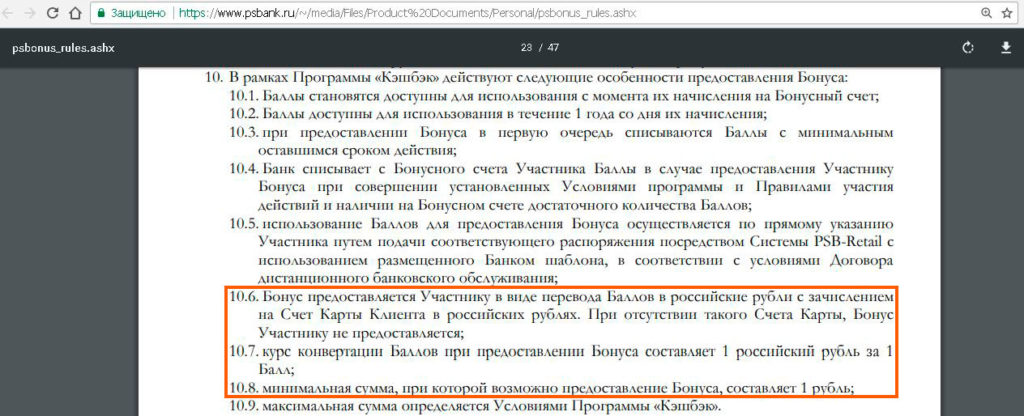

Как потратить

Баллы, накопленные на бонусном счете, можно обменять на деньги через онлайн-сервисы банка. Курс конвертации: 1 балл = 1 рубль. Минимального порога на вывод баллов нет — конвертировать в рубли можно любую сумму. Срок действия баллов — 12 месяцев.

Вывод: пользоваться картой выгодно только в пределах кредитного лимита. За покупки из собственных средств можно получить максимум 1% кешбэка. То же самое касается и вознаграждения за пополнение карты — кешбэк начисляется только на сумму, необходимую для погашения задолженности. Собственные средства, внесенные сверх кредитного лимита, в начислении вознаграждения не участвуют.

Сколько платить

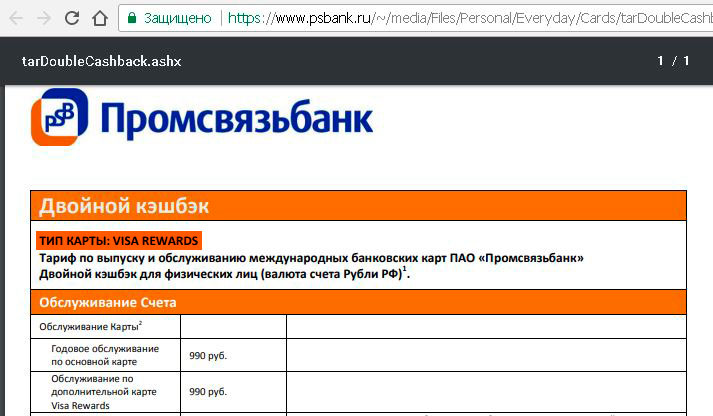

Обслуживание карты «Двойной кэшбэк» стоит 990 рублей ежегодно, но если оформить карту платежной системы Masterсard и в первый месяц после активации карты совершить покупку на сумму от 1 000 рублей, первый год обслуживания карты будет бесплатным. Обслуживание дополнительной карты обойдется в те же 990 рублей в год.

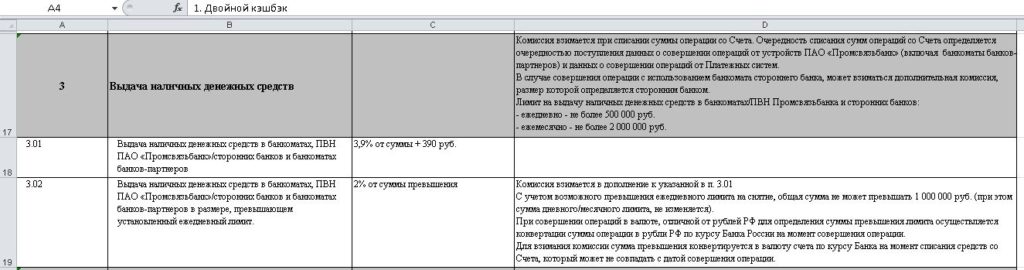

Что касается получения наличных с карты, то сделать это без комиссии не удастся, причем не важно, кредитные или собственные средства снимать. За любую операцию по снятию наличных в пределах лимита (500 тыс. рублей в день, 2 млн рублей в месяц) придется заплатить 4,9% от суммы + 390 рублей. За снятие денег сверх лимита банк удержит еще дополнительные 2% от суммы превышения.

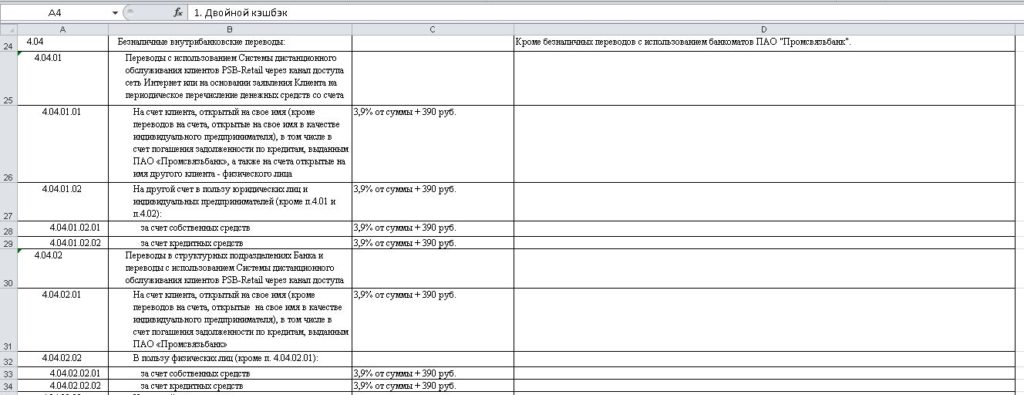

За переводы с карты предусмотрена такая же комиссия: 4,9% от суммы + 390 рублей. Запрос лимита в банкоматах сторонних банков обойдется в 15 рублей.

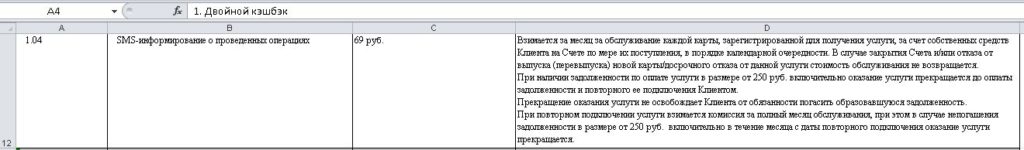

СМС-информирование в течение первого месяца использования карты бесплатное, далее — 69 рублей в месяц.

Также банк взимает комиссию за ведение неактивного карточного счета, по которому не было операций в течение года. Комиссия взимается, если:

Комиссия списывается ежегодно в размере остатка денежных средств на счете, но не более 1 000 рублей. Если вы не планируете пользоваться картой, стоит обязательно закрыть карточный счет.

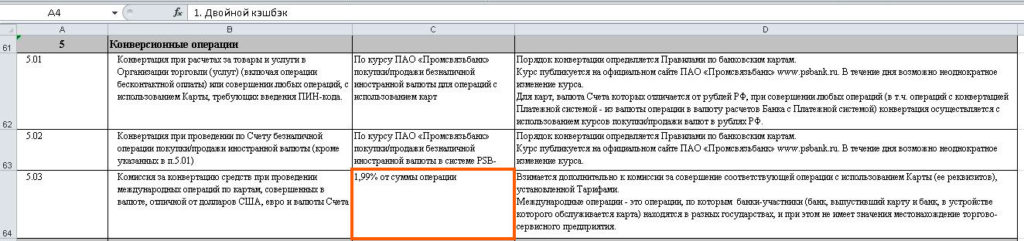

Также карту лучше не использовать для покупок в валюте, так как у ПСБ невыгодный курс конвертации, а при совершении операций в валюте, отличной от долларов США и евро, банк взимает еще и дополнительную комиссию за конвертацию — 1,99% от суммы операции.

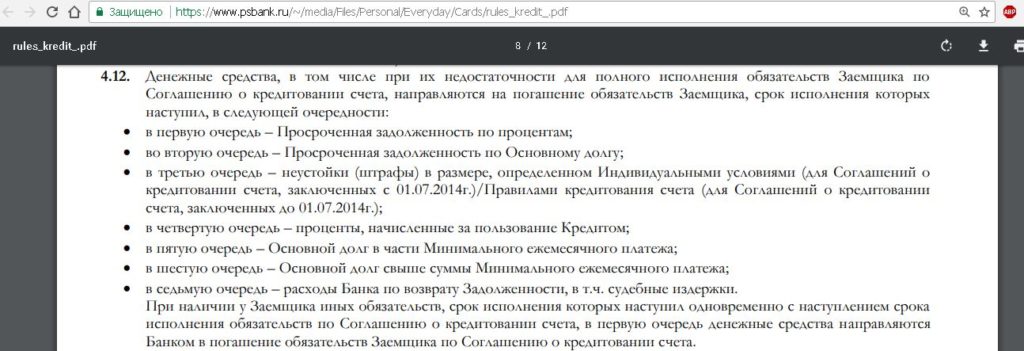

Как погашать задолженность

Самые популярные кредитные карты с cashback

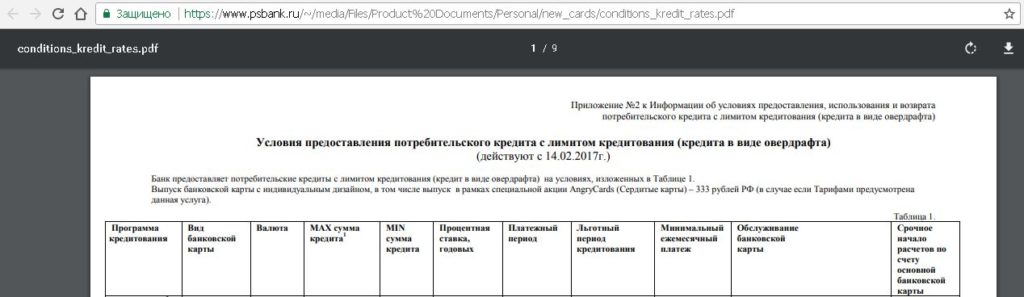

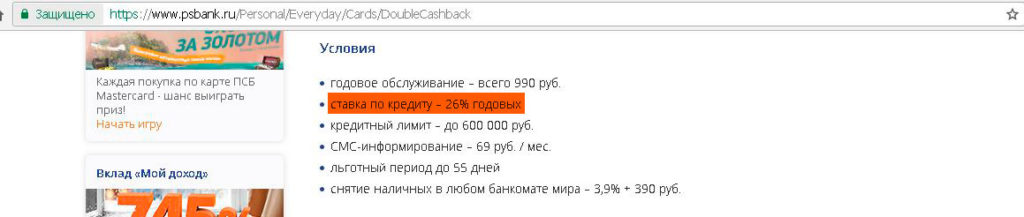

Проценты за пользование кредитными средствами по карте «Двойной кэшбэк» начисляются по фиксированной ставке 26%, которая действует как на безналичные покупки, так и на операции снятия наличных и переводы. Эта ставка чуть выше средней по рынку ставки для безналичных покупок по кредитным картам, но значительно ниже стандартных ставок для операций снятия наличных и переводов.

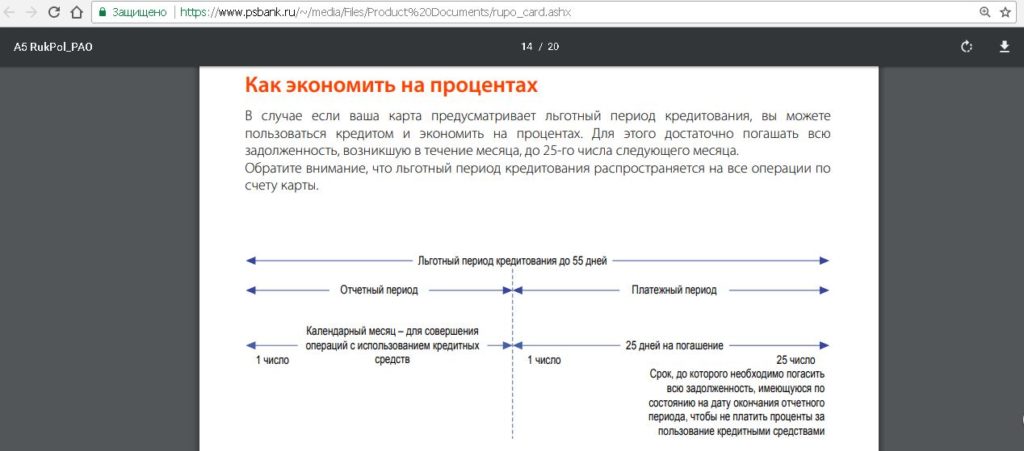

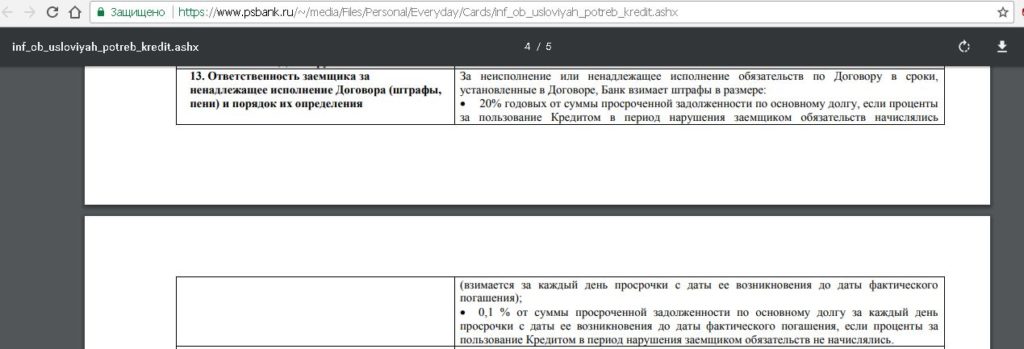

Беспроцентный период на безналичные покупки длится до 55 дней: расчетный период, равный календарному месяцу, плюс платежный период — 25 дней следующего месяца. Если закрыть всю задолженность не получается, нужно внести хотя бы минимальный платеж — 5% от суммы задолженности. Правда, льготный период в этом случае прекращается, и на сумму каждой покупки, совершенной как в прошлом, так и в новом расчетном периоде, начисляются проценты с момента ее совершения. В случае просрочки даже минимального платежа на сумму просроченной задолженности начисляется неустойка — 20% годовых.

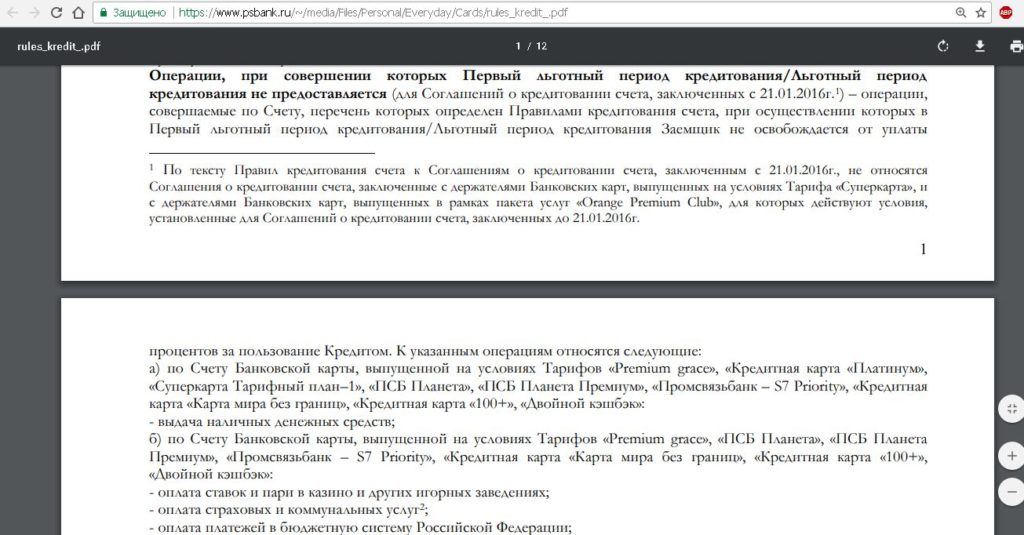

Льготный период не распространяется на операции снятия наличных, переводы, пополнение электронных кошельков, оплату ставок в казино, покупку лотерей, чеков, ценных бумаг, а также на платежи в бюджетную систему РФ. Проценты на такие операции начисляются сразу с момента их совершения.

Как оформить карту

Получить карту «Двойной кэшбэк» может гражданин РФ в возрасте от 21 года до 62 лет (включительно), имеющий постоянную регистрацию, регистрацию по месту пребывания или постоянное место работы в регионе присутствия банка. Потенциальный заемщик должен обладать общим трудовым стажем не менее одного года. Также при оформлении карты потребуется сообщить банку два контактных номера телефона, один из которых должен быть мобильным.

Заявку на карту можно подать через сайт Банки.ру, через отделения и контакт-центр ПСБ. Действующие клиенты банка могут также оформить заявку через онлайн-сервисы ПСБ. Забрать готовую карту можно в офисе банка, также в ряде городов доступна бесплатная курьерская доставка.

Выгодно ли это?

Плюсы. Если сравнивать доходность карты «Двойной кэшбэк» с расходами на ее обслуживание, карта выглядит довольно привлекательно. Бесплатное обслуживание в течение первого года легко обеспечить одной покупкой на сумму от 1 000 рублей, а комиссия за следующие годы обслуживания без труда отбивается кешбэком. Так, максимальный кешбэк можно получать, совершая покупки в приоритетных категориях на сумму от 20 тыс. рублей в месяц. С учетом того, что банк предлагает в качестве категорий повышенного кешбэка не какие-нибудь «Сувениры» и «Музыкальные инструменты», а нормальные «человеческие» категории, сделать это вполне реально. К тому же банк начисляет дополнительный 1% кешбэка за погашение задолженности по карте.

Минусы. В целом стандартные для большинства кредиток: операции снятия наличных и переводы не попадают в грейс-период и проводятся с комиссией, СМС-информирование платное, как и обслуживание карты. К личным недостаткам карты можно отнести невыгодные условия использования собственных средств и то, что платежи в бюджет относятся к негрейсовым операциям.

Кредитная карта Двойной кэшбэк от Промсвязьбанка: уникальный продукт

«Промсвязьбанк» давно не радовал своих клиентов выгодными карточными предложениями, причём это касалось и дебетовых, и кредитных продуктов. Карточки «В движении», All Inclusive, ShopingCard, «Карта мира без границ», «Суперкарта», на мой взгляд, не самые примечательные. У других банков можно найти условия и поинтереснее.

В середине февраля 2018 «ПСБ» выпустил новую карту «Двойной кэшбэк», которая сразу привлекла внимание своей необычной бонусной программой. У этой карточки, помимо уже привычной каши за покупки, есть ещё и кэшбэк за пополнение кредитки.

С маркетологами банка вполне можно согласиться, продукт действительно уникальный, осталось только разобраться, выгодный ли он. Вот как выглядит реклама карты «Двойной кэшбэк» на сайте:

Кредитная карта Двойной кэшбэк от Промсвязьбанка. Достоинства

1 Недорогое обслуживание.

UPD: 24.03.2020

Если в первый месяц совершить покупки на сумму от 1000 руб., то первый год обслуживания кредитки “Двойной кэшбэк” будет бесплатным:

Одновременно с этим можно получить 300 приветственных баллов (эквивалентны 300 руб.), если в течение первых 14 дней совершить хотя бы одну покупку на сумму свыше 1000 руб.

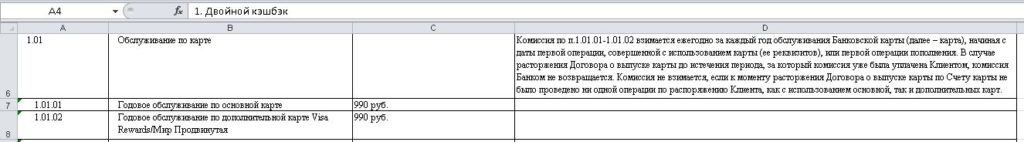

В выдержке из тарифов указано, что категория карты – Visa Rewards:

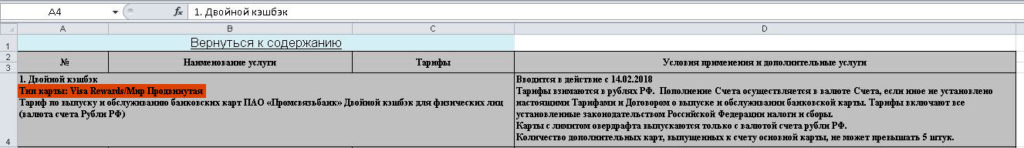

В полном сборнике всех тарифов написано, что карточка «Двойной кэшбэк» может быть ещё и категории «МИР Продвинутая»:

Честно говоря, не знаю, что значит «Продвинутая» у «Промсвязьбанка», ранее я не встречал такого термина. Однако разумнее всего взять всё-таки карту МИР, т.к. у этой платежной системы есть своя неплохая бонусная программа privetmir.ru, которая будет дополнять кэшбэк от «ПСБ» (охват городов пока небольшой, но постепенно увеличивается).

Кредитный лимит у карточки может быть от 15 000 до 600 000 руб.

2 Кэшбэк за покупки и за пополнения.

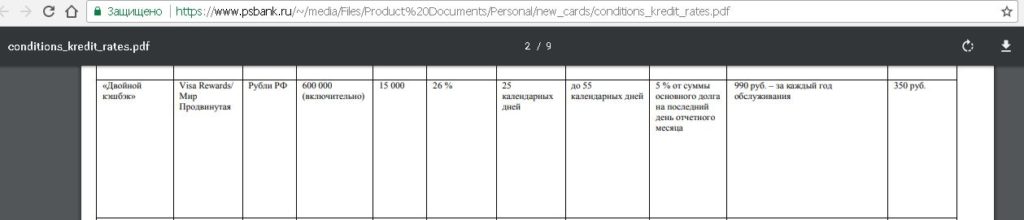

У карточки «Двойной кэшбэк» есть повышенные категории, за покупки в которых «Промсвязьбанк» наливает 10% кэшбэка баллами, за все остальные покупки предусмотрен 1% кэшбэка (покупки по допке тоже учитываются). На данный момент промо-категориями являются:

● Рестораны и фастфуд (МСС: 5811, 5812, 5813, 5814);

● Кинотеатры (МСС 7832);

● Такси (МСС 4121);

● Каршеринг (МСС: 4121, 7512);

Для начисления бонусов учитываются только первые пять операций в одном ТСП за день:

Список исключений, за которые стандартный кэшбэк в 1% не положен, весьма стандартен (за мобильную связь и коммуналку каши не будет):

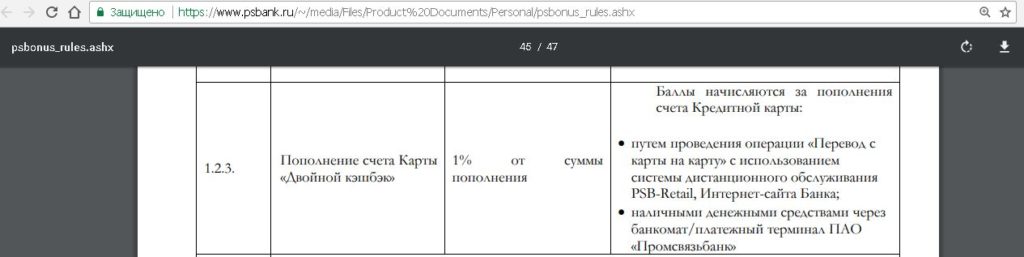

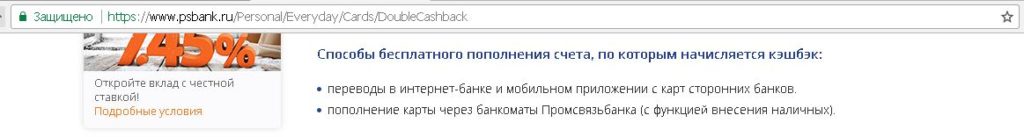

Однако у карточки «Двойной кэшбэк» есть ещё и дополнительный кэшбэк 1% от суммы пополнения кредитной карты (учитываются пополнения карты через собственный сервис переводов с карты на карту в интернет-банке, а также пополнения с помощью банкоматов и терминалов):

Обратите внимание, что кэшбэк за пополнение кредитки межбанком или с помощью сервиса карточных переводов другого банка не предусмотрен.

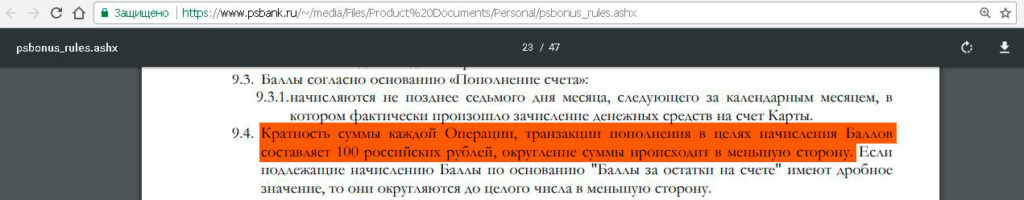

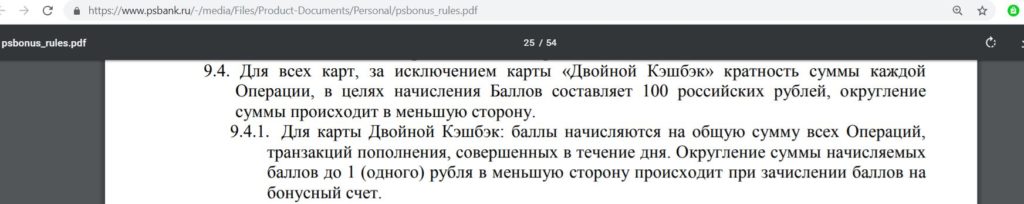

При расчете вознаграждения за покупки и пополнение кредитки сумма операции округляется до кратной 100 рублям в меньшую сторону (как в “Тинькофф банке”). Т.е. за покупку или пополнение на 99 рублей баллов не будет. За покупку в 199 рублей бонусы будут начислены на 100 руб.:

Начисление баллов происходит не позднее 7-го дня месяца, следующего за отчетным (календарным):

Общий месячный лимит начисления баллов (за покупки и пополнение) ограничен 2000 бонусов:

1 балл соответствует 1 рублю. Обмен баллов на реальные деньги осуществляется в интернет-банке, минимального порога для превращения баллов в рубли нет. Срок годности баллов – 12 месяцев:

Если немного переформулировать условия бонусной программы по карточке «Двойной кэшбэк», то получится, что по этой карте предусмотрен:

– кэшбэк 11% за покупки в кафе и ресторанах, такси, кино и каршеринг (10% повышенных и 1% за пополнение);

– кэшбэк 2% за все покупки, включая супермаркеты, магазины одежды и электроники, аптеки и т.д. (стандартный 1% за покупку и дополнительный 1% за пополнение);

– кэшбэк 1% за оплату мобильной связи и коммуналки (1% за пополнение).

В бонусной программе «Кэшбэк» от «ПСБ» присутствуют ещё загадочные «Баллы за остатки на счете», правда, непонятно, в каком размере и на каких условиях они начисляются:

На горячей линии ничего не знают о существовании баллов за остатки на счете. На сайте «ПСБ» мне также не удалось найти какую-то дополнительную информацию по этому поводу. Видимо, бонусную программу правили впопыхах и допустили ошибку. Как бы то ни было, держать собственные средства на кредитке особого смысла нет, выгоднее пользоваться заемными деньгами банка.

Естественно, банк оставил за собой право в любой момент вносить изменения в бонусную программу.

UPD: 24.10.2018

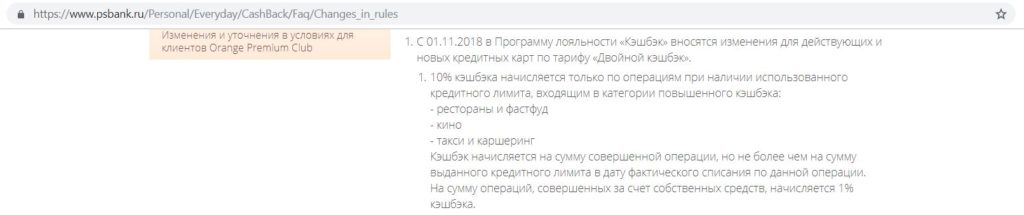

С 01.11.2018 “Промсвязьбанк” немного меняет правила начисления кэшбэка по кредитной карте “Двойной кэшбэк”.

– 10% кэшбэка в промо-категориях «Рестораны и фастфуд», «Кино», «Такси и каршеринг» положены, только если списание произойдёт за счет кредитных средств.

– Если покупка в промо-категориях будет полностью или частично списана за счет собственных средств, то кэшбэк составит всего 1%. За покупки в других категориях также вернут 1% кэшбэка.

– Дополнительный 1% кэшбэка за пополнение кредитки будет только при гашении долга, а не при любом пополнении, как раньше. Округление до суммы кратной 100 руб. в невыгодную сторону:

Пропало невыгодное округление операции до суммы кратной 100 руб. для начисления кэшбэка. Теперь кэшбэк начисляется на общую сумму списанных за месяц операций, а также пополнений, и уже общая сумма кэшбэка округляется до целого значения в меньшую сторону.

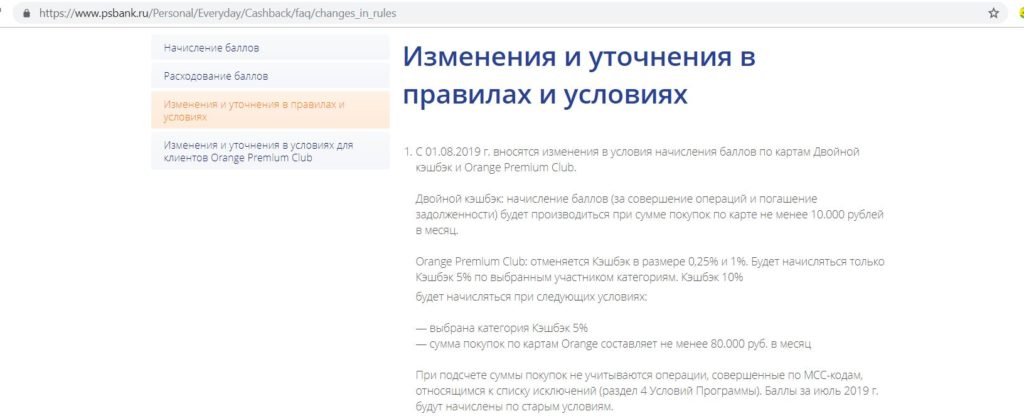

UPD: 25.07.2019.

С 1 августа “Промсвязьбанк” ухудшает условия бонусной программы для карты “Двойной кэшбэк”. Появляется требование к обороту трат по карте от 10 000 руб./мес. для выплаты вознаграждения (покупки должны успеть провестись по счету в отчетном месяце). Операции из списка исключений в нем не учитываются.

Если потратить меньше 10 000 руб., то кэшбэк не положен. За июль вознаграждение будет рассчитано по старым правилам.

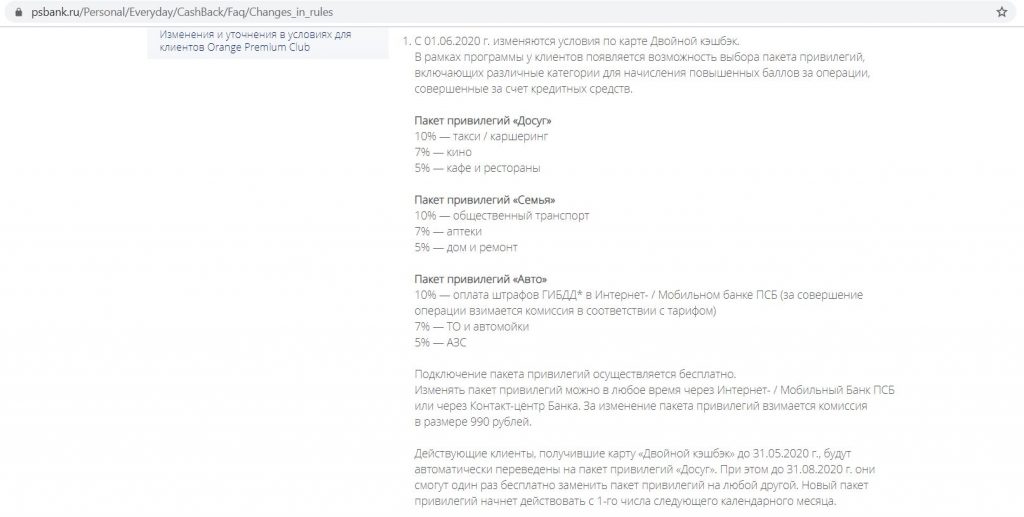

UPD: 20.05.2020.

C 01.06.2020 существенно меняются условия по карте “Двойной кэшбэк”, по новым правилам можно будет выбрать один из трех пакетов привилегий:

– «Досуг»: 10% кэшбэка на «Такси/каршеринг» (МСС 4121, 7512), 7% на «Кино» (МСС 7832), 5% на «Кафе и рестораны» (МСС 5811, 5812, 5813, 5814);

– «Семья»: 10% кэшбэка на «Транспорт» (МСС 4131, 4111), 7% на «Аптеки» (МСС 5122, 5912), 5% на «Дом и ремонт» (МСС 5200, 5712, 5963, 5714, 5039, 5074, 5198, 5211, 5231, 5713);

– «Авто»: 10% кэшбэка на оплату штрафов ГИБДД из ИБ “Промсвязьбанка”, 7% на «ТО и автомойки» (МСС 7542, 7531, 7534, 7535, 7538), 5% АЗС (МСС 5983, 5542, 5541, 5172).

За покупки, которые не входят в повышенные категории и в список исключений, по-прежнему будет положен 1% кэшбэка.

Действующие клиенты с 01.06.2020 автоматически будут переведены на привилегию «Досуг» с возможностью одной бесплатной смены категории до 31.08.2020 (обычная цена за подобную операцию 990 руб., первоначальное подключение бесплатно). Выбранная категория начнет действовать со следующего месяца.

Остальные условия без изменений: вознаграждение положено при обороте трат от 10 000 руб./мес., повышенное вознаграждение дают только при оплате за счет кредитных средств, месячный лимит 2000 баллов. Также остался дополнительный 1% кэшбэка за пополнение кредитки.

3 Льготный период до 55 дней.

У кредитки «Двойной кэшбэк» от «Промсвязьбанка» честный возобновляемый льготный период до 55 дней, соблюдая условия которого, можно пользоваться деньгами банка и не платить проценты. Грейс-период распространяется на безналичные покупки товаров и услуг.

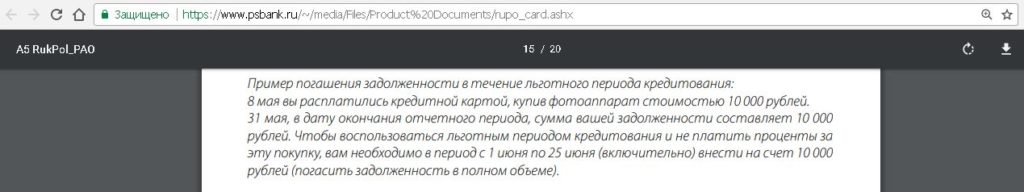

Отчетный период – календарный месяц, платежный период равен 25-ти календарным дням, он начинается после завершения отчетного периода. Если полностью погасить задолженность за отчетный период до окончания платежного периода, то не нужно будет платить банку проценты, т.е. будет действовать грейс-период:

В руководстве пользователя банковских карт «Промсвязьбанка» есть наглядная картинка с механизмом работы грейс-периода:

Если не полностью погасить задолженность за отчетный период до конца платежного периода (но внести хотя бы минимальный платеж), то льготный период отменяется и на каждую покупку будет начислен процент с момента её совершения. Процентная ставка у кредитки «Двойной кэшбэк» 26%:

Если не внести даже минимальный платеж (5% от суммы основного долга плюс проценты и комиссии), то предусмотрена неустойка в 20% годовых на сумму просроченной задолженности:

Просроченная задолженность портит кредитную историю.

Важно: Льготный период кредитования не распространяется на операции по снятию наличных в банкомате, переводы, оплату ставок в казино, покупку дорожных чеков, лотерей, ценных бумаг, пополнения электронных кошельков и, внезапно, оплату платежей в бюджетную систему (честно говоря, не понимаю, почему оплата налогов и штрафов у «ПСБ» не попадает в грейс). За такие операции сразу начинают начисляться проценты.

Помимо отсутствия грейса на операции снятия наличных и переводы, предусмотрена ещё и немаленькая комиссия 3,9%+390 руб. (причём такая комиссия будет, даже если проводить операцию за счет собственных средств):

Не совсем понятно, как остановить начисление процентов по нельготной операции, т.е. погасить задолженность по ней. Нужно ли полностью выводить карту в ноль, или достаточно внести только сумму такой операции и набежавшие проценты, или достаточно погасить задолженность за прошлый отчетный период и сумму нельготной операции – в очередности списания нет чёткого ответа на этот вопрос:

Насколько я понял из этих формулировок и невнятных ответов горячей линии, сначала нужно всё-таки погасить задолженность за прошлый отчетный период (погашение обязательств, срок исполнения которых наступил), и только после этого гасится нельготная операция.

В общем, этот вопрос нужно уточнить дополнительно. Надежнее всего будет вывести карту в ноль.

На сайте «Промсвязьбанка» есть забавный раздел, где объясняется, чем выгодна кредитная карта. Оказывается, прелесть кредитки заключается в том, что проценты начисляются лишь на ту сумму, которая была снята со счета, минимальный платеж ниже, чем у потребительского кредита, и с помощью пластиковой карты удобно пополнять электронный кошелек:

Честно говоря, это похоже на вредные советы и сознательное введение в заблуждение.

На самом деле нужно использовать кредитку так, чтобы вовсе не платить банку проценты, а размер минимального платежа вообще не должен вас волновать, поскольку до окончания платежного периода следует погасить всю задолженность.

Снимать с кредитки деньги не стоит, за это предусмотрена комиссия и вылет из грейса. Пополнение электронных кошельков – также негрейсовая операция.

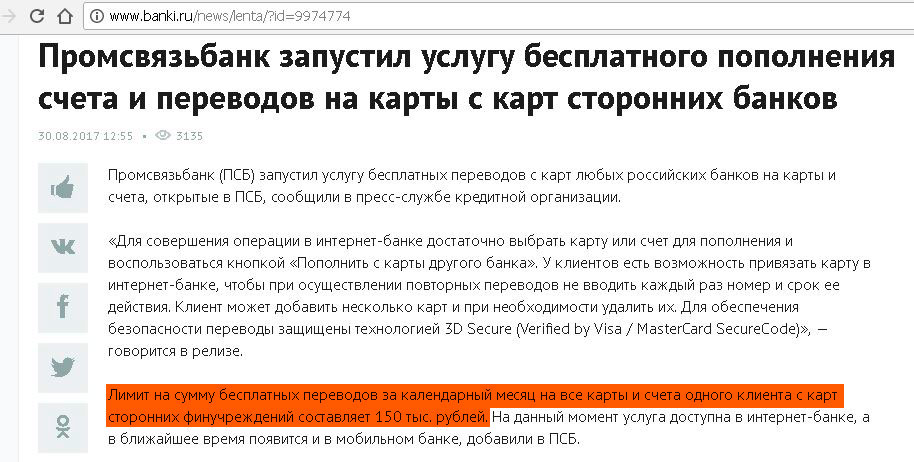

4 Карту удобно пополнять.

Кредитку «Двойной кэшбэк» удобно пополнять с карт других банков через собственный сервис в интернет-банке. Месячный лимит на такие бесплатные пополнения для всех карт и счетов одного клиента составляет 150 000 руб.:

Также карту можно пополнить в собственных банкоматах и терминалах:

Задолженность можно погасить межбанком, только особого смысла в этом нет, поскольку за такие переводы кэшбэка не будет. Не стоит использовать и сторонние сервисы по переводу с карты на карты, они тоже мимо кэшбэка (например, толкание через «Вконтакте» или «Тинькофф Банк»).

5 Поддержка Apple Pay, Samsung Pay, Android Pay.

«Промсвязьбанк» поддерживает современные технологии оплаты смартфоном Apple Pay, Samsung Pay, Android Pay. Данную опцию можно рассматривать как бесплатный выпуск допки, т.е. вы начинаете расплачиваться телефоном, а саму карту отдаете кому-то ещё, например супруге или супругу. По правилам, конечно, нельзя передавать свою карту третьему лицу, но на самом деле многие так и делают.

6 Установка лимитов.

В интернет-банке «Промсвязьбанка» можно установить различные лимиты на операции, например, на снятие наличных в банкомате, на покупки в интернете, на максимальный дневной и месячный размер покупок.

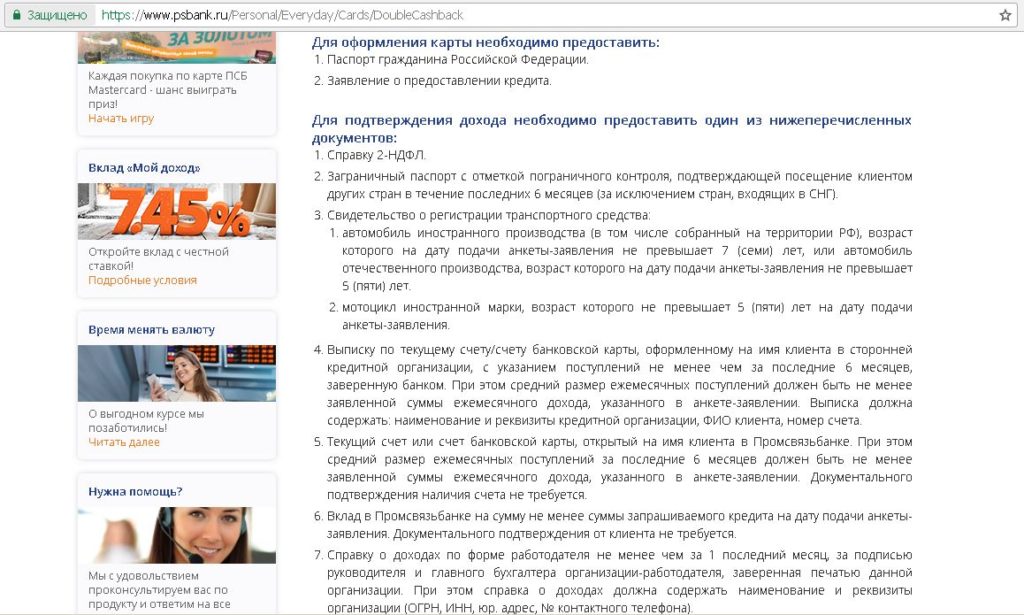

7 Альтернативные способы подтверждения дохода.

Для получения карточки «Двойной кэшбэк» можно подтвердить свой доход не только справкой 2-НДФЛ или справкой по форме работодателя, но и многими альтернативными способами: выпиской по счету в другой кредитной организации, загранпаспортом с отметками о пересечении границы в течение последних 6 месяцев, свидетельством о регистрации транспортного средства, наличием вклада в «Промсвязьбанке»:

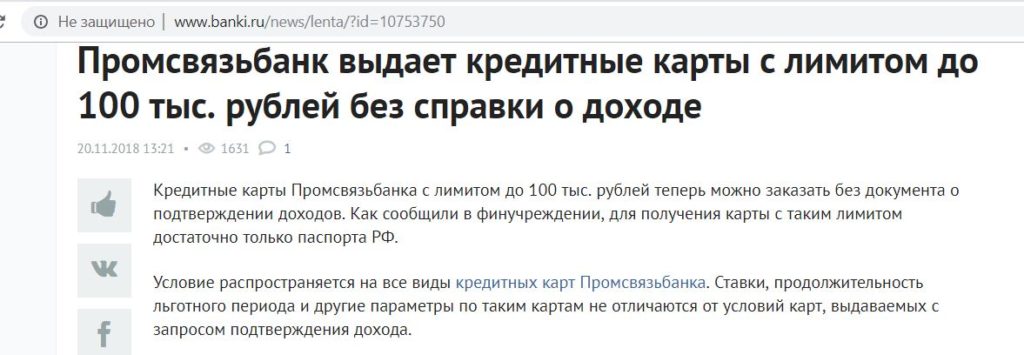

UPD: 02.12.2018

С недавних пор для оформления кредитки “Двойной Кэшбэк” с лимитом до 100 000 руб. подтверждать доход не требуется, достаточно только паспорта:

Кредитная карта Двойной кэшбэк от Промсвязьбанка. Недостатки

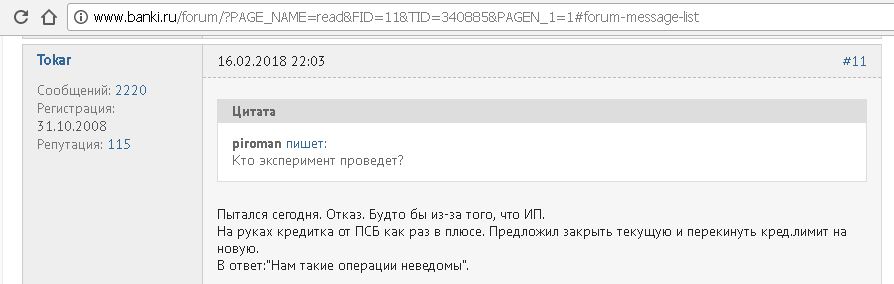

1 Карту могут не одобрить.

Как и любой другой банк, «Промсвязьбанк» может отказать в выдаче кредитной карты, не объясняя при этом причины отказа:

О том, как повысить вероятность одобрения кредитки, можно почитать в этой статье.

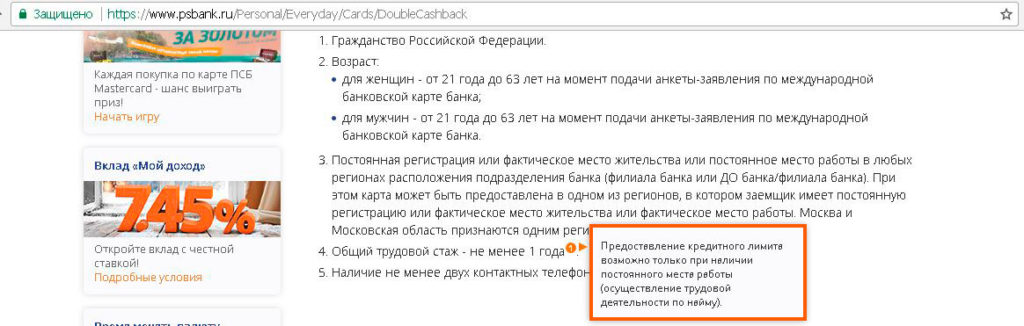

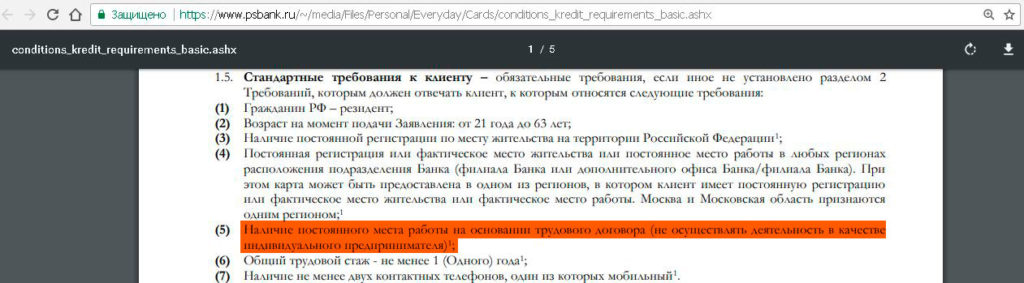

2 Карту не дают индивидуальным предпринимателям.

На сайте написано, что для получения кредитной карты в «Промсвязьбанке» нужно быть работникам по найму:

Хотя у некоторых индивидуальных предпринимателей кредитная карта от «Промсвязьбанка» все-таки имеется:

3 Платное смс-информирование.

СМС-информирование по карточке «Двойной кэшбэк» стоит 69 руб./мес.

Если смс не нужны, то их можно не подключать. Функция 3D-Secure работает и без платных смс.

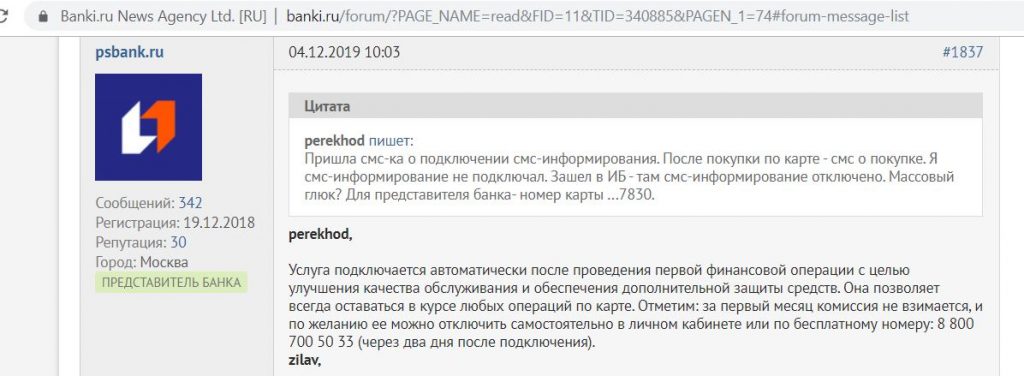

UPD: 13.12.2019

“Промсвязьбанк” стал автоматически подключать смс-информирование для «улучшения качества обслуживания», не особо беспокоясь, что клиенты не выражали на это своего согласия. Стоит обратить внимание, что данная услуга бесплатна только первые 30 дней, т.е., по сути, происходит подключение дополнительных платных услуг.

При этом в правилах выпуска и обслуживания банковских карт “Промсвязьбанка” четко прописано, что услуга СМС-информирования предоставляется по заявлению клиента.

4 Невыгодный курс конвертации.

У «Промсвязьбанка» очень невыгодный курс конвертации по карточным операциям, так что карточку «Двойной кэшбэк» лучше не использовать за границей (ну разве что можно расплачиваться ей в категориях с 10% кэшбэком):

При совершении покупки в «тугриках» предусмотрена ещё и дополнительная комиссия в 1,99%:

Карты платежной системы МИР за границей в принципе не работают.

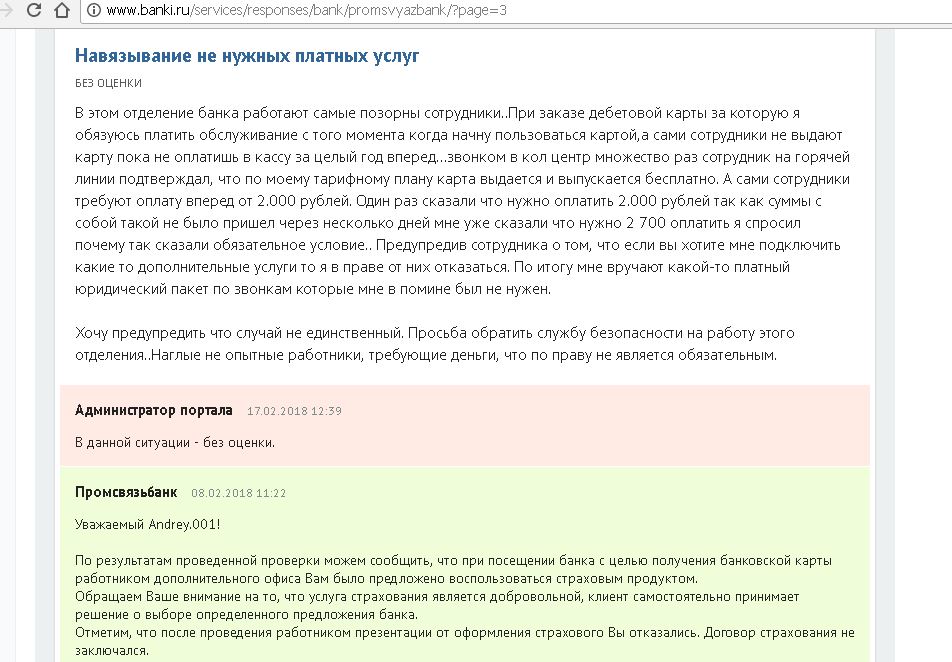

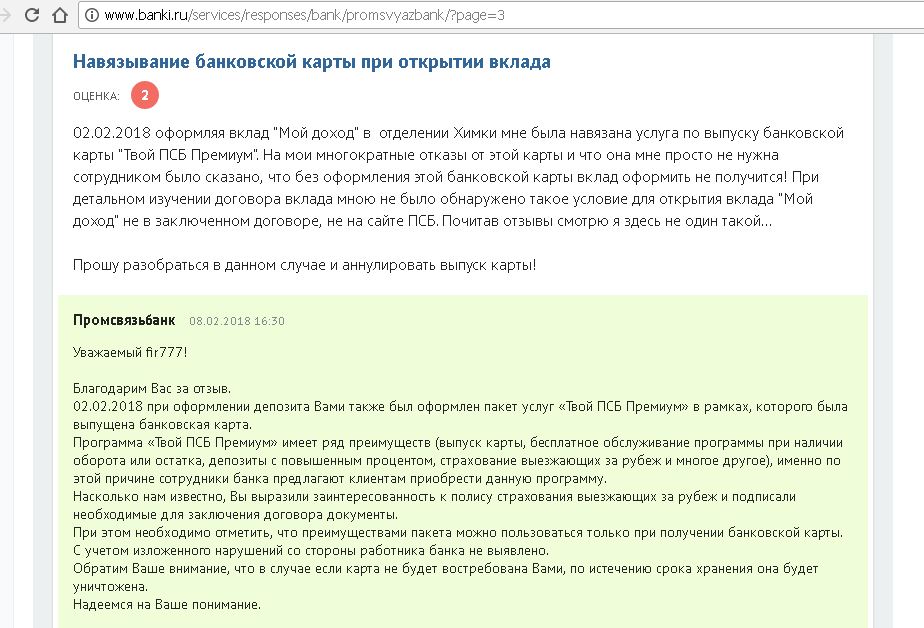

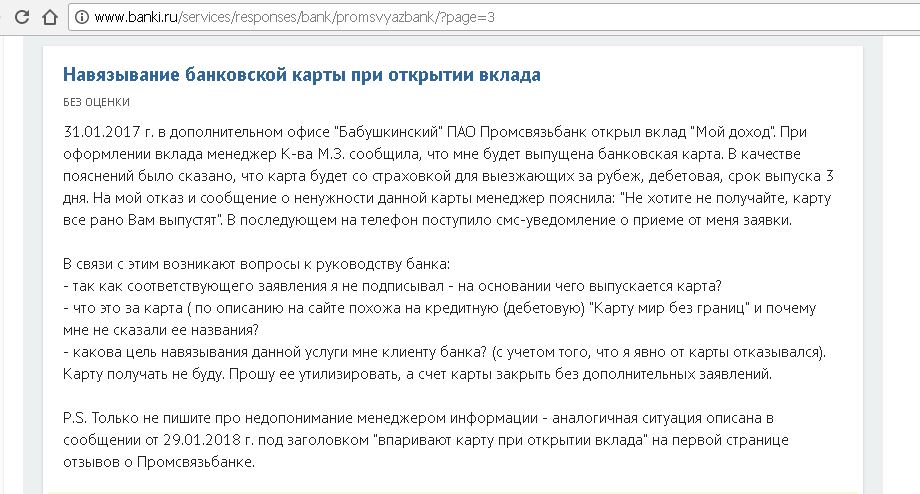

5 Навязывание дополнительных услуг.

Сейчас нужно быть особенно внимательным при походе в любой банк, поскольку навязывание дополнительных платных продуктов и услуг со стороны банковских работников уже считается нормой. В «ПСБ» могут навязать страховку, подключить какой-нибудь пакет услуг, выпустить ненужную карточку:

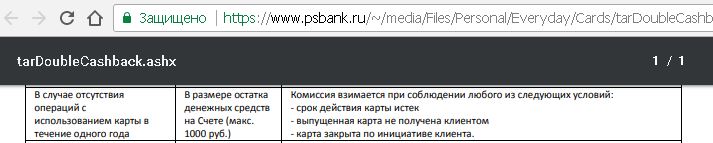

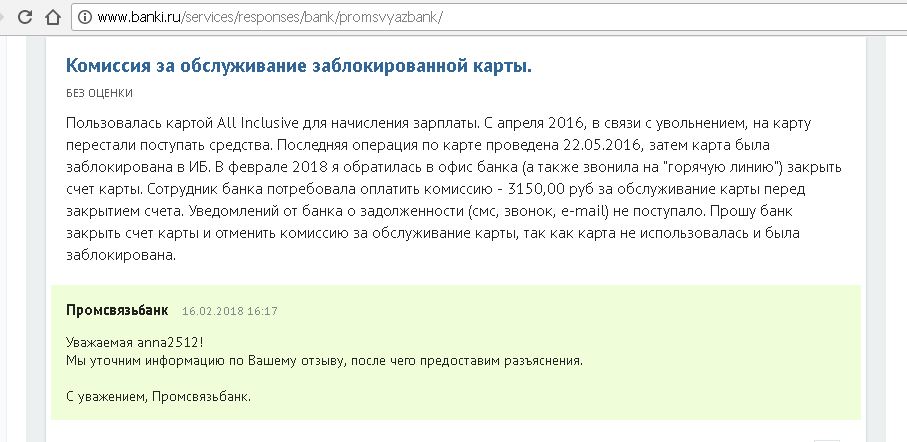

6 Комиссия за бездействие.

Если не пользоваться картой в течение года, при этом срок её действия истек, или карта закрыта, а счет нет, то предусмотрена комиссия в размере остатка собственных средств (не более 1000 руб.):

Любые карты, а также карточные счета нужно именно закрывать, если они вам не нужны, а не просто блокировать, чтобы потом не было неприятных сюрпризов:

7 Использование «антиотмывочного» закона (115-ФЗ).

Вывод

На данный момент условия по кредитной карте «Двойной кэшбэк» выглядят неплохо. Кэшбэк 2% на всё и 11% на повышенные категории должен быстро отбить плату за обслуживание в 990 рублей в год. Если в первый месяц совершить покупки на сумму от 1000 руб., то первый год обслуживания кредитки «Двойной кэшбэк» будет бесплатным.

Не забудьте совершить покупку от 1000 руб. за счет кредитного лимита в первые 2 недели, чтобы получить дополнительные 300 баллов в подарок.

Максимальный месячный лимит кэшбэка в 2000 баллов, конечно, маловат, хотелось бы побольше 🙂

Честный льготный период с привязкой к календарным месяцам довольно удобен.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)