код 9025 в расчетном листе межрасчетная выплата

Коды зарплаты в расчетом листе в 2020 году

Какие коды зарплаты ставить в расчетном листке в 2020 году? Приведем таблицу с кодами.

Требвоания к расчетному листу по зарплате 2020

Расчетный листок можно составить в произвольной форме. Главное, чтобы в нем были следующие данные:

Форму расчетного листка утвердите приказом руководителя в учетной политике (единого банка расчетного листка по з/п в 2020 году не существует).

Коды в расчетном листке: зачем они?

ТК требует уведомлять работника именно о составных частях заработной платы, т. е. должен быть виден и понятен тип дохода, а не его код. Работник должен понимать где оклад, где отпускные, где больничный итд. Как вариант – может приводить коды доходов и их расшифровку в самом расчетном листке. Другой вариант – ознакомить работника с кодами под роспись.

Таблица с кодами

Законодательством коды для расчетного листка по зарплате не зафиксированы. Поэтому коды зарплаты работодатель может разработать с учетом собственной системы кодировки или, к примеру, обратиться к кодам видов доходов, используемым при составлении справки 2-НДФЛ.

Коды доходов, которые нужно отразить в справке 2-НДФЛ, приведены в Приложении N 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@, например:

Понравилась статья? Поделитесь ссылкой с друзьями:

Расшифровка расчетного листка по заработной плате

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

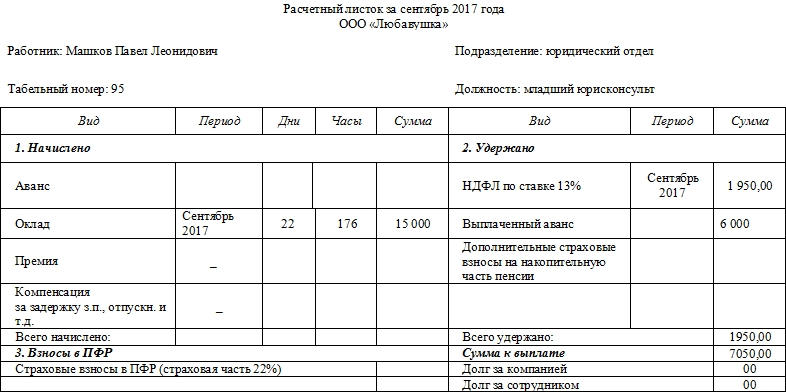

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Какой код вида дохода ставить в платёжном поручении

При перечислении выплат сотрудникам в платежке нужно указать код дохода. Рассказываем, что это, зачем нужно и какие коды выбрать для разных перечислений

Виктория Губина

Бухгалтер Тинькофф Бизнеса

Компании и ИП, которые перечисляют сотрудникам зарплату и делают другие выплаты физлицам, должны указывать в платежном поручении код дохода. Их всего три. Рассказываем, зачем они нужны, какой код ставить в разных ситуациях и что будет, если неправильно указать код в платежном поручении.

Зачем нужны коды вида дохода

Чтобы перечислить сотрудникам зарплату или другие выплаты, компания или ИП оформляет платежное поручение и отправляет его в банк. Банк по этому документу перечисляет деньги на счета сотрудников.

С 2020 года при перечислении денег физлицам в платежном поручении нужно писать новый реквизит — код вида дохода. Его ставят в платежках, чтобы показать банку, с каких доходов физлица нельзя удерживать долги, которые он обязан выплатить по решению суда.

Разберемся на примере, как это происходит.

Ирина заняла у Натальи деньги под расписку и не отдает их. Наталья подала в суд и выиграла процесс. Ирина не может отдать долг сразу, и суд решил взыскать долг частями с ее доходов. Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Взыскать задолженность по исполнительному листу можно двумя способами:

Есть доходы, с которых нельзя частично или совсем списывать задолженности по исполнительным листам: например, алименты, пособия не ребенка, выплаты чрезвычайных ситуаций и другие. Кроме того иногда на счет приходят деньги, которые не относятся к доходам человека: командировочные, подотчетные деньги, которые выдали авансом на рабочие задачи и другое.

Если деньги на банковском счете физлица обезличены, для банка они — единая масса, из которой он должен списать сумму по исполнительному листу. И возникали ситуации, когда банки списывали со счета должника деньги, которые по закону не имели права трогать.

Теперь благодаря кодам вида выплаты банк может отделить суммы, с которых нельзя списывать долги или штрафы, от всех денег, находящихся на счете должника.

В нашем примере так: если на счет Ирины поступит зарплата, банк удержит с нее взыскание, а вот с пособия на ребенка — нет.

Как определить код дохода

В реквизите 20 «Наз. пл.» платежного поручения при расчете с физлицами нужно проставить один из трех кодов платежа: «1», «2» или «3». Для некоторых видов доходов ставить код не нужно.

Код 1. Цифру 1 ставят, когда перечисляют зарплату или другой доход, удержания с которого ограничены. Например, при выплате премии, отпускных, больничных, матпомощи, дивидендов или при оплате работ и услуг по договору ГПХ и самозанятым.

В таблице собрали примеры — сколько можно удерживать из зарплаты сотрудника в разных ситуациях.

| Сколько можно удержать из зарплаты | Пример |

|---|---|

| 20% — общий размер удержаний при каждой выплате заработной платы. | Допустим, у Иванова зарплата 50 000 ₽. На работе по его вине сломался станок, и Иванов должен вернуть работодателю его стоимость. Ежемесячно компания будет удерживать из зарплаты Иванова не больше 20%, то есть максимум 10 000 ₽. |

| 50% — если в компанию поступили несколько исполнительных листов на одного сотрудника. | Если Иванову на работу поступили несколько исполнительных листов — например, по уплате ущерба другой компании и по уплате штрафа за нарушение правил дорожного движения, — ежемесячно компания имеет право удерживать по этим листам не более 50% зарплаты, то есть, максимум 25 000 ₽. |

| 70% — удержания из заработной платы при отбывании исправительных работ, взыскании алиментов, возмещении вреда, причиненного здоровью другого лица, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. | К примеру, Иванову поступил еще один исполнительный лист на уплату алиментов. Теперь компания может взыскать из его зарплаты сумму по трем исполнительным листам, но не более 70% — максимально 35 000 ₽. |

Код 2. Цифру 2 ставят при перечислении доходов, с которых нельзя удерживать долги. Например, при выплате командировочных, детских пособий, алиментов, компенсаций при переезде по работе в другую местность.

Код 3. Цифру 3 используют при перечислении денег за возмещения вреда здоровью, выплат компенсации из бюджета тем, кто пострадал в результате радиационных и техногенных катастроф. В большинстве случаев с них нельзя удерживать долги по исполнительным листам.

Есть исключения: с таких выплат можно удерживать алименты и возмещение в связи со смертью кормильца.

Код не проставляется. Поле остается пустым при переводе денег, которые не относятся к доходам и с которых нельзя списывать долги.

Например, сотруднику перечисляют подотчетные деньги, компенсируют расходы на покупку чего-либо для компании, возвращают или выдают заем.

Чтобы было понятнее, мы собрали выплаты в таблицу:

| Код | Вид выплаты | Пример выплаты |

|---|---|---|

| 1 | Выплаты, по которым есть ограничение размера удержания | Зарплата, аванс, премия, компенсация за неиспользованный отпуск, отпускные, оплата больничного, вознаграждение по договору ГПХ |

| 2 | Выплаты, с которых нельзя удерживать долги | Пособие по беременности и родам, пособие по уходу за ребенком, алименты, надбавки за вахтовый метод работы |

| 3 | Выплаты, с которых можно удерживать только алименты несовершеннолетним и возмещение вреда в связи со смертью кормильца | Возмещение вреда здоровью, выплаты пострадавшим в результате радиационных или техногенных катастроф |

| Не ставится | В остальных случаях | Подотчетные деньги, возврат кредита или займа |

Как заполнять платежные поручения по новым правилам

Код дохода не единственное изменение, которое вступило в силу в 2020 году. Теперь все компании и ИП, кто платит физическим лицам, должны заполнять платежку по определенным правилам:

Сумму взыскания — в назначение платежа. Если в компанию поступил исполнительный лист на сотрудника, сумму взыскания нужно указать в платежном поручении при начислении зарплаты.

Ее указывают в реквизите 24 «Назначение платежа» так:

Например, сумма взыскания — 15 000 ₽. Запись будет выглядеть: //ВЗС//15000-00//.

Код дохода — в поле 20. Когда компания платит зарплату работникам, вознаграждение по договору или совершает любой другой перевод физическому лицу, нужно указывать код вида дохода в платежном поручении. Его указывают в поле 20 «Назначение платежа кодовое», а в платежке — «Наз. пл.».

Платежка с удержанием долга с зарплаты сотрудника будет выглядеть так:

Компания платит нескольким сотрудникам — общая платежка и реестр платежей. Если компания или ИП платит зарплату сразу нескольким сотрудникам, надо создать платежку на общую сумму всех выплат.

К общей платежке оформляют реестр платежей. В нем указывают лицевые счета сотрудников, удержанные суммы и суммы к выплате. Банк по реестру сам распределит деньги по лицевым счетам сотрудников.

Как выбрать правильный код в разных ситуациях

Разберем, как ставить код при заполнении платежных поручений на примере некоторых выплат.

Сначала нужно проверить, является ли выплата доходом физлица. Например, зарплата, премия, компенсация при увольнении — это доход сотрудника, нужно поставить код 1.

Если выплата доходом не является — например, пособие по беременности и родам, — то проверяем ее в списке выплат, с которых нельзя списывать долги, — в ст. 101 Закона № 229-ФЗ. Если такая выплата есть в списке, ставим код для банка. Если выплаты в списке нет — код не ставим.

Разберем на примерах.

Перечисление по договорам ГПХ. Например, компания арендует у физлица небольшой склад и перечисляет ему арендную плату. Такая выплата — доход физлица. Значит, при перечислении денег нужно указать код 1.

Перечисление по договорам займа. Компания заняла деньги под проценты у своего учредителя и ежемесячно возвращает долг с процентами. Проценты по договору займа — это доход физлица-займодавца. Значит, в платежке нужно поставить код 1.

Перечисление командировочных. Сумма командировочных включает разные выплаты: суточные, аванс на предстоящие расходы и возмещение уже понесенных работником затрат на покупку билетов и проживание.

Суточные и компенсация уже понесенных затрат — это не доход физлица. Значит, смотрим ст. 101 Закона 229-ФЗ: в ней есть компенсационные выплаты, к которым как раз относятся суточные и компенсация понесенных расходов. Поэтому при их перечислении следует проставить код 2.

А вот при перечислении сотруднику аванса на расходы в командировке, то есть подотчета, никакого кода ставить не нужно, потому что это не доход физлица, а подотчетные деньги компании.

Выплата компенсации за использование собственного автомобиля. Региональный менеджер ездит к клиентам на личном автомобиле, а компания ежемесячно перечисляет сумму амортизации и деньги на топливо — это компенсация за использование работником собственного автотранспорта в рабочих целях. Она не относится к доходам физлица, но и в ст. 101 закона 229-ФЗ она не упоминается, там говорится лишь о компенсации в связи с изнашиванием принадлежащего работнику инструмента.

Авто нельзя приравнять к инструменту, поэтому при перечислении компенсации в платежке никакой код указывать не нужно.

Если сотрудник пользуется своим смартфоном или ноутбуком для работы, а компания ему за это доплачивает, то при перечислении такой компенсации в поле 20 следует поставить цифру 2. Это будет компенсационной выплатой.

Что будет, если неправильно указать код дохода

Какой-либо ответственности для компаний, ИП и их должностных лиц за неправильное указание кода вида доходов нет. Но ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например, взыщет долг с алиментов на ребенка. Ответственность за это будет на компании, потому что банк не проверяет, правильно ли заполнен код платежного поручения.

Если отправитель обнаружил, что неправильно указал взысканную сумму или код вида дохода, он может отозвать платежку. На это есть 2 дня, если перевод в пределах одного региона, и 5 дней — по территории всей России. У банка могут быть свои сроки, нужно смотреть банковский договор обслуживания.

Расчетный листок по заработной плате

Формирование расчетного листка происходит всегда перед выдачей заработной платы. Этот документ является обязательным и выдается на руки сотруднику вместе с заработанными деньгами.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны.

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Как передать работнику расчётный лист

Расчетный лист можно передать работнику лично из рук в руки в бухгалтерии или кассе организации непосредственно при получении денег или через средства электронной связи или доверенное лицо.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Основная задача расчетного листка – это информирование работника о том, из чего складывается его заработная плата. В трудовом законодательстве закреплена обязанность компании выдавать такие документы в письменном виде. Однако каким способом предприятие информирует сотрудника, в каком формате, с какой периодичностью, законодательство не определяет. Поэтому форму листка, периодичность его выдачи, способ передачи работнику и другие необходимые моменты компания должна утвердить в своем локальном акте.

Межрасчетные выплаты: отражение в отчетности, оформление в «1С:Предприятии 8»

УДЕРЖАНИЕ ВЫПЛАТ, ПРОИЗВЕДЕННЫХ В МЕЖРАСЧЕТНЫЙ ПЕРИОД

Отдельные выплаты работнику могут (а в ряде случаев и должны) быть произведены именно в межрасчетный период, т.е. в текущем месяце, окончательный расчет за который будет осуществлен лишь по завершении периода. В межрасчетный период работнику могут быть, например, выплачены:

Суммы межрасчетных выплат учитываются при окончательном расчете с работником за проработанный месяц.

Пример 10.5. Токарь ЗАО «Элегия» Котов В.И. подал заявление руководству на оказание ему материальной помощи, и 10 марта 2014 г. ему была выдана сумма 3000,00 руб. из кассы ЗАО «Элегия». Заработная плата Кото-ва — 15 000 руб.

Нужно рассчитать размер удержаний из заработной платы Котова в сумме материальной помощи, выданной в межрасчетный период.

Что должен знать бухгалтер. Во всех случаях суммы межрасчетных выплат учитываются (удерживаются) при окончательном расчете с работником за проработанный месяц, т.е. ограничения ст. 138 ТК РФ в данном случае не применяются.

В соответствии с п. 28 ст. 217 НК РФ не подлежат обложению (освобождаются от обложения) НДФЛ следующие виды доходов физических лиц (не превышающие 4000 руб.): суммы материальной помощи, оказываемой работодателями своим работникам,, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту. В данном примере сумма материальной помощи составила 3000 руб., поэтому она не учитывается в налоговой базе по НДФЛ. Размер удержаний равен сумме выплаченной материальной помощи.

Что должен знать работник. Поскольку на материальные выплаты, связанные с материальной помощью в размере, не превышающем 4000 руб., не распространяется начисление НДФЛ, то сумма удержания должна быть равна сумме реально полученных денежных средств, указанных в расходном кассовом ордере.

Что такое расчетный листок

Расчетный листок – это документ, в который вносится подробная информация обо всех начислениях, причитающихся работнику. Сюда включаются все составляющие зарплаты:

Таким образом, расчетный листок предоставляет работнику полную картину о его заработной плате.

Роль документа

Ценность расчетного листка переоценить невозможно – он позволяет работнику предприятия точно понять, из чего формируется его заработная плата, а также, в некоторых случаях вовремя увидеть нестыковки начисления зарплаты с условиями конкретного трудового договора или требованиями законодательства. При выявлении таких фактов сотрудник может обратиться за прояснением спорных или неясных моментов в бухгалтерию предприятия, а если дело дойдет до конфликта, то пойти за восстановлением справедливости в инспекцию по труду или суд.

Обязанность или право

Некоторые работодатели пренебрегают формированием расчетных листков, будучи уверенными в том, что они имеют право обходиться без них. Это в корне неверно – законодательство Российской Федерации обязывает каждого работодателя извещать подчиненных о составляющих их заработной платы.

Для кого необходимо делать расчетный лист

Расчетный лист нужно делать для всех работников без исключения – тех, кто работает в штате, совместителей, временных сотрудников, сезонников и т.д.

Когда следует формировать документ

Расчетный листок нужно делать за несколько дней до зарплатных выплат, выдавать же его можно также заранее или в день выдачи заработной платы. При этом, следует помнить о том, что обычно выдача зарплаты делится на два этапа, в разницей в две недели — так вот расчетный листок должен предоставляться сотрудникам в день получения ими «окончаловки», когда все необходимые суммы уже подсчитаны.

Надо сказать, что расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

При увольнении расчетный листок делать следует обязательно (он передается увольняющемуся в его последний рабочий день вместе с заработной платой).

Нужно ли делать расчетные листки, если зарплата перечисляется на карту

Расчетный лист должен составляться вне зависимости от того, каким именно образом происходит выдача заработанных денег – наличкой в кассе организации или на карту. То же самое касается и выдачи зарплаты доверенному лицу работника – если представитель предоставляет нотариально заверенную доверенность, работодатель обязан отдать ему и расчетный лист и все причитающиеся доверителю деньги.

Образец расчётного листка

С 2013 года стандартные унифицированные формы большинства первичных бухгалтерских документов отменены, как и обязанность по их использованию. Теперь представители предприятий и организаций имеют право разрабатывать собственные бланки документов, утверждаемые в их учетной политике, или использовать ранее общеупотребимые шаблоны.

Вне зависимости от того, какой именно вариант будет выбран работодателем, документ по своей структуре должен соответствовать нормам делопроизводства, а по тексту – правилам русского языка.

Порядок оформления

При необходимости бланк можно дополнить и другой информацией, например, сведениями о ведомости, по которой будет производиться выплата, дате выдачи заработной платы и т.п.

Добрый день, уважаемые коллеги! Сегодня мы поговорим о необходимости предоставления работникам расчетных листков по начисляемой заработной плате, а также о том, какие существуют варианты их выдачи.

Из письма в редакцию:

«В нашей организации бухгалтерский учет полностью автоматизирован, в т.ч. и расчеты с персоналом по оплате труда. Учитывая, что работников достаточно много, существенные временные затраты связаны с распечаткой расчетных листков и выдачей их работникам. При этом есть возможность оформить и передать расчетные листки в электронном виде большинству работников.

Не будет ли это противоречить трудовому законодательству. »

Это не будет противоречить трудовому законодательству, хотя обычно расчетные листки выдают работникам на бумажном носителе. Попробую обосновать свою точку зрения.

Выдавать расчетные листки – обязанность нанимателя

Трудовым законодательством предусмотрена норма, обязывающая нанимателя выдавать расчетные листки всем без исключения работникам.

Справочно: наниматель при выплате заработной платы ежемесячно обязан выдавать каждому работнику расчетный листок с указанием в нем составных частей заработной платы, причитающейся ему за соответствующий период, размеров удержаний из заработной платы, а также общей суммы заработной платы, подлежащей выплате.

Форму расчетного листка утверждает наниматель (ст. 80 Трудового кодекса РБ, далее – ТК).

Хочу напомнить, что выдавать расчетные листки надо и в случае перечисления заработной платы на банковские пластиковые карточки, и в случае, когда работникам выплачивается только оклад. Что касается момента их выдачи, то, по мнению специалистов Минтруда и соцзащиты, расчетные листки должны выдаваться работникам не позднее перечисления заработной платы на их карт-счета и получения ими заработной платы либо непосредственно при получении заработной платы в кассе.

Справочно: обязанность выдавать расчетный листок введена в ТК с 26 января 2008 г. вместо расчетной книжки. Расчетная книжка была введена Законом «О найме рабочих и правилах надзора за фабричными заведениями» в 1986 г., которым была установлена обязанность нанимателей (владельцев фабрик и заводов) не позднее 7 дней после допуска рабочих к работе выдавать им расчетные книжки. Действовали образцы расчетных книжек для ручного и механизированного способов заполнения. Формы их были утверждены постановлением Госкомтруда СССР в 1956 г.

Действия нанимателя по выполнению требований ст. 80 ТК

Как видим, единой установленной формы расчетного листка нет. Наниматель самостоятельно на основании локальных нормативных правовых актов должен ее установить. Перечень обязательных реквизитов такого документа определен ст. 80 ТК.

Пример

При повременной оплате труда в расчетном листке, выдаваемом работникам, в составе обязательных сведений предусмотрены:

– количество отработанных часов с указанием месячной нормы;

– размер тарифной ставки (оклада);

– размер повышения тарифной ставки (оклада);

– размер выплат стимулирующего характера;

– размер удержаний из заработной платы (по их видам);

– размер произведенных нанимателем выплат.

Помните, что расчетный листок имеет доказательную силу и играет важную роль при рассмотрении споров в судах. Вместе с другими документами он может подтверждать не только суммы произведенных выплат и удержаний, но и факт приема и увольнения работника, обоснованность уменьшения налогооблагаемой прибыли, непроизводственный характер натуральных выплат, размер убытков за время простоя и др.

Действия нанимателя по выполнению требований ст. 80 ТК могут быть следующими:

1) закрепить в локальном нормативном правовом акте (например, в коллективном договоре) порядок выдачи расчетного листка;

2) разработать и согласовать форму расчетного листка (например, с юридической службой, отделом кадров);

3) утвердить форму расчетного листка и назначить лиц, ответственных за их выдачу.

Важно! Не путайте расчетный листок с расчетной ведомостью и ведомостью начислений. Сведения в расчетных листках должны совпадать с данными ведомостей.

Выдаем электронный расчетный листок

Действующее трудовое законодательство не содержит нормы, определяющей вариант выдачи расчетного листка: на бумажном носителе, под роспись и др. То есть от нанимателя не требуется подтверждение самого факта доведения соответствующих сведений до работника. Это и позволяет сделать вывод о том, что расчетный листок может быть передан работнику в электронном виде.

Электронный вариант расчетного листка не только экономит время бухгалтера, но и обеспечивает возможность подтверждения факта получения работником нужной информации. Это позволит защитить нанимателя от действий недобросовестных работников.

При установлении порядка выдачи расчетных листков в электронном виде следует:

1) закрепить в локальном нормативном правовом акте (например, в Положении об оплате труда) порядок выдачи таких листков;

2) ознакомить работников с формой расчетного листка и порядком его выдачи под роспись;

3) составить перечень электронных адресов работников, на которые будут отправлены расчетные листки. Если в организации у каждого работника есть корпоративная электронная почта, расчетные листки можно высылать на эти адреса;

4) если у работников нет корпоративной почты, то целесообразно получить от них письменное заявление на имя руководителя организации (главного бухгалтера) о том, на какой электронный адрес нужно направлять расчетные листки.

Ответственность нанимателя за невыдачу расчетного листка

За нарушение порядка и сроков выплаты заработной платы наниматель несет ответственность, предусмотренную ч. 1 ст. 9.19 Кодекса РБ об административных правонарушениях. Указанные нарушения влекут наложение штрафа на нанимателя или уполномоченное должностное лицо нанимателя в размере от 4 до 20 базовых величин, а на юридическое лицо – до 100 базовых величин.

Справочно: с 1 апреля 2012 г. базовая величина составляет 100 000 руб. (постановление Совета Министров РБ от 30.12.2011 № 1785).

Кто составляет расчетный лист

Расчетный лист составляет специалист отдела бухгалтерии, т.е. сотрудник, который имеет полные данные обо всех полагающихся тому или иному работнику выплатах. Что характерно, заверять лист подписью руководителя компании или хотя бы даже самого бухгалтера необязательно, как и проставлять на нем печать.

Связано это с тем, что лист носит сугубо информационный характер, иными словами, он никак не подтверждает факт получения именно той суммы заработной платы, которая в нем была обозначена к выплате.

А вот что касается работника организации, то он в получении расчетного листка расписаться должен. Для этого бухгалтер или кассир может предоставить ему специальный бланк под названием «лист выдачи расчетных листков».

Персональные данные

А как соблюсти условия о персональных данных, ведь расчетный листок содержит сведения о работниках, к которым, согласно пункту 1 статьи 3 Федерального закона от 27 июля 2006 года № 152-ФЗ «О персональных данных», относится любая информация, затрагивающая прямо или косвенно физическое лицо? Например, это могут быть фамилия, имя, отчество работника, дата его рождения, должность, сведения о размерах выплат и удержаний и другие данные.

При передаче персональных данных работника компания обязана соблюдать ряд требований, в том числе не сообщать такую информацию третьей стороне без письменного согласия работника (ст. 88 ТК РФ).

Это значит, что необходимо выдать расчетный листок непосредственно тому работнику, для которого он предназначен. При отсутствии возможности передать документ лично сотруднику, чтобы не нарушить статьи 88 и 89 Закона № 152-ФЗ, «расчетник» можно выдать через другого сотрудника, но при условии, что у последнего есть доверенность на получение этой бумаги.

Есть еще один запасной вариант, например, локальным актом компании можно предусмотреть, что расчетные листки передаются сотрудникам через начальников отделов, которые, в свою очередь, под подпись оповещены о запрете на разглашение персональных данных сотрудников.

Правила формирования расчётного листка

Как к содержанию расчетного листка, так и к его оформлению, законодательство не предъявляет ровно никаких требований: его можно писать на обычном листе или на фирменном бланке организации. Расчетные листки допускается оформлять от руки или печатать на компьютере – конечно, на сегодняшний день распространен именно второй способ. Документ пишут в единственном экземпляре.

Позиции, которые должны быть отражены в обязательном порядке

Форму бланка работодатель имеет право принять самостоятельно или с разрешения профсоюза (при наличии). Обязательные реквизиты:

Представительный орган может заявить желание внести исправления в документ. Руководитель в данном случае не может отказать. Изменения должны внести в течение 3 рабочих дней.

Использование кодов и цифр для проведения начислений

Формы, установленной законодательно, не имеется. В помощь бухгалтерам была создана система 1С, на которой работает больше половины сотрудников в России. Электронная форма формируется автоматически и содержит следующие позиции:

Многие компании применяют порядок указания специальных кодов и цифр. Подобные шифровка и расшифровка должны быть известны на предприятии. В противном случае «закодированный» документ никто не сможет понять и прочесть.

В графах «Начислено» должны содержаться все рассчитанные суммы. Это оклад, отпуск, премии, больничный, выслуга лет, классный чин и другие пункты.

В графе «Удержано» указано на вычеты в пользу различных бюджетов. Зачастую речь здесь идет об НДФЛ или алиментах на детей.

В строке «Выплачено» указана та сумма, которая поступила сотруднику (лично в руки или на личный счет). Здесь также может быть указано про авансы.

Иные нюансы по заработной плате содержатся в нормах Трудового кодекса РФ, законах субъектов РФ.

Как расшифровать и понять лист по заработной плате?

Закон о труде гласит, форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников, например, с помощью приказа. Может выдаваться в бумажном или электронном виде — подробнее о порядке выдачи листка.

Для учета выданных документов можно вести журнал регистрации расчетного листков или ведомость учета.

Поэтому форма бланка может быть в каждой организации своя.

Однако, в листке по заработной плате обязательно присутствуют разделы:

Расчетный листок за Июнь 2019

Табельный номер 30672

Подразделение Отдел продаж

| Общий облагаемый доход: 174 000 | |||||||

| Начислено | Удержано | ||||||

| вид | период | дни | часы | сумма | вид | период | сумма |

| Оклад по дням | 1 – 30 июня | 19 | 151 | 25000 | НДФЛ (13%) | 1-30 июня | 3770 |

| Премия | 1 – 30 июня | 4000 | Всего удержано | 3770 | |||

| Всего начислено: | 29000 | Выплачено: | |||||

| Аванс | 10000 | ||||||

| Перечислено на карту | 15000 | ||||||

| Всего выплачено: | 25000 | ||||||

| Задолженность за предприятием на начало месяца: | 15000 | К выплате за июнь: | 15230 | ||||

Зарплата выплачивается персоналу в период с 1 по 15 число месяца следующего за отчетным периодом.

Пункт «задолженность за предприятием на начало месяца» остается с прошлого расчетного периода (в примере — мая).

На данном примере выплата заработной платы за май производится в июне, что отражено пунктом «перечислено на карту».

Июньская же зарплата будет выплачена в июле, соответственно, эта операция будет отображена в расчетном листке за июль.

Сумма из колонки «к выплате за июнь» — 15230 будет отражена в июльском расчетном листе как «задолженность за предприятием на начало месяца» и после ее фактической выплаты появится в колонке выплачено.

По ст. 236 ТК РФ работодатель обязан при несвоевременной выплате зарплаты сразу выплачивать компенсацию за задержку. Тогда в колонке начислено появится еще одна позиция «компенсация за задержку зарплаты».

Что такое общий облагаемый доход?

Общий облагаемый доход в расчетном листке — это сумма, начисленная сотруднику с начала года, которая облагается НДФЛ – 13 %.

Не все доходы работников облагаются налогом с доходов.

Ст. 217 НК РФ устанавливает ограничения по этому поводу.

Межрасчетные выплаты

Понятие межрасчетные выплаты не всегда используют в расчетных листах. Это авансы или начисления, которые выдаются в период между совершением основных расчетов.

Например, это может быть аванс или отпускные суммы. Они выдаются именно в межрасчетный период.

Такие выплаты могут производиться одним из способов:

Как разобраться с вычетами на детей?

Граждане, имеющие несовершеннолетних детей или учащихся на очной форме, вправе рассчитывать на стандартные налоговые вычеты на детей.

Они уменьшают налогооблагаемую базу.

Чтобы разобраться с данной льготой, нужно знать, какие виды вычетов предусмотрены НК РФ.

Вычеты на детей предоставляются в следующих размерах:

Вычеты на детей предоставляются ежемесячно до момента превышения суммарного дохода 350 тыс. руб.

С нового года отсчет начинается заново. Положенные суммы льготы отражаются в строке листка «вычет на детей».

Например, если сотрудник имеет 1 ребенка и написал заявление в бухгалтерии на льготу, в его расчетном листе в этой графе будет стоять сумма 1400. Это нужно понимать, как сумма, на которую будет уменьшен облагаемый доход.

Также у работников может возникнуть право на другие виды вычетов: социальные или имущественные. Тогда отдельной позицией в расчетном листе будет указана сумма льготы и ее название.

Коды и шифры

Организациями довольно часто в расчетных листах используются коды доходов, чтобы расшифровать их, нужно знать, какие предусмотрены.

Основные шифры для отражения в листке по заработной плате:

Перечень кодов довольно широкий, он утвержден приказом ФНС № ММВ-7-11/[email protected]

Как должны отражаться отпускные?

Если работник ходил в отпуск, то в расчетном листе появится отдельная позиция в начислениях «оплата отпуска по календарным дням», она отражается кодом «2012».

Не позднее, чем за три дня до ухода отдыхать работодатель должен выплатить отпускные суммы (ст. 136 ТК).

При выплате в графе «выплачено» появится сумма начисленных отпускных за минусом НДФЛ.

Если есть исполнительный лист, то на руки работник получит еще меньше денег.

Пример

Сотруднику начислены отпускные за 28 дней 45000 рублей.

По исполнительному листу с него ежемесячно удерживают 20%.

В колонке «выплачено» появится сумма: 45000 — (45 000 – 45000 * 13 %) * 20% = 31320 руб.

Другими словами, из начисленных отпускных сначала бухгалтер отнимет НДФЛ, потом 20% по исполнительному листу, разницу выдаст сотруднику.

Как читать строку «всего удержано»?

Этот раздел отражает все удержания из зарплаты сотрудника по закону.

Это могут быть такие позиции:

Все перечисленные позиции, если они присутствуют в расчетном листке, удерживаются из начисленной зарплаты и суммарно отражаются в строчке «всего удержано».

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Полный расчет

Заработная плата сотрудника устанавливается трудовым договором в соответствии с применяемыми к сотруднику системами оплаты труда (ст. 135 ТК РФ). Как уже было отмечено, нормами ТК РФ предусмотрена обязанность информировать каждого работника о том, из чего складывается его доход, а именно:

При этом работодатель, с учетом мнения представительного органа сотрудников, должен самостоятельно утвердить форму расчетного листка и закрепить ее локальным актом организации, например, приказом (ч. 2 ст. 136 ТК РФ, Постановление Верховного суда РФ от 23 декабря 2010 г. № 75-АД10-3).

Кроме того, следует отметить, что Трудовой кодекс не регламентирует порядок извещения работника о составных частях заработной платы (порядок выдачи расчетного листка). Эту систему работодателю также следует урегулировать самостоятельно. Для этого необходимо предусмотреть в трудовом или коллективном договоре или ином локальном акте конкретный порядок извещения сотрудника о составных частях его заработной платы.

Каким он может быть? Минтруд России отмечает, что, кроме всем привычных расчетных листков на бумаге, имеют место быть и «расчетники», созданные в электронной форме. В таком случае они должны быть направлены сотрудникам на их электронную почту. Такой порядок, по мнению Минтруда России, не нарушает положения статьи 136 ТК РФ (письмо Минтруда России от 21 февраля 2021 г. № 14-1/ООГ-1560, Апелляционное определение Омского областного суда от 24 июля 2013 г. по делу № 33-4740/2013).

Что указывается в расшифровке

Листок по зарплате должен отражать:

Чтобы разобраться, как читать расчетный листок по заработной плате, используйте таблицу — дешифратор каждого пункта, содержащегося в листке:

| 1 | Табельный номер и Ф.И.О. работника, на которого составлен расчетный листок |

| 2 | Наименование организации |

| 3 | Наименование подразделения, отдела, где работает сотрудник |

| 4 | Занимаемая должность |

| 5 | Зарплата, прописанная в трудовом договоре |

| 6 | Расчетный период, за который составлен лист |

| 7 | Расшифровка суммы, оставшейся к выплате в день выдачи заработной платы после удержаний, выдачи аванса и межрасчетных платежей |

| 8 | Расшифровка начислений, которые положены работнику за расчетный период |

| 9 | Расшифровка начислений: оклад, отпускные, премии, надбавки |

| 10 | Точные суммы начислений до вычета налога на доходы |

| 11 | Точное количество отработанных дней и часов по табелю |

| 12 | Сумма удержаний, которые произведены в текущем периоде |

| 13 | Их расшифровка: НДФЛ, алименты, долги по исполнительным документам, перерасчеты |

| 14 | Точный размер каждого |

| 15 | Итоговый размер всех удержаний |

| 16 | Итоговый размер всех начислений после вычета всех удержаний |

| 17 | Итоговая сумма, которая выплачена сотруднику в расчетный период |

| 18 | Размер оплаты, выданный работнику в день аванса |

| 19 | Размер оплаты, выданный работнику в день заработной платы |

| 20 | Размер оплаты, выданный работнику в другой период (пособия, отпускные, больничные) |

| 21 | Сумма, которую должен работодатель или работник по итогам прошлого расчетного периода. Если долг за организацией — он плюсуется к размеру итоговой выплаты (п. 16), если за работником — вычитается из нее. |

Удержания из зарплаты

Что относится к удержаниям? Как минимум, одно удержание есть у всех сотрудников — это НДФЛ. Сумма начислений, установленная работнику трудовым договором, уменьшается на сумму НДФЛ и сотрудник при заключении трудового договора должен это понимать.

Расчет зарплаты в пару кликов

Зарплата и взносы считаются автоматически в Контур.Бухгалтерии

Есть и другие удержания кроме НДФЛ.

Особые положения

Предоставляется листок и его расшифровка всем сотрудникам без исключения (независимо от того, основное это место работы или по совместительству) — это прямая обязанность работодателя. Для соблюдения закона назначьте ответственное лицо, например, бухгалтера, которое будет выдавать уведомления под подпись и отвечать за расшифровку. Этот человек поможет работникам разобраться в расчетном листке по зарплате, если у них возникнут вопросы.

Для ведения учета выдачи расчетных листков подготовьте учетный журнал, в котором работник проставит свою подпись и дату получения. Такой алгоритм действий на предприятии обезопасит руководство от штрафных санкций.

Дата выдачи

Кроме того, следует добавить, что законодательно также не установлен период, за который следует выдавать расчетный листок. В связи с этим за разъяснениями давайте также обратимся к контролерам. Так, в частности, в письме от 24 мая 2021 года № 14-1/ООГ-4375 Минтруд России отметил, что общепринятой практикой при применении систем оплаты труда, в которых работникам устанавливаются оклады или месячные тарифные ставки, является выдача расчетных листков с указанием начисленной месячной заработной платы. Другими словами, расчетный листок должен выдаваться каждый месяц. При этом еще в 2007 году контролерами было отмечено, что выдавать документ следует одновременно с зарплатой за вторую половину месяца (письмо Роструда от 24 декабря 2007 г. № 5277-6-1).

В более поздних разъяснениях по данному вопросу Минтруд России уточнил, что организация вправе самостоятельно в своих локальных нормативных актах установить, когда будут выдаваться расчетные листки – до, во время или после выдачи зарплаты за вторую половину месяца (письмо Роструда от 18.03.2010 № 739-6-1).

В более поздних разъяснениях Минтруд России уточнил, что организация вправе самостоятельно в своих локальных нормативных актах установить, когда будут выдаваться расчетные листки – до, во время или после выдачи зарплаты за вторую половину месяца.

Начисление штрафных санкций работодателю

Контрольно-надзорные органы в России имеют право наложить штрафные санкции на должностных лиц (до 5000 рублей) или юридических лиц (до 50000 рублей). В протоколе проведения проверки может быть указано на недоработки расчетных листов, несоблюдение внутреннего трудового распорядка, оплата не соответствует пунктам договора или расчетам.

Также санкции могут быть наложены при перечислении денег на расчетный счет в банке или при выдаче в кассе предприятия. Вся документация должна храниться в организации в течение установленного законами срока.

Российским законодательством предусмотрены и более суровые наказания. Они регулируются УК РФ.

Заполнение документа требует внимательности, так как после выдачи денежных средств, вносить изменения будет достаточно проблематично. Правила выдачи заработка, подготовки расчетного листа устанавливаются еще правилами внутреннего трудового распорядка. В противном случае работодателю грозят налоговые, административные и уголовные санкции.

Что значит зарплата на руки

Что же значит зарплата на руки? Попробуем разобраться. Начнем с того, из чего состоит начисление сумм, составляющих зарплату:

Что такое база? Это оклад или размер почасового тарифа, который оглашается при приеме на работу.

Как правило, вместе со стажем работы на одном месте повышаются профессиональные навыки человека. А значит, зарплата опытного сотрудника будет выше, чем у новичка. Это отражается в оплате за профессиональное мастерство или стаж. В среднем повышение размера базового оклада проходит на 3-19% ежегодно.

Премии, компенсации, вознаграждения

В зависимости от условий труда и юридических аспектов предприятия, предусматриваются дополнительные выплаты к базовой основе. Часть из них может быть получена на руки. Это:

А часть является компенсационными выплатами. К подобным можно отнести:

Начисления зарплаты на руки

Начисления — виды выплат, которые устанавливаются нормативными актами организации и трудовым договором с сотрудником. Чаще всего это:

Что нужно знать, чтобы правильно рассчитать заработную плату

При трудоустройстве соискатель обязательно оговаривает с работодателем размер зарплаты. И когда работник слышит сумму, он не задумывается, что в реальности выплаты будут другими. Та сумма, которая оговаривается при трудоустройстве — это оклад (фиксированный размер оплаты труда). Он будет отображен в трудовом договоре. Но сколько работник будет получать на руки, зависит от множества факторов.

Вот что нужно брать во внимание:

Все эти факторы либо увеличивают зарплату на руки, либо уменьшают ее. Забывая о них, нельзя правильно рассчитать подлежащую к выплате сумму.