код бюджетной классификации получателя в заявлении на возврат ндфл 2020

Какие КБК по НДФЛ в 2020 году

Когда платить НДФЛ в 2020 году: сроки

Зарплата

По общему правилу, заплатить в 2020 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода (п. 6 ст. 226 НК РФ).

Значит, дата получения дохода – 31 января 2020 года, а дата удержания налога – 7 февраля 2020 года. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, – 10 февраля 2020 (поскольку 08.02 и 09.02.2020 – суббота и воскресенье).

Иногда работодателю приходится выплачивать доходы (зарплату) лицам, которые не имеют статуса налогового резидента РФ. Какой КБК указывать в платежном поручении на уплату НДФЛ в этом случае, читайте в КонсультантПлюс:

В платежном поручении на уплату НДФЛ с зарплаты нерезидентов, с дивидендов, выплаченных нерезидентам, организации следует указать КБК – … (смотреть ответ полностью).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход (абз. 2 п. 6 ст. 226 НК РФ).

В этом случае дата получения доходов и дата удержания НДФЛ – 3 августа, а последняя дата, когда НДФЛ должен быть перечислен в бюджет, – 31 августа 2020.

Удержанный НДФЛ в 2020 году в общем случае уплачивают по реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ).

ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

После того как НДФЛ, перечисленный налоговыми агентами, поступит в бюджет, эти денежные средства распределяют между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) – по нормативам, установленным бюджетным законодательством.

Все КБК по НДФЛ в 2020 году в таблице

КБК по НДФЛ за сотрудников в 2020 году не изменились и остались прежними. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей.

Приведем далее в таблице актуальные основные КБК на 2020 год по подоходному налогу.

| Вид НДФЛ | КБК в 2020 году |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Нередко плательщики допускают ошибки в указании КБК при перечислении в бюджет сумм НДФЛ. Можно ли считать обязанность по уплате налога исполненной? Как это трактуют суды, есть в КонсультантПлюс:

Как заполнять платежку на перечисление НДФЛ в 2020 году

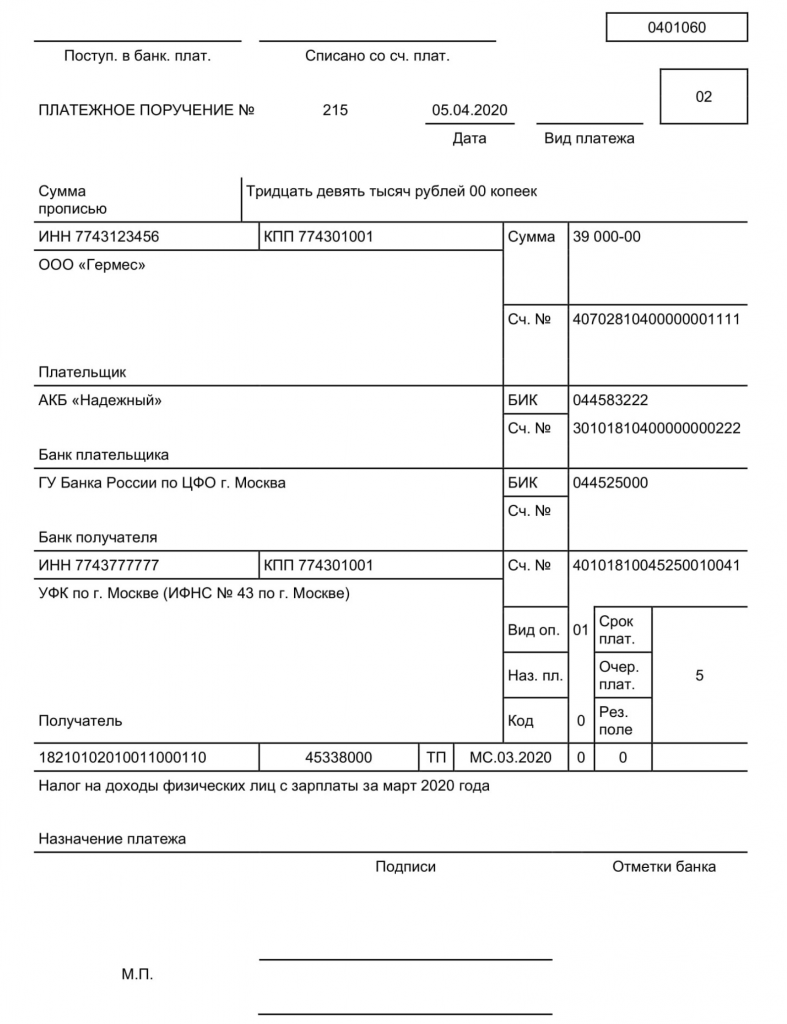

Далее приведён образец заполнения платежного поручения на перечисление НДФЛ в 2020 году. Код бюджетной классификации по НДФЛ указывают в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

КБК по НДФЛ, естественно, не единственный реквизит, который указывают в платежном поручении на уплату НДФЛ. Какие еще, смотрите в КонсультантПлюс:

Поля 16, 61 и 103 платежного поручения

В этих полях нужно указать реквизиты налогового органа, в котором налоговый агент (его обособленное подразделение) состоит на учете (п. 11 Приложения N 1 к Приказу Минфина России от 12.11.2013 N 107н)…

Изменения с 1 июня 2020 года

Обратите внимание на поправки с 01.06.2020: с этой даты в поле 20 платежного поручения указывайте код вида дохода. Для зарплаты, пособий и возмещения вреда предусмотрены разные коды, которые утвердил Центробанк.

Новая кодировка потребовалась для того, чтобы судебные приставы знали, с каких выплат можно удерживать средства по исполнительным листам.

Новые коды для платежек по зарплате можно найти в указании Центробанка России от 14.10.2019 № 5286-У, которое называется «О порядке указания кода вида дохода в распоряжениях о переводе денежных средств».

Возможно всего три кода (см. таблицу). Выбор зависит от вида выплаты сотрудникам и подрядчикам. Поэтому перечислить одним платежным поручением зарплату и пособия либо компенсации не получится.

| КОД | КОГДА ПРОСТАВЛЯТЬ |

|---|---|

| 1 | При переводе зарплаты, отпускных, авторских вознаграждений, с которых можно удержать только часть денег (ст. 99 Закона № 229-ФЗ) |

| 2 | При переводе детских пособий, командировочных и других средств, с которых нельзя удержать долги (ст. 101 Закона № 229-ФЗ) |

| 3 | При возмещении вреда, причиненного здоровью, и выплате компенсаций из бюджета гражданам, пострадавшим в результате радиационных или техногенных катастроф |

Иногда работодателю приходится возмещать сотруднику командировочные расходы или перечислять деньги под отчет. Как это влияет на указание кода вида дохода, объяснено в КонсультантПлюс:

При перечислении работнику денежных средств в качестве возмещения командировочных расходов в платежном поручении указывается код “2”. При перечислении подотчетных сумм в иных целях код вида дохода в платежном поручении…

Вместе с кодом надо проставлять сумму долга, которую взыскали по исполнительному листу. Так приставы проверят, верно ли компания исполнила судебный документ. За нарушение возможна административная ответственность (ч. 3 ст. 17.14 КоАП).

Новые коды КБК по НДФЛ на 2020-2021 годы

КБК по НДФЛ за 2020-2021 годы

В качестве КБК НДФЛ на 2020-2021 год так же, как и КБК НДФЛ на 2019 год, действительны следующие коды (приказы Минфина России: в 2021 году — от 08.06.2020 № 99н, в 2020-м — от 29.11.2019 № 207н, в 2019-м — от 08.06.2018 № 132н):

ВНИМАНИЕ! С 2021 года введен новый КБК 182 1 01 02080 01 1000 110 для уплаты налоговыми агентами НДФЛ в части суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб., который исчислен по ставке 15%. Этот же код действует при уплате НДФЛ с доходов самого ИП в части суммы налога, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб. Подробнее о новом КБК мы рассказывали здесь.

Со 2 февраля 2021 года также действуют новые КБК при налогообложении прибыли контролируемых иностранных компаний. Какие именно коды нужно использовать в этом случае, см. здесь.

Подробнее о действующих кодах КБК в материалах:

КБК по уплате НДФЛ за 2020-2021 годы (резиденты, нерезиденты)

КБК НДФЛ, удерживаемого налоговым агентом при выплате дохода, не зависит от того, кому выплачивается доход: резиденту или нерезиденту. И для тех, и для других применяется один и тот же код 182 1 01 02010 01 1000 110.

И этот же код используется для дивидендов. Он также не различается для резидентов и нерезидентов.

Подробнее о КБК по дивидендам читайте в материале «КБК для уплаты НДФЛ с дивидендов».

Какие КБК указывать в платежках на уплату налогов и страхвзносов, узнайте в «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

Указание верного кода НДФЛ в 2020-2021 годах в налоговой декларации и платежном поручении так же, как и в предыдущих и последующих годах, позволит налогоплательщику избежать проблем с оценкой своевременности уплаты налога и сэкономить время на переписке с налоговыми органами, связанной с уточнением платежа. Поэтому в интересах налогоплательщика ежегодно проверять информацию об изменениях в КБК.

Какие КБК по НДФЛ за сотрудников в 2020-2021 годах

Что зашифровано в КБК НДФЛ

КБК — это код бюджетной классификации. Он состоит из 20 знаков, где:

О том, чем грозит ошибка в КБК, читайте в материале «Ошибки в платежном поручении на уплату налогов».

Какие КБК указать в платежных поручениях на уплату налогов и взносов, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе К+ и бесплатно переходите в готовое решение.

КБК по НДФЛ на 2020-2021 годы

КБК определяет Минфин. И на 2020-2021 годы он издал новые приказы по бюджетной классификации.

Подробнее см. здесь.

Однако на налоговые коды это нововведение повлияло несущественно, а на КБК по НДФЛ 2020-2021 не повлияло вовсе. Поэтому КБК НДФЛ за сотрудников в 2020-2021 годах следующие:

Наименование платежа

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

О том, какие значения КБК НДФЛ по пеням существуют для ИП, адвокатов и физлиц, получающих доход от продажи своего имущества, читайте в статье «КБК для перечисления пени по НДФЛ».

В таблице, которая будет представлена ниже, приведена исчерпывающая информация по КБК НДФЛ 2020-2021 за сотрудников, КБК для НДФЛ в 2020-2021 годах на уплату пени, КБК НДФЛ в 2020-2021 годах за работников-иностранцев, работающих по патенту и другое. Изменений КБК на НДФЛ на 2020-2021 год в сравнении с 2018-2019 годами нет.

Особенности КБК НДФЛ 2020-2021 для юридических лиц — следует знать, что в 14-17 разрядах по-прежнему необходимо проставлять такие коды:

Наименование КБК НДФЛ

Цифровое значение КБК для перечисления НДФЛ в 2020 году:

КБК НДФЛ 2020-2021 для юридических лиц (пени)

182 1 01 02010 01 2100 110

КБК НДФЛ 2020-2021 за сотрудников ООО

182 1 01 02010 01 1000 110

КБК НДФЛ с дивидендов в 2020-2021 годах:

платит налоговый агент

182 1 01 02010 01 1000 110

КБК НДФЛ, уплачиваемого в 2021 году со своих доходов-2020 физлицами самостоятельно

182 1 01 02030 01 1000 110

КБК НДФЛ за работников в 2020-2021 годах у ИП

182 1 01 02010 01 1000 110

КБК НДФЛ с нерезидентов в 2020-2021 годах, которые работают по найму у физлиц на основе полученного патента согласно ст. 227.1 НК РФ

182 1 01 02040 01 1000 110

ВАЖНО! Налоговые агенты должны перечислить удержанный у сотрудников НДФЛ с зарплаты (КБК 2020-2021 — 182 1 01 02010 01 1000 110), не позже дня, который следует за датой выплаты дохода физлицу-налогоплательщику. А вот сроки для перечисления НДФЛ с отпускных (КБК с 2018 года — 182 1 01 02010 01 1000 110) отличаются – необходимо произвести уплату удержанного налога не позже последнего числа месяца, в котором была произведена их выплата. То же касается и сроков перечисления НДФЛ с больничных. При этом НДФЛ нужно удерживать строго при фактической выплате дохода (п. 4 ст. 226 НК РФ), и затем уже перечислять налог в бюджет.

В отличие от декларации 3-НДФЛ для заполнения справки 2-НДФЛ на 2020-2021 годы КБК не требуется — здесь нужны лишь коды вида доходов и вычетов. КБК по уплате НДФЛ в 2020-2021 годах отображается в поле 104 платежного поручения. КБК на уплату пени по НДФЛ 2020-2021 отражается в том же поле платежки.

Итоги

КБК — важный элемент любого налогового платежа, в т. ч. платежа по НДФЛ. При формировании платежек контролируйте, чтобы код был указан верно. Если обнаружили ошибку в уже совершенном платеже, подайте заявление о его уточнении. Тогда с вас не возьмут даже пени.

Составляем и подаем в ИФНС заявление на возврат переплаты

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

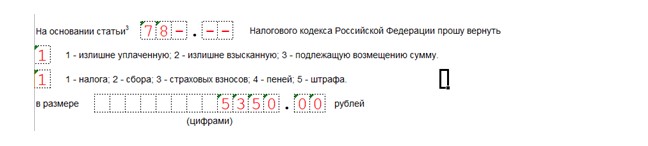

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

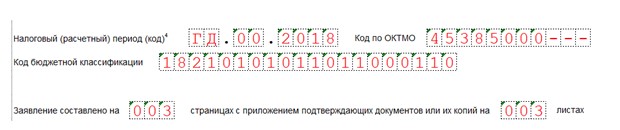

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

КБК для уплаты НДФЛ

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.