код дохода 1544 в отчете брокера

Как заполнить 3-НДФЛ для получения инвестиционного вычета

Как заполнить инвестиционный вычет в 3-НДФЛ? Этот вопрос интересует граждан, занимающихся инвестиционной деятельностью. Разберем в статье существующие виды вычетов и покажем на примере, как заполнить декларацию при применении инвествычета.

Что такое инвестиционный вычет

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов.

Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество.

Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

Инвествычет можно разделить на три категории:

Далее расскажем, что необходимо знать при применении того или иного вида инвествычета.

Вычет для продавцов долгосрочных ценных бумаг, обращающихся на ОРЦБ, в размере положительного финансового результата

Эта категория вычета предполагает, что:

Вычет на сумму денежных средств, внесенных на индивидуальный инвестиционный счет

Вычет на сумму положительного финансового результата, полученного по операциям, учитываемым на ИИС

Этот вид вычета обладает следующей спецификой:

Налоговый агент вправе применить такой вычет относительно налогоплательщика, только если физическое лицо представит справку из налогового органа о том, что в указанный срок ИИС был открыт в единственном числе, а также о том, что вычет на сумму внесенных на инвестиционный счет денежных средств не использован.

Как оформить инвестиционную декларацию

Итак, чтобы применить инвестиционный вычет, физлицу необходимо представить в ИФНС налоговую декларацию. За исключением случаев, когда по его поручению вычет применяет налоговый агент.

Под «инвестиционной декларацией» понимается стандартная декларация 3-НДФЛ, заполненная с учетом применения того или иного инвествычета.

С 2021 года утрачивает силу декларация, применявшаяся с 2018 года. Новый бланк декларации утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

В соответствии со ст. 229 НК РФ декларацию за 2020 год необходимо представить не позднее 30 апреля 2021 года.

Нюансы оформления 3-НДФЛ:

Особенности представления декларации 3-НДФЛ:

Как отразить в 3-НДФЛ инвестиционный вычет

Действующий бланк декларации был утвержден в 2018 году. Он состоит из двух разделов и пяти приложений. Также существуют дополнительные листы: расчет к приложению 1 и расчет к приложению 5.

При подаче декларации с использованием инвествычета заполняют:

Рассмотрим на примере, как отразить вычет по ИИС в 3-НДФЛ.

Туров С. А. в течение года работал в ООО «Нигредо». Помимо этого в 2020 году он открыл индивидуальный инвестиционный счет и вносил на него деньги.

Годовой доход на основном месте работы составил 240 000 руб., с него был начислен и уплачен налог в размере 31 200 руб.

На в течение всего периода на ИИС внесено 50 000 руб.

Так как инвестиционного дохода за год получено не было, ИИС был единственным и с момента его открытия прошло не больше трех лет, гражданин решил воспользоваться налоговым вычетом, предусмотренным подп. 2 п. 1 ст. 219.1 НК РФ.

Расскажем, как будет заполнена в таком случае 3-НДФЛ.

Титульный лист

Первый лист декларации является информационным, как и во всех налоговых документах.

Все это стандартные данные. Отметим лишь, что код категории налогоплательщика определяет его статус (ИП, адвокат, физлицо и пр.). В нашем случае следует проставить код 760 (обычный гражданин).

Раздел 1

Данный раздел отображает сумму налога, которая по итогам года в соответствии с поданными данными подлежит уплате в бюджет либо возвращается налогоплательщику.

Так как с полученного дохода на работе налог был уплачен в полном размере, то, подавая форму с инвестиционным вычетом, Туров С. А. будет указывать налог к возврату.

В разделе заполняются следующие поля:

Следует иметь в виду, что код операции с бюджетом подразумевает три варианта:

В рассматриваемом примере проставлен код 2, соответствующий возврату.

Раздел 2

Второй раздел раскрывает расчет налоговой базы и суммы налога.

Поясним, какие поля будут заполнены в нашем примере:

Во все остальные поля вносятся нули.

Приложение 1

Здесь необходимо внести данные о полученных доходах. Раздел предполагает возможность отображения прибыли из нескольких источников.

Информация, подлежащая указанию:

Приложение 5

Этот раздел содержит расчет стандартных, социальных и инвестиционных вычетов.

Нас интересует пункт 5, в нем есть два подпункта:

Так как Туров С. А. использовал индивидуальный инвестиционный счет лишь в 2020 году, мы проставляем сумму денежных средств, внесенных на ИИС, в поле 210.

Готовую декларацию следует подписать и представить в налоговый орган по месту регистрации.

Существует три вида инвестиционных вычетов. Чтобы ими воспользоваться, налогоплательщику или налоговому агенту необходимо подать декларацию по форме 3-НДФЛ. В статье мы рассмотрели особенности всех видов инвествычетов и привели пример заполнения 3-НДФЛ.

Какие доходы по брокерскому счету нужно включать в декларацию?

У вас есть цикл статей про налоговые вычеты и инвестиции, но я не нашел в них ответы на возникшие у меня вопросы по заполнению декларации 3-НДФЛ. Нужно ли вносить информацию в декларацию в следующих случаях:

Подскажите, пожалуйста, как правильно.

С уважением,

Ильдар

Необходимость включать в налоговую декларацию доходы зависит от вида дохода и от того, удерживал ли налог ваш брокер, он же налоговый агент. Еще влияют цели, с которыми вы вообще заполняете налоговую декларацию.

Рассмотрим возможные ситуации.

Доходы, по которым брокер не выступает налоговым агентом, точно надо вносить

Существуют доходы, по которым обязанность рассчитать и заплатить налог лежит не на брокере, а на клиенте. Такие доходы надо обязательно включать в налоговую декларацию.

Дивиденды по иностранным акциям. В первую очередь это доходы, которые вы получили от источников за пределами РФ, например от акций иностранных компаний. Неважно, зачислены ли дивиденды на стандартный брокерский счет на ИИС или на банковский счет, их все равно нужно включить в декларацию. Каждую из сумм полученных дивидендов придется самостоятельно перевести из валюты в рубли по курсу ЦБ на дату получения дохода, то есть на дату выплаты дивидендов.

Доходы от выкупа бумаг. Вы могли участвовать в процедуре выкупа ценных бумаг эмитентом. Например, в 2018 году происходили выкупы акций «Автоваза», «Аэрофлота», «Дикси-групп», «М-видео», «Отисифармы» и других. Доходы, полученные от выкупа, и расходы, затраченные на покупку выкупленных ценных бумаг, нужно задекларировать самостоятельно.

Сделки без участия брокера. Также необходимо отчитаться о сделках с ценными бумагами, которые прошли без участия брокера. Например, если вы продали ценные бумаги кому-нибудь просто по договору купли-продажи или получили их в дар и даритель не приходится вам близким родственником.

Доходы от продажи валюты. Если кроме ценных бумаг вы торговали иностранной валютой, доходы от таких операций тоже нужно самостоятельно задекларировать. Иностранная валюта признается имуществом. Доходы от продажи валюты облагаются налогом точно так же, как доходы от продажи любого другого имущества.

К доходам от продажи валюты можно применить имущественный налоговый вычет — не более 250 000 Р за год. Другой вариант: доходы от продажи валюты можно уменьшить на расходы, понесенные на ее приобретение. Подробнее о налогах с продажи валюты мы писали в другой статье.

Доходы, по которым брокер не удержал налог

Отдельно их декларировать не нужно, но бывают ситуации, когда нужно вносить.

Иногда брокер не может удержать налог. Например, если в конце года вы приобрели ценные бумаги на все деньги со счета и в период удержания налога в январе на вашем счете не оказалось рублей.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица»

С другой стороны, если вы подаете декларацию по любым прочим основаниям — например, декларируете продажу машины или заявляете вычет от покупки квартиры, — доходы, с которых брокер не смог удержать налог, тоже нужно будет включить в декларацию. Тогда налог надо будет заплатить раньше — до 15 июля.

Доходы, по которым налог удержал налоговый агент, тоже можно не вносить

Доходы, по которым налог полностью удержал брокер, вы можете не указывать в своей декларации, если это не препятствует получению налоговых вычетов. Если вы не заявляете вычеты в декларации, можете спокойно не включать такие доходы. А если заявляете какие-либо вычеты, нужно сравнить сумму доходов от разных источников и сумму вычетов.

Разберемся на примерах.

Вывод: дохода от работодателя хватит на предоставление социального налогового вычета, доходы по брокерскому счету в декларации можно не указывать.

Вывод: дохода от работодателя не хватит на предоставление имущественного налогового вычета, доходы по брокерскому счету нужно включать в декларацию.

Налоговые вычеты можно получить только по доходам, облагаемым налогом по ставке 13%, за исключением дивидендов. Поэтому, если у вас есть доходы в виде дивидендов или доходы, облагаемые по ставке 35%, с которых налог полностью удержал налоговый агент, такие доходы можно не включать в налоговую декларацию.

Доходы от торговли на ИИС

К примеру, вы открыли счет 01.01.2015, а закрыли его 01.12.2018. При расчете налога по итогам 2018 года брокер учтет и отразит в справке 2-НДФЛ за 2018 год доходы и расходы по ИИС за все четыре года: 2015, 2016, 2017 и 2018.

Если вы закрыли ИИС ранее истечения трехлетнего срока с момента открытия и при этом уже успели получить на него налоговый вычет, эту сумму придется вернуть в бюджет. Для этого нужно будет включить сведения о сумме примененного ранее вычета в налоговую декларацию.

Что делать вам

Кратко отвечу на ваши вопросы, нужно ли вносить сведения в декларацию в указанных случаях:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Декларация 3-НДФЛ по зарубежному брокерскому счету

Примерное время чтения: 14 мин

Пост обновлен 10.04.2021.

Процесс и правила подачи декларации

Если у вас есть зарубежный брокерский счет, каждый год необходимо подавать декларацию 3-НДФЛ и отчитываться о полученных доходах. Декларация подается за предыдущий календарный год, т.е. в этом году ее нужно сдавать, если у вас были транзакции по зарубежному брокерскому счету в 2020 году. Если зарубежный брокерский счет открыт в этом году, нужно только уведомить об этом налоговую (подробнее здесь), а подавать декларацию 3-НДФЛ нужно будет в 2022 году.

Самые популярные случаи, когда нужно подавать декларацию:

Также стоит сказать, что в форме 3-НДФЛ можно учесть различные типы налоговых вычетов, за счет которых можно уменьшить сумму уплачиваемых налогов или получить возврат средств от государства даже если у вас не было прибыли за прошлый год:

Эти вычеты применимы, если у вас есть официальный доход, облагаемый НДФЛ (включая прибыль на фондовом рынке). Про типы и условия вычетов можно почитать на сайте налоговой. Думаю в интернете можно найти достаточно гайдов о том, как их корректно подавать или можно обратиться к специалисту, который поможет это сделать (рекомендация на этот счет в конце статьи). У меня ИИС типа Б и другие типы вычетов также не актуальны, поэтому не буду на них подробно останавливаться.

Срок сдачи декларации 3-НДФЛ – до 30 апреля года следующего за отчетным. Срок оплаты налога – до 15 июля года, следующего за отчетным. В случае поздней сдачи декларации и оплаты налогов применяются следующие штрафные санкции:

Процесс сдачи декларации можно разбить на 3 этапа:

Ниже рассмотрим подробно каждый из этапов. Я буду описывать весь процесс на примере Interactive Brokers, если у вас другой зарубежный брокер, этап подготовки документов может отличаться, остальной процесс будет точно таким же.

Подготовка документов

Четкого перечня документов, которые необходимо подавать вместе с декларацией, нет. Концептуально есть два подхода – прикрепить все документы по максимуму и все подробно расписать и прокомментировать, чтобы у налоговой не возникло вопросов. Или, наоборот, предоставить минимум необходимых документов … чтобы у налоговой не возникло лишних вопросов 🙂 Какой путь выбрать – решать вам.

Основным необходимым документом является сама декларация 3-НДФЛ, которую можно заполнить на сайте налоговой или в отдельной программе – об этом напишу ниже в блоке Заполнение и сдача декларации. Минимальный пакет документов, который обычно рекомендуется подавать вместе с декларацией, выглядит следующим образом:

Ниже несколько лайфхаков, по подготовке документов.

Брокерские отчеты

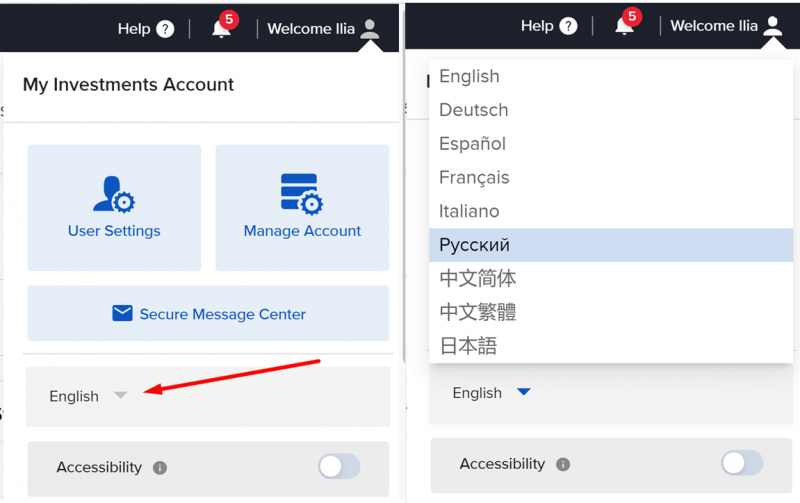

Перед тем, как скачивать брокерские отчеты, лучше изменить язык интерфейса на русский (если у вас по умолчанию стоит английский или какой-то другой), тогда они сразу будут на русском языке. Для этого заходим в меню в верхнем правом углу и меняем язык.

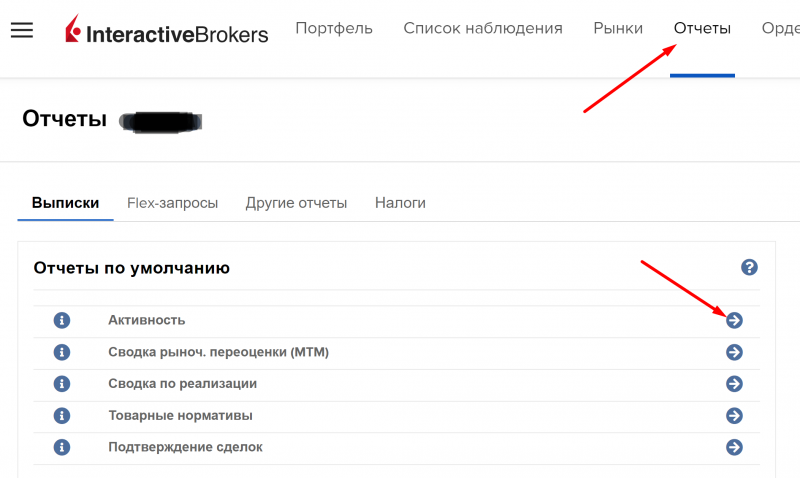

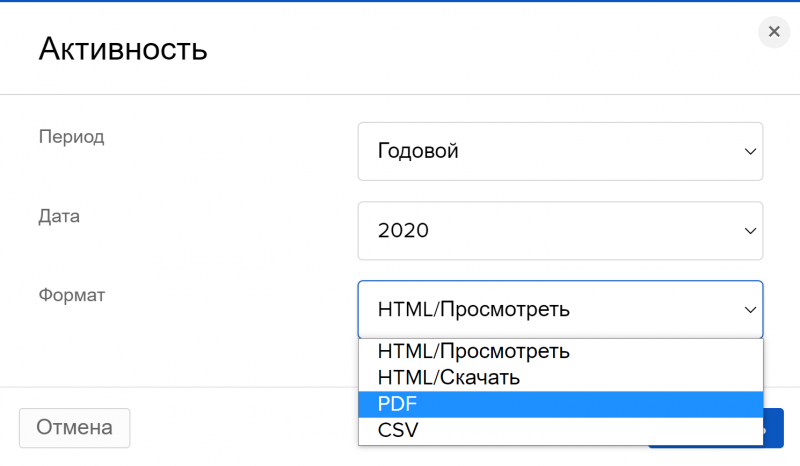

Выбираем период Годовой, 2020 год, формат PDF и нажимаем Запустить. Затем повторяем то же самое, только с форматом CSV. Если у вас были позиции, открытые в 2019 году и ранее, которые были закрыты в 2020 году, нужно также скачать отчеты за предыдущие годы.

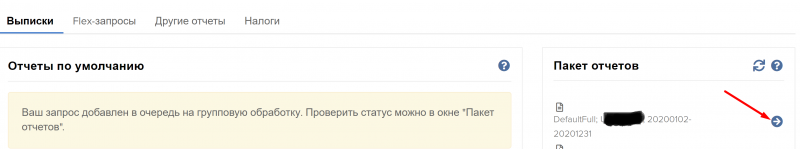

Отчет обычно готовится не более 1-2 минут, после чего появляется в правой части экрана в разделе Пакет отчетов, где его можно скачать, нажав на стрелку.

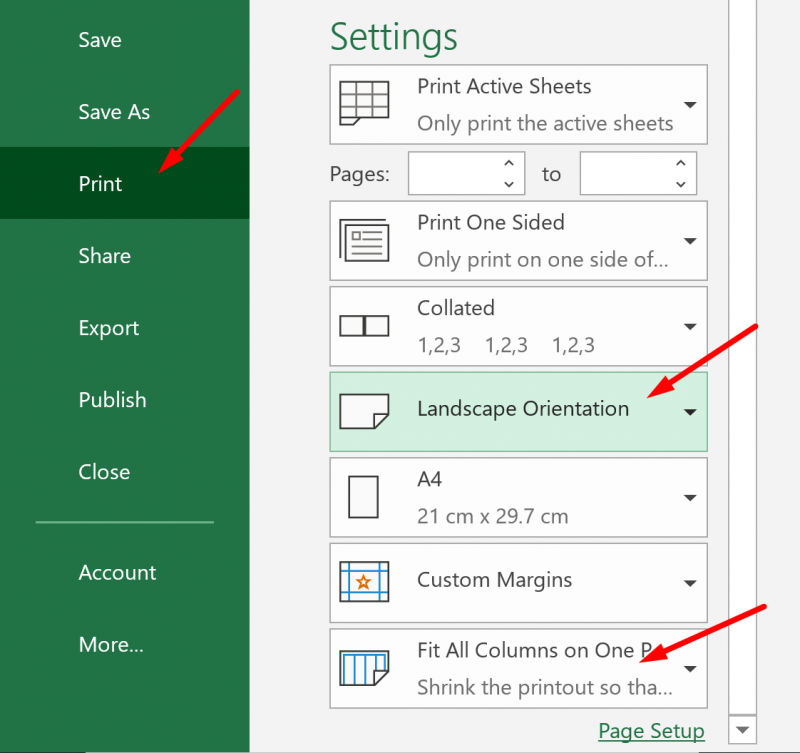

Конвертация Excel файла с расчетами в PDF

Про расчеты в Excel подробнее поговорим ниже, пока небольшой лайфхак, чтобы данные в Excel корректно конвертировались в PDF. После завершения всех расчетов стоит сделать несколько простых действий. Выделите все вкладки в документе, которые должны войти в отчет, и задайте в настройках печати, чтобы страницы имели альбомную ориентацию и все колонки помещались на одной странице (обозначил стрелками на скриншоте ниже). Затем также выделите все вкладки и сохраните файл в формате PDF. В результате у вас получится PDF файл, в котором будет последовательно отображаться информация из всех вкладок, которая будет хорошо видна и не будет вылезать за пределы страницы.

Дополнительные документы

Исходя из информации, которую нашел в разных источниках, документы, перечисленные ниже, не являются обязательными, но некоторые рекомендуют их прикрепить.

Клиентский договор и справка об открытии счета уже должны быть у вас (их обычно нужно отправить в банк, чтобы сделать первый перевод денег на брокерский счет). Если их нет, можно запросить по почте help_ru@interactivebrokers.com. Насчет формы 1042-S подробнее ниже.

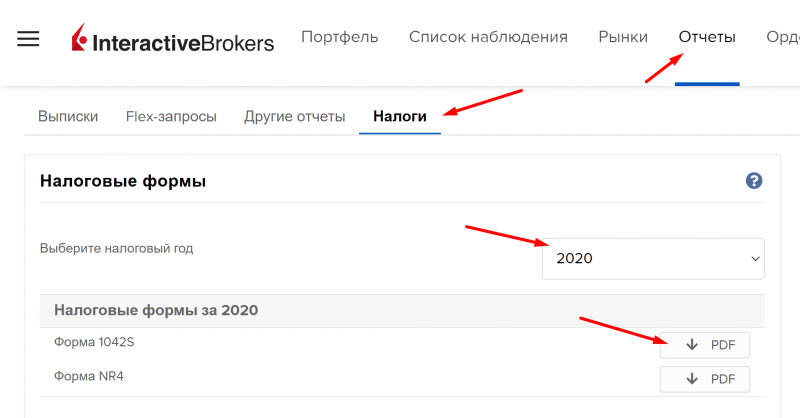

Форма 1042-S и ее перевод на русский язык

Эта форма актуальна, если с вас были удержаны налоги в США. Это происходит, если вы получали дивиденды или купонные выплаты по американским акциям/облигациям. Есть различные мнения, нужно ли прикладывать форму 1042-S – кто-то говорит, что налоговая на нее смотрит, кто-то считает, что она, наоборот, может вызвать лишние вопросы. Поэтому прикладывать или нет – вопрос открытый. Если решите приложить, ниже инструкция, как это сделать. Я прикладывал в прошлом году и на всякий случай приложу в этом.

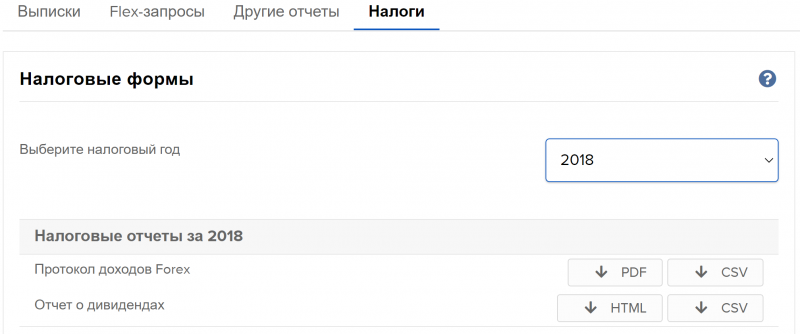

Формы 1042-S может не быть. Например, у меня ее нет за 2018 год – я только в конце 2018 года открыл счет, купил несколько акций и больше ничего не делал. Если у вас такой экран – значит для вас этот раздел не актуален, можно перейти к следующему.

Далее второй лайфхак. Форму 1042-S нужно перевести на русский язык. Ниже шаблон в PDF с готовым переводом – нужно просто скопировать блоки в свою форму 1042S и сохранить файл, занимает меньше минуты, супер удобно. 95% перевода сделал Николай Василенко в этой инструкции, а шаблон сделал подписчик SV, за что им большое спасибо.

Количество страниц в форме 1042-S кратно трем (у меня за 2020 год 9, например). Сама форма на страницах 1-3, 4-6 и т.д. одинаковая (там написано копия B, C и D), отличается только текст с комментариями под формой.

Правила расчета налогов

Самая трудоемкая часть, особенно если у вас было большое количество сделок за прошедший год – расчет налогов. Его удобнее всего делать в экселе, предварительно выгрузив брокерский отчет в CSV, чтобы не нужно было перебивать все сделки руками. Все доходы, полученные через зарубежного брокера, облагаются по ставке 13%, кроме дивидендов, где нужен отдельный расчет.

Ниже перечислю ключевые принципы расчета прибыли и несколько нетривиальных моментов, связанных с некоторыми транзакциями. После этого приложу эксель файл с шаблоном для учета некоторых транзакций, если вы хотите сделать расчеты самостоятельно, а также расскажу про сервис, которому можно делегировать этот процесс.

Прибыль по всем сделкам считается в рублях

Считать прибыль нужно в рублях независимо от валюты транзакции. Гипотетический пример:

Из примера выше видно, что в случае девальвации рубля налоговая база растет, при укреплении падает. В примере выше не учтены комиссии – про них напишу отдельно ниже.

Курсы валют можно выгрузить за весь 2020 год (и более ранние периоды при необходимости) с сайта ЦБ. Далее приложу шаблон в Excel, в котором будет автоматически подтягиваться для расчетов курс основных валют на дату транзакции.

Прибыль считается по принципу FIFO (First in First out)

Учет прибыли для разных типов доходов

Для различных типов операций существуют разные коды доходов, по которым нужно сделать отдельный расчет. Список наиболее часто встречающихся ниже:

При сложении прибыли и убытков по разным кодам дохода есть ограничения. Складывать можно убытки по ценным бумагам (код 1530) и фондовым ПФИ (код дохода 1532), а также фондовым ПФИ и прочими ПФИ (код дохода 1535), т.е. по операциям с акциями, облигациями и производными инструментами. Но есть особенности, как это правильно делать, подробнее здесь (пункт 4).

Нельзя складывать доходы по дивидендам и купонам (коды 1010 и 1011) с убытками по другим кодам доходов – налоги по ним всегда рассчитываются и уплачиваются отдельно.

Учет прибыли и убытков у разных брокеров

Прибыли и убытки можно сальдировать по разным брокерским счетам, как российским, так и зарубежным. Например, если по российскому брокерскому счету получен убыток, а по зарубежному – прибыль, можно сложить налоговые базы и уменьшить сумму налога по зарубежному счету. Также можно вернуть переплаченный налог, если у одного брокера получена прибыль и он уже списал с нее налог, а у другого (не важно российского или зарубежного) получен убыток.

Чтобы учесть убытки, полученные у другого брокера, нужно запросить у него справку 2-НДФЛ, приложить при отправке документов в налоговую и включить сумму убытка в расчет налога к уплате при подаче декларации.

Учет убытков прошлых лет

Убытки за последние 10 лет можно сальдировать с прибылью текущего года, чтобы уменьшить налогооблагаемую базу. Продолжим предыдущий пример. Предположим, что в 2019 году получен убыток от операций с акциями в размере 10 тысяч рублей (в 2020 году прибыль 50 тысяч рублей). Убыток мог быть как по зарубежному брокерскому счету, так и по российскому. Также в 2019 году была прибыль от операций с прочими производными инструментами 40 тысяч рублей (в 2020 году убыток 20 тысяч рублей).

В этом случае можно уменьшить налогооблагаемую базу по операциям с ценными бумагами с 50 до 40 тысяч рублей. Для этого нужно учесть убыток за прошлый год в расчетах налога к уплате и приложить к декларации дополнительные документы:

В то же время переносить прибыль прошлых лет на убыток за отчетный год нельзя. Т.е. в нашем примере с прочими производными инструментами не получится вернуть налог на прибыль, заплаченный в 2019 году. Убыток 2020 года можно будет зачесть при получении прибыли по производным инструментам в последующие годы.

Расчет налога на дивиденды и купоны

При расчете налога на дивиденды есть свои особенности, так как на американском и большинстве других рынков с вас также удержат налоги. Если речь идет об американской компании, то вы заплатите налог 10% в США, а в России нужно будет доплатить 3% от суммы дивидендов (13% – 10%). Сумму дивидендов для расчета налогов нужно перевести в рубли. Пример:

Однако не все дивиденды зарубежных компаний, даже на американском рынке, облагаются по ставке 10%. Например, по дивидендам канадских компаний удерживается налог в размере 15%. Если налоговая ставка на полученные дивиденды в другой стране выше 13%, доплачивать налог в России не нужно.

Также важный момент – сальдировать “переплату” налога по одним дивидендам и налог к уплате по другим дивидендам нельзя. Т.е. налоги, уплаченные в другой стране по ставке выше 13% не уменьшают налог к уплате в России по остальным дивидендам. Точно такая же логика применяется к налогам на купонные доходы по зарубежным облигациям.

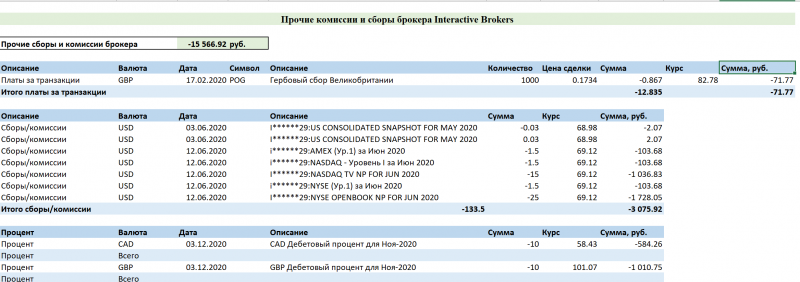

Учет комиссий, сборов и прочих расходов

Все брокерские комиссии и сборы являются издержками при совершении торговых операций и уменьшаю налогооблагаемую базу. Сюда относятся:

Отдельный вопрос – в каком коде дохода учитывать различные комиссии. С комиссиями за транзакции все просто – они учитываются для тех инструментов, с которыми транзакции совершались. Если комиссии и сборы можно напрямую отнести к какому-то инструменту (например, плата за рыночные данные по акциям), тоже понятно.

Но могут быть комиссии, которые сложно напрямую к чему-то отнести, например, маржинальное кредитование, если на счете одновременно акции и производные инструменты, или комиссии за вывод средств со счета. Не нашел конкретных рекомендаций на этот счет, поэтому использовал простую логику – так как основной объем транзакций и активов на счете составляют акции, то все комиссии, которые сложно напрямую отнести к конкретным инструментам, вычитал из доходов по акциям (код 1530).

Есть также дополнительный расход, который может возникнуть при шорте акций или ETF – списание дивидендов. Его можно также вычесть из доходов по операциям с акциями (код 1530), так как по сути это издержки удержания позиции.

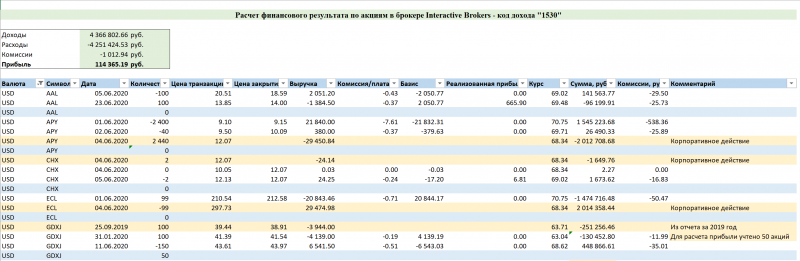

Расчет налога при участии в корпоративных событиях

Все рыночные операции по покупке и продаже акций учитываются в одном отчете, по которому производится расчет прибыли. Однако корпоративные события, например, оферты, учитываются отдельно. Расчет прибыли по подобным сделкам разбираю на конкретных примерах в посте про шаблон для расчета налогов для 3-НДФЛ.

Шаблон для расчета налогов

В этом году я самостоятельно делал все расчеты для 3-НДФЛ и решил немного автоматизировать процесс. В результате получился файл, в котором путем несложных ручных манипуляций можно достаточно быстро посчитать налоговую базу для операций в Interactive Brokers. Сразу стоит сказать, что это не скрипт, который все делает за вас, а файл с формулами, для которого нужно подготовить исходные данные и вставлять их руками для каждого блока. Тем не менее, курсы валют, расчет прибыли и комиссий и т.д. в нем подтягиваются автоматически, что сэкономит много времени, если вы решили посчитать налог самостоятельно.

Если у вас были только стандартные транзакции (покупка/продажа акций и получение дивидендов), и нет большого количества переносов закрытых позиций через календарный год, то весь процесс, скорее всего, займет не больше 1-2 часов, так как достаточно просто вставить массив данных в нужное место и все расчеты будут сделаны почти автоматически. Сделки, в которых позиция переносится через год (открыта до 2020 года, закрыта в 2020 году), а также нестандартные транзакции вроде корпоративных действий учитываются по отдельности вручную, поэтому их занесение займет больше времени. У меня ушло в сумме где-то 3-4 часа, правда часть этого времени потратил чтобы собственно сделать шаблон, разобраться, как учитывать нестандартные транзакции и перепроверить итоговые суммы.

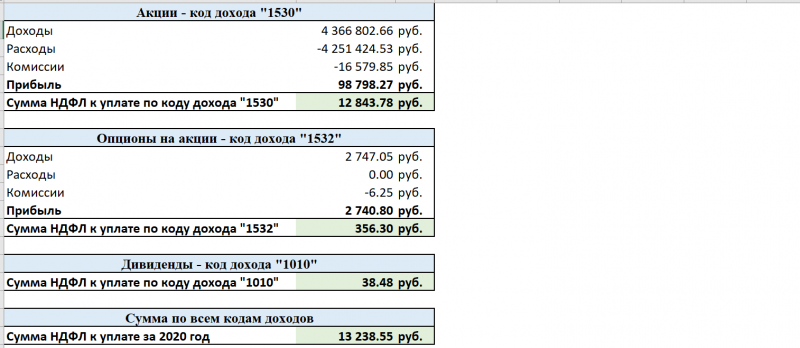

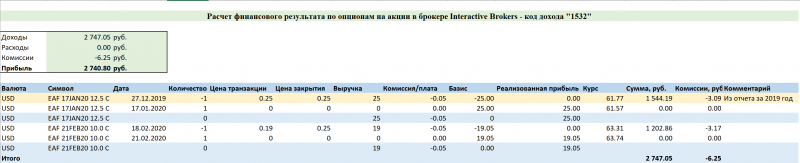

Ниже приведу скриншоты, как выглядит результат. На всякий случай скажу, что отчет сделан на основе моих реальных транзакций за прошлый год, о которых пишу на сайте, но большая часть значений изменена.

Сам шаблон и подробная инструкция как с ним работать доступны для подписчиков в отдельном посте.

Подача декларации

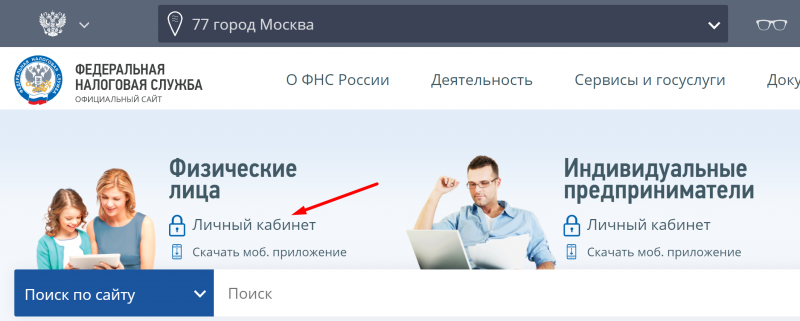

Наконец, последний этап – подача декларации через личный кабинет на сайте налоговой.

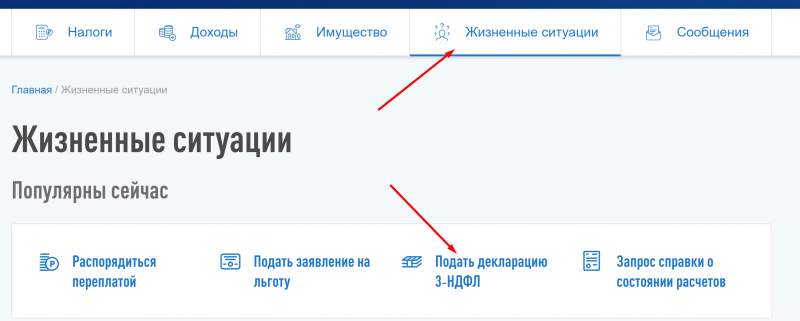

Нужно выбрать раздел Жизненные ситуации и в нем Подать декларацию 3-НДФЛ.

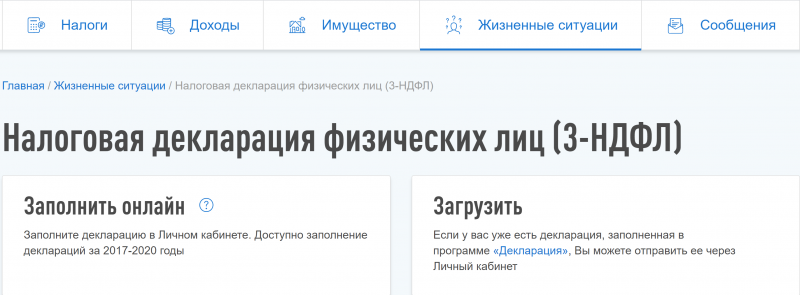

Далее будет предложено два варианта подачи декларации – заполнить онлайн или загрузить уже заполненную версию.

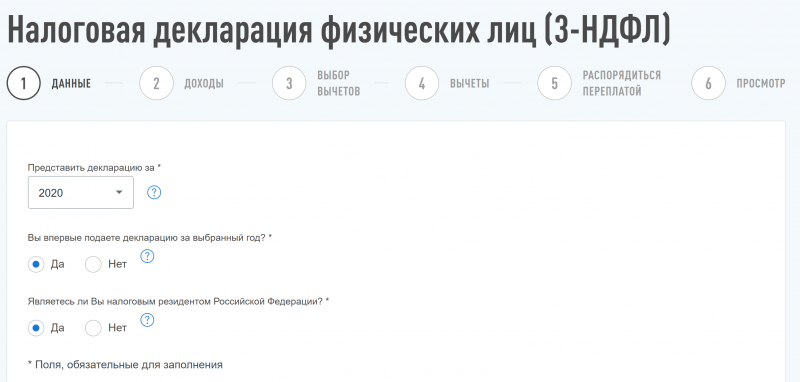

Если вы решите заполнить онлайн, нужно будет последовательно заполнить несколько разделов по разным кодам доходов, внеся туда рассчитанные суммы доходов и налога к уплате, указать вычеты, если планируете их использовать, прикрепить необходимые документы и отправить. Полезную информацию по процессу заполнения можно найти в статье Николая Василенко.

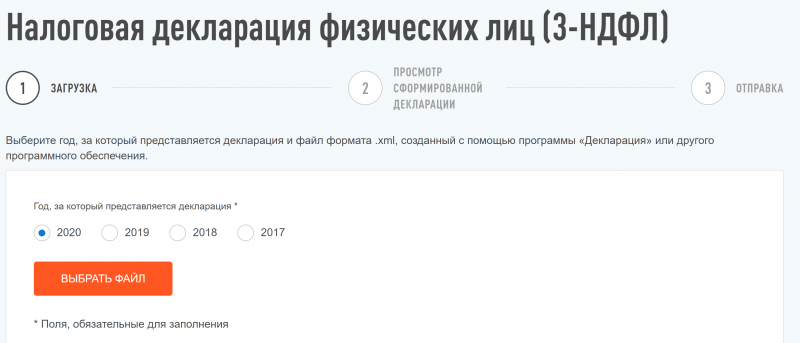

Если вы решите сначала сформировать декларацию в одноименной программе от налоговой, сначала нужно ее установить на свой компьютер. Установочный файл и инструкции к нему есть на сайте налоговой.

Фактически в программе Декларация нужно заполнить те же разделы, что и в интерфейсе на сайте налоговой в первом варианте – указать там доходы, рассчитать налог, учесть вычеты и т.д. Далее уже готовую декларацию прикрепить в личном кабинете вместе с другими необходимыми документами.

Какой из вариантов выбрать – не принципиально. Не слышал, чтобы налоговая по разному относилась к декларации в зависимости от способа ее подачи. Главное – корректно сделать расчеты и приложить необходимые документы. Писал о них выше в разделе Подготовка документов.

Еще один вопрос, который может возникнуть – стоит ли по отдельности заносить все транзакции, как рекомендуют некоторые ресурсы, или учесть агрегированную сумму по каждому коду дохода. Если у вас было буквально несколько транзакций, можно, конечно, занести их по отдельности, но при большом количестве операций это займет огромное количество времени и не имеет смысла. Я подавал в прошлом году агрегированные суммы по всем кодам доходов и планирую сделать так же в этом году.

Уплата налогов

После того, как декларация подана, она будет какое-то время проходить проверку. После этого налоговая либо подтвердит сумму рассчитанного налога, либо внесет в нее изменения. Не уверен, как выглядит процесс, если у налоговой возникнут вопросы, у меня в прошлом году просто приняли декларацию.

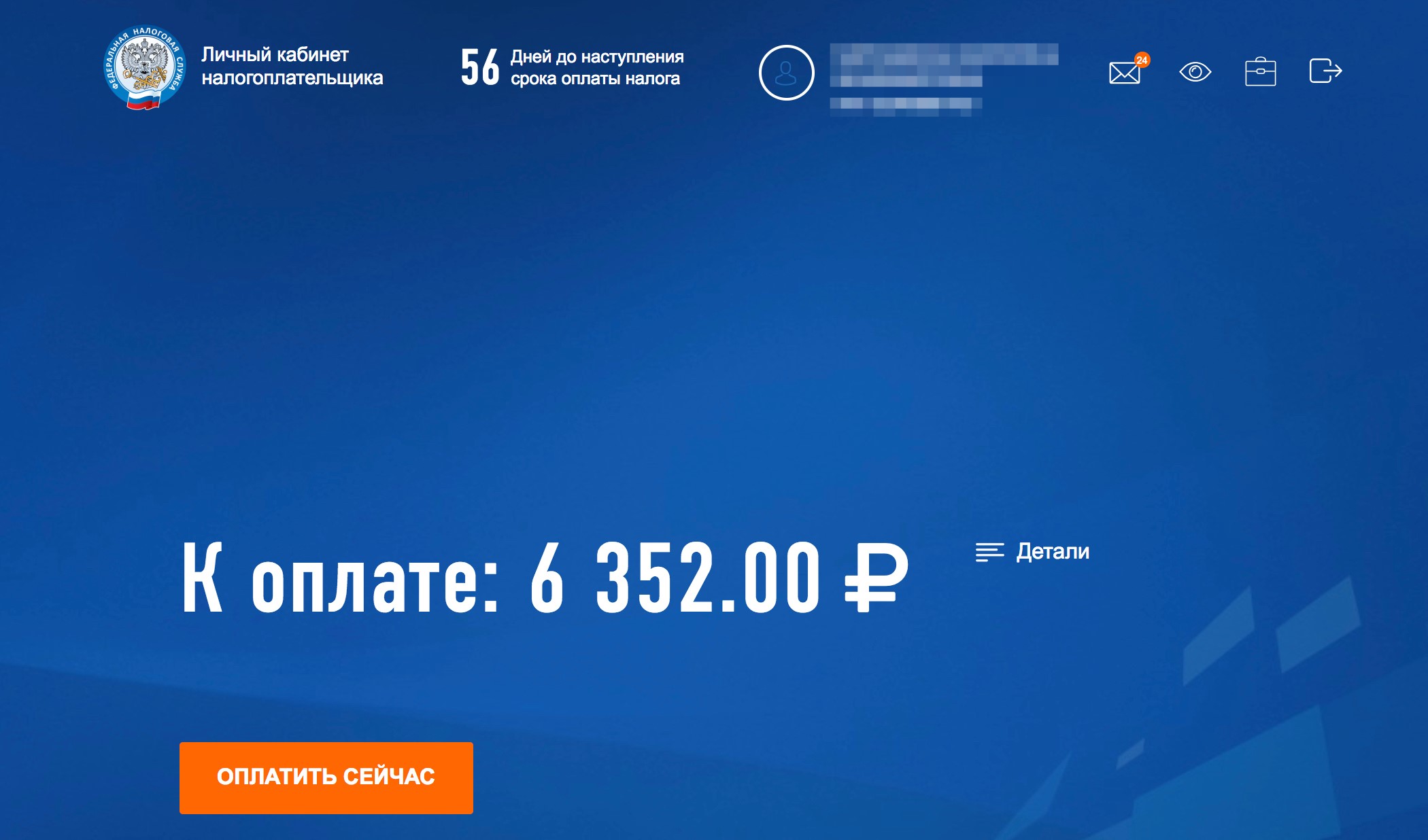

Как уже писал в начале поста, оплатить налоги необходимо до 15 июля, после этого начнут начисляться пени. Это также можно сделать в личном кабинете на сайте налоговой. Сумма к уплате будет видна прямо на главной странице и будет выглядеть примерно как на картинке ниже. Процесс оплаты простой и не сильно отличается от покупки в интернет-магазине.

Кэшбэк на налоги

Есть интересный лайфхак – некоторые банки начисляют кэшбэк за уплату налогов с их карты, в частности Тинькофф, Альфа и ряд других. Если вы заработали большую прибыль за прошлый год, может получиться приятный бонус, правда у большинства банков есть ограничения на абсолютную величину кэшбэка в месяц. Список карт с кэшбэком на налоги (мсс 9311) можно посмотреть здесь.

Сервисы для подготовки декларации

Сейчас есть достаточно много сервисов, которые могут взять эту работу по расчету налогов и подготовке декларации на себя. Если вы не хотите этим заниматься подготовкой отчетности, могу посоветовать сервис https://eazy-ndfl.com/. Для подписчиков есть промокод на небольшую 5% скидку – 34QD8UGS6C, он распространяется на все типы услуг, которые предоставляются в двух форматах:

Напишу пару слов, почему рекомендую сервис. Основатель связался со мной пару недель назад – оказалось, что сервисом уже воспользовались некоторые подписчики сайта и на меня вышли через поиск по идеям, так как увидели повторяющиеся сделки, в том числе весьма специфические, вроде корпоративных событий. Мы созвонились, я посмотрел, как работает сервис, и убедился, что команда хорошо разбирается в том, что делает.

Еще один момент, который дает уверенность в работе сервиса (как минимум опции с декларацией под ключ) – я знаком со специалистом по налогам Татьяной из команды, так как она мне помогала с заполнением декларации год назад и я остался доволен качеством услуг. В том числе тогда мы разбирались, как учитывать оферты и прочие корпоративные события.

.png)