код дохода материальной помощи до 4000 тысяч рублей в 2020 году

Код дохода материальной помощи до 4000 тысяч рублей в 2020 году

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 24 июля 2020 г. N БС-4-11/11908@ Об обложения НДФЛ и страховыми взносами сумм материальной помощи, оказываемой организацией своим сотрудникам

Федеральная налоговая служба рассмотрела интернет-обращение по вопросу обложения налогом на доходы физических лиц и страховыми взносами сумм материальной помощи, оказываемой организацией своим сотрудникам, и сообщает следующее.

1. По налогу на доходы физических лиц.

Перечень доходов, освобождаемых от обложения налогом на доходы физических лиц, содержится в статье 217 Кодекса.

На основании пункта 28 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц сумм материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, в размере, не превышающем 4 000 рублей за налоговый период.

Таким образом, суммы материальной помощи, выплаченные сотрудникам организации в целях поддержки сотрудников, на основании пункта 28 статьи 217 Кодекса не подлежат обложению налогом на доходы физических лиц в сумме, не превышающий 4 000 рублей за налоговый период.

2. По страховым взносам.

Исчерпывающий перечень освобождаемых от обложения страховыми взносами сумм единовременной материальной помощи, оказываемой плательщиками, определен подпунктом 3 пункта 1 статьи 422 Кодекса.

В связи с этим, суммы единовременной материальной помощи, оказываемой плательщиками физическим лицам по иным основаниям, не поименованным в подпункте 3 пункта 1 статьи 422 Налогового кодекса, подлежат в установленном порядке обложению страховыми взносами как выплаты в рамках трудовых отношений.

Помимо вышеуказанных сумм материальной помощи, оказываемой плательщиками физическим лицам, на основании подпункта 11 пункта 1 статьи 422 Кодекса не подлежат обложению страховым взносами суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 рублей на одного работника за расчетный период.

Дополнительно сообщается, что по вопросам обложения начисленных выплат страховыми взносами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний в соответствии с Федеральным законом от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» следует обращаться в территориальные отделения Фонда социального страхования Российской Федерации.

| Действительный государственный советник Российской Федерации 2 класса | С.Л. Бондарчук |

Обзор документа

Суммы материальной помощи, выплаченные сотрудникам организации в целях поддержки не облагаются НДФЛ в сумме, не превышающий 4 000 руб. за налоговый период.

Что касается страховых взносов, то перечень необлагаемых сумм прямо поименован в НК РФ и является исчерпывающим. Выплаты по основаниям, не указанным в перечне, облагаются взносами. При этом не уплачиваются взносы с сумм материальной помощи, оказываемой работодателями своим работникам, не превышающих 4 000 руб. на одного работника за расчетный период.

Коды доходов в 2‑НДФЛ в 2020 и 2021 году

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года по настоящее время. В статье мы расскажем, какие коды проставлять в справке 2-НДФЛ за 2020 год в 2021 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2611 — списанные безнадежные долги с баланса..

Коды доходов, которые облагаются НДФЛ при превышении лимита

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Как отразить материальную помощь в 6-НДФЛ

Обложение материальной помощи НДФЛ зависит от вида конкретной матпомощи. Подробнее об этой взаимосвязи и о правилах внесения данных по матпомощи в 6-НДФЛ рассказываем в нашем материале.

НДФЛ и виды матпомощи

Матпомощь, которую работодатели оказывают своим действующим или бывшим работникам, по отношению к вопросу обложения выплат НДФЛ делится на 3 вида:

К полностью необлагаемым относятся выплаты, сделанные в качестве матпомощи в связи со смертью действующего или бывшего работника, ставшего пенсионером, либо члена семьи таких работников (п. 8 ст. 217 НК РФ).

Ограничение в виде определенного объема установлено для материальной помощи, оказываемой:

Ставка, по которой исчисляется налог с матпомощи, составляет 13% (п. 1 ст. 224 НК РФ).

Принципы внесения данных о матпомощи в 6-НДФЛ

Отчет 6-НДФЛ предназначен для отражения сведений по НДФЛ, исчисленному и удержанному налоговым агентом (п. 2 ст. 230 НК РФ, подп. 1.1 п. 1 Приказа ФНС России от 14.10.2015 № ММВ-7-11/450@). Однако обязанность исчисления и удержания этого налога не возникает в отношении дохода, полностью освобождаемого от обложения им. На это, в частности, указывает отсутствие необходимости отражать такие доходы в декларации формы 3-НДФЛ (п. 4 ст. 229 НК РФ).

Поэтому не нужно вносить в отчет 6-НДФЛ данные о матпомощи, выплачиваемой в связи со смертью работника (действующего или бывшего) или члена его семьи, которая не облагается налогом на доходы физлиц вне зависимости от величины ее суммы.

Обязательного внесения в отчет требуют выплаты:

В последнем случае необлагаемая часть дохода будет выполнять роль вычета, уменьшающего налоговую базу.

Обязанность налогоплательщика в отношении внесения в форму 6-НДФЛ информации о доходах, облагаемых НДФЛ лишь по достижении ими определенной величины, не зависит от того, превышен ли установленный для выплаты предел, поскольку заполняется этот отчет (так же, как и справки по форме 2-НДФЛ, с которыми данные формы 6-НДФЛ должны коррелировать) на основании сведений, внесенных в налоговые регистры. Заполнение же налоговых регистров требует организации учета доходов и уменьшающих налоговую базу сумм в соответствии с законодательно определенной аналитикой, отраженной в кодах доходов и вычетов (п. 1 ст. 230 НК РФ).

Коды, применяемые при учете матпомощи

Коды для доходов, облагаемых НДФЛ, и применяемых к ним вычетов, утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@. Соответствие дохода одному из этих кодов однозначно указывает на необходимость отражения его в отчетности по налогу на доходы физлиц. Отсутствие среди кодов шифра, характеризующего матпомощь, выплачиваемую в связи в связи со смертью работника (действующего или бывшего) или члена его семьи является дополнительным подтверждением отсутствия необходимости включения данных о таких выплатах в отчет формы 6-НДФЛ.

В отношении двух других видов выплат (облагаемых налогом полностью или частично) коды в Приказе № ММВ-7-11/387@ предусмотрены. В числе доходов (Приложение № 1 к Приказу № ММВ-7-11/387@) им соответствуют шифры:

Для последних трех видов помощи, имеющих коды, предусмотрены шифры вычетов (Приложение № 2 к Приказу № ММВ-7-11/387@):

Наличие кодов вычетов дает возможность уменьшить сумму дохода, возникающего при выплате матпомощи, характеризующейся необлагаемым пределом:

В первом случае налог, сопровождающий выплату, будет иметь нулевую величину.

Заполнение 6-НДФЛ при наличии выплат матпомощи

Внесение данных о матпомощи в 6-НДФЛ подчинено общим правилам, установленным Приложением № 2 к Приказу ФНС от 14.10.2015 № ММВ-7-11/450@.

Сводные для отчетного периода сведения о матпомощи следует показывать в листе раздела 1, предназначенном для начислений по ставке 13% (п. 3.1 Приложения № 2 к Приказу № ММВ-7-11/450@). По каждой выплате матпомощи ее сумму и величину применяемого вычета (если он установлен для вида оказываемой помощи) включают в общие цифры, приводимые в разделе 1 по строкам, соответственно, 020 и 030. Исчисленный при этом налог войдет в общую сумму по строке 040.

Факт удержания налога зафиксируется по строке 070. Выплата матпомощи, произведенная в адрес бывшего работника, увеличит число лиц-получателей дохода, отраженное по строке 060.

В разделе 2 выдача матпомощи будет отражена либо в своем особом комплекте строк 100-140, либо вместе с другой выплатой, если для них совпадут даты:

Датой получения дохода в виде матпомощи следует считать день (п. 1 ст. 223 НК РФ):

Налог с матпомощи удерживается в день (п. 4 ст. 226 НК РФ):

Днем, обозначающим срок перечисления налога, для матпомощи становится первый рабочий день, наступающий после дня выплаты дохода, из которого удерживается налог (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ).

Величину суммы выплаченной матпомощи по строке 130 следует привести в полном ее размере с включением в нее удерживаемого налога (п. 4.2 Приложения № 2 к Приказу № ММВ-7-11/450@). Если налог к удержанию отсутствует (сумма по строке 140 равна нулю), то даты по строкам 110 и 120 отражаются в формате «00.00.0000» (Письмо ФНС России от 17.05.2016 № БС-4-11/8718@).

При каких обстоятельствах материальная помощь освобождается от обложения страховыми взносами

Материальная помощь освобождается от обложения страховыми взносами в следующих случаях:

О том, какие документы потребуются для получения матпомощи в связи с рождением ребенка, читайте в статье «Как оформить материальную помощь сотруднику?».

Как оформляется выделение материальной помощи в организации

Для выделения материальной помощи руководитель должен издать специальный приказ. От работника, которому потребовалась помощь, требуется заявление, написанное в произвольной форме. К нему следует приложить подтверждающие документы, в качестве которых могут выступать свидетельство о рождении или усыновлении ребенка, свидетельство о смерти члена семьи и пр.

В платежном документе, в графе «Основание платежа», бухгалтерия должна указывать номер и дату приказа руководителя о выделении материальной помощи. Если выплаты производятся траншами, а не единовременно, такую ссылку следует проставлять в каждом платежном документе.

Когда материальная помощь облагается страховыми взносами

Во всех остальных случаях, не указанных в предыдущем пункте, материальная помощь, если она выделена работникам, становится объектом обложения страховыми взносами. Данная норма содержится в подп. 11 п. 1 ст. 422 НК РФ.

Сроки для внесения вносов следующие: согласно п. 3 ст. 431 НК РФ плательщик страховых взносов обязан перевести их в бюджет не позднее 15 числа месяца, следующего за месяцем начисления.

В коллективном договоре ООО «Омега» содержится положение, согласно которому сотрудники организации имеют право на получение материальной помощи. Решение о ее выделении — прерогатива руководителя, в приказе которого указываются соответствующие суммы.

В феврале 20ХХ года работнику предприятия Чижикову А. С. в соответствии с его заявлением была выделена материальная помощь в размере 29 000 руб. на платное лечение супруги в период беременности.

В мае 20ХХ года ему же, но уже в связи с рождением ребенка была выделена еще одна материальная помощь — в размере 30 000 руб.

В результате взносы на обязательное социальное страхование будут начислены только с 25 000 руб. (29 000 – 4 000), поскольку необлагаемая сумма в первом случае составляет 4 000 руб. А материальная помощь, выданная при рождении ребенка, вообще не подлежит обложению взносами, если она не превышает 50 000 руб. В данном случае она равна 30 000 руб..

Начисляются ли страховые взносы, если материальная помощь носит разовый характер

На практике встречаются обстоятельства, при которых материальную помощь выделяют разово, и она не предусмотрена ни коллективным, ни трудовым договором. Основанием для выдачи таких сумм служит лишь приказ руководителя.

В этом случае материальная помощь работникам (в сумме, превышающей 4 000 руб. в год) также облагается страховыми взносами (подп. 11 п. 1 ст. 422 НК РФ).

Надо ли облагать страховыми взносами выплаты, произведенные уже уволившимся сотрудникам

В некоторых случаях у организации возникает необходимость выплатить материальную помощь бывшим работникам, например, в связи со сложными жизненными обстоятельствами. В этом случае страховые взносы начислять не нужно, ведь в базу для начисления страховых взносов включаются вознаграждения, выплачиваемые в пользу физических лиц, подлежащих обязательному страхованию в рамках трудовых договоров или договоров гражданско-правового характера (п. 1 ст. 420 НК РФ). Поскольку между бывшими сотрудниками и организацией никаких из вышеприведенных договоров нет, то и оснований для исчисления взносов также не имеется.

При каких условиях начисляются страховые взносы от производственного травматизма

Объектами для обложения взносами на травматизм являются выплаты, если они согласно п. 1 ст. 20.1 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ произведены:

В подп. 3, 12 п. 1 ст. 20.2 закона № 125-ФЗ определен характер материальной помощи, которая освобождена от обложения взносами на травматизм. Взносы не начисляются:

Таким образом, страховыми взносами на травматизм матпомощь работникам не будет облагаться в тех же ситуациях, в которых на нее не начисляются иные страховые взносы.

О правилах начисления и перечисления взносов на травматизм на выплаты, подлежащие обложению такими взносами, читайте в этом материале.

Начисляются ли страховые взносы от производственного травматизма на материальную помощь уволившимся сотрудникам

В некоторых случаях у организации возникает необходимость выплатить материальную помощь бывшим работникам. Если такая помощь выделена не работающему на предприятии сотруднику, то страховые взносы на травматизм начислять не надо. Причина проста: такие лица уже не состоят в трудовых отношениях с бывшим работодателем, и материальная помощь согласно п. 1 ст. 20.1 закона № 125-ФЗ в число объектов обложения такими взносами не входит.

Руководство ООО «Сигма» решило выдать материальную помощь своему бывшему работнику Лиховцеву Г. И. в связи со смертью его супруги. Выплата в размере 32 000 руб. была произведена спустя два месяца после увольнения Лиховцева. Такая материальная помощь не облагается страховыми взносами, поэтому начислять их не надо.

Нормы, содержащиеся в ст. 20.1 закона № 125-ФЗ, вступили в силу 01.01.2011, но и до этой даты начислять взносы на такой вид материальной помощи не требовалось.

Материальная помощь в связи со смертью близкого родственника в 2020–2021 годах

Отдельно нужно сказать о материальной помощи в связи со смертью близкого родственника в 2020–2021 годах.

Дело в том, что работодатель может перечислить в положении об оплате труда ближайших родственников работников, в случае смерти которых сотруднику выплачивается материальная помощь. Например, это могут быть супруг (-а), дети, родители, дедушки, бабушки, родители супруга (-и), братья/сестры. Однако порядок обложения материальной помощи страховыми взносами зависит от того, являлся умерший родственник членом семьи или нет.

Материальная помощь в связи со смертью близкого родственника в 2020–2021 годах не подлежит обложению страховыми взносами только в том случае, если эти близкие родственники являются членами семьи в трактовке ст. 2 Семейного кодекса РФ (см. письмо Минтруда России от 09.11.2015 № 17-3/В-538). В этой статье Семейного кодекса к членам семью отнесены только супруг (-а), родители (в т. ч. усыновители) и дети (в т. ч. усыновленные). Так что если работодатель выплачивает материальную помощь в связи со смертью, например, бабушки или родителей супруга или брата/сестры, то эта материальная помощь будет облагаться страховыми взносами в общем порядке.

Материальная помощь 4000 руб.: налогообложение 2020–2021

И еще несколько слов о налогообложении материальной помощи в пределах 4 000 руб. Материальная помощь 4000 руб. — налогообложение в 2020–2021 годах не предусматривает ее учет в составе доходов, учитываемых при определении налоговой базы по НДФЛ (п. 28 ст. 217 НК РФ).

Подробнее о том, в каких случаях матпомощь облагается НДФЛ, а в каких – нет, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Для целей исчисления налога на прибыль материальная помощь работникам не уменьшает налогооблагаемую базу (п. 23 ст. 270 НК РФ). В то же время Минфин России допускает учет материальной помощи, выплачиваемой к отпуску, в составе расходов по оплате труда. Для целей налога на прибыль и при УСН:

Итоги

И НК РФ, и закон № 125-ФЗ в перечни выплат, не подлежащих обложению страховыми взносами, включают ряд видов матпомощи. Среди необлагаемой взносами матпомощи работникам выделяются 2 группы:

Не будет облагаться взносами также матпомощь, выплачиваемая людям, не состоящим в трудовых отношениях с лицом, осуществляющим выплату.

А обязанность по начислению взносов на травматизм на доходы работников, оформленных по договору ГПХ (облагаемые взносами на пенсионное и медицинское страхование), возникнет у работодателя только в том случае, если такая обязанность предусмотрена договором.

Облагается ли материальная помощь НДФЛ?

Облагается ли материальная помощь НДФЛ? Нет, если ее размер — не более 4000 рублей. Но и в том случае, если сумма превышает лимит, при налогообложении есть нюансы.

Налоговый кодекс устанавливает, что любое вознаграждение за труд гражданина обязательно облагается налогом, кроме особых выплат, указанных в ст. 217 НК РФ. Иными словами, с заработной платы, премий и прочих начислений удерживается налог на доходы физических лиц.

Работодатель, наряду с оплатой за труд, вправе оказать финансовую поддержку сотруднику. Материальной помощью признается единовременная денежная выплата физическому лицу в связи с трудной жизненной ситуацией или особыми обстоятельствами. Работник обязан подтвердить обстоятельства документально, если они связаны с частной жизнью, в ином случае полученные денежные средства признаются стимулирующими, то есть вознаграждением за работу. Как в этом случае: облагается ли налогом материальная помощь и как действовать бухгалтеру?

Особенности налогообложения матпомощи

Если размер матпомощи не превышает 4000 рублей в год по любым основаниям, НДФЛ с материальной помощи в 2020 году не удерживается. Но есть несколько особых случаев, рассмотрим которые подробно.

1. Полностью не облагаемая НДФЛ материальная помощь — это матпомощь, которая выдается в случае:

2. Не облагаемая в лимите 50 000 рублей:

По п. 28 ст. 217 НК РФ, такая единовременная матпомощь исключается из налогооблагаемой базы для НДФЛ, в части страховых взносов позиция Минфина идентичная. Код материальной помощи в справке 2-НДФЛ до 4000 рублей указан в приказе ФНС № ММВ-7-11/387@ от 10.09.2015. К нему относится:

Код вычета по любому коду дохода материалки зависит и от основания для начисления работнику.

Законодательством установлен ряд случаев, при которых материалка полностью исключается из базы для расчета налога, независимо от суммы:

Оформление матпомощи

Чтобы получить выплату работнику или бывшему работнику, следует написать заявление в произвольной форме. В текстовой части заявления максимально подробно описать сложившиеся обстоятельства. Приложить документы, подтверждающие жизненную ситуацию (справка от МЧС о стихийном бедствии, свидетельство о смерти родственника, свидетельство о рождении или усыновлении ребенка, выписка из истории болезни, заключение врача).

Руководитель, рассмотрев обращение работника, принимает решение о размере матпомощи, исходя из финансового положения и сложности жизненной ситуации работника.

Выплата матпомощи производится на основании приказа (распоряжения) руководителя. Материалку разрешается разбить на несколько частей и выплатить несколькими платежами, например, из-за финансовых трудностей в организации. Но приказ делается только один. В нем следует указать периодичность осуществления перечислений. Если создано несколько распоряжений по одному поводу, то налоговики признают матпомощью только выплату по первому приказу, а остальные признают вознаграждением за труд.

Отражение материальной помощи в налоговой отчетности

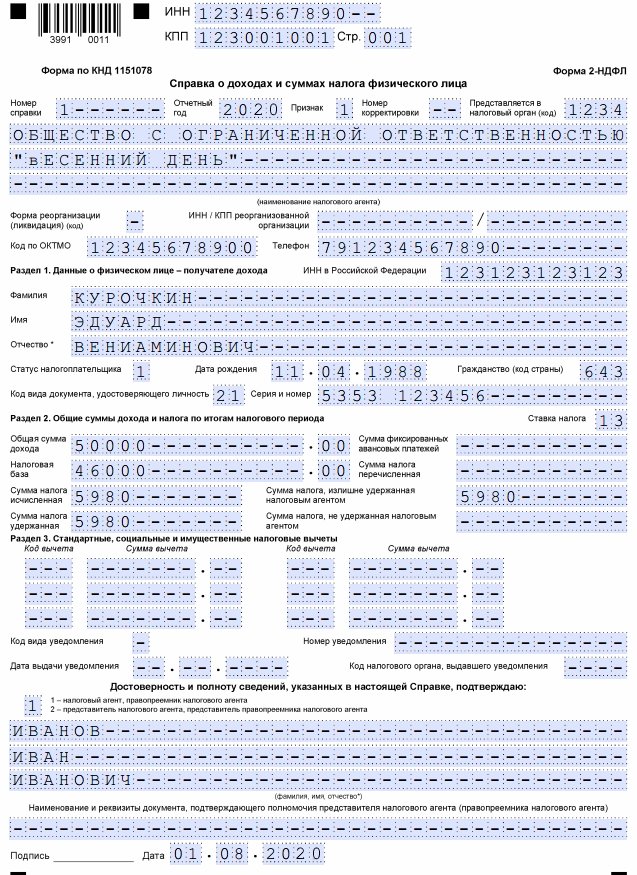

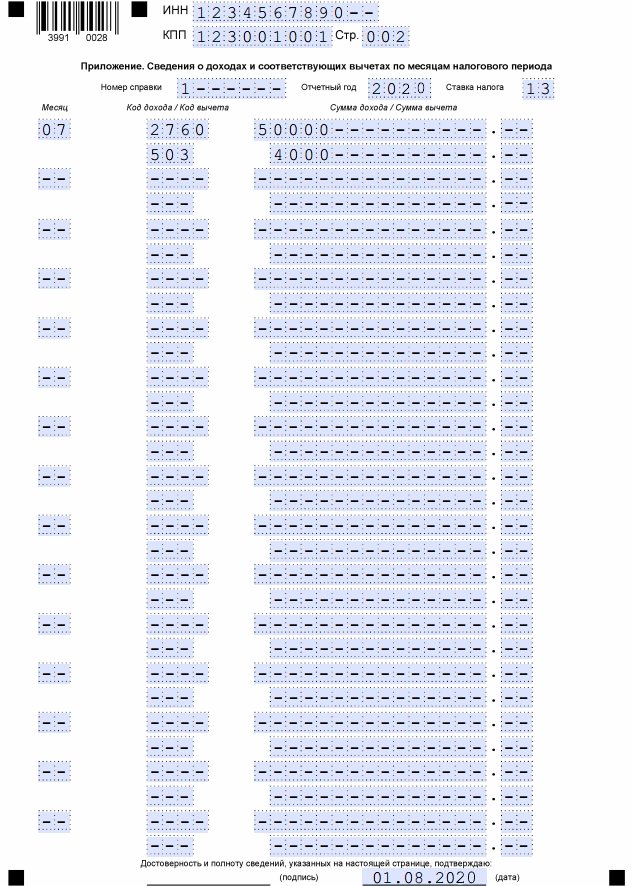

Рассмотрим ситуацию на примере.

Курочкин Э. В. обратился 10.07.2020 к руководителю с заявлением о выплате матпомощи в сумме 50 000 рублей.

12.07.2020 руководителем ООО «Весенний день» было принято решение выплатить матпомощь в полном объеме.

Бухгалтер произвел начисление и перечислил, одновременно отразил матпомощь в налоговой отчетности.

Посмотрим, как отражается материальная помощь в 2-НДФЛ, на примере.

Отчет 6-НДФЛ за третий квартал (для наглядности заполнен только по примеру):

(1).jpg)