код дохода ндфл при аренде автомобиля у физического лица

Коды доходов в 2‑НДФЛ в 2020 и 2021 году

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года по настоящее время. В статье мы расскажем, какие коды проставлять в справке 2-НДФЛ за 2020 год в 2021 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2611 — списанные безнадежные долги с баланса..

Коды доходов, которые облагаются НДФЛ при превышении лимита

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Все про учет арендованных авто: от налогов до первички и проводок

Довольно часто организации для решения производственных нужд принимают решение приобрести транспортное средство. Покупка автомобиля не всегда и не для всех компаний целесообразна. Нередко решение руководства сводится к аренде автомобиля в целях компании.

Рассмотрим, как правильно отражать расходы на аренду и содержание арендованного автомобиля при исчислении налога на прибыль, в каком случае возникает необходимость уплаты НДФЛ и страховых взносов.

Согласно Гражданскому кодексу существует два вида договора аренды транспортного средства: с экипажем и без (договор аренды транспортного средства без предоставления услуг по управлению и технической эксплуатации). Порядок заключения и форма договора, а также обязанности арендодателя регулируются статьями 642–649 ГК РФ.

Расходы на содержание и эксплуатацию автомобиля, если договором не предусмотрено иное, несет арендатор (статьи 636, 645 и 646 ГК РФ).

Чаще всего организации арендуют транспортные средства юридических или у физических лиц. В зависимости от вида арендодателя и от аренды транспортного средства с экипажем или без экипажа у организации арендатора возникает различная обязанность по уплате налогов.

Транспортный налог

Следует сразу отметить, что обязанность по уплате транспортного налога закреплена в статье 357 НК РФ за лицом, на которое зарегистрировано транспортное средство.

Таким образом, исчисление и уплату транспортного налога должен осуществлять арендодатель.

Налог на прибыль

Суммы арендной платы и услуг по управлению транспортным средством учитываются в составе прочих расходов для исчисления налога на прибыль, если:

В целях налогообложения прибыли расходы на содержание и эксплуатацию автомобиля, такие, как мойка, покупка запчастей, ГСМ, компания имеет право также включать в расходы (подп. 11 п. 1 ст. 264, подп. 5 п. 1 ст. 254 НК РФ). Вышеуказанные расходы должны быть документально подтверждены и оправданы в соответствии с требованиями законодательства.

В частности, для подтверждения расходов на ГСМ в целях исчисления налога на прибыль, необходимо оформление путевых листов. Кроме подтверждения расходов на ГСМ, данный документ подтверждает в целом экономическую обоснованность и производственную направленность расходов, связанных с использованием транспортного средства.

Таблица 1. Расходы на аренду и обслуживание транспортного средства

Вид расхода

Вид расхода в НУ

Ссылка на законодательство

Услуги по управлению автомобилем

Страховые взносы на услуги по управлению

Текущий и капитальный ремонт

Расходы на ремонт основных средств*

пп. 1 и 2 ст. 260 НК*

Расходы на содержание

пп. 11 п. 1 ст. 264 НК

Материальные расходы** или

пп. 5 п. 1 ст. 254 НК**

пп. 11 п. 1 ст. 264 НК***

Страхование (ОСАГО, КАСКО)

Расходы на обязательное и добровольное имущественное страхование

пп. 1 п. 1 ст. 263 НК

* если обязанность возложена на арендатора,

** для производственной деятельности,

*** для нужд управления.

Первичные документы

Как было сказано выше, для отражения расходов в налоговом учете необходимо оформлять документы в соответствии с требованиями законодательства.

Расходы на аренду, если иное не предусмотрено договором, можно отражать на основании только договора. Также может быть предусмотрено составление ежемесячного акта на аренду транспортным средством.

Расходы на услуги управления транспортным средством могут быть приняты в налоговом учете на основании оформленных актов на услуги по управлению, составленных согласно требованиям законодательства.

Расходы на ГСМ для налогового учета подтверждаются корректно заполненными путевыми листами.

Рассмотрим подробнее требования к оформлению данного документа и изменений в его форме, вступивших в силу в 2017 году.

Унифицированная форма документа утверждена Постановлением Госкомстата от 28.11.1997 № 78. Данная форма предусмотрена для автотранспортных организаций. Если компания таковой не является, то она может руководствоваться в качестве основы данной формой документа и разработать собственную форму путевого листа. Если организация примет решение составлять документ по самостоятельно разработанной форме, то необходимо закрепить данную форму в учетной политике и проверить соответствие документа требованиям 402-ФЗ к реквизитам первичного документа.

В 2017 году вступили в силу Приказы Минтранса (от 18.01.2017 № 17, от 07.11.2017 № 476), которыми были внесены некоторые изменения в порядок оформления данного документа. Напомним, что порядок заполнения путевых листов закреплен в Приказе Минтранса от 18.09.2008 № 152.

Путевой лист должен обязательно содержать следующую информацию и реквизиты (утверждены разделом II приказа Минтранса России от 18.09.2008 № 152):

С 15 декабря 2017 в путевом листе обязательно должна содержаться информация об ОГРН или ОГРИП (в случае ИП) собственника транспортного средства.

Еще одно дополнение — в поле «Сведения о транспортном средстве» появился новый обязательный реквизит. В данном поле необходимо заполнять день (число, месяц, год) и время (часы, минуты), когда был проведен предрейсовый контроль технического состояния автомобиля. Данное поле заполняется, если такой предрейсовый контроль предусмотрен законодательством.

Путевой лист теперь не обязан содержать печать (штамп) организации или ИП.

Важное внимание следует уделить информации о маршруте поездок. Несмотря на отсутствие данного требования в Приказе Минтранса, налоговые органы настаивают на наличии полной информации о маршруте поездок. Формулировка маршрута должна указывать на производственный характер (например, поездка в налоговую инспекцию, на переговоры к заказчику).

Величина расходов на ГСМ в целях налогообложения прибыли не ограничена налоговым законодательством. Нормированию подлежат только расходы на компенсацию за использование для служебных поездок личных легковых автомобилей (подп.11 п.1 ст.264 НК РФ).

При проверке обоснованности затрат налоговые органы руководствуются Нормами расхода топлива и смазочных материалов на автомобильном транспорте, утвержденными распоряжением Минтранса России от 14.03.2008 № АМ-23-р. В случае значительного превышения фактических расходов над указанными нормами налоговыми органами может быть подвергнута сомнению их экономическая обоснованность.

Несмотря на это, организация, учитывая специфику своей деятельности, вправе использовать самостоятельно разработанные нормы, исходя из соответствующей технической документации (с учетом норм, установленных Минтрансом России, или с учетом данных, содержащихся в документах завода — изготовителя автомобиля). Минфин в своих разъяснениях (например, письма от 03.06.2013 № 03-03-06/1/20097, от 27.01.2014 № 03-03-06/1/2875) разрешает организациям, которые не являются автотранспортными, не придерживаться норм Минтранса, а разрабатывать свои нормы.

Если организация не является автотранспортной, необходимо закрепить разработанную норму расхода топлива приказом руководителя организации.

Если организация или ИП оказывает транспортные услуги, то они должны вести журнал регистрации путевых листов, который также иногда называют реестром путевых листов (п. 1 ст. 1, п. 1 ст. 6 Федерального закона от 08.11.2007 № 259-ФЗ, п. 17 Приказа Минтранса от 18.09.2008 № 152).

НДФЛ и страховые взносы

Если организация арендует автомобиль у физического лица, то также, как и в случае с юридическим лицом, необходимо заключить договор аренды транспортного средства. В договоре должна содержаться исчерпывающая информация об автомобиле, чтобы можно было точно определить, какое транспортное средство взято в аренду. Так обязательно следует указать марку автомобиля, год выпуска, цвет, номер кузова и двигателя, государственный регистрационный номер. Сведения должны соответствовать паспорту транспортного средства или свидетельства о регистрации.

Доходы, получаемые физическим лицом от сдачи имущества в аренду, а также от оказания услуг являются объектом налогообложения НДФЛ (подп. 4 п. 1 ст. 208 и п. 1 ст. 209 НК РФ).

Организация, в данном случае оплачивающая услуги аренды, выступает налоговым агентом и обязана исчислить, удержать и уплатить в бюджет НДФЛ (п. 1 ст. 226 НК РФ). В зависимости от того является физическое лицо резидентом Российской Федерации или нет, ставка налога будет 13% или 30% соответственно.

НДФЛ с арендной платы удерживается при ее фактической выплате (п. 4 ст. 226 НК). Дата фактического получения дохода определяется как день выплаты дохода — из кассы или на банковский счет (подп. 1 п. 1 ст. 223 НК). Налог должен быть перечислен в бюджет не позднее дня, следующего за днем выплаты дохода.

В зависимости от того оформлен договор аренды с экипажем или без него, будет возникать необходимость исчисления и уплаты страховых взносов.

Если заключен договор аренды без экипажа, то арендная плата, выплачиваемая физическому лицу по договору аренды имущества, страховыми взносами не облагается.

Если заключен договор аренды с экипажем, то есть также предоставляются услуги по управлению транспортным средством, то следует обратить внимание на следующие нюансы:

Если в договоре отсутствует разделение сумм аренды и оказания услуг управления, то высока вероятность того, что проверяющие начислят взносы со всей суммы арендной платы. В таком случае свои интересы придется отстаивать в суде.

Бухгалтерский учет

Передача транспортного средства от арендодателя к арендатору оформляется актом приемки-передачи основных средств.

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31 октября 2000 г. № 94н арендованный автомобиль учитывается на забалансовом счете 001 «Арендованные основные средства» в оценке, указанной в договоре аренды.

По окончании срока действия договора имущество списывается с забалансового счета арендатора.

Согласно ПБУ 10/99, в случае использования арендованного имущества для осуществления деятельности, связанной с изготовлением и продажей продукции, приобретением и продажей товаров, с выполнением работ и оказанием услуг, суммы арендной платы и услуг по управлению транспортным средством учитываются в составе расходов по обычным видам деятельности. Расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления. Таким образом, арендатор отражает арендную плату в бухгалтерском учете в том периоде, к которому она относится.

Арендная плата списывается в зависимости от того, в какой деятельности используется автомобиль. Возможные бухгалтерские проводки при аренде транспортного средства у физического и юридического лица приведены в Таблице 2.

Обратим внимание, что если аренда у физического лица предполагает аренду у сотрудника организации, то в качестве счета расчетов с арендодателем будет использоваться счет 73, в случае аренды у физического лица — ИП или у юридического лица будет использоваться счет 76.

Таблица 2. Бухгалтерские проводки

Аренда автомобиля и прочие доходы физических лиц, не связанные с оплатой труда

Методист отдела 1С Scloud

Настройки в программе

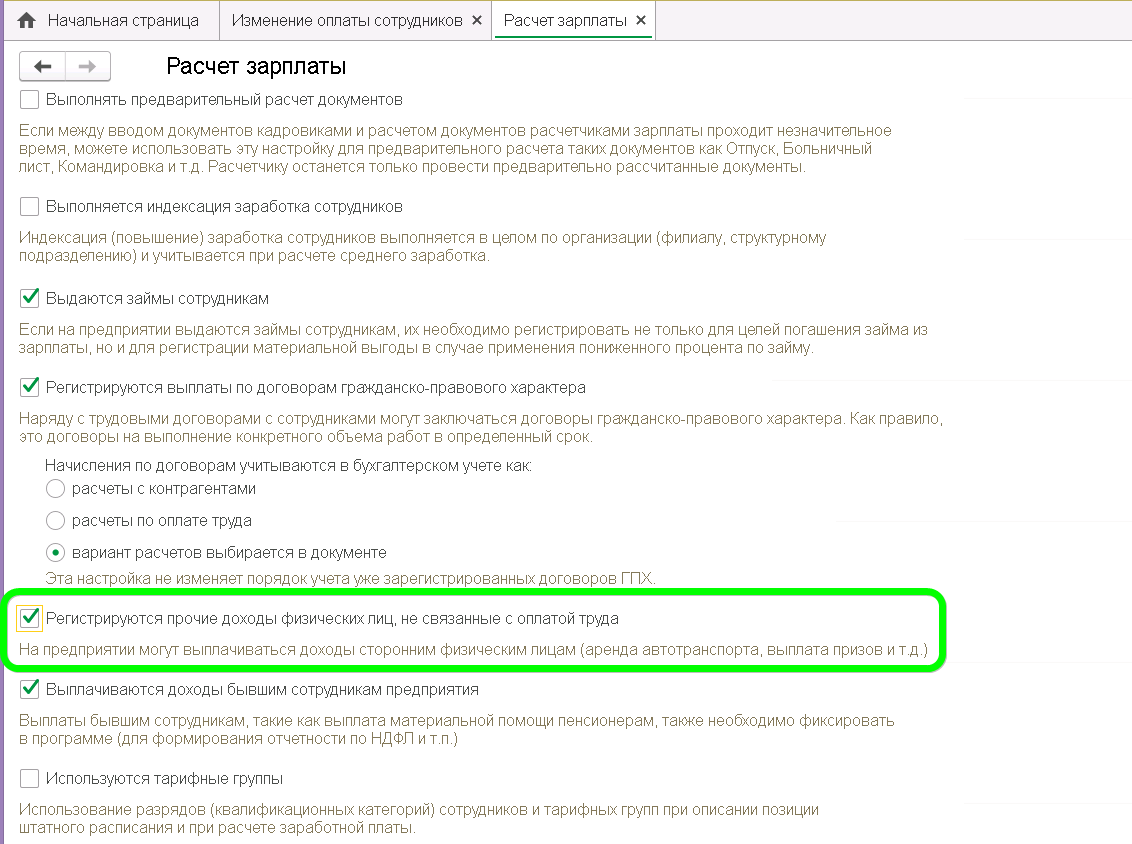

Для регистрации доходов, которые не связаны с оплатой труда, в настройке параметров расчета зарплаты Настройка – Расчет зарплаты необходимо установить флаг Регистрируются прочие доходы физических лиц, не связанные с оплатой труда.

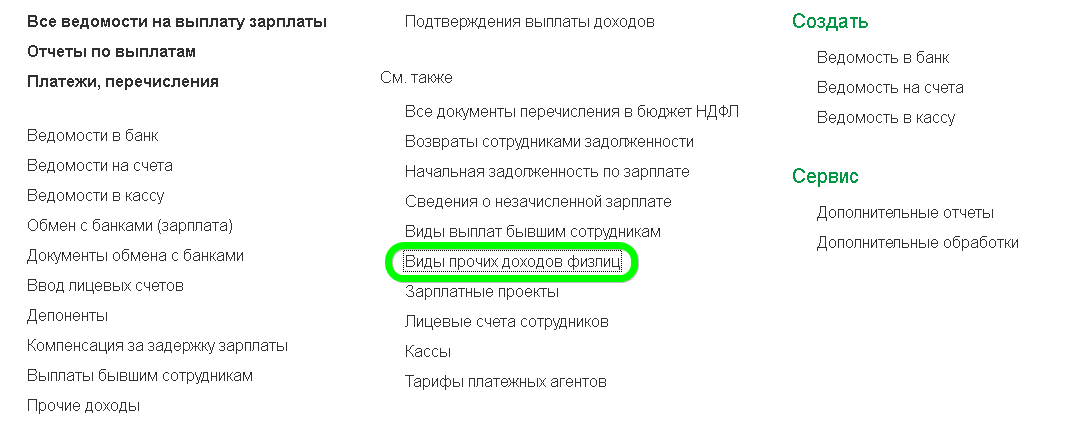

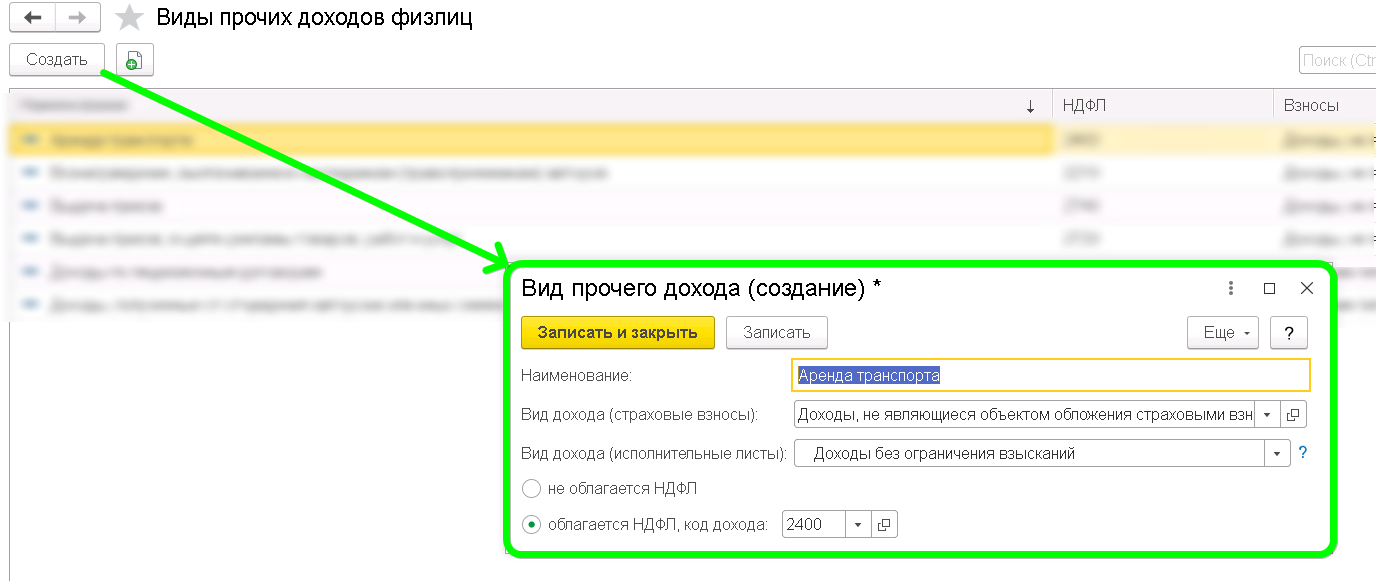

К прочим доходам сотрудников (и не сотрудников), не связанных с оплатой труда, относятся такие выплаты, как выплата по договору аренды транспорта, имущества, выплата призов и т.д. Эти выплаты могут по-разному облагаться НДФЛ и страховыми взносами. В справочнике Виды прочих доходов физлиц (Выплаты – Виды прочих доходов физлиц) описываются такие выплаты, для каждой из которых указывается вид дохода с точки зрения обложения НДФЛ и страховыми взносами. При необходимости можно редактировать, а также создать Новый вид прочего дохода физлица.

Регистрация документа Прочие доходы

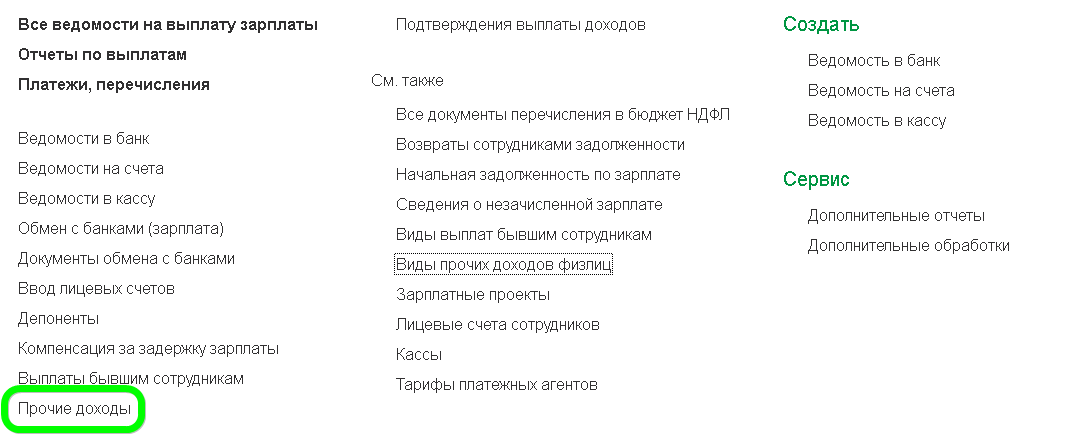

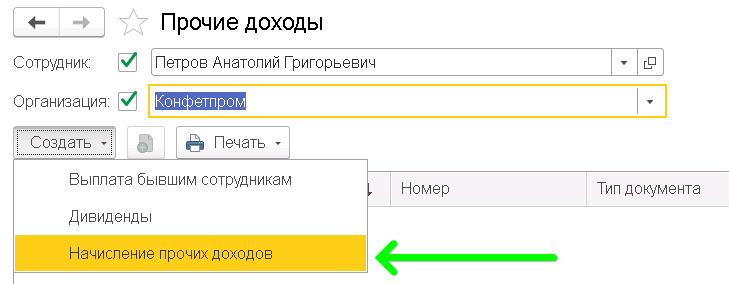

Для регистрации выплат по договору аренды автомобиля (и прочим незарплатным доходам) сотруднику (и не сотруднику) организации предназначен документ Начисление прочих доходов (Зарплата – Начисления прочих доходов или раздел Выплаты – Прочие доходы – кнопка Создать – Начисление прочих доходов).

Регистрация выплат данным документом производится исключительно с целью исчисления НДФЛ и/или страховых взносов и отражения их в соответствующей отчетности. Также эти суммы учитываются при формировании данных для отражения зарплаты в бухгалтерском учете. По зарегистрированным суммам не образуется задолженность организации перед получателями таких доходов, то есть они не учитываются ни при заполнении ведомостей на выплату зарплаты, ни при формировании аналитических отчетов по зарплате. Предполагается, что все денежные расчеты вне рамок трудовых отношений производятся в бухгалтерской программе.

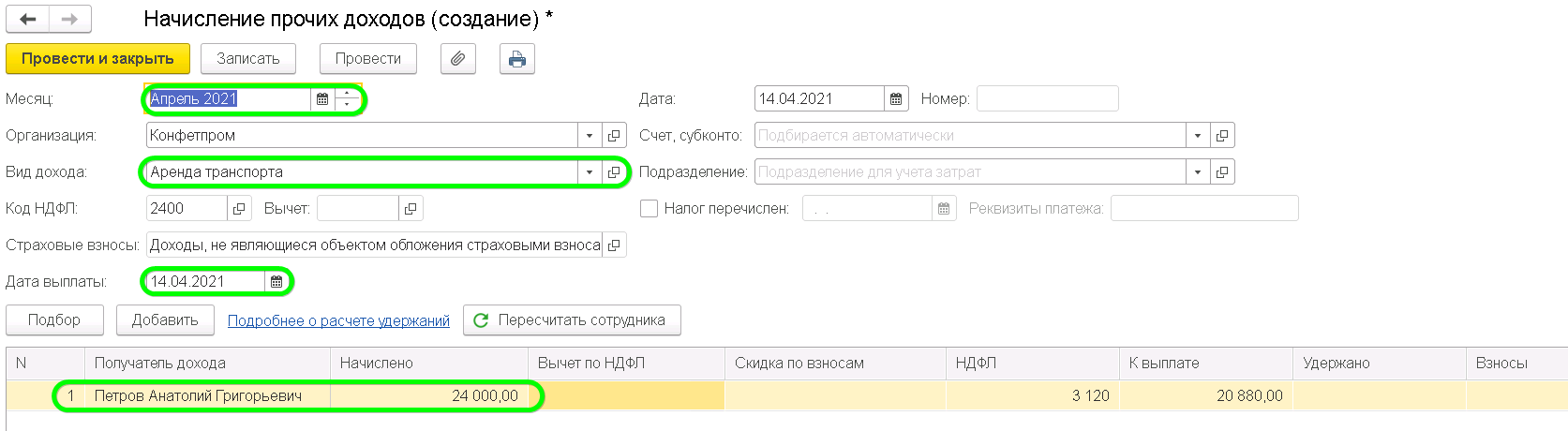

Далее необходимо заполнить документ Начисление прочих доходов данными:

1. указать Месяц, в котором выплаченный доход по договору аренды будет отражен в учете (по умолчанию текущий месяц), и Организацию

2. указать Вид дохода, выбрав из списка по ссылке Показать все вид дохода Аренда транспорта. Поля Код НДФЛ, Вычет и Страховые взносы заполняются автоматически в соответствии с выбранным видом дохода и отражаются в документе только для просмотра

3. указать Подразделение при необходимости, которое будет использоваться при отражении сумм в бухгалтерском учете. Если это подразделение обособленное, НДФЛ будет отражен согласно его регистрации в ИФНС

4. указать Дату выплаты арендной платы. Обратите внимание, при проведении документа сразу фиксируется сумма исчисленного, удержанного НДФЛ датой, указанной именно в этом поле.

5. В поле Налог перечислен необходимо указать дату перечисления налога и реквизиты платежного поручения.

6. указать Получатель дохода – физическое лицо, которому выплачивается арендная плата. Для выбора откроется специальная форма Прочие получатели доходов, в которой по умолчанию отражаются только те лица, которым уже ранее регистрировались прочие доходы. Если требуемое лицо отсутствует в предложенном списке, то его можно найти в полном списке физических лиц, установив галочку Выбирать из полного списка физических лиц.

7. указать Начислено – сумму дохода, полученного от предоставления в аренду автомобиля.

Обратите внимание, поля НДФЛ, К выплате и Взносы рассчитаются автоматически. Поля Исполнитель и Должность заполняются вручную. Нажать Провести.

Проверка НДФЛ и фактов выплат прочих доходов

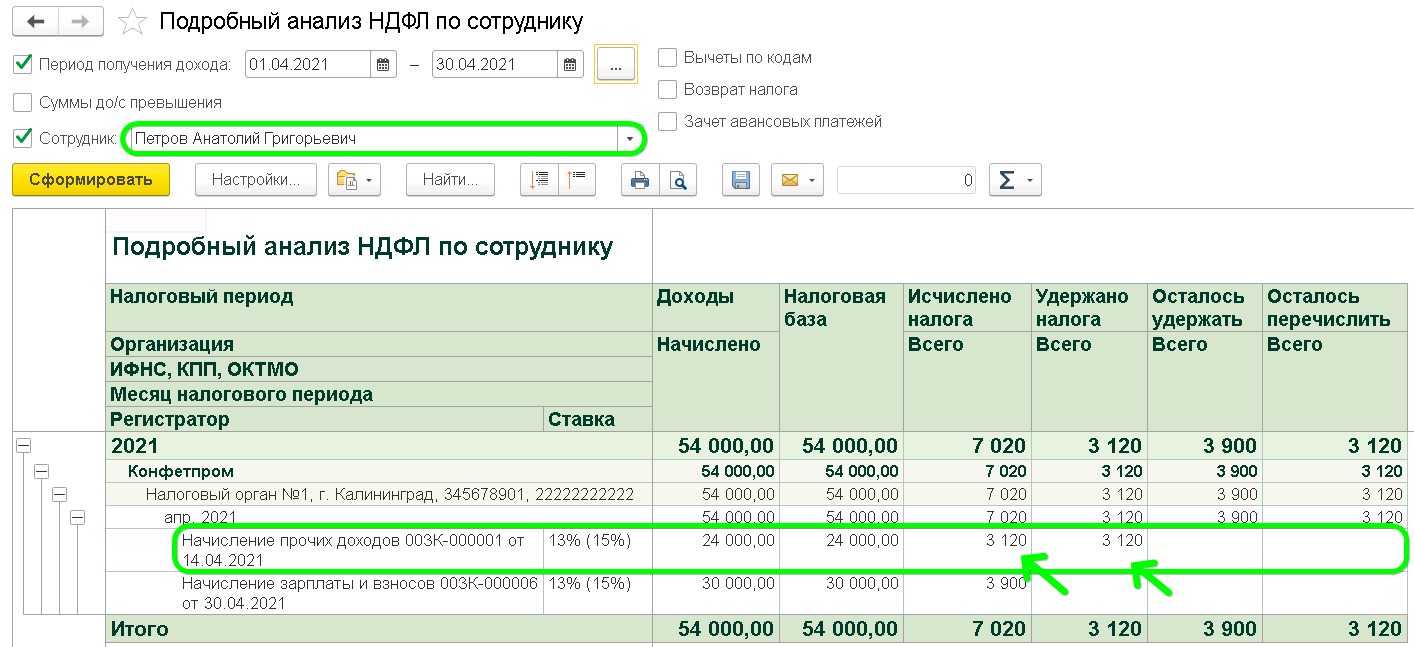

Для проверки корректности отражения выплаты по договору аренды автомобиля сотруднику организации можно сформировать отчет Подробный анализ НДФЛ по сотруднику (раздел Налоги и взносы – Отчеты по налогам и взносам).

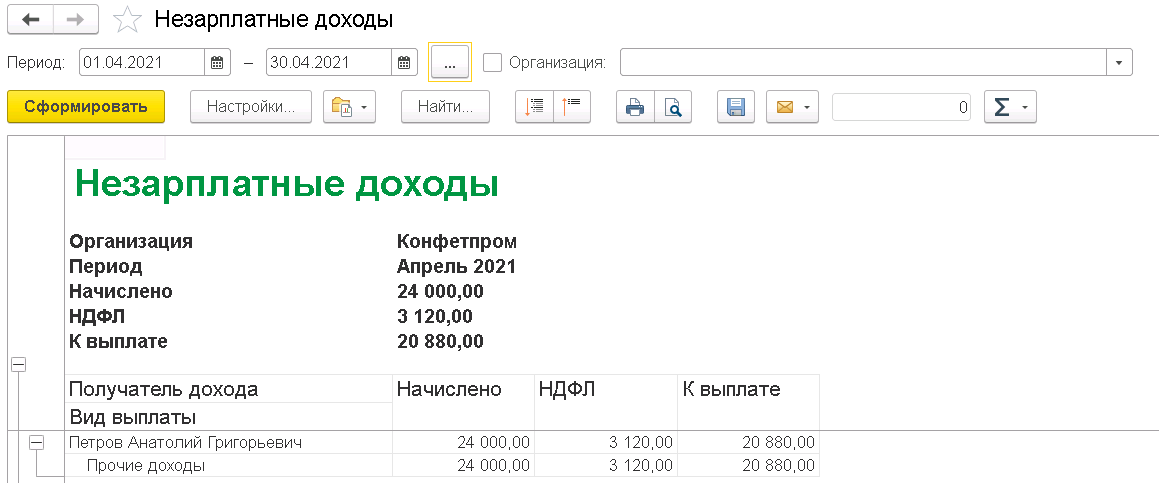

Зарегистрированные документом Начисление прочих доходов выплаты можно также проанализировать с помощью отчета Незарплатные доходы (Выплаты – Отчеты по выплатам – Незарплатные доходы).

Отражение зарплаты в учете

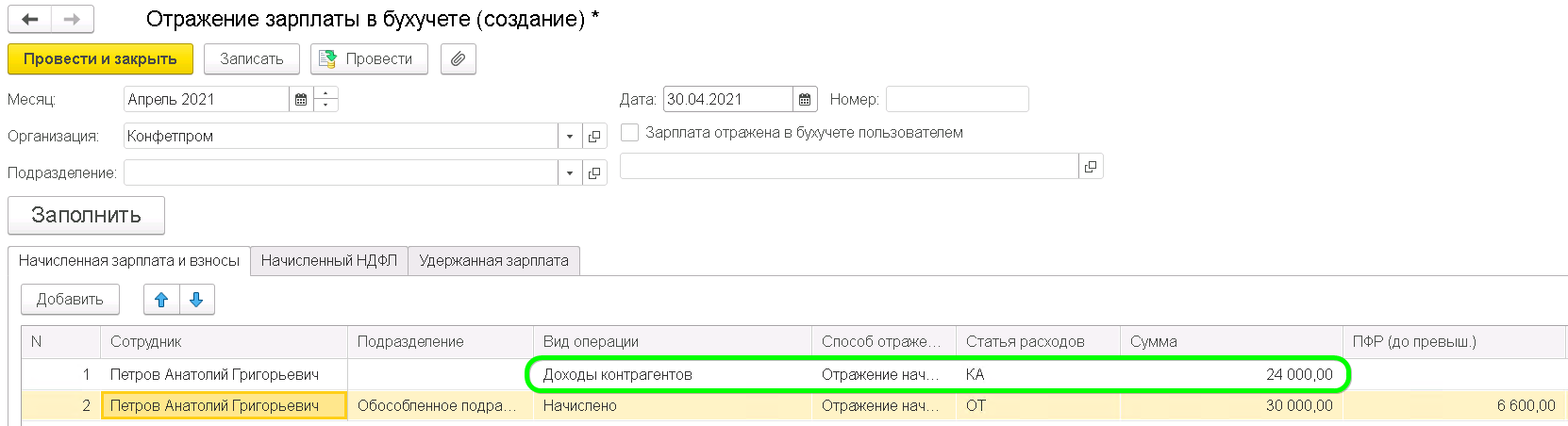

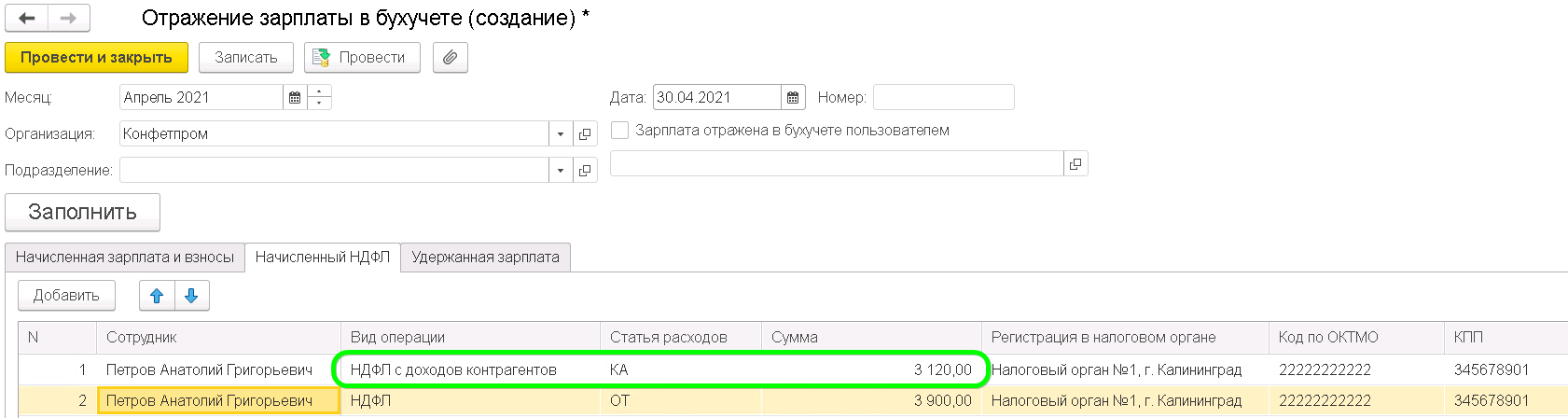

1. Для расчетов с контрагентами

По умолчанию данный документ в Отражении зарплаты в бухучете (раздел Зарплата – Отражение зарплаты в бухучете) создаст Вид операции для расчетов с контрагентами и соответствующую Статью расходов КА:

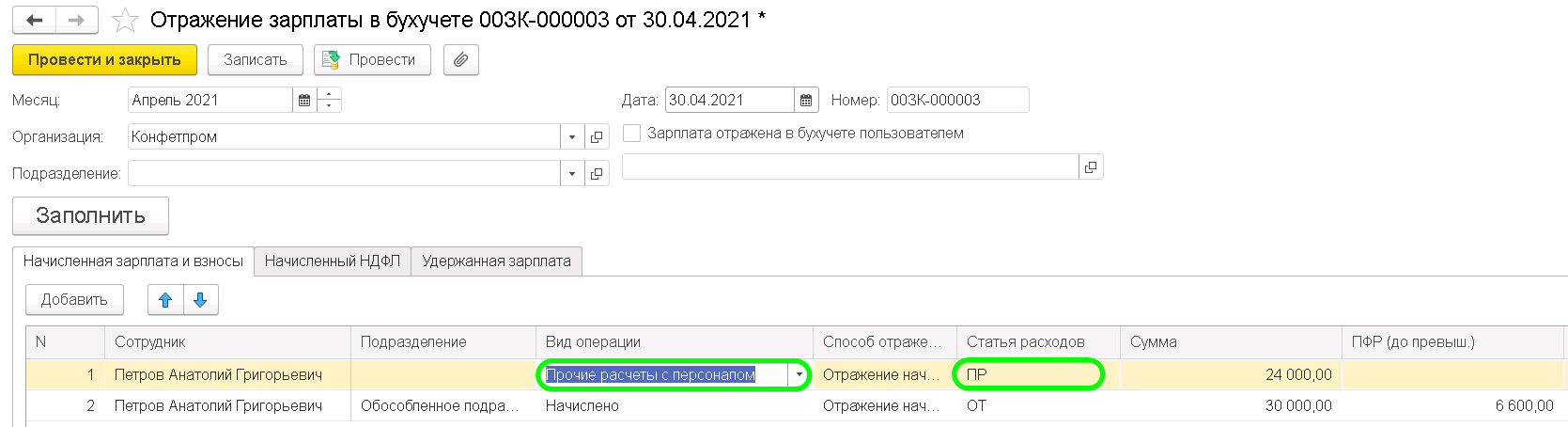

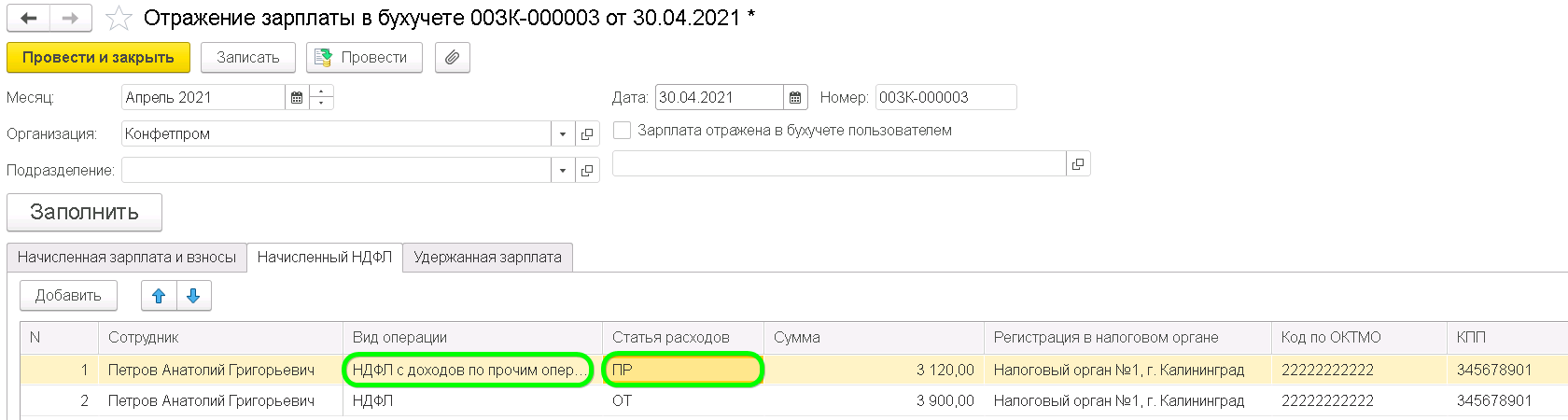

2. Для расчетов с сотрудниками

В том случае, когда начисление аренды производится сотруднику, необходимо будет вручную в Отражении изменить Вид операции и Статью расходов для корректного отражения в бухгалтерской программе:

Факт перечисления денежных средств по договору аренды сотруднику (и не сотруднику) организации, а также уплата налога в бюджет осуществляется в бухгалтерской программе.

Код дохода ндфл при аренде автомобиля у физического лица

Дата публикации 16.04.2021

Организация арендует автомобили у своих сотрудников. По условиям договоров аренды работники не оказывают арендатору услуги по управлению, то есть заключены договоры аренды транспортных средств без экипажа. В каких строках раздела 2 расчета 6-НДФЛ необходимо отразить арендную плату по договорам?

Если с сотрудниками заключается договор аренды транспортного средства без экипажа, то арендную плату по таким договорам необходимо отражать только в строке 110. раздела 2 расчета 6-НДФЛ.

С отчетности за первый квартал 2021 года действует новый расчет 6-НДФЛ, форма и порядок заполнения которого утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ).

В разделе 2 расчета 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода (п. 4.1 Приложения № 2 к Приказу).

В разделе 2 расчета 6-НДФЛ указываются (п. 4.3 Приложения № 2 к Приказу):

Контрольные соотношения показателей расчета 6-НДФЛ утверждены письмом ФНС России от 23.03.2021 № БС-4-11/375. Контрольными соотношениями не предусмотрено равенства между строкой 110 раздела 2 и суммой строк 111, 112 и 113 этого раздела. Следовательно, отсутствие этого равенства не является нарушением контрольных соотношений по названным строкам.

В соответствии со ст. 606 Гражданского кодекса РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Таким образом, договор аренды не относится к договорам, предметом которого является оказание услуг или выполнение работ.

Договоры аренды транспортных средств бывают двух видов. Так, по договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации (ст. 642 НК РФ).

Предметом таких договоров (как и аренды любого другого имущества) является предоставление имущества, следовательно, такой договор не относится к договорам оказания услуг (выполнения работ). Выплаты по такому договору не должны отражаться по строке 113 раздела 2 расчета 6-НДФЛ. Их необходимо включать только в строку 110 раздела 2 расчета 6-НДФЛ.

В то же время в соответствии со ст. 632 ГК РФ по договору аренды (фрахтования на время) транспортного средства с экипажем арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование и оказывает своими силами услуги по управлению им и по его технической эксплуатации. В таком договоре необходимо выделять отдельно стоимость аренды ТС и стоимость услуг по управлению.

По-нашему мнению, если заключен договор аренды ТС с экипажем, то выделенная в договоре стоимость услуг по управлению должна отражаться в строке 113 раздела 2 расчета 6-НДФЛ.

Если стоимость таких услуг не выделена в договоре, то велик риск признания контролирующими органами всей цены по договору платой за услуги по управлению. Это означает, что вся сумма вознаграждения по такому договору будет считаться оплатой оказанных услуг, следовательно, ее необходимо включать в строку 113 раздела 2 расчета 6-НДФЛ.

Смотрите также

«Ночной бухгалтер». Новые коды доходов по НДФЛ. Сто первый раз про ЕНВД

Иногда можно пропустить новые вроде бы мелочи, а потом от этого страдать. Поэтому рассказываем про коды доходов для НДФЛ и не только.

Ну и что там за коды

В частности, вводятся следующие коды доходов:

1401 — Доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества

1402 — Доходы, полученные от сдачи в аренду или иного использования имущества, за исключением доходов, полученных от сдачи в аренду или иного использования жилого недвижимого имущества

Там еще много других, поэтому лучше изучите подробно.

Старые песни о главном

Миллион раз мы писали про ЕНВД, но как говорится, лучше пере. волноваться, чем недоволноваться. Итак, мы разобрались:

С 2021 года, кроме отмены ЕНВД, в силу вступает еще одно громкое новшество — налоговый маневр для IT-компаний. Все ли вы про него знаете?

Регистрируйтесь! Вебинар уже совсем скоро — 3 декабря в 16.00 мск.

Кому на Руси жить хорошо

Тут внезапно выяснилось, что доходы россиян в июле-сентябре выросли! В некоторых регионах — аж на 51 %. И знаете, что тому причиной? «Коронавирусные» пособия — выплаты на детей и по безработице.

Мало того, и зарплаты в стране, оказывается, увеличились! Тут, правда, цифры поскромнее — на 2,2%. В общем, если ваш доход до сих пор не вырос — может, вы просто не россиянин?

Всякая всячина

А еще мы готовы помочь поднять финансовую эффективность вашего бизнеса — с бесплатной записью вебинара крутых экспертов.

Ваша всегда готовая помочь редакция