код категории налогоплательщика 760 в декларации 3 ндфл что это такое

Какой ставить код категории налогоплательщика в декларации 3-НДФЛ

Что такое категория налогоплательщика в 3-НДФЛ

Декларация 3-НДФЛ направляется налоговикам по разным причинам. По этой форме отчитываются:

Также с помощью 3-НДФЛ отчитываются физические лица без статуса ИП, которым нужно задекларировать полученные за отчетный период доходы или которые заявляют право на вычет (например, имущественный — при приобретении квартиры, социальный — при оплате лечения или обучения).

Как ИП заполнить и сдать декларацию по форме 3-НДФЛ за 2020 г. и последующие периоды, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Каждая из приведенных категорий имеет код, проставляемый на титульном листе. Это нужно, чтобы в инспекции понимали, по какому основанию представляется отчет. Без указания кода категории налогоплательщика декларацию 3-НДФЛ не примут в контролирующих органах.

Где найти значения кодов

Где найти значения кодов

Начиная с отчетности за 2020 год действует новый бланк декларации 3-НДФЛ, закрепленный приказом ФНС России от 28.08.2020 № ЕД-7-11/615@. Этим же приказом утвержден и Порядок заполнения формы. К Порядку предусмотрено восемь приложений, где приводятся обозначения кодов с расшифровкой.

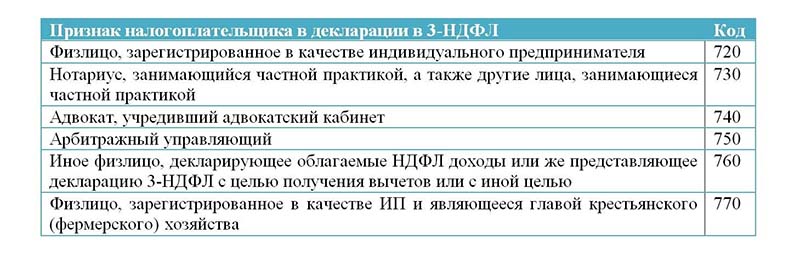

Какой код подобрать для каждого конкретного налогоплательщика? Представим коды вместе с расшифровкой в виде таблицы:

Код категории налогоплательщика для 3-НДФЛ

Физические лица в статусе ИП

Нотариусы и другие лица, занимающиеся частной практикой

Код категории налогоплательщика в декларации 3-НДФЛ в 2021 году

Код категории плательщика в декларации: зачем нужен и где указывается

Код категории налогоплательщика в 3-НДФЛ — это идентификатор статуса декларанта (является он хозяйствующим субъектом или нет, и если да, то в каком статусе). Использование кода позволяет налоговикам (которые на основании Ф. И. О. и ИНН декларанта знают, кем он является) ускорять обработку сданных деклараций, а также нужным образом классифицировать их во внутреннем документообороте.

Трехзначный код категории налогоплательщика проставляется в одноименном поле на титульном листе налоговой декларации по НДФЛ. И предприниматели (как и лица со схожим статусом, например адвокаты и фермеры), и обычные физлица используют одну и ту же форму отчета, поэтому должны обязательно заполнять соответствующее поле.

Рассмотрим, в каких источниках приводятся правильные коды категории налогоплательщика для 3-НДФЛ, а также что будет при их неправильном указании налогоплательщиком в разных случаях.

Где взять список кодов

Перечень кодов плательщика для отчета 3-НДФЛ закреплен в приложении № 1 к порядку заполнения декларации, утв. приказом ФНС России от 28 августа 2020 г. N ЕД-7-11/615@.

. Всего предусмотрено 6 кодов, а именно:

Применение указанных кодов категории налогоплательщика в декларации 3-НДФЛ имеет ряд нюансов.

Выбираем код: нюансы

С одной стороны, указать код категории в 3-НДФЛ просто. Нужно выбрать тот, что лучше всего подходит налогоплательщику, и ошибиться здесь сложно. С другой стороны, декларанту следует обратить внимание на два момента:

Дело в том, что назначение кода заключается не в установлении повода для сдачи декларации, а в корректной идентификации декларанта. И если ИП укажет при оформлении вычета код 760, он дезинформирует ФНС, поскольку данный код применяется только теми, кто не зарегистрирован как ИП (независимо от оснований сдачи отчета).

Поговорим о возможных последствиях неправильного указания кода категории налогоплательщика в декларации 3-НДФЛ, ведь такую ошибку все же нельзя исключать.

Что будет при неправильном указании кода

Самое очевидное — декларация не будет принята ФНС. В случае сдачи по ТКС система документооборота может развернуть ее обратно. При сдаче декларации в письменном виде налоговики, скорее всего, запросят у декларанта разъяснения (попросят представить корректировочную декларацию). А могут и не запросить, вследствие чего отчет не будет считаться сданным — со всеми сопутствующими штрафными санкциями.

Ранее в отношении ИП, не сдавшего налоговую отчетность, Пенсионным фондом исчислялись страховые взносы в максимально допустимом размере, и у ИП не было оснований их не платить (определение КС РФ от 18.07.2017 № 1725-О). Сейчас ФНС начисляет взносы сама и даже при запоздалом декларировании налогов пересчитывает их без огромного увеличения платежа (а также содействует нормализации предшествующих взносов в ПФР, о чем свидетельствует, к примеру, письмо ФНС России от 03.10.2017 № ГД-4-11/19837). Но даже с учетом лояльности налоговых органов подобных рисков желательно избегать.

Если ИП сдает 3-НДФЛ в банк при заявке на кредит, то в случае указания ошибочного кода, установленного не для ИП, а для обычного гражданина, кредитная организация может отказать в рассмотрении декларации. Во внутренних регламентах крупнейших банков это прописано.

Если декларант — обычное физлицо, оформляющее вычет, ему предпишут направить в ФНС новую декларацию с верным кодом, иначе вычет не дадут.

Как исправить неправильный код

Для этого нужно сдать в ФНС уточненную декларацию 3-НДФЛ. ИП (или физлицу по налогооблагаемым доходам) желательно это сделать в пределах крайнего срока представления отчетности (а если не получается, то в соответствии с условиями, прописанными в п. 4 ст. 81 НК РФ). Физлицу при оформлении вычета — как можно быстрее, так как ускорение обработки заявки в ФНС в его интересах.

В уточненке на титульном листе проставляется номер корректировки (если она первая — 001) и указываются все сведения, отраженные в первичной декларации, кроме неверного кода категории. Вместо него вписывается правильный.

На титульном листе 3-НДФЛ и в самой декларации в целом много разных «кодовых» полей. Среди них есть очень похожий на код категории плательщика, а именно — код признака налогоплательщика в 3-НДФЛ. Важно не допустить их случайной взаимной подмены.

Код категории и признак (поле 030) не одно и то же

Признак налогоплательщика, в отличие от кода категории, прописывается не на титульном листе отчета, а в одной из его внутренних частей — в приложении № 7 (поле 020). Данное приложение заполняется только в одном случае — если декларация сдается в целях оформления имущественного налогового вычета (при покупке или строительстве жилья).

Обратите внимание! Приказом ФНС России от 28 августа 2020 г. N ЕД-7-11/615@ внесены дополнительные изменения в форму 3-НДФЛ, которые необходимо учитывать уже при формировании отчетности за 2020 год.

Перечень возможных кодов для поля 020 приведен в приложении № 7 к порядку заполнения декларации. В общем случае в декларации показывается, что налогоплательщик — собственник жилья (код 01), но распространено также оформление вычета супругами владельцев квартир (код 02), родителями собственников недвижимости (код 03).

Больше информации по теме найдете в готовом решении КонсультантПлюс. Если у вас еще нет доступа к системе, оформите пробный доступ бесплатно.

Код категории плательщика НДФЛ, фиксируемый в декларации, показывает статус декларанта по состоянию на отчетный период. Он может быть предпринимательским (то есть указывает, что человек — ИП, адвокат, нотариус, фермер) или общегражданским (то есть показывает, что декларант — физлицо, не зарегистрированное как ИП). Без правильного кода налоговики могут отказать в приеме декларации.

Еще больше материалов по теме — в рубрике «НДФЛ».

3-НДФЛ образец заполнения

Предприниматели на ОСНО, адвокаты, нотариусы и иные лица, занимающиеся частной практикой, должны подать декларацию 3-НДФЛ. Эта обязанности есть и у граждан, не осуществляющих предпринимательскую деятельность, если они продали имущество, получили дорогостоящие подарки и в некоторых других случаях. О правилах заполнения и подачи формы 3-НДФЛ наш сегодняшний материал.

3-НДФЛ: Кто должен подавать

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

Но бывает, что доходы физлицом получены самостоятельно. В отношении таких доходов налогового агента нет, поэтому обязанность исчисления и уплаты НДФЛ ложится на самого гражданина. Например, это случаи, когда физическое лицо, не осуществляющее предпринимательскую деятельность:

Отдельная категория граждан — налоговые резиденты РФ, которые в отчетном году получили доходы за пределами страны. Отметим, что налоговыми резидентами признаются лица, которые прожили в России не менее 183 дней в году, при этом источники их доходов находились за границей.

Во всех этих случаях гражданин (налоговый резидент) должен самостоятельно уплатить налог со своих доходов и отчитаться в ИФНС по форме 3-НДФЛ.

Итак, первая группа лиц, которые подают рассматриваемую форму — это физические лица (не ИП), получившие доход без налогового агента.

Вторая группа — это лица, которые занимаются предпринимательской деятельностью, а именно:

Назначение декларации 3-НДФЛ заключается в информировании ИФНС о доходах физического лица. Это необходимо, чтобы:

Правила подачи

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2020 году, следует отчитаться до 30 апреля 2021 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов. Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

Порядок заполнения 3-НДФЛ

Общие правила

Бланк декларации можно заполнить:

Вне зависимости от способа заполнения, необходимо придерживаться следующих правил:

Заполнение титульного листа

Самая верхняя строка титульного листа, а также всех прочих листов в декларации, предназначается для ИНН. Далее указывается номер страницы. В следующей строке заполняются:

Далее заполняются сведения о налогоплательщике. В поле «Код страны» для России ставится код «643». Следующее поле «Код категории налогоплательщика» является очень важным. Данные для него берутся из приложения 1 к порядку заполнения отчета из упомянутого Приказа ФНС. Мы перечислили эти коды в таблице:

Код категории налогоплательщика в декларации 3-НДФЛ указываются на титульном листе формы. Шифр указывает на категорию налогоплательщика, к которой относится человек, подающий документ в инспекцию.

Расшифровка распространенных цифр

Код принимает значение категории каждого отдельного гражданина РФ.

Заполнение документа по коду 760

Большее количество налогоплательщиков, которые составляют декларацию, проходят под шифром 760. Сюда моно отнести такие категории граждан:

Добавление кода в декларацию

Если документ составляется от руки, необходимо уделить внимание и выбору чернил. Данные вписываются одной ручкой – черного или синего цвета.

Неразборчивый почерк или небрежно заполненный документ может вызвать вопросы у налогового инспектора, который имеет право признать декларацию недействительной.

Правила сдачи формы 3-НДФЛ

Сдавать документ в налоговую инспекцию необходимо в конце года, на протяжении которого были израсходованы средства, которые попадают под процентную ставку. Если форма подается с целью вычета социальных или других выплат, нужно подавать ее не реже, чем 1 раз в 3 года, т.к. по истечению этого времени налоговым органом не будет начислено положенных льгот. Если налогоплательщик составляет документ, претендуя на компенсацию по уходу за ребенком, подать ее можно в любое время.

Коды категории налогоплательщика в декларации 3-НДФЛ

В большинстве своем нам редко приходится сталкиваться с заполнением и подачей налоговых деклараций, ведь эта обязанность возложена на работодателя – именно он удерживает подоходный налог с заработных плат сотрудников. Однако отдельным категориям граждан все же приходится заполнять декларацию 3-НДФЛ и подавать ее в налоговый орган, например – код категории налогоплательщика 760. Сложности могут возникнуть уже на этапе заполнения титульного листа, где в пустующие формы требуется внести кодировки: код ИФСН, код страны налогоплательщика и код его категории. Со значением последнего мы попробуем разобраться в данной статье.

Что включает в себя бланк 3-НДФЛ?

Российское законодательство предусматривает, что рассчитывать и удерживать налоги с налогоплательщиков обязаны т.н. налоговые агенты, в число которых входят:

Больше всего налоговых агентов приходится на организации, которые удерживают подоходный налог с заработных плат своих сотрудников. Остальные категории граждан, которые обязаны подать в налоговый орган декларации по форме 3-НДФЛ, – это ИП и физлица, занятые частной практикой, а также те, кто получил в истекшем году доходы сверх зарплаты. О каких финансовых поступлениях, помимо официального заработка, может идти речь?

Кроме того, подавать налоговую декларацию должны люди, рассчитывающие на вычеты из НДФЛ. Речь идет о возврате части средств, потраченных на лечение, обучение, уплату налогов за приобретение недвижимости, взносы в негосударственные пенсионные фонды, благотворительные цели.

Где заполняется код категории налогоплательщика в декларации 3-НДФЛ?

В структурном отношении справку 3-НДФЛ можно разделить на две части: к первой будут относиться разделы, обязательные к заполнению для каждого лица; ко второй – те листы, которые нужно оформлять в отдельных случаях. Так, каждое физлицо, которое подает налоговую декларацию в ФНС России, заполняет титульный лист и разделы I и II. Прочие листы (А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И) заполняются им опционально.

Открывает справку 3-НДФЛ титульник, который включает в себя основные данные о налогоплательщике: фамилию, имя и отчество, адрес регистрации, данные документа, удостоверяющего личность – серию и номер паспорта. Важный момент – декларация снабжается подписью, которая заверяет полноту и достоверность представленных данных. Помимо этого, на титульном листе указываются:

На основных кодах, указываемых в налоговой декларации, мы остановимся подробнее. Под кодом ИФНС скрывается конкретная инспекция налоговой службы, в которую физическое лицо подает документы по месту жительства или регистрации. Например, для инспекции № 25 по г. Москве используется код «7725». Код страны указывает на государство, гражданином которого является налогоплательщик. Республике Беларусь принадлежит комбинация чисел «112», Казахстану – «398»; россияне же вписывают в своей декларации код «643».

Виды кодов налогоплательщика

Еще одним кодом для заполнения в справке фиксируется категория физического лица, уплачивающего налог. Всего таких категорий насчитывается шесть, и каждый налогоплательщик, заполняющий 3-НДФЛ, может себя к ним отнести.

В таблице ниже даны признаки налогоплательщика c соответствующим им числовым кодом:

К примеру, репетитор – это лицо, дающее частные уроки и подлежащее регистрации в качестве индивидуального предпринимателя. При заполнении налоговой декларации по форме 3-НДФЛ репетитор вписывает код «720». А что касается уплаты налога за дополнительный доход, то в 3-НДФЛ код категории налогоплательщика – «760». Это же числовое значение указывают лица, претендующие на налоговые вычеты.

Где найти значения кодов

Где найти значения кодов