код кбк в декларации 3 ндфл за 2019 год для физического лица

КБК и ОКТМО в декларации 3-НДФЛ для физических лиц

Код бюджетной классификации – КБК

КБК – это код определенной статьи бюджета, доходной или расходной. Поскольку налоговые расчеты идут именно с бюджетом (Федеральным казначейством), а не с ФНС, то КБК в налоговых документах нужно указывать везде, где это требуется и указывать правильно. Иначе ваш налог или возврат из бюджета не попадет сразу куда нужно, а будет «висеть» где-то в системе, пока будете доказывать по всем инстанциям, что на самом деле его платили (или должны получить).

Для сдающих декларацию 3-НДФЛ за 2019 год обычных граждан достаточно знать всего два КБК:

Код ОКТМО в 3-НДФЛ

Для корректного проведения платежей налоговикам и Казначейству необходимо знать не только какую статью бюджета задействовать, но и откуда пришли средства на эту статью. Каждое муниципальное образование в РФ имеет свой уникальный код. Справочник таких кодов и территорий – это Общероссийский классификатор территорий муниципальных образований (ОКТМО).

Как и в случае с КБК, есть разница при указании ОКТМО при уплате НДФЛ и при возврате этого налога из бюджета.

СИТУАЦИЯ

РЕШЕНИЕ

Узнать этот код можно на сайте ФНС, введя свой адрес в сервисе ФИАС.

Например, физлицо из Балашихи работает в Москве на Лефортовской набережной. Работодатель в течение года удерживал и уплачивал НДФЛ у себя в Москве и указывал ОКТМО 45375000. Гражданину, составляющему 3-НДФЛ на возврат налога, надо указать в строке 030 Раздела 1 ОКТМО работодателя – 45375000.

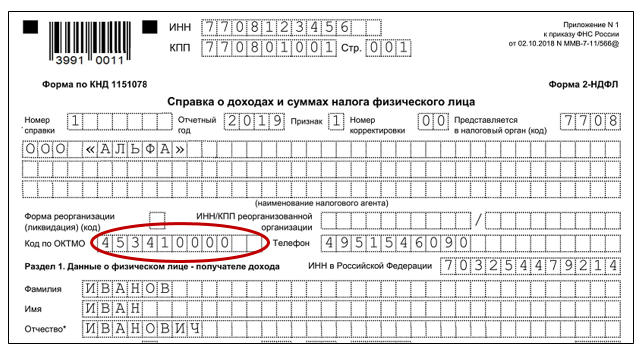

Где взять код ОКТМО? Самый простой вариант – посмотреть в справке о доходах (2-НДФЛ). В ней есть отдельная графа для указания ОКТМО, с которого за вас работодателем был уплачен налог.

Если по каким-то причинам справки нет – лучше всего уточнить ОКТМО у того, кто уплачивал за вас НДФЛ в бюджет.

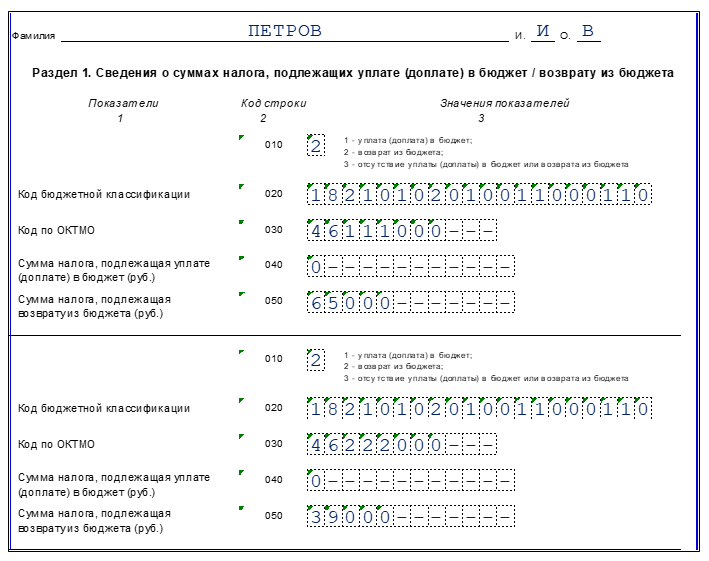

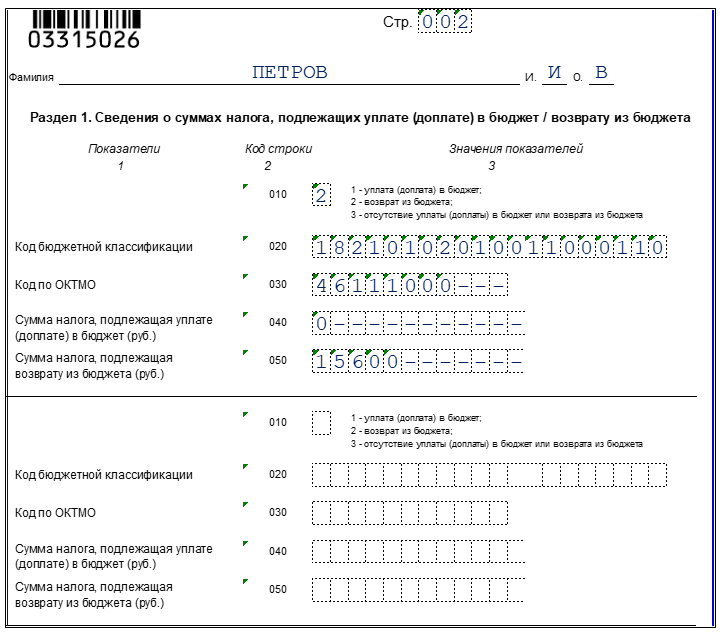

Как быть, если был не один источник дохода, а несколько? Например, человек работал в двух местах и у него 2 справки о доходах с разными ОКТМО? Так вот: возможно, что указать понадобиться оба, в разных блоках Раздела 1 декларации 3-НДФЛ.

Петров в 2019 году работал в ООО «Песня» по основному месту работы и в ООО «Баян» по совместительству. У ООО «Песня» ОКТМО 46111000, у ООО «Баян» ОКТМО 46222000. Петров получил за 2019 год 500 000 руб. от ООО «Песня» и 300 000 руб. от ООО «Баян».

Петров претендует на имущественный вычет при покупке квартиры – 2 000 000 руб. Все 800 000 руб., заработанные в 2019 году, подпадают под этот вычет.

НДФЛ к возврату всего:

800 000 × 13% = 104 000 руб.

Как будет выглядеть Раздел 1 декларации Петрова, показано ниже.

В заключение отметим, что каких-либо жестких правил, в каком порядке ставить разные ОКТМО в декларацию на возврат НДФЛ, нет. Начинать можно с любого, который больше нравится.

Если допустимая сумма вычета меньше, чем полученные за год доходы, и из-за этого образовались «лишние» ОКТМО, – можно их не указывать.

Подводим итоги

Коды КБК и ОКТМО в 3-НДФЛ нужны для идентификации бюджетных расчетов.

КБК позволяет тем, кто будет заниматься платежом по декларации, понять, о какой статье бюджета идет речь. ОКТМО позволит определить, к какому территориальному образованию РФ относится платеж.

Какие коды ставить в титульном листе декларации 3-НДФЛ за 2019 год

Код налогового периода в 3-НДФЛ

Это код из титульного листа декларации. Он нужен для определения периода при считывании информации, в том числе машинным способом.

3-НДФЛ обычно сдают за год, поэтому проставляют код года: 34 (в некоторых бланках он бывает уже проставлен).

Соответствующие заполненные ячейки означают, что 3-НДФЛ сдаётся за весь 2019 год.

Код налогового органа в декларации

Декларацию 3-НДФЛ представляют в ИФНС по месту жительства. Четырехзначный код инспекции можно:

По этому коду специалисты в вашей ИФНС сразу определят, что декларация предназначена именно им.

Код страны в 3-НДФЛ

Код страны — это трехзначный код государства, гражданином/подданным которой является физлицо, заполняющее декларацию. Кодировка всех стран есть в постановлении Госстандарта от 14.12.2001 № 529-ст (им утвержден Общероссийский классификатор стран мира ОКСМ).

Подавляющему большинству тех, кто имеет право на налоговые вычеты в России, понадобится только один код: 643 — Российская Федерация.

Код категории налогоплательщика

Декларация 3-НДФЛ – многофункциональный документ. Ее сдают не только граждане, решившие вернуть налог, но и:

Налоговикам, получающим все декларации, необходимо понимать, кто именно им отчитывается и на каком основании. Поэтому, для быстроты и удобства на титуле проставляют специальную кодировку категории сдающего декларацию лица.

| КОД КАТЕГОРИИ ФИЗЛИЦА ДЛЯ 3-НДФЛ | РАСШИФРОВКА |

| 720 | Физические лица в статусе ИП |

| 730 | Нотариусы и другие лица, занимающиеся частной практикой |

| 740 | Адвокаты |

| 750 | Арбитражные управляющие |

| 760 | Прочие физлица, подающие декларации в связи с: |

Таким образом, сдающие 3-НДФЛ «простые» физлица ставят код 760.

Код вида документа в декларации 3-НДФЛ

Поскольку документов, удостоверяющих личность, несколько разновидностей, в декларации их тоже оказалось удобнее закодировать.

Основные коды такие:

| КОД | ДОКУМЕНТ | ПОЯСНЕНИЕ |

| 03 | Свидетельство о рождении | Для лиц, не достигших 16-летнего (с 01.10.97 – 14-летнего) возраста |

| 07 | Военный билет солдата (матроса, сержанта, старшины) | Военный билет для солдат, матросов, сержантов и старшин, проходящих военную службу по призыву или контракту |

| 08 | Временное удостоверение, выданное взамен военного билета | Временное удостоверение |

| 10 | Иностранный паспорт | Паспорт иностранного гражданина |

| 11 | Свидетельство о регистрации ходатайства иммигранта о признании его беженцем | Для беженцев, не имеющих статуса беженца |

| 12 | Вид на жительство | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца в РФ | Для беженцев |

| 14 | Временное удостоверение личности гражданина РФ | Временное удостоверение личности гражданина Российской Федерации по форме 2П |

| 15 | Разрешение на временное проживание в РФ | Разрешение на временное проживание (штамп в документе иностранного гражданина) |

| 18 | Свидетельство о предоставлении временного убежища в РФ | Для получивших временное убежище в РФ |

| 21 | Паспорт гражданина Российской Федерации | Паспорт гражданина РФ, действующий на территории Российской Федерации с 1 октября 1997 года |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства | Для лиц, не достигших 16-летнего (с 01.10.97 – 14-летнего) возраста |

| 27 | Военный билет офицера запаса | Военный билет офицера запаса |

| 91 | Прочие документы | Иные выдаваемые органами внутренних дел РФ документы, удостоверяющие личность гражданина |

Код статуса налогоплательщика

Этот код определяет, является ли сдающий декларацию налоговым резидентом РФ или нет.

Чтобы быть налоговым резидентом, надо находиться на территории России не менее 183 календарных дней в году на дату получения дохода. При этом гражданство не имеет значения:

Еще важное правило: статус резидента определяют не по истечении календарного года, а на каждую дату получения дохода.

В декларации следует указывать тот статус, к которому относится декларируемый доход.

Гражданин РФ был в длительной служебной командировке с 01.07.2018 по 30.09.2019. В РФ приезжал в отпуск с 01.06.2019 по 30.06.2019. 10.11.2019 гражданин продал квартиру в РФ. Допустим, что с проданной квартиры ему надо уплатить налог. Гражданин формирует 3-НДФЛ за 2019 год.

На дату продажи квартиры (10.11.2019) гражданин за год с 10.11.2018 по 09.11.2019 провел 292 дня вне территории РФ (за исключением отпуска, а дни въезда и выезда из России считаются днями в РФ). Значит, на дату получения дохода от продажи квартиры гражданин – налоговый нерезидент. Он обязан исчислить и уплатить налог по не резидентской ставке 30%. И указать в декларации 3-НДФЛ статус «2» (не является налоговым резидентом).

Подводим итоги

Титульный лист 3-НДФЛ содержит несколько обязательных к указанию кодов.

Налогоплательщику следует особенно внимательно отнестись к определению того, являлся ли он в истекшем году налоговым резидентом РФ, и верно указать код в декларации.

КБК по налогу на доходы физических лиц

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ с доходов, полученных физическими лицами в соответствии со статьей 228 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227.1 НК РФ:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

НДФЛ с сумм прибыли контролируемой иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании, за исключением уплачиваемого в связи с переходом на особый порядок уплаты на основании подачи в налоговый орган соответствующего уведомления:

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц в отношении доходов в виде процентов, полученных по вкладам (остаткам на счетах) в банках, находящихся на территории РФ):

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02060 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02060 01 2100 110 | Пени по платежу |

| 182 1 01 02060 01 2200 110 | Проценты по платежу |

| 182 1 01 02060 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц в отношении доходов в виде процента (купона, дисконта), получаемых по обращающимся облигациям российских организаций, номинированным в рублях и эмитированным после 1 января 2017 года, а также доходов в виде суммы процентов по государственным казначейским обязательствам, облигациям и другим государственным ценным бумагам бывшего СССР, государств-участников Союзного государства

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02070 01 2100 110 | Пени по платежу |

| 182 1 01 02070 01 2200 110 | Проценты по платежу |

| 182 1 01 02070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц части суммы налога, превышающей 650 000 рублей, относящейся к части налоговой базы, превышающей 5 000 000 рублей

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02080 01 2100 110 | Пени по платежу |

| 182 1 01 02080 70 01 2200 110 | Проценты по платежу |

| 182 1 01 02080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на доходы физических лиц с сумм прибыли иностранной компании, полученной физическими лицами, признаваемыми контролирующими лицами этой компании, перешедшими на особый порядок уплаты на основании подачи в налоговую соответствующего уведомления

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02090 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02090 01 2100 110 | Пени по платежу |

| 182 1 01 02090 70 01 2200 110 | Проценты по платежу |

| 182 1 01 02090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Налог на профессиональный доход:

| КБК | Наименование платежа |

|---|---|

| 182 1 05 06000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 06000 01 2100 110 | Пени по платежу |

Сдайте отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Коды бюджетной классификации для декларации 3-НДФЛ

Для чего нужна бюджетная классификация

Бюджетная классификация позволяет отслеживать доходы и расходы (с указанием источников финансирования), проводить финансовый контроль на основе введенных кодов. Коды обеспечивают сопоставимость показателей различных бюджетов. С их помощью финансы группируются по их конкретному использованию. При этом можно выявить и нецелевое использование средств.

Бюджетную классификацию используют для облегчения контроля за финансами. Ее коды сгруппированы по группам для облегчения поиска. Доходные статьи бюджета различают по источникам поступления финансов. Расходные статьи показывают направления, по которым будут использованы эти средства.

Коды также необходимы для того, чтобы государство могло планировать и распоряжаться денежными потоками. Если они введены с ошибкой, платеж не поступит по нужному адресу. В этом случае налогоплательщику могут быть начислены пени за неуплату. Чтобы исправить такую ошибку, подайте в налоговую инспекцию заявление об уточнении платежа. В этом случае пени будут сторнированы.

Как составить заявление об уточнении КБК, читайте в статье «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

В 2021 году КБК определяются приказом Минфина России от 29.11.2019 № 207н. Они достаточно часто корректируются, поэтому перед началом отчетного периода необходимо всегда проверять актуальность нужных кодов.

Какие КБК указываются при заполнении декларации по форме 3-НДФЛ (индивидуальным предпринимателем, нотариусом, адвокатом)? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Кому нужно оформлять 3-НДФЛ

Декларация 3-НДФЛ предназначена для расчета налога, который надлежит уплатить с дохода, полученного физическим лицом, или определения суммы его возмещения в результате применения налогового вычета, заявляемого в ИФНС.

В ИФНС могут быть получены вычеты:

Из них первые 3 вида вычетов через 3-НДФЛ заявляют в ИФНС, если эти вычеты не предоставляются на работе.

3-НДФЛ нужно сдавать при получении дохода:

3-НДФЛ также должны подавать (п. 2 ч. 1 ст. 20 и ч. 1 ст. 20.1 закона «О государственной гражданской службе Российской Федерации» от 27.07.2004 № 79-ФЗ, ст. 8 закона «О противодействии коррупции» от 25.12.2008 № 273-ФЗ):

Декларацию необходимо предъявить в налоговую инспекцию до 30 апреля следующего за отчетным года. Одновременно с этим налогоплательщик может подать заявление на возврат налога.

Как оформить 3-НДФЛ

При заполнении 3-НДФЛ за 2020 год нужно иметь в виду, что составляется она по новой форме из приказа ФНС от 28.08.2020 N ЕД-7-11/615@. Декларацию можно оформить самостоятельно на бумажном носителе.

Бланк можно скачать здесь.

Также доступно заполнение декларации в режиме онлайн из личного кабинета налогоплательщика на сайте ФНС. Для этого предварительно нужно получить логин и пароль доступа в налоговой инспекции по предъявлении паспорта. При заполнении в ЛК декларацию можно отправить в электронном виде, заверив ее электронной подписью налогоплательщика, получить которую можно там же. К декларации можно прикреплять подтверждающие документы (также в электронном виде).

Сдача декларации производится в инспекцию по месту регистрации налогоплательщика. 3-НДФЛ должна заполняться по действующим рекомендациям ФНС России. Эти рекомендации содержит тот же документ, которым утверждена форма декларации 3-НДФЛ.

Подробно обо всех способах сдачи отчета мы рассказали в статье «Как подать декларацию 3-НДФЛ».

Как заполнить декларацию 3-НДФЛ для получения имущественного вычета по расходам на приобретение квартиры и по процентам по ипотечному кредиту, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Расшифровка кодов КБК в 3-НДФЛ

В декларации 3-НДФЛ КБК указывается в разделе 1.

Правильность указания кода бюджетной классификации в декларации 3-НДФЛ — непременное условие ее заполнения. По этому коду в ИФНС отражается начисление суммы, которую должен уплатить налогоплательщик, и этот же код указывается в платежном документе на перечисление налога. КБК в налоговой декларации 3-НДФЛ состоит из 20 цифр, разделяющихся на группы, комбинация которых несет в себе определенную информацию.

В декларации 3-НДФЛ за 2020 год могут быть указаны всего 3 КБК:

Возьмем, например, КБК для декларации по НДФЛ, представляемой в 2021 году, 182 1 01 02010 01 1000 110:

При ошибке, допущенной в КБК НДФЛ в декларации 3-НДФЛ, поданной в ИФНС, инспекция может учесть эти начисления, отразив их у себя по правильному коду, но потребует от налогоплательщика подачи уточненной отчетности с правильным КБК.

О последствиях ошибок в КБК при оформлении платежных документов читайте в этом материале.

Итоги

Код бюджетной классификации — это один из реквизитов, указываемых в декларации 3-НДФЛ. При уплате налога в соответствии с декларацией указывается тот же КБК. Ошибка КБК в декларации исправляется путем подачи уточненки, а ошибка КБК в платежном поручении корректируется путем подачи заявления об уточнении платежа.

КБК для уплаты НДФЛ

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.