код нормы амортизационных отчислений таблица

Код нормы амортизационных отчислений таблица

20. Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту.

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу.

Приобретен объект основных средств стоимостью 120 тыс. руб. со сроком полезного использования 5 лет.

Годовая сумма амортизационных отчислений составит 24 тыс. руб. (120000 х 20 : 100).

Приобретен объект основных средств стоимостью 100 тыс. руб. со сроком полезного использования 5 лет. Годовая норма амортизации, исчисленная исходя из срока полезного использования, составляющая 20 процентов (100% : 5), увеличивается на коэффициент ускорения 2; годовая норма амортизации составит 40 процентов.

В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, 40 тыс. руб. (100000 x 40 : 100).

Приобретен объект основных средств стоимостью 150 тыс. руб. Срок полезного использования установлен 5 лет. Сумма чисел лет срока службы составляет 15 лет (1 + 2 + 3 + 4 + 5).

В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15, или 33,3 процента, что составит 50 тыс. руб.,

При способе списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Приобретен автомобиль с предполагаемым пробегом до 400 тыс. км, стоимостью 80 тыс. руб. В отчетном периоде пробег должен составить 5 тыс. км, следовательно, годовая сумма амортизационных отчислений исходя из соотношения первоначальной и предполагаемого объема продукции составит 1 тыс. рублей (5 х 80 : 400).

Классификатор основных средств по амортизационным группам

Классификация основных средств, включаемых в амортизационные группы

Как же узнать срок полезного использования? Для этих целей существует специальная классификация ОС.

Всего существует 10 амортизационных групп согласно вышеупомянутой классификации. Самый малый срок использования ОС — год, данному сроку соответствует первая группа. В десятой группе учитывают ОС со сроком более 30 лет. Бухгалтеру можно найти нужную группу по коду ОКОФ или названию ОС.

Амортизационные группы основных средств — 2018: таблица

Представляем вам таблицу распределения основных средств по группам. Для наглядности в третьем столбце таблицы приведем примеры. В столбце «Срок полезного использования» информацию следует читать так: если указан временной интервал 3–5 лет — значит, ОС можно использовать более 3 лет до 5 лет включительно.

Срок полезного использования

Как определить амортизационную группу

Распределить ОС по конкретным группам несложно. Здесь бухгалтеру понадобится название объекта или ОКОФ. По этим параметрам нужно найти свой объект в классификации — рядом с искомым объектом будет обозначена нужная группа.

Бывают основные средства довольно специфичные, их может не оказаться в классификации. Тогда можно утвердить срок возможной эксплуатации ОС, исходя из его характеристик.

Определив срок, останется лишь посмотреть, к какой группе принадлежит ОС с данным сроком использования.

Нормы амортизации основных средств

Норма амортизации по группам основных средств — это часть стоимости объекта, которая учитывается организацией в расходах в определенный промежуток времени. Она выражается, как правило, в процентах. Для ее расчета используется группировка основных средств по амортизационным группам, утвержденная правительством Российской Федерации.

Что подлежит амортизированию

По российскому законодательству, амортизации подлежит имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности хозяйствующего субъекта. Такие объекты должны находиться в собственности компании, использоваться для извлечения дохода и эксплуатироваться не менее 12 месяцев.

Различают два вида такого имущества:

Остановимся на том, как определяются нормы амортизации основных средств. Для бухгалтерского и для налогового учетов в РФ установлены разные правила.

Определение срока полезного использования основных средств

И в бухгалтерском, и в налоговом учетах стоимость амортизируемого имущества учитывается путем равномерного списания в течение срока полезного использования. Кем устанавливаются нормы амортизационных отчислений? Их величина зависит от срока полезного использования (СПИ) основного средства. В бухгалтерском и налоговом учетах порядок определения срока разный.

По п. 20 ПБУ 6/01, продолжительность полезного использования объекта определяется, исходя из:

Для разных объектов установлены различные сроки использования. Что такое норма амортизации основных средств? Это процентная величина. Она показывает, какую долю стоимости объекта в определенный период разрешается учесть в расходах организации.

Статья 258 НК РФ требует распределять имущество по амортизационным группам и, исходя из этого, определять СПИ. Классификация ОС по амортизационным срокам утверждена правительством РФ в постановлении № 1 от 01.01.2002.

Амортизационные группы

Классификатор предусматривает деление всех ОПФ на десять амортизационных групп. По группам ОС норма амортизации определяется с учетом длительности эксплуатации оборудования, зданий, сооружений, иных объектов. Организация вправе устанавливать продолжительность полезного использования исходя из временного интервала.

Если в классификаторе не упомянуто ОС, которое организация вводит в эксплуатацию, срок его использования устанавливается на основании рекомендаций производителей и технических условий.

Налогоплательщиком может быть изменена годовая сумма и норма амортизации. Это допускается, если срок использования увеличивается в результате реконструкции, модернизации или технического перевооружения.

Как рассчитать при линейном методе

Применяя линейный метод, организация должна рассчитывать сумму амортизационных отчислений по каждому объекту основных средств. Для каждого объекта норма амортизации зависит от срока полезного использования и определяется индивидуально.

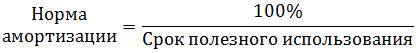

При линейном методе расчет установлен пунктом 2 статьи 259.1 НК РФ и имеет вид:

На практике применяется годовой и ежемесячный процент амортизационных отчислений. Как рассчитать годовую норму амортизации? В знаменателе расчетной формулы поставьте СПИ в годах. Если необходимо определить ежемесячный норматив, СПИ следует указать в месяцах.

Нелинейный метод

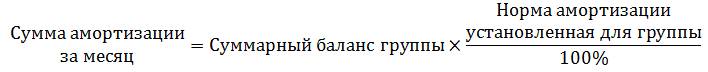

При применении нелинейного метода норма амортизации находится в прямой зависимости от того, к какой амортизационной группировке относится объект. Установлены они в пункте 5 статьи 259.2 НК РФ.

Срок полезного использования основных средств, лет

Сумма начислений за месяц определяется по каждой группе по формуле:

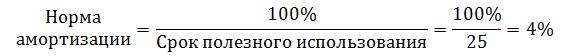

Пример

Ежемесячно на расходы будет списываться амортизационная сумма в размере:

Классификатор основных средств по амортизационным группам

Любая организация владеет материальными активами – основными средствами, которые со временем подвергаются амортизации, изнашиваются, утрачивают полезность, а значит, теряют в стоимости. Это обязательно должно быть отражено в финансовом учете, поскольку напрямую связано с вычислением платежей по налогу на прибыль.

Логика работы Классификатора

Основные средства организаций могут быть разнообразными. Расходы на их приобретение и обновление составляют часть налоговой базы при учете налога на прибыль (п. 1 ст. 258 налогового кодекса РФ). При вычислении суммы, предназначенной к оплате, отминусовываются затраты на амортизацию основных средств (среди прочих вычетов и налоговых «минусов»).

Каждый тип основных фондов может быть употребляем для эксплуатации в течение определенного времени – срока полезного использования. Этот период не может быть выбран произвольно. Предприятие устанавливает его на основе Классификатора, принятого Правительством Российской Федерации.

ОКОФ как правительственный документ

ОКОФ (Общероссийский классификатор основных фондов) – это справочник, где закодированы все разновидности основных средств на основании их принадлежности к одной из амортизационных групп.

Каждому типу имущественных фондов присваивается свое кодовое значение, по которому следует вычислить срок полезного использования такого материального актива, и наоборот, установленный срок эксплуатации определяет принадлежность к каждой конкретной группе и присвоенный код.

Впервые правительственную классификацию ввели в деловой обиход в начале 2002 года Постановлением Правительства РФ от 01.01.2002 № 1 (п. 3). До этого времени (с 1991 года) применялась несколько другая система, термин «амортизационная группа» не употреблялся, вместо него использовались «нормы амортизационных отчислений». Они регламентировались еще предыдущим законодательством: Единые нормы амортизационных отчислений предназначались на реконструкцию основных средств советского хозяйства, на основании Постановления Совмина СССР от 22 октября 1990 г. № 1072.

К СВЕДЕНИЮ! Современная классификация основных фондов почти на треть сокращает сроки полезного использования материальных активов. Это значит, что их можно быстрее списать по статье «расходы», что более выгодно для налогоплательщиков.

Структура Классификатора

Все основные средства соединены в 10 групп по амортизации (п. 3 ст. 258 НК РФ).

Главным основанием классификации является срок, после которого материальный актив подлежит списанию, так как его полезное использование невозможно. Крайние цифры сроков приведены «включительно».

Внутри каждой из амортизационных групп выделяется несколько подгрупп, объединяющих имущественные материальные активы по следующим основаниям:

ОБРАТИТЕ ВНИМАНИЕ! Классификация основных средств по амортизационным группам менее подробна, чем справочник ОКОФ: в первой объект классифицируется до уровня класса, а в справочнике детализируется до вида.

Объекты, отсутствующие в Классификаторе

Нечасто, но встречаются активы, которые не удается отыскать ни в одной рубрике Классификатора.

Если вам нужно установить, к какой именно амортизационной группе отнести то или иное основное средство, не упомянутое в ОКОФ, нужно обратиться к техническим условиям и информации, которую приводят для него изготовители (п. 6 ст. 258 НК РФ).

Налогоплательщик укажет срок полезного использования в соответствии с этими данными, сравнив полученную цифру срока с нужной группой из Классификатора.

Чтобы правильно указать амортизационную группу неустановленного объекта, следует воспользоваться информацией из ОКОФ, найдя кодовое значение конкретного имущественного актива. Установленный код поможет соотнести этот объект с той или иной амортизационной группой по Классификатору.

Можно ли использовать Классификатор в бухучете

Бухгалтеры долгое время могли применять этот удобный классификатор при осуществлении финансового учета, на это впрямую указывал абзац 2 пункта 1 Постановления Правительства РФ от 01 января 2002 года № 1.

Однако, изменения, внесенные в начале 2017 года, упразднили эту часть Постановления, оставив бухгалтерам для установления сроков полезности основных фондов только нормативные бухгалтерские документы.

Какой стандарт ОКОФ использовать

Инновации в современном налоговом законодательстве внесли коррективы в установление кода ОКОФ: этот документ принят в новой редакции, старая утратила силу, некоторые коды обновлены.

Если ваши основные фонды были приняты в эксплуатацию до 2017 года, можно учитывать их по старому классификатору, не меняя уже установленной группы по амортизации, даже если она не совпадает с новой редакцией этого документа.

Материальные активы имеют право дослужить установленный срок без изменений в учете. Но если основные фонды приобретаются в 2017 году и далее, необходимо использовать уже новый стандарт ОКОФ.

ВАЖНАЯ ИНФОРМАЦИЯ! Для удобства предпринимателей Росстандартом опубликована сравнительная таблица прежних и обновленных кодов основных средств по ОКОФ.

Код нормы амортизационных отчислений таблица

Дата публикации 10.02.2021

Объект передается между организациями бюджетной сферы, поэтому в бухгалтерском учете принимающей стороны (бюджетного учреждения) такие основные средства признаются в оценке, определенной передающей стороной по стоимости из передаточных документов. Одновременно принимается к учету (в случае наличия) сумма начисленной на объект амортизации (п. 24 федерального стандарта «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н, п. 29 Инструкции № 157н). Кроме того, при передаче объекта основных средств передается его инвентарная карточка, в которой указан срок полезного использования.

При наличии соответствующих сведений учреждение ставит на учет жилые помещения по данным передающей стороны. В ином случае необходимо руководствоваться следующими нормами законодательства.

Срок полезного использования определяется учреждением на дату ввода в эксплуатацию объекта амортизируемого имущества с учетом классификации, утв. постановлением Правительства РФ от 01.01.2002 № 1 (п. 35 СГС «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н).

При ведении бухгалтерского учета учреждения должны руководствоваться принципом осмотрительности (п. 3 Инструкции № 157н). Он означает, что учреждение обеспечивает приоритетное признание в бухгалтерском учете расходов и обязательств над признанием возможных доходов и активов, отражая объекты учета по самым консервативным оценкам, не завышая активы и (или) доходы и не занижая обязательства и (или) расходы.

Исходя из целей недопущения завышения расходов, связанных с амортизационными начислениями (занижения облагаемой базы по налогу на имущество), при выборе кодов ОКОФ для определения амортизационной группы в соответствии с классификацией, утв. постановлением Правительства РФ от 01.01.2002 № 1, целесообразно выбрать амортизационную группу с наибольшим сроком полезного использования. Такое мнение выражено в письме Минфина России от 21.09.2017 № 02-06-10/61195.

По нашему мнению, до внесения изменений в нормативные акты в сфере бухгалтерского учета учреждений или издания Минфином России соответствующих разъяснений наиболее безопасно придерживаться консервативного подхода и устанавливать срок полезного использования для основных средств, относящихся к 10 амортизационной группе, на основании Постановления № 1072.

Согласно Постановлению № 1072 к жилым зданиям применяется норма амортизационных отчислений от 0,7 до 6,6% в зависимости от материалов, из которых они построены, видов перекрытий и др. (особо капитальные, кирпичные, деревянные, монолитные, сборно-щитовые, каркасно-камышитовые и др.)

Таким образом, жилым помещениям следует присвоить норму амортизационных отчислений согласно описанию здания. Норму амортизации 1% в год, т.е. срок полезного использования 1200 мес. можно установить, если жилой дом относится:

В соответствии с п. 1 ст. 374 НК РФ объектом обложения налогом на имущество для российских организаций признается недвижимое имущество, которое учитывается на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

В целях исчисления налога на имущество в расчет принимается стоимость объектов, которые согласно порядку ведения бухгалтерского учета учитываются в составе основных средств на счете 101 00 (письмо Минфина России от 13.11.2014 № 03-05-05-01/57463).

Согласно п. 1 ст. 375 НК РФ налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. При этом имущество учитывается по остаточной стоимости, сформированной в соответствии с порядком ведения бухгалтерского учета (письма Минфина России от 04.10.2019 № 02-06-10/76360, от 13.12.2017 № 03-05-05-01/83122, от 26.10.2016 № 07-01-09/62334).

Налоговые льготы установлены ст. 381 НК РФ. Однако жилые дома и жилые помещения, учитываемые на балансе в качестве объектов основных средств, в этом списке не указаны. Соответственно, налог на имущество рассчитывается в общем порядке.

Налог на имущество является региональным. Поэтому наряду с НК РФ в отношении этого налога применяются законы субъектов РФ, которые могут предусматривать дополнительные льготы.

Сроки эксплуатации недвижимости могут быть определены с учетом включения объектов в ОКОФ. Эти сроки уменьшаются на подтвержденные сроки фактической эксплуатации объектов за время нахождения в казне. Следовательно, в рассматриваемом случае учреждению необходимо начислить амортизацию за период, пока объект учитывался в казне.

Любое решение о порядке учета нефинансовых активов является субъективным и основывается на профессиональном суждении конкретных должностных лиц учреждения, в котором будет осуществляться использование имущества. Такие решения относятся исключительно к компетенции сотрудников учреждения, которые обладают полной и достоверной информацией, необходимой для их принятия (п. 34 Инструкции № 157н, письмо Минфина России от 11.11.2013 № 02-06-010/48099).