код операции по реализации макулатуры в декларации по ндс

Новости

Как заполнить декларацию по НДС при реализации макулатуры?

ВОПРОС: Как заполнить декларацию по НДС при реализации макулатуры?

ОТВЕТ ПОДГОТОВЛЕН С ПОМОЩЬЮ СПС КОНСУЛЬТАНТПЛЮС:

— При отгрузке макулатуры в книге продаж продавцу макулатуры следует указать в графе 2 код 34. Декларацию подает как продавец, так и налоговый агент-покупатель, при этом продавец отражает указанные операции в разд. 9 декларации по НДС.

С 2019 г. в отношении операций по реализации макулатуры не применяется освобождение от уплаты НДС.

Порядок исчисления и уплаты НДС при реализации макулатуры определен в п. 8 ст. 161 Налогового кодекса РФ. В общем случае налог исчисляют покупатели-налоговые агенты. Налоговая база определяется исходя из стоимости реализуемых товаров, определяемой в соответствии со ст. 105.3 НК РФ, с учетом налога.

Налоговые агенты обязаны исчислить расчетным методом и уплатить в бюджет НДС вне зависимости от того, исполняют они обязанности налогоплательщика, связанные с исчислением и уплатой налога, и иные обязанности, установленные настоящей главой, или нет.

С 01.01.2019 налоговая база по НДС при продаже макулатуры определяется:

При реализации макулатуры, а также при получении оплаты, частичной оплаты в счет предстоящих ее поставок налогоплательщик составляет счета-фактуры, корректировочные счета-фактуры без учета сумм налога. При этом в указанных счетах-фактурах, корректировочных счетах-фактурах делается соответствующая надпись или ставится штамп «НДС исчисляется налоговым агентом» (п. 5 ст. 168 НК РФ).

Продавец макулатуры в книге продаж укажет (Приложение к Письму ФНС России от 16.01.2018 N СД-4-3/480@):

Таким образом, если продавец отгружает макулатуру покупателю, который является налоговым агентом по этой операции, то он регистрирует в книге продаж счет-фактуру с кодом 34 и отражает данную операцию в разд. 9 налоговой декларации по НДС.

Заполнение декларации покупателями вторсырья, шкур, макулатуры — плательщиками НДС

Авансовый и отгрузочный НДС по этим операциям отражайте в разд. 3 декларации, а соответствующие счета-фактуры — в разд. 8 и 9 (и в Приложениях к ним). Раздел 2 декларации не заполняйте.

НДС, начисленный по реализации вторсырья, шкур и макулатуры, отражайте в квартале отгрузки (п. 15 ст. 167 НК РФ, п. п. 38.1, 38.13 Порядка заполнения декларации):

Вычеты, которые относятся к сырьевому экспорту и иным операциям и право на которые возникает на момент определения налоговой базы, отражайте в разд. 4-6 декларации (п. 3 ст. 172 НК РФ, п. п. 41.3, 42.6, 42.9, 43.4 Порядка заполнения декларации по НДС).

Отгрузочные счета-фактуры, зарегистрированные в отчетном квартале в книге покупок и в книге продаж, отражайте в разд. 8 (в Приложении 1 к разд.8) и в разд. 9 (в Приложении 1 к разд. 9) по коду вида операции «42» (Письмо ФНС России от 16.01.2018 N СД-4-3/480@, п. п. 45.4, 46.5, 47.4, 48.7 Порядка заполнения декларации по НДС).

НДС с предоплаты за вторсырье, шкуры и макулатуру отразите:

1) в декларации за квартал, в котором перечислили аванс (п. п. 38.7, 38.14 Порядка заполнения декларации, Письмо ФНС России от 16.01.2018 N СД-4-3/480@):

Полученные счета-фактуры по авансу отражайте в разд. 8 и 9 по коду вида операции «41»;

2) в декларации за квартал отгрузки (п. п. 38.8, 38.19 Порядка заполнения декларации):

Соответствующие счета-фактуры отражайте в разд. 8 и 9 по коду вида операции «43».

Вычеты в связи с корректировкой стоимости отгруженных товаров отражайте в строке 120 разд. 3 декларации за квартал, в котором возникло право на такой вычет (п. 38.13 Порядка заполнения декларации). Соответствующие корректировочные счета-фактуры в разд. 8 отражайте по коду вида операции «44».

Материалы по теме:

Автоматическое заполнение Раздела 7 декларации по НДС при необлагаемых операциях

Порядок заполнения Раздела 7 декларации по НДС

При заполнении Раздела 7 налоговой декларации в графе 1 указываются коды операций, приведенные в Приложении № 1 к Порядку.

При отражении в графе 1 операций:

Согласно пункту 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

В целях повышения эффективности администрирования НДС, при одновременном сокращении объема истребуемых документов, ФНC России в письме от 26.01.2017 № ЕД-4-15/1281@ направила рекомендации по проведению камеральных налоговых проверок налоговых деклараций по НДС, в которых отражены операции, не подлежащие налогообложению НДС (освобождаемые от налогообложения) в соответствии с пунктом 2 и пунктом 3 статьи 149 НК РФ и подпадающие под понятие налоговая льгота с учетом пункта 1 статьи 56 НК РФ и пункта 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33.

Если налогоплательщик представляет пояснения в виде Реестра по предложенной форме, то объем истребуемых документов существенно сокращается и производится с использованием риск-ориентированного подхода, изложенного в Приложении № 2 к данному письму.

При непредставлении налогоплательщиком Реестра или при представлении Реестра не по рекомендуемой форме (в случае невозможности идентификации подтверждающих документов, невозможности их соотнесения с используемыми льготами, невозможности выполнения требований настоящего письма, неуказания в реестре суммы операции) истребование документов производится без использования риск-ориентированного подхода.

Заполнение Раздела 7 декларации по НДС в «1С:Бухгалтерии 8» (ред. 3.0)

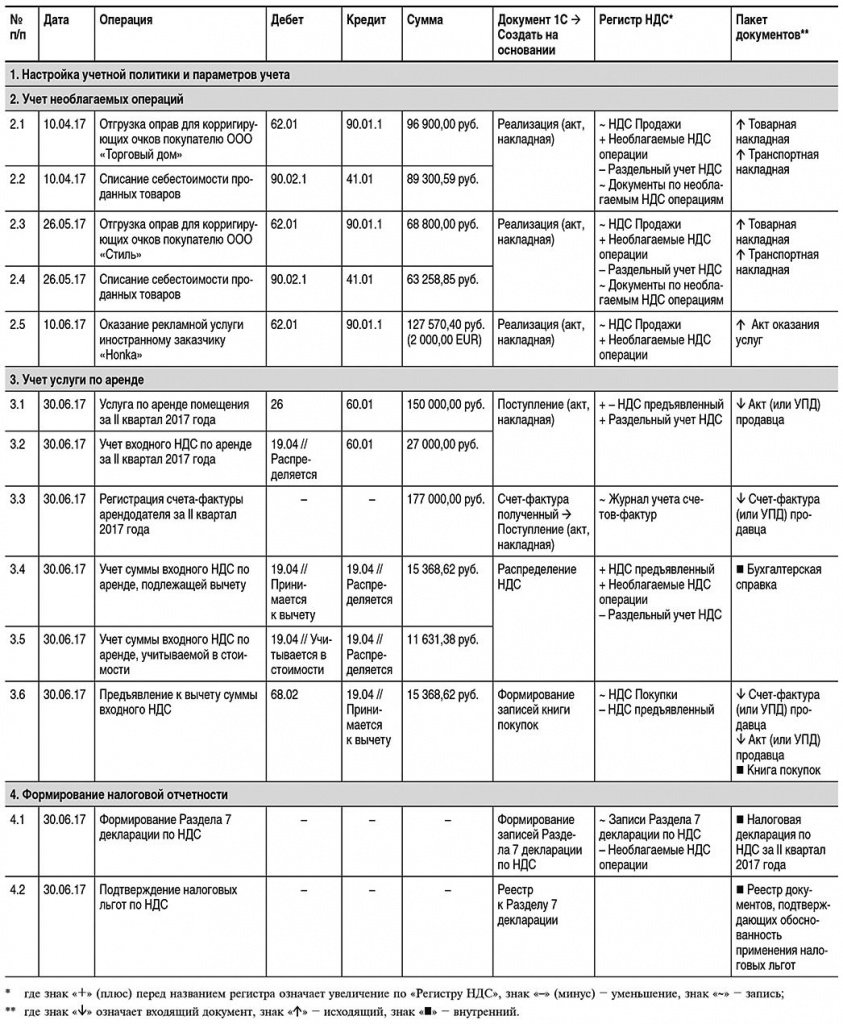

Порядок учета НДС по необлагаемым операциям, заполнение Раздела 7 декларации по НДС и реестра подтверждающих документов рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, во II квартале 2017 года осуществила следующие операции:

Последовательность операций приведена в таблице 1.

Настройка учетной политики и параметров учета

Налогоплательщику, осуществляющему операции, облагаемые НДС, и операции, не подлежащие налогообложению, необходимо выполнить соответствующие настройки программы.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) с видом операции Товары (накладная), а также с видом операции Товары, услуги, комиссия на закладке Товары появится графа Способ учета НДС. В этой графе отражается информация о выбранном способе учета входного НДС, который может принимать значения:

Для документов учетной системы Поступление (акт, накладная) с видом операции Услуги (акт) информация о способе учета входного НДС будет отражаться в графе Счета-учета.

Рис. 1. Указание кода операции, не облагаемой НДС

После этого в открывшемся поле Код операции нужно указать код освобождаемой операции в соответствии с Приложением № 1 к порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (ред. от 20.12.2016).

Так как в Реестре подтверждающих документов предусмотрено указание не только кода операции, но еще и вида (группы, направления) необлагаемой операции, то требуемое значение вида (группы, направления) можно ввести, открыв соответствующую форму для выбранного кода операции (рис. 1). Напомним, что указание группы (вида, направления) в отсутствии нормативных разъяснений устанавливается налогоплательщиком самостоятельно, исходя из собственного представления и удобства использования.

Порядок заполнения Раздела 7 налоговой декларации по НДС и необходимость представления Реестра подтверждающих документов зависит от того, является ли данная операция:

В связи с этим необходимо в открывшейся форме для соответствующего кода операции проставить флаги:

Учет необлагаемых операций

В соответствии с подпунктом 1 пункта 3 статьи 169 НК РФ при совершении операций, не подлежащих налогообложению (освобождаемых от налогообложения), счета-фактуры не составляются. Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Поскольку реализуются импортные оправы для очков, то по дебету вспомогательного забалансового счета ГТД вводятся записи о количестве оправ с указанием страны происхождения и номера таможенной декларации.

Отгрузка оправ для корригирующих очков покупателю ООО «Стиль» (операции: 2.3 «Отгрузка оправ для корригирующих очков покупателю ООО „Стиль»»; 2.2 «Списание себестоимости проданных товаров») в программе регистрируется с помощью документа Реализация (акт, накладная) с видом операции Товары (накладная) в порядке, аналогичном приведенному для реализации товаров ООО «Торговый дом» (операции 2.1 и 2.2).

При совершении операций, местом реализации которых не признается территория РФ, счета-фактуры не составляются (письма Минфина России от 16.04.2012 № 03-07-08/107, от 17.02.2009 № 03-07-08/36). Поэтому документ учетной системы Счет-фактура выданный не формируется, и, следовательно, кнопка Выписать счет-фактуру под табличной частью документа Реализация (акт, накладная) не используется.

После проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Поскольку в отношении операций, местом реализации которых не признается территория РФ, Реестр подтверждающих документов не формируется, то запись в регистр Документы по необлагаемым операциям не производится.

Учет услуги по аренде

Организация ООО «ТФ-Мега» во II квартале 2017 года арендовала у ООО «Дельта» офисное помещение.

Поскольку услуга по аренде офисного помещения относится ко всей деятельности организации, т. е. и к облагаемым НДС операция, и к операциям, не подлежащим налогообложению, то сумму предъявленного арендодателем НДС необходимо распределить (п. 4 и п. 4.1 ст. 170 НК РФ). Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

После проведения документа будут сформированы бухгалтерские проводки:

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную арендодателем и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от арендодателя счета-фактуры (операция 3.3 «Регистрация счета-фактуры арендодателя за II квартал 2017 года») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести, соответственно, номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Рис. 2. Распределение НДС. Расчет выручки от реализации

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить.

После выполнения этой команды в программе на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав) от деятельности, облагаемой НДС, и от деятельности, не подлежащей налогообложения (как освобождаемой от налогообложения, так и от той, местом реализации которой не признается территория РФ).

В программе показатели пропорции за II квартал 2017 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС согласно рассчитанной пропорции будет отражено на закладке Распределение документа Распределение НДС (рис. 3).

По кнопке Анализ распределения НДС документа Распределение НДС можно сформировать отчет и при необходимости произвести его печать.

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи.

Сумма входного НДС по услуге аренды офисного помещения будет перенесена с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто:

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

В табличную часть документа будут внесены сведения о приобретенной услуге по аренде офисного помещения за II квартал 2017 года, по которой заявляется к вычету предъявленная арендодателем сумма входного НДС в доле, рассчитанной на основании сформированной пропорции по распределению (рис. 3).

Рис. 3. Распределение НДС

После проведения документа формируется бухгалтерская проводка:

Формирование налоговой отчетности

Рис. 4. Формирование записей Раздела 7 декларации по НДС

Для автоматического заполнения документа по данным учетной системы необходимо выполнить команду Заполнить. При выполнении данной команды программа автоматически:

Если необходимо расширить список подтверждающих документов по необлагаемым (освобождаемым от налогообложения) операциям, то необходимо, пройдя по соответствующей гиперссылке в графе Подтверждающие документы, внести документ в список по кнопке Добавить. Если возникнет необходимость отразить в Разделе 7 налоговой декларации по НДС какую-либо дополнительную операцию, то следует:

После проведения документа Формирование записей раздела 7 декларации по НДС вносятся соответствующие записи в регистр Записи раздела 7 декларации по НДС для формирования данного раздела декларации.

Одновременно вносятся расходные записи в регистр Необлагаемые НДС операции.

Таким образом в Разделе 7 декларации по НДС за II квартал 2017 года будут автоматически заполнены следующие показатели:

Раздел 7 декларации по НДС

за II квартал 2017 года

Данные

Соответствующие коды операций по реализации оправ для корригирующих очков и оказания рекламной услуги иностранному партнеру

Стоимость реализованных товаров (оправ для корригирующих очков) и оказанной рекламной услуги

Стоимость приобретенных оправ для корригирующих очков

Сумма входного НДС по услуге по аренде офисного помещения, относящаяся к операции реализации оправ для корригирующих очков в размере 6 571,82 руб., а также сумма входного НДС по дополнительным расходам, связанным с приобретением оправ для корригирующих очков (например, расходам на доставку), в размере 573,47 руб.

Напомним, что согласно пункту 44.2 Порядка заполнения Раздела 7 декларации при отражении в графе 1 операций, не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Заполнение Реестра подтверждающих документов производится по кнопке Сформировать (рис. 5).

Рис. 5. Составление «Реестра подтвердающих документов» за II квартал 2017 года

Поскольку в письме ФНС России от 26.01.2017 № ЕД-4-15/1281@ не содержится конкретных указаний относительно того, как именно должен заполняться данный реестр (в целом по контагенту или в разрезе каждой операции), в программе реализовано пооперационное заполнение.

По кнопке Печать можно выполнить печать данного Реестра подтверждающих документов для направления в налоговый орган. Электронный формат для Реестра в настоящий момент не утвержден.

Оформление продажи макулатуры в 1С

С 1 января 2018 года при приобретении макулатуры у налогоплательщиков НДС обязанность по исчислению НДС возлагается на налоговых агентов, которыми являются покупатели.

В случаях, когда продавец применяет специальный режим налогообложения или освобожден от уплаты НДС, покупатель не становится налоговым агентом. При этом договор или первичный учетный документ должен содержать отметку «Без налога (НДС)».

Макулатурой признаются бумажные и картонные отходы производства и потребления, отбракованные и вышедшие из употребления бумага, картон, типографские изделия, деловые бумаги, в том числе документы с истекшим сроком хранения (п. 8 ст. 161 НК РФ).

Полноценный учет макулатуры, металлолома и сырых шкур животных реализован в программах «1С:Бухгалтерия КОРП», «1С:Бухгалтерия КОРП МСФО», «1С:Комплексная автоматизация», «1С:ERP Управление предприятием 2».

Настройка программы

Оформление реализации макулатуры

Порядок действий при реализации макулатуры.

1. Создать Договор с Покупателем

Указать, что Покупатель выступает в качестве налогового агента по уплате НДС.

2. Заполнить документ Реализация товаров: Накладная.

В документе не будет указания налоговой ставки и суммы НДС.

3. Посмотреть Движение документа.

Проводки будут следующие:

В регистре НДС Продаж в событии указывается, что Налог исчисляет покупатель.

4. Выписать счет-фактуру.

5. Посмотреть движение документа.

Данный документ делает запись в регистр сведений Журнал учета счетов-фактур.

6. Сформировать печатную форму УПД.

В налоговой ставке указывается, что НДС исчисляется налоговым агентом.

7. Сформировать книгу продаж.

Таким образом, НДС, подлежащий уплате в бюджет в качестве налогового агента, будет равен 0 руб.

Порядок действий при поступлении аванса

В случае поступления предоплаты, продавец обязан выставить счет-фактуру на аванс и передать его покупателю для начисления НДС.

1. Создать документ Поступление безналичных денежных средств.

3. Проверить движение документа.

4. Нажать кнопку Создать на основании в Поступлении на расчетный счет.

5. Выбрать Счет-фактура выданный.

Данные будут заполнены автоматически.

6. Указать номенклатуру и дату выставления счет-фактуры.

7. Провести документ и проверить движение документа.

Данный документ делает запись в регистр сведений Журнал учета счетов-фактур.

Данный документ делает запись в регистр НДС Продажи:

8. Распечатать счет-фактуру.

В печатной форме в графе 7 будет указано, что НДС исчисляется налоговым агентом.

С предоплатой за макулатуру книга продаж будет следующая:

НДС, подлежащий уплате в бюджет в качестве налогового агента, также будет равен 0 руб.

Все коды видов операций: инструкция по применению

С I квартала 2019 года введён КВО 45 для применения вычетов сумм налога, предъявленных иностранной организацией и (или) иностранной организацией-посредником. Чтобы было проще разобраться, какой код в какой хозяйственной ситуации применять, мы свели все коды в таблицу и добавили комментарии.

Перейти к нужным группам кодов можно сразу из меню — они сгруппированы по порядку:

Перечень кодов видов операций (КВО): 01–14

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | |||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | |||||||||||||||||||||||||||||||||||||||||||||||||||

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | ||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | ||||||||||||||||||||||||||||||||||||||||

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | |||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | |||||||||||||||||||||||||||||

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | ||||||||||||||||||

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | |||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | |||||||

| № п/п | Наименование вида операции | Применимость в разделе декларации | Комментарий | |||

|---|---|---|---|---|---|---|

| 8, 8.1 | 9, 9.1 | 10 | 11 | |||