код платежа подоходного налога

КБК для уплаты НДФЛ

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Некоторые уточнения по КБК для подоходного налога

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

В ситуации, когда доход является заработной платой, налог с нее государство берет не с работника после начисления, а с налогового агента – работодателя, который выдаст сотруднику зарплату с уже отчисленными в бюджет налогами.

НДФЛ с доходов сотрудника

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

Отпускные выплаты также облагаются НДФЛ, ведь это та же заработная плата, только за период отдыха. Налог должен быть уплачен до истечения месяца, в котором сотрудник получил свои отпускные.

ОБРАТИТЕ ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещено выплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги вычисляются по формуле: налоговая база, умноженная на налоговую ставку. Отличия состоят в том, что принимается за базу, и какая установлена процентная ставка.

Для НДФЛ имеет значение, является ли наемный работник резидентом РФ или нет. Если в течение года он пробыл в стране более 182 дней, то НДФЛ будет начисляться по резидентской ставке – 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель в 30%.

Актуальные КБК

КБК для налога, перечисляемого налоговым агентом – 182 1 01 02010 01 1000 110.

Если произошла просрочка, придутся выплатить пени по КБК 182 1 01 02010 01 2100 110.

Назначенный штраф нужно погасить по КБК 182 1 01 02010 01 3000 110.

Проценты по этому виду НДФЛ платятся по КБК 182 1 01 02010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее надо заплатить налог, который удержит налоговый агент (организация). Физлицо перечислит НДФЛ самостоятельно, если, являясь резидентом РФ, получает дивиденды из-за рубежа.

КБК при отчислении налоговым агентом будет таким же, как и для зарплатного НДФЛ: 182 1 01 02010 01 1000 110.

Физлицо должно использовать для этой цели КБК 182 1 01 02030 01 1000 110.

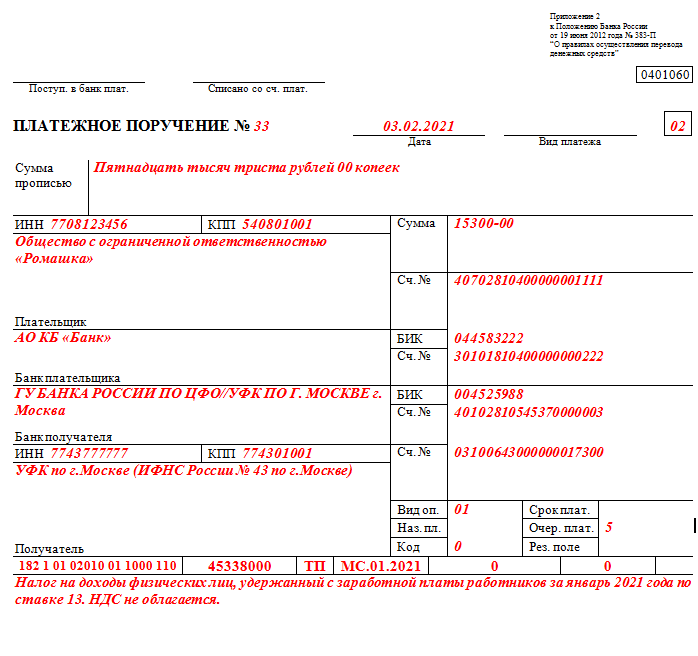

Образец заполнения платежки по НДФЛ в 2021 году

Когда перечислять НДФЛ

Чаще всего НДФЛ перечисляется налоговым агентом. Что касается срока осуществления платежа, то в настоящее время он должен быть произведен не позже 1-ого рабочего дня, следующего за днем выдачи дохода (п. 6 ст. 226 НК РФ). Например, доход выплачен и удержан НДФЛ 18.11.2021, крайний срок уплаты налога — 19.11.2021. Исключение сделано для отпускных и больничных: по ним налог надо уплатить не позднее последнего дня того месяца, в котором работнику выданы соответствующие средства. Например, выплата пособия и удержание с него НДФЛ — 18.11.2021, срок перечисления налога в бюджет с 18.11.2021 по 30.11.2021.

Как правильно отобразить сроки перечисления налога в форме 6-НДФЛ см. здесь.

Если НДФЛ рассчитывается и перечисляется непосредственно самим налогоплательщиком-физлицом или ИП, тогда крайним сроком уплаты налога является 15 июля года, следующего за налоговым периодом (п. 6 ст. 227, п. 4 ст. 228 НК РФ). ИП на ОСНО также перечисляет авансовые платежи. С 2020 года сроки следующие:

Как заполнять платежное поручение по НДФЛ

Все реквизиты платежного поручения должны быть указаны верно — только это исключит претензии со стороны налоговых органов.

Подробнее о том, к чему приводят ошибки в платежках, читайте в материале «Ошибки в платежном поручении на уплату налогов».

В любом платежном поручении указывается его номер, дата и сумма списания цифрами и прописью.

В поле «Статус налогоплательщика» может быть проставлен код:

Также должно быть указано наименование плательщика платежа, его ИНН, КПП, расчетный счет, банк плательщика со всеми реквизитами (БИК и корреспондентский счет).

В графе «Получатель» проставляется наименование налоговой инспекции, в которую необходимо произвести платеж по НДФЛ. В других полях указывается ее ИНН, КПП, расчетный счет в соответствующем отделении банка.

Обратите внимание! С 01.05.2021 при уплате налогов обязательно нужно заполнить поле № 15 «Номер счета банка получателя средств». Подробности см. здесь.

В платежном поручении на перечисление НДФЛ, как и любого другого налога, требуется в обязательном порядке указывать КБК, ОКТМО, основание платежа (текущий платеж или погашение задолженности по истекшим периодам и пр.), данные налогового периода, за который производится уплата, номер и дату документа, на основании которого перечисляется налог. Если информация о документе-основании отсутствует, то в соответствующих полях платежного поручения ставится значение 0.

Имейте в виду, что с 01.10.2021 в поле 106 больше не используются коды:

Вместо них нужно проставлять единый код ЗД — погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам, в том числе добровольное. Ранее код ЗД ставился только при добровольном погашении задолженности. Эта его функция также сохранилась.

О заполнении поля 106 читайте здесь.

А отличить добровольное погашение от принудительного теперь можно по полю 108. Использовавшиеся ранее в поле 106 коды ТР, ПР, АП и АР нужно указывать в поле 108 перед номером документа-основания:

А в поле 109 указывать дату соответствующего документа.

Поле 110 «Тип платежа» в налоговых платежках заполнять нет необходимости.

В поле «Очередность платежа» ставится 5. В настоящее время третья очередность предназначена для перечисления заработной платы и налогов либо налоговых платежей, взыскиваемых в принудительном порядке.

Подробнее об очередности платежа читайте здесь.

В поле «Назначение платежа» раскрывается информация о перечислении НДФЛ.

Платежное поручение на бумажном носителе подписывается руководителем и главным бухгалтером или уполномоченными лицами. Также на нем необходимо проставить печать плательщика. Если же НДФЛ перечисляется по системе «Электронный банк», поручение подписывается электронной подписью уполномоченных лиц.

Если вы как налоговый агент по НДФЛ при перечислении НДФЛ все же допустили ошибку, платеж можно уточнить при соблюдении трех условий. Подробнее о них читайте в КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Образец платежного поручения НДФЛ

Образец платежки НДФЛ 2021 года можно увидеть на нашем сайте и скачать по ссылке ниже:

Если вам нужно заполнить платежку на уплату штрафа по НДФЛ, то переходите к ее образцу и рекомендациям от экспертов КонсультантПлюс. Для этого получите пробный онлайн доступ к системе бесплатно.

Итоги

Перечислить НДФЛ не так сложно. Нужно только верно заполнить все реквизиты платежки. Проще всего это сделать в бухпрограмме. Но если вы всё же затрудняетесь, используйте наш образец.

Новые коды КБК по НДФЛ на 2020-2021 годы

КБК по НДФЛ за 2020-2021 годы

В качестве КБК НДФЛ на 2020-2021 год так же, как и КБК НДФЛ на 2019 год, действительны следующие коды (приказы Минфина России: в 2021 году — от 08.06.2020 № 99н, в 2020-м — от 29.11.2019 № 207н, в 2019-м — от 08.06.2018 № 132н):

ВНИМАНИЕ! С 2021 года введен новый КБК 182 1 01 02080 01 1000 110 для уплаты налоговыми агентами НДФЛ в части суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб., который исчислен по ставке 15%. Этот же код действует при уплате НДФЛ с доходов самого ИП в части суммы налога, превышающей 650 тыс. руб., относящейся к части налоговой базы свыше 5 млн руб. Подробнее о новом КБК мы рассказывали здесь.

Со 2 февраля 2021 года также действуют новые КБК при налогообложении прибыли контролируемых иностранных компаний. Какие именно коды нужно использовать в этом случае, см. здесь.

Подробнее о действующих кодах КБК в материалах:

КБК по уплате НДФЛ за 2020-2021 годы (резиденты, нерезиденты)

КБК НДФЛ, удерживаемого налоговым агентом при выплате дохода, не зависит от того, кому выплачивается доход: резиденту или нерезиденту. И для тех, и для других применяется один и тот же код 182 1 01 02010 01 1000 110.

И этот же код используется для дивидендов. Он также не различается для резидентов и нерезидентов.

Подробнее о КБК по дивидендам читайте в материале «КБК для уплаты НДФЛ с дивидендов».

Какие КБК указывать в платежках на уплату налогов и страхвзносов, узнайте в «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Итоги

Указание верного кода НДФЛ в 2020-2021 годах в налоговой декларации и платежном поручении так же, как и в предыдущих и последующих годах, позволит налогоплательщику избежать проблем с оценкой своевременности уплаты налога и сэкономить время на переписке с налоговыми органами, связанной с уточнением платежа. Поэтому в интересах налогоплательщика ежегодно проверять информацию об изменениях в КБК.

Как заполнить платёжное поручение по НДФЛ в 2021 году

С 1 января 2021 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

Новая ставка по НДФЛ

С 1 января 2021 года введена новая налоговая ставка по НДФЛ. Теперь доходы, превышающие 5 млн. рублей, облагаются НДФЛ по ставке 15 %.

Изменение коснулось таких доходов, как заработная плата, дивиденды, купонные доходы по облигациям и доходы из-за рубежа, от ценных бумаг, в том числе от их продажи, от предпринимательской деятельности и др. Исключение составляют доходы от продажи имущества — если продать квартиру более чем за 5 млн рублей, ставка НДФЛ всё равно останется 13%. В налоговую базу также не включаются страховые и пенсионные выплаты.

Не изменился и порядок обложения доходов, с которых удерживает НДФЛ налоговый агент. Если размер налоговой базы больше 5 млн. рублей, то ставка 15 % применяется только к части дохода, превышающей эту сумму.

Бывает так, что физическое лицо получает доход от нескольких работодателей, и размер каждой из выплат не превышает 5 млн рублей, а в сумме — превышает. В таком случае в конце года налоговая самостоятельно посчитает НДФЛ с общей суммы и направит уведомление налогоплательщику.

Граждане, которые сами декларируют доход, при расчёте налога не учитывают доходы, полученные от налоговых агентов. ФНС самостоятельно рассчитает общую сумму дохода и пришлёт налоговое уведомление.

Также изменилось обложение НДФЛ процентов по вкладам в банках. Теперь они облагаются налогом по ставке 13 % с суммы, превышающей необлагаемый минимум. Он рассчитывается путём умножения 1 млн. рублей на ключевую ставку Банка России на первое число налогового периода. При этом сам вклад и его возврат налогом не облагаются. Также не входят в налоговую базу проценты по всем рублёвым счетам, у которых ставка не превышает 1 % годовых и по счетам эскроу.

Новые правила налогообложения процентов по вкладам действуют с 1 января 2021 года, но первый раз заплатить налог с их учётом нужно только в 2022 году.

Новые реквизиты платёжных поручений

Кроме правил налогообложения, изменились и правила заполнения платёжного поручения по налогам и взносам.

В платёжке по НДФЛ появился новый КБК — для повышенной налоговой ставки. Если доход одних сотрудников превышает 5 млн рублей, а других — нет, придётся заполнять два платёжных документа с разными КБК.

Доход физлица не превышает 5 млн рублей

Доход физлица превышает 5 млн рублей

КБК 182 1 01 02010 01 1000 110

КБК 182 1 01 02080 01 1000 110

Изменения в платёжке коснулись блока «Сведения о банке получателя» :

До 30 апреля 2021 года действует переходный период — в это время банки будут принимать и исполнять платёжные поручения со старыми и с новыми реквизитами. С 1 мая платёжку со старыми реквизитами уже не примут.

Новые реквизиты Федерального казначейства действуют для всех платёжных поручений по налогам и взносам.

Новые правила заполнения платёжного поручения

Заполняйте платёжку по НДФЛ с учётом следующих правил.

Образец платёжного поручения с новыми реквизитами

Заполняем поле код в платежном поручении в 2021 году

Для чего нужно поле «Код» в платежке

В поле под номером 22 «Код» указывается такой реквизит, как уникальный идентификатор платежей (УИН). Применяются коды платежного поручения в 2021-2022 годах при переводе бюджетных платежей, а правила заполнения этого кода в платежке оговорены в приказе Минфина от 12.11.2013 № 107н.

УИН — это номер уникального идентификатора начислений, который облегчает фискальному органу распознавание плательщика, совершившего платеж в программе фиксации поступлений по налогам.

Когда и как заполняется поле «Код»

Поле код в платежном поручении 2021-2022 годов заполняется по-разному, в зависимости от того, самостоятельно ли плательщик совершает перевод средств в бюджет или же исполняет требование фискального органа.

ВАЖНО! С 10.09.2021 форма платежного поручения и его содержание определены положением Банка России от 29.06.2021 № 762-П, до этой даты — положением ЦБ РФ от 19.06.2012 № 383-П. С изменением регулирущего НПА форма платежки не изменилась. Подробнее см. здесь. Также имейте в виду, что в 2021 году произошли изменения в заполнении банковских реквизитов в платежных поручениях на уплату налогов. С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Эти подробности см. в нашем материале.

Проверьте, правильно ли вы заполняете платежки на уплату страховых взносов, с помощью разъяснений от КонсультантПлюс. Получите бесплатный пробный доступ и смотрите порядок заполнения поручения построчно.

В случае если плательщик действует самостоятельно, отправляя распоряжение на перевод, то в поле «Код» проставляется 0. Когда требование о внесении платежей в бюджет поступает от фискального органа, то в платежном поручении в этом поле код должен соответствовать УИН. Это правило прямо вытекает из п. 1.22 положения Банка России от 29.06.2021 № 762-П, где говорится, что УИН должен вноситься в платежку, когда он присваивается получателем средств.

Однако последние разъяснения ФНС РФ (письмо от 13.03.2017 № ЗН-4-1/4434@) свидетельствуют о том, что заполнение номера УИН ничего не добавляет в информацию о плательщике, если в платежном документе приведен ИНН последнего. А ИНН для платежного поручения — реквизит обязательный. Т. е. допустимо и при оплате по требованию в поле для УИН указывать 0.

Подробнее об этой позиции ФНС читайте в материале «Нужен ли УИН в платежке на штраф?».

ВАЖНО! В платежных поручениях в 2021-2022 годах коды полей, предназначенные для внесения УИН, нельзя оставлять пустыми. Если данные об УИН у вас отсутствуют или есть основания его не указывать, необходимо просто проставить 0. Оставив пустым поле 22, вы рискуете получить отказ в проведении платежа от банковского учреждения.

В каком случае заполняется УИН при уплате налога за третье лицо, см. здесь.

Где взять УИН

Источником получения информации по УИН являются требования на уплату налогов и пеней. Поэтому если вы не значитесь в должниках по платежам в бюджет, то и УИН у вас не будет — как реквизит для внесения в платежку он попросту будет не сформирован получателем платежа в связи с отсутствием такого документа, как требование от фискального органа.

ООО «Лира» не уплатило в срок имущественный налог, в связи с чем фискальный орган направил в адрес данного должника требование, в котором указал УИН. При исполнении требования и формировании платежки бухгалтер ООО «Лира» перенес УИН с документа, направленного фискальным органом, в поле 22.

Может ли банк в обязательном порядке требовать УИН

Иногда банковские учреждения просто обязывают плательщиков при отправлении распоряжений на платеж в бюджет заполнять в поле 22 УИН. Насколько правомерно это требование?

Все зависит от того, какое основание у вашей платежки. Если вы делаете платеж по налогам на основании самостоятельного расчета, то вам попросту негде взять значение уникального идентификатора, ведь никакого справочника по данному реквизиту не существует и не может быть, поскольку здесь ключевым является слово «уникальный», т. е. неповторимый. В этом случае в поле 22 ставится 0. А вот если уплата налога совершается по требованию фискального органа, в котором указан УИН, то поле 22 должно быть заполнено, но цифра, внесенная в него, может соответствовать либо номеру УИН, либо значению 0.

Чтобы избежать неточностей при оплате налогов, рекомендуем ознакомиться с материалом «Ошибки в платежном поручении на уплату налогов».

Какие коды нужно обязательно указывать в платежках на зарплату, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и изучите разъяснения бесплатно.

Итоги

В платежных поручениях коды поля 22, предназначенного для внесения УИН (если платеж в бюджет совершается по требованию), заполняются либо данными, взятыми об этом показателе из требования получателя платежа, либо цифрой 0. В остальных случаях в этом поле ставится 0.

О заполнении других полей в платежном поручении читайте в материалах: