код по октмо в декларации енвд 2020 для ип без работников

ОКТМО: как узнать для платежки и декларации

ОКТМО — это Официальный классификатор территорий муниципальных образований ОК 033-2013. Он утвержден приказом Росстандарта от 14.06.2013 № 159-ст. Всего в классификаторе 8 томов — по федеральный округам:

Посмотреть нужный вам том классификатора вы можете в КонсультантПлюс. Пробный доступ к правовой системе предоставляется бесплатно.

Таблица с кодами ОКТМО очень объемная, поэтому не всегда просто в ней ориентироваться. В интернете есть много ресурсов, позволяющих определить свой ОКТМО по введенному адресу. Но надежнее всего использовать для этих целей наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Также можно определить свой ОКТМО с помощью других сервисов, размещенных в сети интернет. Например, на сайте https://oktmorus.ru. Здесь тоже можно искать по округам, но быстрее это делать через поисковую строку. Начните вводить в ней наименование муниципального образования, выпадет список, из которого вы выберете нужный пункт:

И система выдаст вам нужный код:

Коды ОКТМО в платежках и отчетности должны совпадать.

Считаются ли уплаченными налоги и страховые взносы, если в платежном поручении ошибка в ОКТМО, и как исправить такую ошибку, узнайте из Готового решения от КонсультантПлюс, получив бесплатный пробный доступ к системе.

Напомним, с 01.01.2020 менялись ОКТМО в Московской области. Это произошло из-за преобразования ряда муниципальных образований (их более 100) в 7 городских округов. С этой даты при перечислении налоговых платежей в бюджет по преобразованным муниципальным образованиям необходимо указывать новый код ОКТМО городского округа. ФНС призывает налогоплательщиков региона быть внимательнее. И напоминает, что указание некорректного кода ОКТМО приведет к отнесению платежа к «невыясненным» поступлениям, потребует дополнительных действий по его уточнению, а также может повлечь за собой принудительное взыскание.

Ниже вы можете скачать таблицу соответствия по измененным с 1 января 2020 года кодам ОКТМО, которую подготовила ФНС.

Декларация по ЕНВД за IV кв. 2020 года: полное руководство по заполнению

Подавать декларацию по ЕНВД должны все компании и предприниматели, являющиеся плательщиками этого налога. Причем вне зависимости от того, вели ли они в отчетном периоде деятельность или нет. Расскажем, как ее заполнить и подать.

В какую ИФНС отчитываться

Подавать отчет в большинстве случае нужно в ИФНС по месту ведения бизнеса, но есть и исключения. Это виды деятельности, при осуществлении которых невозможно определить конкретное место, а именно:

При осуществлении таких видов деятельности организации отчитываются по ЕНВД в ИФНС по месту нахождения, а ИП — по месту жительства.

Если у бизнесмена несколько точек и/или видов деятельности на ЕНВД, то декларация представляется по таким правилам:

Важно понимать, что нулевой декларации по ЕНВД не бывает, поскольку сумма налога зависит от физических показателей (размера торговой площади, количества работников и других) и не связана с суммой полученного дохода.

Сроки подачи декларации ЕНВД

Отчетным периодом по ЕНВД является квартал. Декларация подается не позднее 20 числа месяца, следующего за окончанием каждого квартала. По общему правилу, если крайняя дата срока приходится на выходной, то его конец переносится на ближайший рабочий день. За IV квартал 2020 года необходимо отчитаться до 20 января 2021 года.

Форма декларации

Для отчетности за IV квартал 2020 года, применяется форма декларации, утвержденная приказом ФНС РФ от 26.06.2018 № ММВ-7-3/414. Этим же приказом утвержден порядок заполнения декларации (далее Порядок).

Способ представления

Подать декларацию по ЕНВД можно одним из трех способов:

При личном обращении или при подаче через представителя декларация составляется в двух экземплярах: один — для ИФНС, второй (с пометкой налоговой о принятии) — для себя. Представитель должен иметь документ, подтверждающий его полномочия.

Декларацию целесообразно заполнять через специальные сервисы или программы, формирующие машиночитаемый код. В нем продублированы все данные из отчета. Это особенно актуально, если он подается при визите в ИФНС. В противном случае можно столкнуться с требованием приложить декларацию на цифровом или ином носителе.

Как заполнить декларацию по ЕНВД

Актуальная форма декларации состоит из титульного листа и трех разделов. Далее расскажем, как построчно заполнить каждый из них.

Титульный лист

В верхней части титульного листа указывается информация о налогоплательщике, налоговом органе и декларации:

ИНН — 10 цифр для организации, 12 — для ИП.

КПП — код, присвоенный ИФНС, в которую представляется отчет. ИП его не указывают.

Номер страницы указывается в формате «001», «002» и так далее.

Номер корректировки — при первичной подаче отчета «0—», при уточненном отчете — порядковый номер корректировки.

Налоговый период — код из приложения № 1 к Порядку:

Отчетный год — 2020.

Код налогового органа: первые 2 цифры — код субъекта РФ, последние — номер налогового органа.

Код по месту нахождения (учета) из приложения № 3 к Порядку:

Налогоплательщик: полное наименование компании, как оно указано в учредительных документах, либо фамилия, имя, отчество предпринимателя (каждое слово с новой строки).

Код вида экономической деятельности по ОКВЭД — его можно посмотреть в выписке из ЕГРЮЛ или ЕГРИП.

Сведения о реорганизации и ликвидации заполняются правопреемниками или ликвидированными организациями. Коды приводятся в приложении № 2 к Порядку.

Номер контактного телефона для связи с налогоплательщиком — указываются только цифры с кодом города без пробелов и иных символов.

В нижней части лицо, подписывающее декларацию, должно удостоверить полноту и подлинность отраженных в ней данных:

Подпись могут поставить такие лица:

Раздел 1

В этом разделе отражается результат:

Раздел состоит из нескольких блоков строк 010 и 020. Если налогоплательщик ведет деятельность в нескольких муниципальных образованиях в пределах одной ИФНС, то заполняет соответствующее количество блоков. Иначе заполняется только первый блок, в остальных ставятся прочерки.

Раздел 2

Вслед за титульным листом целесообразно приступить к заполнению Раздела 2.

Раздел 1 необходимо заполнять в последнюю очередь, поскольку он содержит результаты расчёта, которые производятся в Разделах 2 и 3.

Если субъект занимается разной деятельностью, облагаемой ЕНВД, он должен заполнить несколько листов Раздела 2 по числу видов деятельности.

Раздел 2 заполняется следующим образом:

Раздел 3

В разделе 3 рассчитывается налог с учетом вычетов по страховым взносам и на приобретение кассовой техники (только для ИП).

Важно! Работодатели за счет взносов могут уменьшить налог не более чем на 50% (строка 020). ИП без работников может уменьшить ЕНВД за счет уплаченных за себя страховых взносов и/или вычета за ККТ вплоть до нуля.

В Разделе 3 всего 5 строк:

Раздел 4

Раздел 4 включен в декларацию по ЕНВД в целях соблюдения п. 2.2 ст. 346.32 НК РФ, согласно которому ИП на ЕНВД вправе уменьшить сумму налоговых обязательств на сумму расходов по приобретению кассовой техники (включая приобретение фискального накопителя и ОФД).

При сдаче отчётности за IV квартал 2020 года Раздел 4 не заполняется, поскольку является неактуальным.

Штрафы

Ответственность за несвоевременное представление отчета налагается в соответствии с пунктом 1 статьи 119 Налогового кодекса. Нарушителю сроков подачи декларации грозит штраф в размере 5% от суммы налога за каждый полный и неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей, обычно она назначается, если субъект уплатил налог, но не подал декларацию в срок. Максимальный размер штрафа составляет 30% от суммы налога.

Если организация не подаст декларацию в срок, ИФНС может заблокировать ее расчетный счет. Такое решение может быть принято руководителем налоговой инспекции или его замом, если декларация не поступила в течение 10 дней после окончания срока сдачи.

За неуплату налога назначается штраф по статье 120 НК РФ. Если субъект неправильно исчислит налог, штраф составит 20% от его суммы. Если же он занизит базу умышленно, размер штрафа возрастет до 40%.

Налоговая декларация по УСН для ИП

Титульный лист (Рис.1)

В поле «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии). Такими документами могут быть: оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогоплательщика (если декларацию подает представитель налогоплательщика) и др.

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:» указывается:

Раздел 1.1. Для СНО «доходы»

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), подлежащая уплате (уменьшению), по данным налогоплательщика (Рис.2)

Значения в разделе 1.1, за исключением кодов по ОКТМО, заполняются автоматически на основе данных, указанных в разделах 2.1.1 и 2.1.2.

Раздел 1.2. Для СНО «доходы минус расходы»

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика (Рис.3)

Значения в разделе 1.2, за исключением кодов по ОКТМО, заполняются автоматически на основе данных, указанных в разделах 2.2.

Раздел 2.1.1. Для «доходы» кроме уплачивающих помимо налога торговый сбор

Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (Рис.4)

— код «1» — если производите выплаты и иные вознаграждения физическим лицам,

— код «2» — если не производите выплаты физическим лицам

Важно! Налогоплательщик (организация, ИП), указавший по строке 102 признак налогоплательщика «1», может уменьшить сумму налога (авансовых платежей по налогу) на сумму страховых взносов, платежей и пособий, не более чем на 50%

Важно! Индивидуальный предприниматель, указавший по строке 102 признак налогоплательщика «2», может уменьшить сумму налога (авансовых платежей по налогу) на сумму страховых взносов в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования, уплаченных в фиксированном размере. При этом сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к данному налоговому периоду, отражаемая по строкам 140 — 143, не должна быть больше суммы исчисленного налога (авансовых платежей по налогу), указанной, соответственно, по строкам 130 – 133.

Раздел 2.1.2. для СНО «доходы», платящих торговый сбор

Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор (Рис.5)

Раздел 2.2. для СНО «доходы минус расходы»

Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов) (Рис.6)

Важно! Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя по строке 243 будет равняться значению показателя за последний отчетный период (строки 240, 241, 242), уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах) (строка 230).

Важно! Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то значение в строке 243 будет равно значению за последний отчетный период (строки 240, 241, 242), уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах) (строка 230).

Раздел 3. Заполняется получателями целевых средств

Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (Рис.7)

Важно! Не включайте в раздел средства, которые были получены в виде субсидий автономным учреждениям.

Отразите в разделе следующие данные:

Данный раздел, по каждому виду поступлений заполняется отдельно.

В первую очередь укажите переходные остатки с прошлого налогового периода по средствам, которые были получены, но еще не использованы, с не истекшим сроком использования, а также по которым отсутствует срок использования:

Затем в отчете приводятся данные о средствах, полученных в налоговом периоде, за который составляется отчет.

В поле «Итого по отчету» будет автоматически отражена сумма данных по графам 4, 5, 6, 7.

Как заполнить декларацию ЕНВД за 4 квартал 2020 года

Завершающий квартал 2020 года – последний период, когда можно применять ЕНВД. Декларацию по этому налогу надо направить в ИФНС до 20 января 2021 года. В этой статье мы расскажем, как заполнить отчет.

Исходные данные для заполнения отчета

Разберем декларацию по ЕНВД за 4 квартал 2020 года на примере предпринимателя из Санкт-Петербурга, который оказывает услуги по ремонту и техобслуживанию автомобилей. Для расчета нам понадобятся следующие данные бизнеса:

Кроме этого, понадобятся дополнительные сведения, которые берутся из нормативных актов. Каких именно – расскажем далее, по ходу разбора алгоритма исчисления вмененного налога.

Как считать налог

ЕНВД не зависит от реального дохода бизнеса. Он базируется на вмененной, то есть теоретической, прописанной в законодательстве, сумме выручки. Если ИП заработает больше, он сможет сэкономить на налоге. Чаще всего именно так и происходило. Собственно, поэтому малый бизнес и предпочитал ЕНВД, если режим подходил под вид деятельности и применялся в регионе. По той же причине законодатели решили отказаться от него с 2021 года.

Расчета ЕНВД проводится в 2 этапа. Сначала считается налог по формуле: (Физический показатель х Базовая доходность х K1 х K2) х Ставка, где:

В итоге получается сумма налога, которую можно дополнительно снизить. Из нее производится вычет страховых взносов, фактически уплаченных в отчетном квартале. Подразумеваются взносы за работников и самого ИП. При этом если налог ЕНВД рассчитывается для работодателя, то можно уменьшить налог лишь наполовину. Это как раз вариант для нашего примера. А вот если бы у ИП не было работников, то он смог бы сократить сумму ЕНВД за счет своих страховых отчислений вплоть до нуля.

Теперь у нас есть все нужные сведения для формирования декларации ЕНВД за 4 квартал 2020 года. Соберем их для удобства в одну таблицу.

Таблица 1. Данные для отчета ИП по ЕНВД

| Физический показатель | 4 человека |

| Базовая доходность | 12 000 рублей |

| K1 | 2,005 |

| K2 | 1 |

| Ставка | 15% |

| Взносы за работников и ИП за 4 квартал | (21 000 + 3 400) х 3 = 73 200 рублей |

Заполнение декларации

Перед началом заполнения нужно знать следующее:

Титульный лист

На титульном листе отражаем данные в следующих полях:

Раздел 2

В Раздел 2 вносится информация для расчета ЕНВД за 4 квартал 2020 года и определяется его сумма. Заполняются такие строки:

Раздел 3

Теперь пришло время определить размер вычета. По данным из Таблицы 1, взносы составляют 73 200 рублей. Однако в нашем случае вычет не может быть более половины налога. То есть можно уменьшить его до 43 308 / 2 = 21 654 рублей. Соответственно, аналогичная сумма и принимается к вычету.

В Разделе 3 по строкам укажем:

Это и будет сумма налога к уплате в бюджет.

Раздел 1

Форма декларации по ЕНВД почти заполнена. Осталось указать в Разделе 1 такие данные:

Вот мы и составили декларацию по ЕНВД за 4 квартал 2020 года. Предпринимателю остается поставить на ней дату заполнения, подписать и подать в ИФНС, где он стоял на учете по вмененке. Перечислить рассчитанную сумму в бюджет нужно не позднее 25 января 2021 года.

Как заполнить декларацию ЕНВД за 1 квартал 2020 года

Единый налог на вмененный доход — один из самых востребованных налоговых режимов. Популярность ЕНВД связана с тем, что размер налога здесь не зависит от реально полученных доходов. Вмененка вводилась в качестве временной меры поддержки, и власти решили, что необходимости в ней больше нет. В 2021 году она будет отменена, но пока еще действует в большинстве регионов. Сейчас подходит к концу период, за который должна быть подана очередная декларация ЕНВД — 1 квартал 2020 года. А значит, пора разобраться, как заполнить этот отчет.

Как рассчитать ЕНВД

Пред заполнением декларации разберем параметры, которые для этого понадобятся. Пусть условный ИП Николаев Н. Н. из Тамбова владеет ветеринарной клиникой в своем городе. В ней 6 сотрудников, средняя зарплата — 30 000 рублей. За работников ИП ежемесячно платит страховые взносы в сумме 30% от фонда заработной платы. Кроме того, предприниматель перечисляет взносы на собственное страхование — за весь 2020 год это 40 874 рубля. За первый квартал ИП Николаев заплатил за себя четвертую часть всех полагающихся за год взносов — 10 219 рублей.

Это все, что нужно знать о предпринимателе для расчета «вмененного» налога. Остальные параметры содержатся в нормативных актах. Понадобятся такие данные:

На основе этих данных считается налоговая база за каждый месяц квартала по формуле: ФП х БД х K1 х K2. Затем результаты расчета за все 3 месяца суммируются. Для исчисления налога получившееся значение надо умножить на ставку.

Закон позволяет предпринимателям-работодателям уменьшать ЕНВД на сумму страховых отчислений за себя и за работников, но максимум на 50%. Исходя из условий примера, в 1 квартале ИП Николаев заплатил:

Общая сумма отчислений — 172 219 рублей. Она вычитается из квартальной суммы налога, но в пределах 1/2 его части.

Как внести данные в отчет

Декларация ЕНВД за 1 квартал 2020 года подается по форме из приказа ФНС № ММВ-7-3/414@ от 26.06.2018. Заполнять листы отчета следует в таком порядке: титульный, разделы 2-4, раздел 1. Вверху каждого листа отражается ИНН предпринимателя (для организаций еще и КПП), а также номер страницы в формате «001». Образец заполнения для ИП из примера вы можете скачать в конце статьи.

Титульный лист

Построчное заполнение титульного листа отражено в Таблице 1. Часть данных берется из приложений к приказу, которым утверждена декларация.

Таблица 1. Как заполнить первый лист отчета (декларация ЕНВД, 1 квартал 2020)

| Поле / строка | Где взять данные / примечание |

|---|---|

| Номер корректировки «0 – –» | Для первичного отчета |

| Налоговый период — 21 | Приложение № 1 |

| Отчетный год — 2020 | |

| Код налогового органа — 6829 | Номер ИФНС, куда подается декларация |

| Код места учета — 320 | Приложение № 3 |

| Налогоплательщик | ФИО предпринимателя, каждое слово на отдельной строке |

| Номер контактного телефона | Номер, по которому можно связаться с ИП |

| Количество страниц отчета — 5 | |

| Количество страниц копий подтверждающих документов | Обычно не бывает, ставятся прочерки |

Также на первом листе нужно заполнить блок подтверждения достоверности данных. Если ИП подписывает декларацию сам, то ставит код 1, дату и подпись. Прочие поля прочеркиваются. Если подпись ставится по доверенности, то указывается код 2, а в последних строках отражаются ее реквизиты. Кроме того, в блоке нужно отразить:

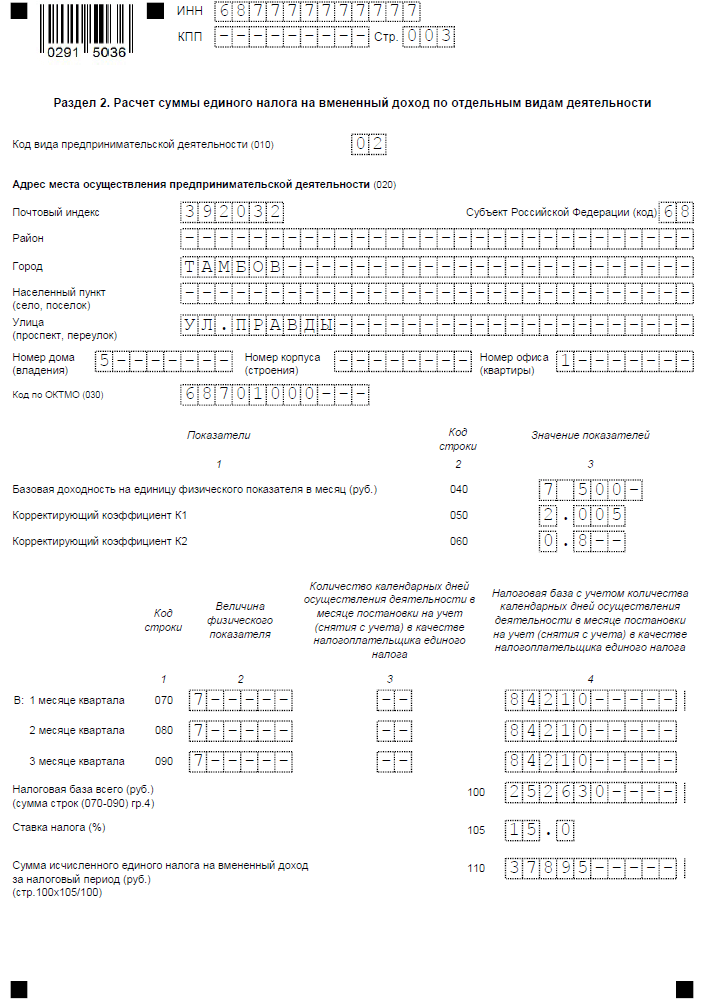

Раздел 2

Построчное заполнение этого раздела — в Таблице 2.

Таблица 2. Заполнение раздела 2 отчета

| Строка | Что отражать | ||

|---|---|---|---|

| 10 | Код вида деятельности (Приложение № 5) — 02 | ||

| 20 | Адрес места ведения деятельности (код региона — из Приложения № 6) | ||

| 30 | ОКТМО | ||

| 40 | Базовая доходность — 7 500 | ||

| 50 | K1 – 2,005 | ||

| 60 | K2 – 0,8 | ||

| 070-090 | Графа 2 | Графа 3 | Графа 4 |

| Физический показатель — 7* | Прочерк (ИП отработал весь период) | База за месяц: 7 500 х 7 х 2,005 х 0,8 = 84 210 | |

| 100 | Налоговая база за квартал: 84 210 + 84 210 + 84 210 = 252 630 | ||

| 105 | Ставка налога 15% | ||

| 110 | Сумма ЕНВД: 252 630 х 15% = 37 895 (с учетом округления) | ||

* Так как число работников в квартале не менялось, показатель за каждый месяц одинаков.

Раздел 3

Здесь определяется окончательная сумма ЕНВД к уплате с учетом вычета страховых взносов. Сумма отчислений — 172 219 рублей — вычитается из налога. При этом сумма налога — 37 895 рублей — может быть уменьшена только на 50%, то есть до 18 948 рублей (округляем до целого рубля). Поэтому к вычету можно принять лишь 18 947 рублей из суммы уплаченных взносов.

Заполняется раздел 3 так:

Раздел 4

Раздел предназначался для отражения данных для кассового вычета. Он предоставлялся ИП на ЕНВД, своевременно поставившим онлайн-кассы. Однако произвести его можно было только в периодах 2018-2019 годов. Когда формируется декларация ЕНВД за 1 квартал 2020 года, этот вычет уже неактуален. Поэтому в разделе 4 достаточно вписать только ИНН и номер страницы, а остальные поля прочеркнуть.

Раздел 1

Это итоговый раздел, в котором заполняются всего 2 строки:

Итак, декларация по ЕНВД за 1 квартал 2020 года заполнена. Остается лишь внимательно все проверить, а также поставить дату и подпись в двух местах — на первом листе и внизу раздела 1.

Готовый отчет сдается в ИФНС, в которой ИП стоит на учете как плательщик ЕНВД. Способ выбирается на усмотрение ИП — лично, с представителем, через интернет (нужна электронная подпись) или по почте. Крайний срок сдачи — 20 апреля. Налог же нужно уплатить до 27 апреля включительно — дата переносится из-за выходных.