код вида операции при корректировке реализации в сторону увеличения

Корректировка реализации в декларации по НДС

Как отразить корректировку реализации в декларации по НДС:

Зачем нужны корректировки

Любой налогоплательщик на ОСНО обязан своевременно подавать достоверную отчетность контролерам. При обнаружении недочетов и ошибок при расчете налоговой базы компания обязана подать корректировочную отчетность. Исправительный отчет подают в следующих случаях:

Исправительные сведения подают обе стороны, т. к. в сделке участвуют две стороны: покупатель и продавец. Правила, как отразить корректировки продаж в декларации по НДС, зависят от стороны сделки и от того, как изменяется сумма реализации: увеличивается или уменьшается.

Обязательны ли корректировки

Большая часть исправлений в фискальной отчетности вызвана изменением объема реализации. Корректировка реализации — это изменение стоимости поставки товара, работ, услуг. Если стоимость сделки меняется, то продавцом оформляется корректировочный счет-фактура, отражение в декларации НДС по новым значениям обязательно.

Основания для оформления корректировочного счета-фактуры:

А вот при обнаружении технических или арифметических ошибок заполнения выставлять корректировочный счет-фактуру не нужно. Требуется оформить исправительный документ. По сути, корректировочный счет-фактура оформляется, когда меняется объем реализации. Например, происходит увеличение или уменьшение стоимости реализации в декларации по НДС. Исправление выписывают, если обнаружена ошибка (заполнение, арифметика, расчеты, реквизиты и т. д.).

Как составить корректировочный счет-фактуру

Порядок отражения корректирующих записей напрямую зависит от категории операции и стороны реализации. Обозначим важные правила оформления для всех вариантов.

Корректировка у продавца

Допустимы два варианта: стоимость поставки увеличивается или уменьшается. Инструкция, как отражается корректировка реализации в сторону уменьшения в декларации по НДС у продавца:

Инструкция корректировки реализации в сторону увеличения в декларации по НДС для продавца:

Отражение у покупателя

В налоговом учете приобретателя предусмотрены те же два варианта развития событий. Предусмотрен различный порядок, где в декларации по НДС отражается корректировка реализации к уменьшению или увеличению у покупателя.

Как действовать покупателю, если требуется корректировка в сторону уменьшения, — правила исправления:

Если стоимость реализации увеличивается:

В какие сроки составить корректировочный счет-фактуру

На оформление корректировки предусмотрены ограниченные сроки. Потребуется корректировочный счет-фактура на уменьшение в декларации или на увеличение реализации — выставьте его не позднее 5 рабочих дней с момента согласования новых условий реализации. Например, у продавца, чтобы оформить корректировочный счет-фактуру, есть всего пять дней со дня, в котором стороны согласовали новый объем реализации.

Согласие сторон оформляется документально. Например, подписывается дополнительное соглашение к действующему договору либо заключается новый контракт. Чтобы согласовать новые условия, направьте в адрес контрагента предложение или уведомление с указанием причин, по которым следует скорректировать стоимость и объем сделки.

Допустимо направить документы лично либо почтой. При почтовом отправлении пятидневный срок исчисляют с момента получения письма контрагентом. Подтверждением даты получения является штемпель на конверте.

1С:Бухгалтерия: корректировка реализации при ретроспективной скидке

Корректировочный счет-фактура: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в т. ч. в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

С 01.07.2013 налогоплательщики вправе также выставлять единый корректировочный счет-фактуру, если изменяется стоимость поставленных (отгруженных) товаров (работ, услуг, имущественных прав), которые указаны в нескольких счетах-фактурах, выставленных ранее (п. 5.2 ст. 169 НК РФ).

В едином корректировочном счете-фактуре показатели товарных позиций, имеющих одинаковое наименование и одинаковую цену, суммируются. Товарные позиции с различными наименованиями и/или различной ценой выводятся в отдельных строках (письмо Минфина России от 08.09.2014 № 03-07-15/44970, доведено письмом ФНС России от 17.09.2014 № ГД-4-3/18758@).

При выставлении покупателю единого корректировочного счета-фактуры на уменьшение стоимости товаров продавец:

Кроме того, согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@ при регистрации единого корректировочного счета-фактуры применяется код вида операции «01».

1С:ИТС

Подробнее о корректировке налоговой базы по НДС при изменении стоимости товаров (работ, услуг, имущественных прав) см. в справочнике «Налог на добавленную стоимость» раздела «Налоги и взносы».

Напомним, что с 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и продаж, журнала учета счетов-фактур, утв. Постановлением Правительства РФ от 26.12.2011 № 1137.

Единая корректировка реализации при ретроскидке в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения продавцом в «1С:Бухгалтерии 8» редакции 3.0 операций корректировки реализации при предоставлении скидки на ранее отгруженные товары и предъявления НДС к вычету.

Пример

Организация ООО «ТФ-Мега» (продавец) заключила договор на поставку товаров с ООО «Торговый дом» (покупатель). Обе организации применяют общую систему налогообложения и являются плательщиками НДС. Согласно условиям договора продавец в течение 2018 года произвел в адрес покупателя следующие отгрузки товаров:

Последовательность операций приведена в таблице.

Корректировка реализации

Для отражения в программе корректировки в сторону уменьшения стоимости всех ранее реализованных товаров нужно в отношении каждой операции реализации создать документ Корректировка реализации с видом операции Корректировка по согласованию сторон.

Создать документ Корректировка реализации в отношении товаров, отгруженных в январе 2018 года (операции: 1.1 «Корректировка выручки реализованного 25.01.2018 товара»; 1.2 «Корректировка начисленного 25.01.2018 НДС»), можно на основании ранее проведенного документа Реализация (акт, накладная).

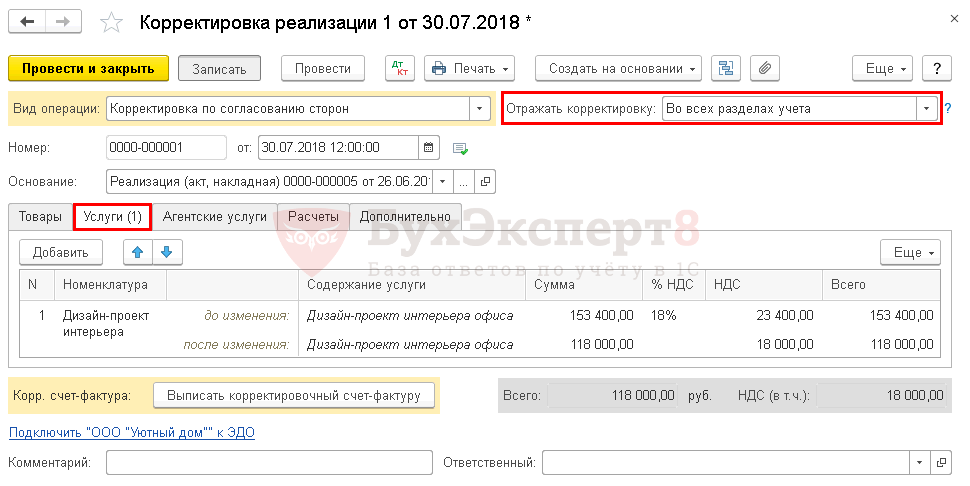

В новом непроведенном документе Корректировка реализации (рис. 1) с видом операции Корректировка по согласованию сторон на закладке Товары в графе Цена в строке после изменения нужно указать для каждой товарной позиции новую цену с учетом предоставленной скидки. Автоматически рассчитываются значения остальных полей по измененным товарным позициям:

Поскольку предоставление ретроспективной скидки должно быть отражено и для целей применения НДС, и для бухгалтерского учета (БУ), и налогового учета (НУ) по налогу на прибыль, то в документе Корректировка реализации в строке Отражать корректировку должно быть установлено значение Во всех разделах учета.

После проведения документа будут сформированы сторнировочные бухгалтерские проводки:

Аналогичным образом формируются документы Корректировка реализации с видом операции Корректировка по согласованию сторон в отношении реализаций товаров, проведенных:

После проведения документов Корректировка реализации в отношении товаров, отгруженных 25.03.2018 и 25.05.2018, также вносятся записи в регистр бухгалтерии и регистр накопления НДС предъявленный. Единый корректировочный счет-фактура (операция 1.7 «Выставление единого корректировочного счета-фактуры на отгрузки товаров») на все операции корректировки создается по кнопке Выписать корректировочный счет-фактуру в нижней части формы документа Корректировка реализации с видом операции Корректировка по согласованию сторон (см. рис. 1).

Рис. 1. Корректировка реализации

Создавать единый корректировочный счет-фактуру можно из любого документа Корректировка реализации с видом операции Корректировка по согласованию сторон. При этом в новом корректировочном счете-фактуре в качестве документа-основания будет указан тот документ корректировки, через поле которого был создан корректировочный счет-фактура.

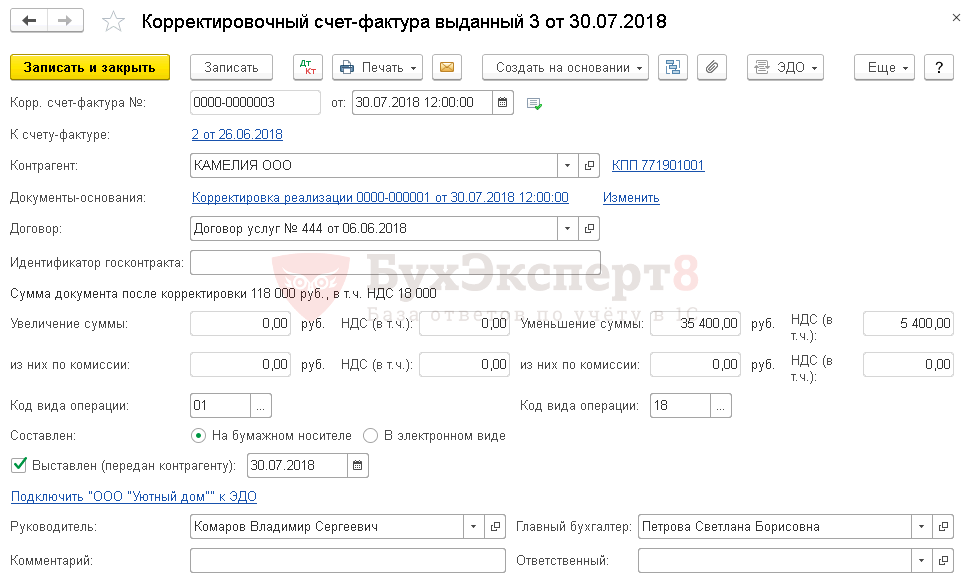

В созданном и проведенном документе Корректировочный счет-фактура выданный, в который можно перейти по гиперссылке, все поля будут заполнены автоматически.

Кроме того, корректировочному счету-фактуре будет автоматически присвоен порядковый номер в соответствии с общей хронологией и проставлены:

Для создания единого корректировочного счета-фактуры к нескольким операциям корректировки, т. е. к нескольким ранее выставленным счетам-фактурам, необходимо, пройдя по гиперссылке Изменить в строке Документы-основания документа Корректировочный счет-фактура выданный, открыть форму списка документов-оснований и по кнопке Добавить внести сведения обо всех учитываемых для формирования единого корректировочного счета-фактуры документах корректировки (рис. 2).

Рис. 2. Формирование единого корректировочного счета-фактуры

В результате сформированный документ Корректировочный счет-фактура выданный будет представлять собой единый корректировочный счет-фактуру, составленный ко всем счетам-фактурам, выставленным при отгрузке товаров:

Обратите внимание, в едином корректировочном счете-фактуре будет автоматически заменен код вида операции со значения 18 на значение 01, поскольку именно код «01» должен применяться при составлении или получении единого корректировочного счета-фактуры (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@). При проведении документа Корректировочный счет-фактура выданный в регистр Журнал учета счетов-фактур вводятся записи для хранения необходимой информации о выставленном едином корректировочном счете-фактуре.

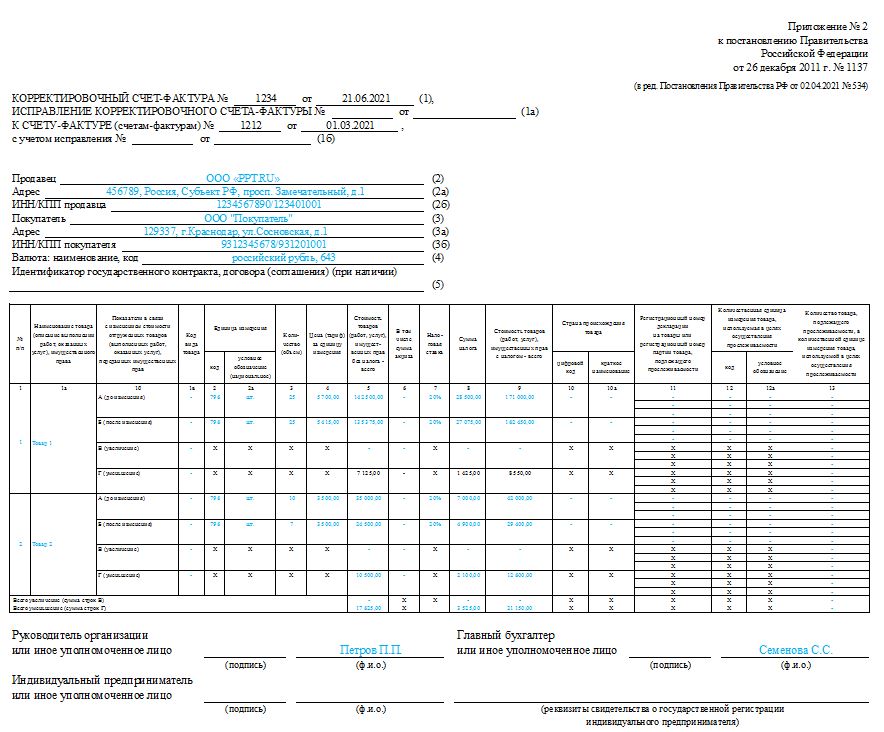

По кнопке Печать документа Корректировочный счет-фактура выданный можно просмотреть составленный единый корректировочный счет-фактуру и распечатать его на бумажном носителе (рис. 3).

Рис. 3. Печатная форма единого корректировочного счета-фактуры

В печатной форме единого корректировочного счета-фактуры следует обратить внимание на то, что показатели товарных позиций, имеющих одинаковое наименование и одинаковую цену, суммируются.

А товарные позиции с различными наименованиями и/или различной ценой выводятся в отдельных строках (см. письмо Минфина России от 08.09.2014 № 03-07-15/44970, доведено письмом ФНС России от 17.09.2014 № ГД-4-3/18758@).

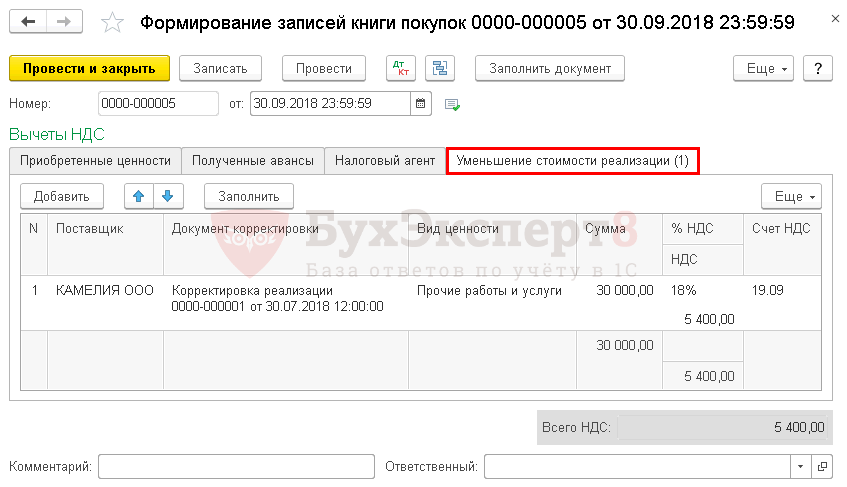

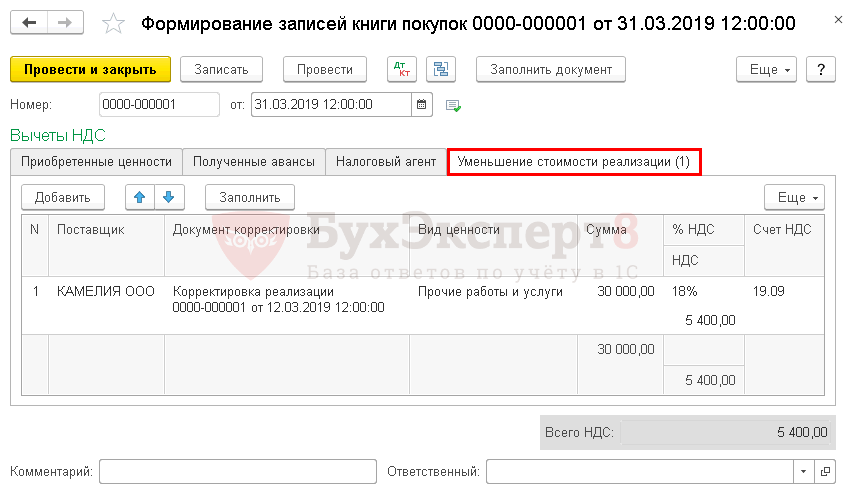

Формирование записи книги покупок

Единый корректировочный счет-фактура, составленный продавцом при уменьшении стоимости ранее отгруженных товаров, регистрируется в книге покупок в том налоговом периоде, в котором было согласовано изменение стоимости или составлено уведомление об изменении стоимости, если такая возможность была ранее предусмотрена сторонами сделки.

Рис. 4. Формирование записей книги покупок

Для заполнения документа по данным подсистемы НДС рекомендуется использовать кнопку Заполнить.

Данные о соответствующих корректировках реализации, на основании которых был составлен единый корректировочный счет-фактура, подлежащий регистрации в книге покупок, отражаются на закладке Уменьшение стоимости реализации (см. рис. 4).

При проведении документа Формирование записей книги покупок формируются бухгалтерские проводки:

Также при проведении документа вносятся расходные записи в регистр НДС предъявленный с событием Предъявлен НДС к вычету на суммы НДС, подлежащие налоговому вычету.

В регистр НДС Покупки вводятся записи для формирования книги покупок за налоговый период проведения корректировки, т. е. за III квартал 2018 года.

На основании записей регистра НДС Покупки составляется книга покупок (рис. 5).

Рис. 5. Книга покупок за III квартал 2018 года

Согласно Правилам ведения книги покупок, утв. Постановлением № 1137, при регистрации в книге покупок единого корректировочного счета-фактуры (рис. 3) указываются:

Нетипичные сделки: как правильно указать код вида операции?

На практике нередко встречаются хозяйственные ситуации, по которым в книги покупок и книги продаж вносится несколько записей. Чтобы данные из книг прошли сверку в информационной системе ФНС, покупателю и продавцу на каждом этапе важно правильно указывать код вида операции (КВО). Рассмотрим самые распространенные виды таких сделок.

Сделки с предоплатой

При совершении сделки по покупке/продаже товара (работ, услуг), по которой оплата была авансирована, покупатель, воспользовавшийся вычетом за аванс, должен вернуть его в бюджет, а продавец может вернуть себе сумму НДС, уплаченную ранее на основании авансового счета-фактуры в бюджет.

Статья устарела. Читайте статью «Как правильно использовать КВО в комплексных сделках» с актуальными данными.

При такой сделке каждая ее сторона должна корректно отображать записи о счетах-фактурах по всем ее этапам.

Корректировочный счет-фактура на уменьшение

Составление или получение корректировочного счета-фактуры на уменьшение связано с изменением исходного счета-фактуры. Какие записи о счетах-фактурах должна сделать каждая сторона?

А в ваших книгах и журналах точно все правильно?

Загрузите данные по счетам-фактурам в Контур.НДС+. Сервис покажет:

Вычет налогового агента

Если компании или ИП исполняют обязанности налогового агента, они обязаны исчислить, удержать и перечислить в бюджет сумму НДС. Налоговый агент должен корректно отразить совершенную сделку. Рассмотрим, что под этим понимается.

Возврат товаров продавцу

Продавец получает товары, возвращенные покупателем — неплательщиком НДС:

Продавец получает товар, возвращенный покупателем-физлицом, который оплатил покупку наличным расчетом:

Возврат НДС при экспортных операциях

Рассмотрим ситуацию, когда экспорт подтвержден позже 180 дней с даты помещения товаров под таможенную процедуру экспорта. Как продавцу корректно отобразить записи о счетах-фактурах при возврате НДС по экспортной операции?

Регистрация в книге покупок счетов-фактур в отношении сумм налога, которые ранее восстановлены при совершении операций, облагаемых по ставке 0%

Регистрация импорта через агента (посредника)

Покупатель вносит запись о полученном от посредника счете-фактуре в книгу покупок с КВО 19 или 20 (в зависимости от страны происхождения товара).

Читайте также статью «Декларация по НДС: код вида операции» об особенностях заполнения полей книг покупок и продаж по некоторым КВО.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Корректировка реализации в 1С 8.3: пошаговая инструкция

Иногда бухгалтеру приходится вносить корректировки и исправления в выставленные первичные документы. После прочтения статьи вы узнаете:

Корректировка реализации в сторону уменьшения в 1С 8.3 в текущем периоде

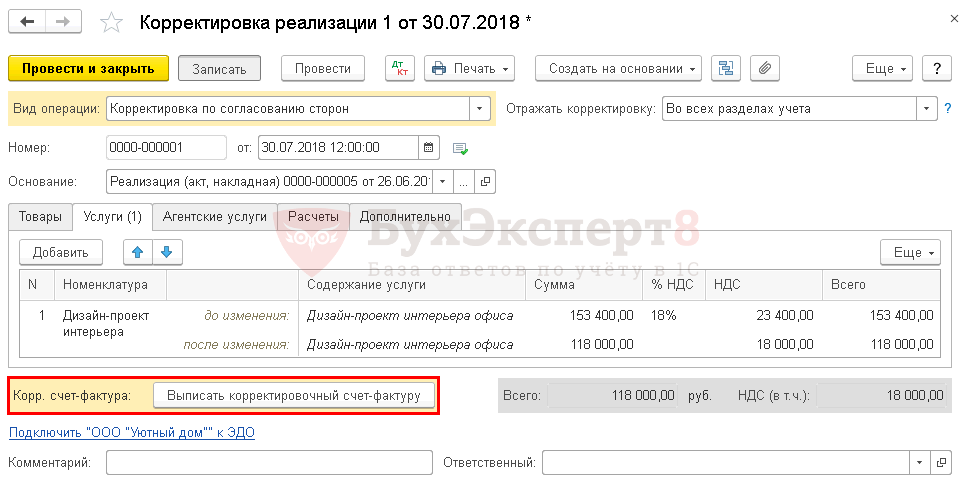

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

26 июня услуги оказаны, подписан акт.

30 июля по согласованию сторон предоставлена ретро-скидка на оказание услуг от 26 июля. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

Корректировка реализации

Получите понятные самоучители 2021 по 1С бесплатно:

На вкладке Услуги скорректируйте суммы.

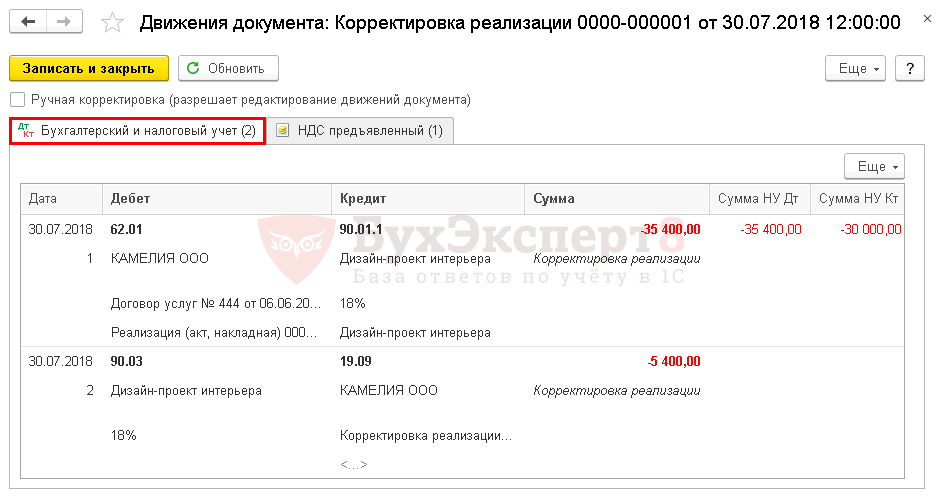

Проводки

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

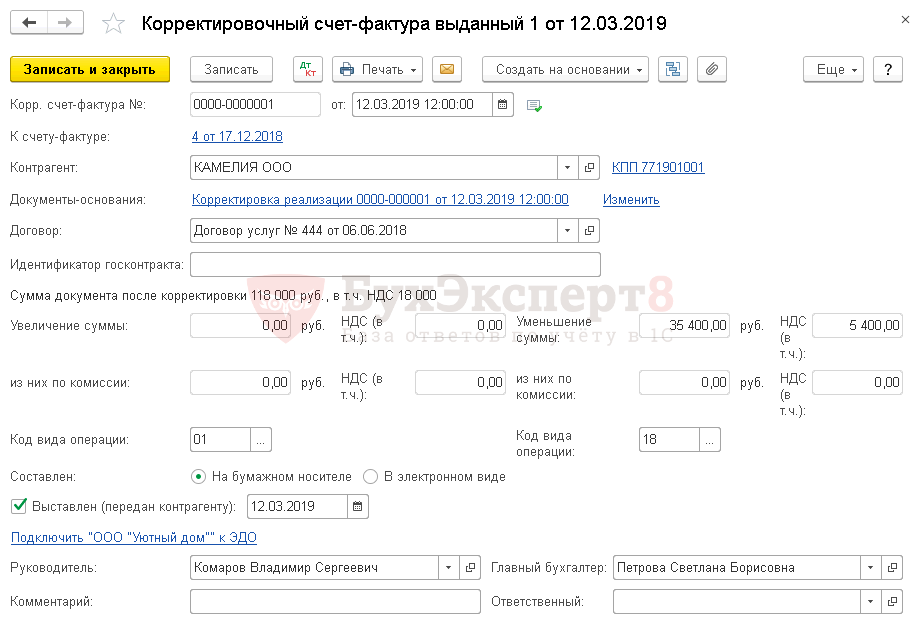

Выставление Корректировочного СФ покупателю

Принятие НДС к вычету при уменьшении суммы реализации

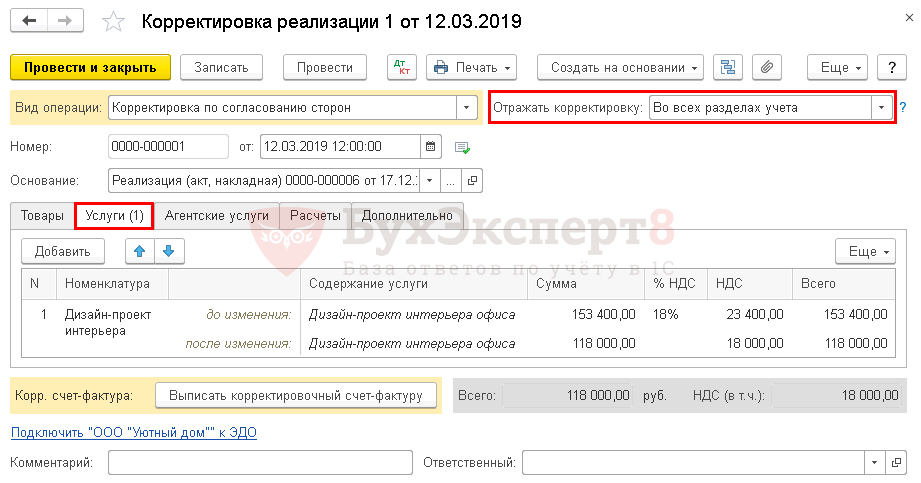

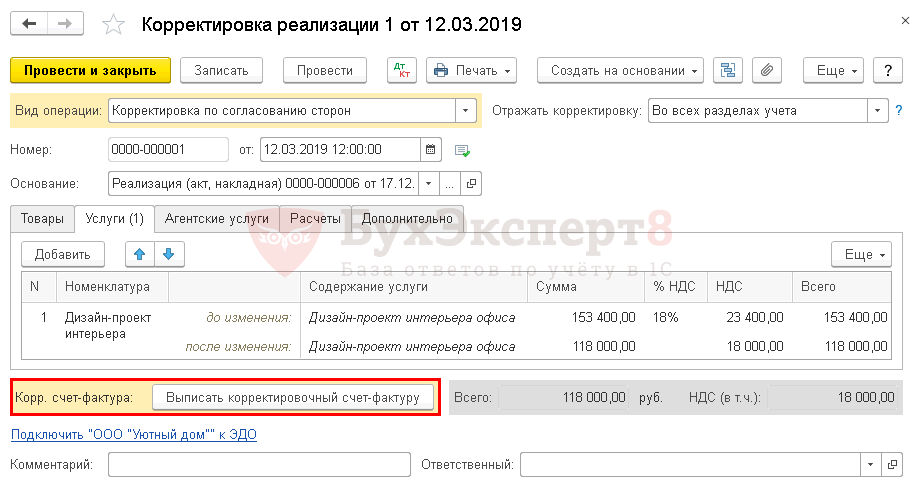

Корректировка реализации в сторону уменьшения за прошлый период в 1С

Организация заключила договор услуг с заказчиком ООО «КАМЕЛИЯ» на сумму 153 400 руб.

17 декабря услуги оказаны, подписан акт.

12 марта по согласованию сторон предоставлена ретро-скидка на оказание услуг от 17 декабря. Бухгалтер выставил корректировочный счет-фактуру на сумму 118 000 руб.

Корректировка реализации

На вкладке Услуги скорректируйте суммы.

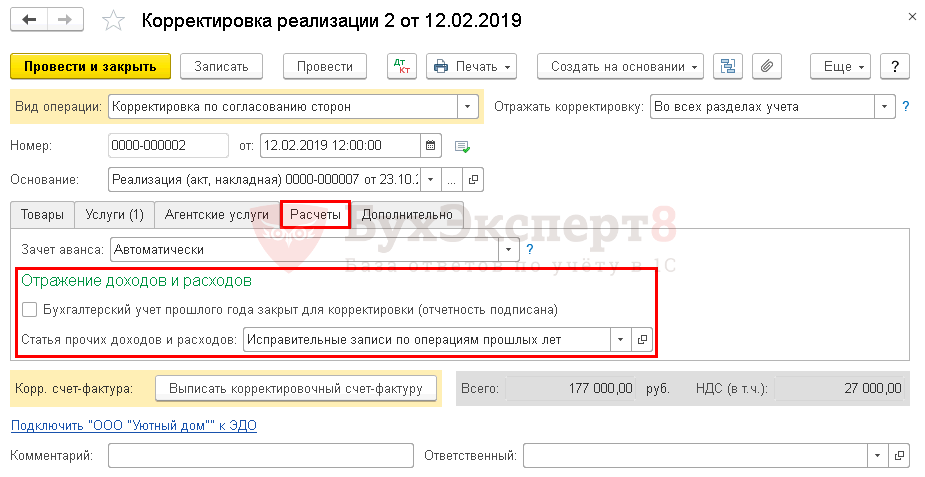

Сумма корректировки при выбранной статье Исправительные записи по операциям прошлых лет отразится в стр. 300 (301) декларации по налогу на прибыль.

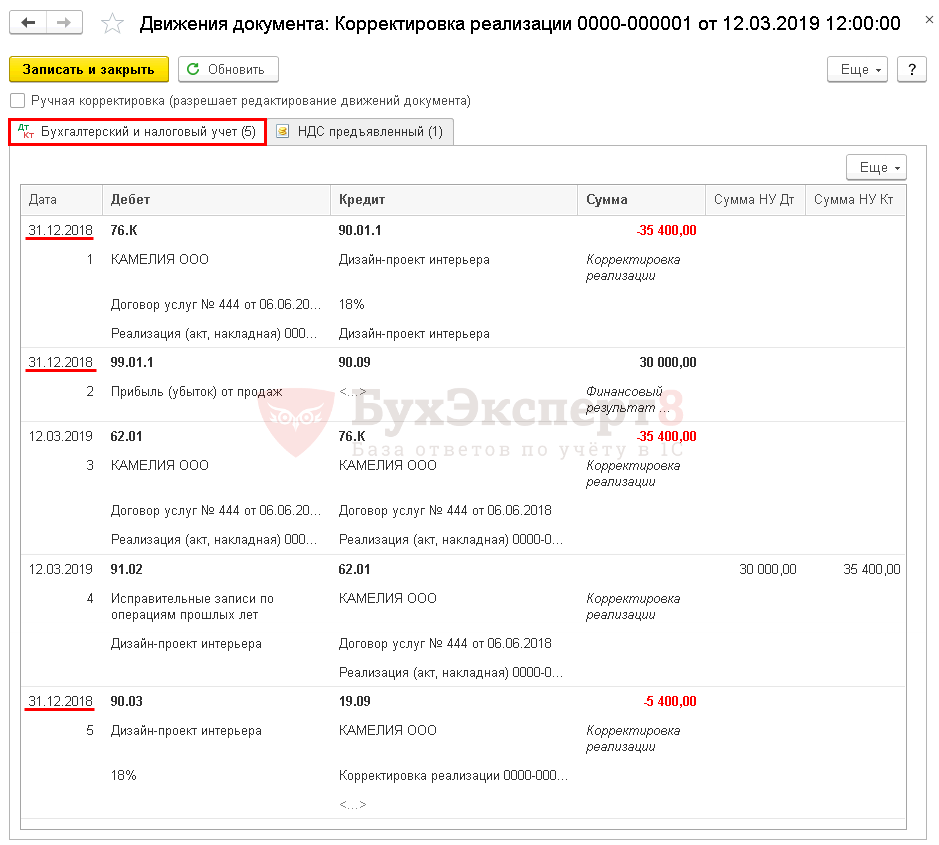

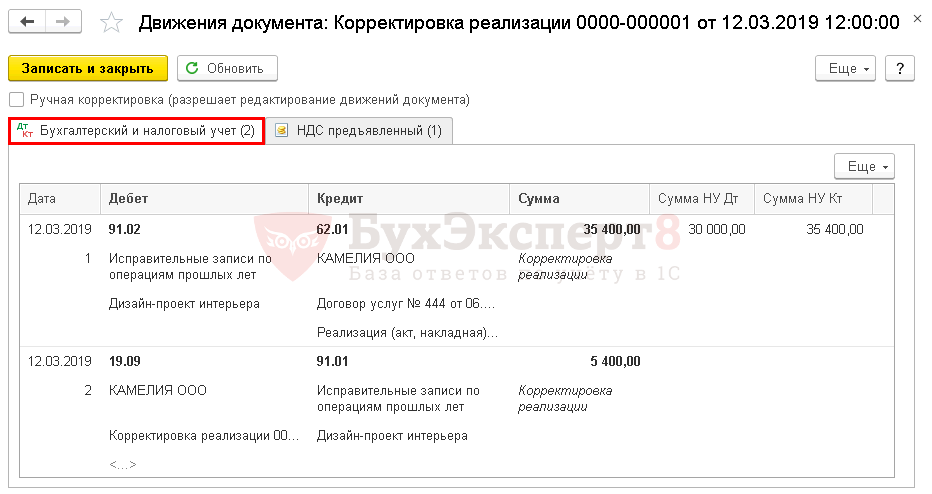

Проводки

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) не установлен, то в 1С корректируется:

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) установлен, то в 1С все корректировки пройдут в текущем периоде.

Выставление Корректировочного СФ покупателю

Принятие НДС к вычету при уменьшении суммы реализации

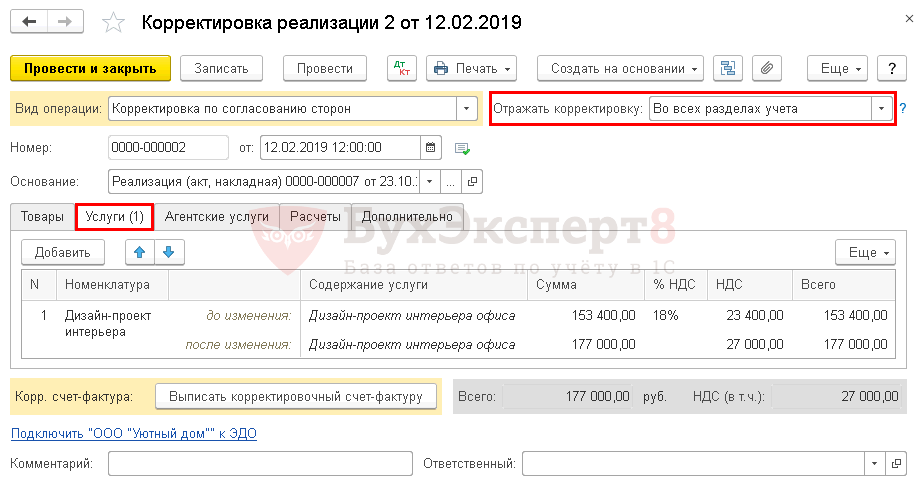

Корректировка реализации в сторону увеличения за прошлый период в 1С

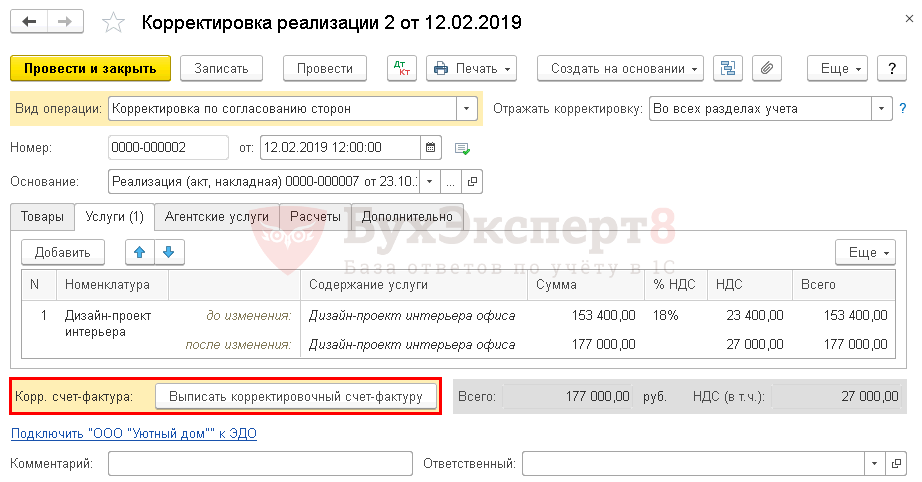

Организация заключила договор услуг с заказчиком ООО «Ламбрикен» на сумму 153 400 руб.

23 октября услуги оказаны, подписан акт.

12 февраля по согласованию сторон установлена новая стоимость на оказание услуг от 23 октября. Бухгалтер выставил корректировочный счет-фактуру на сумму 177 000 руб.

Корректировка реализации

На вкладке Услуги скорректируйте суммы.

Сумма корректировки при выбранной статье Исправительные записи по операциям прошлых лет отразится в стр. 100 (101) декларации по налогу на прибыль.

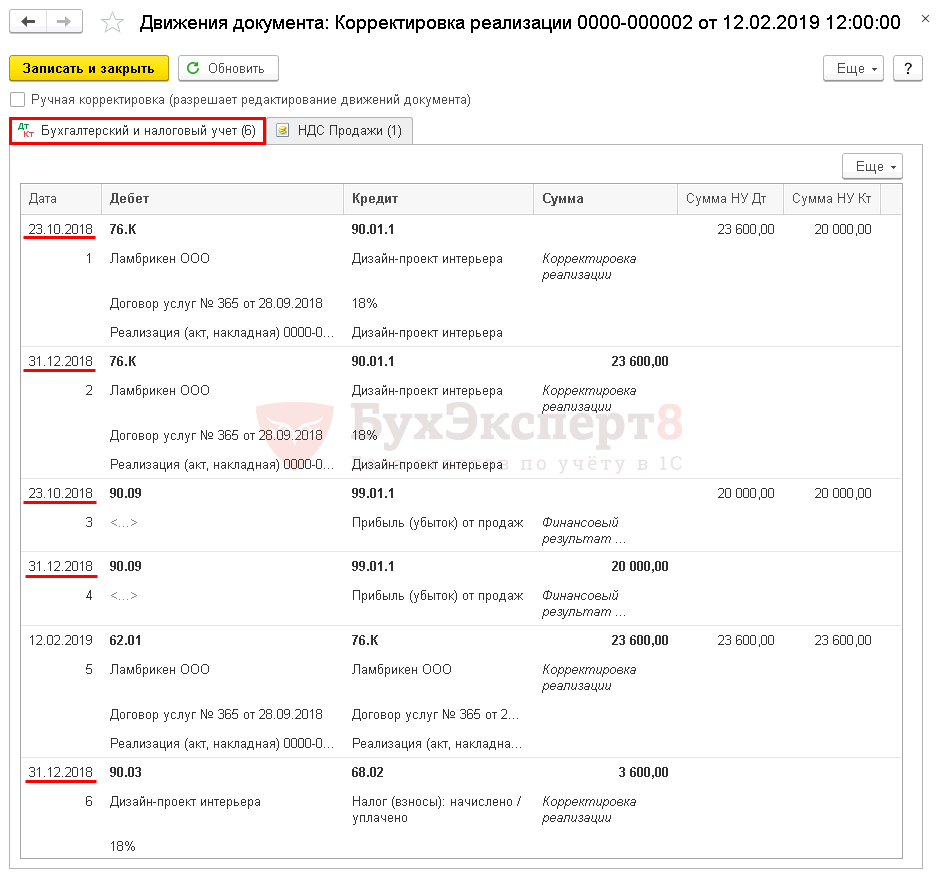

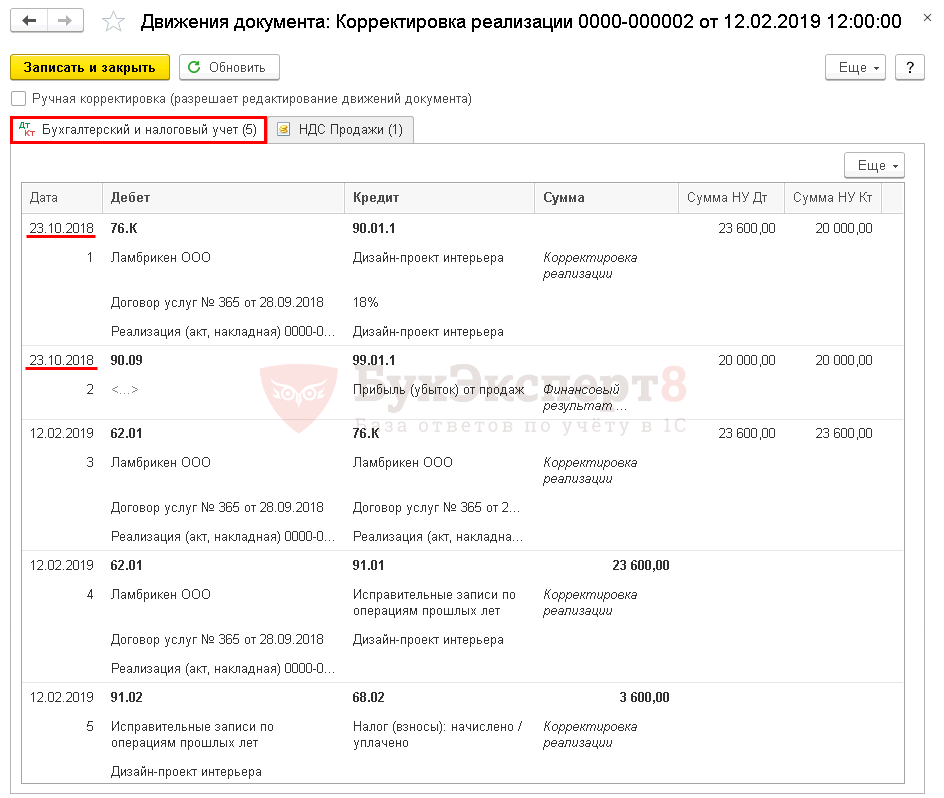

Проводки

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) не установлен, то в 1С корректируется:

Если флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) установлен, то в 1С корректируется:

Если сумма реализации увеличилась, то налоговая база за 2018 г. была занижена, поэтому на такую корректировку подайте уточненную декларацию по налогу на прибыль за период, к которому относятся первичные документы.

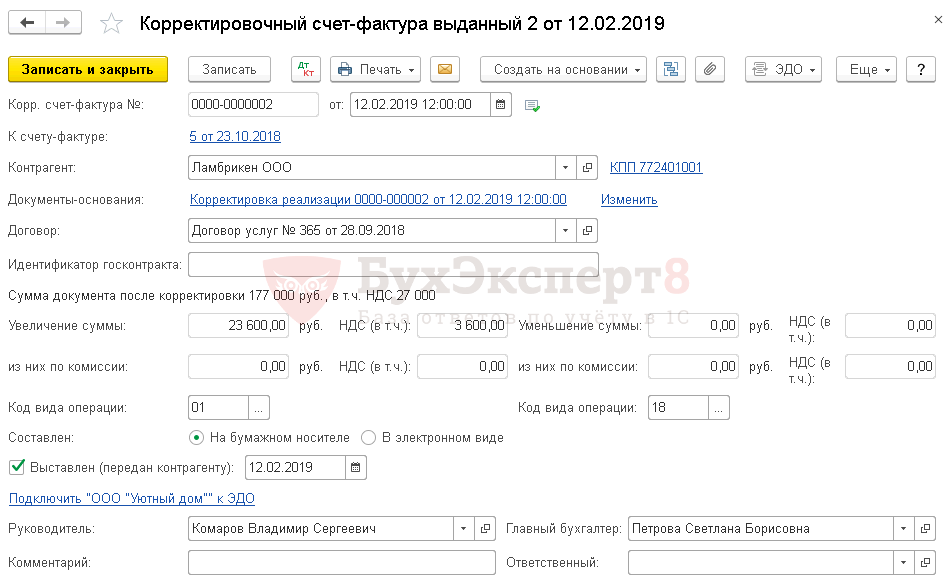

Выставление Корректировочного СФ покупателю

См. также:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда читайте дополнительный материал по теме:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(30 оценок, среднее: 4,63 из 5)

Приложение. Перечень кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также коды видов операций по налогу на добавленную стоимость, необходимые для ведения журнала учета полученных и выставленных счетов-фактур

ГАРАНТ:

Согласно письму ФНС России от 16 января 2018 г. N СД-4-3/532@ налогоплательщики вправе использовать следующие дополнительные коды видов операций:

Согласно письму ФНС России от 16 января 2018 г. N СД-4-3/480@ для операций по реализации на территории РФ сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов рекомендуется указывать следующие коды вида операций:

42- при исчислении НДС с отгрузки («как за продавца»);

43- при восстановлении НДС в случае перечисления покупателем оплаты (частичной оплаты) («как за покупателя»);

Согласно письму ФНС России от 9 января 2018 г. N СД-4-3/10@ налогоплательщики вправе использовать дополнительные коды видов операций:

Приложение

к приказу Федеральной налоговой службы

от 14 марта 2016 г. N ММВ-7-3/136@

Перечень

кодов видов операций, указываемых в книге покупок, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж, применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а также коды видов операций по налогу на добавленную стоимость, необходимые для ведения журнала учета полученных и выставленных счетов-фактур

ГАРАНТ:

См. Сравнительную таблицу кодов НДС, подготовленную экспертами компании «Гарант»

Наименование вида операции

Отгрузка (передача) или приобретение товаров (работ, услуг), имущественных прав, включая операции, перечисленные в подпунктах 2 и 3 пункта 1 статьи 146, 162, в пунктах 3, 4, 5.1 статьи 154, в подпункте 1 пункта 3 статьи 170 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2016, N 14, ст. 1902), операции, облагаемые по налоговой ставке 0 процентов, операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, операции по возврату налогоплательщиком-покупателем товаров продавцу или получение продавцом от указанного лица товаров, за исключением операций, перечисленных по кодам 06; 10; 13; 14; 15; 16; 27; составление или получение единого корректировочного счета-фактуры

Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (работ, услуг), имущественных прав, включая операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, за исключением операций, перечисленных по кодам 06; 28

Операции, совершаемые налоговыми агентами, перечисленными в статье 161 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2016, N 14, ст. 1902), в том числе операции по приобретению товаров (работ, услуг), имущественных прав на основе договоров поручения, комиссии, агентских договоров, заключенных налоговыми агентами с налогоплательщиком, за исключением операций, указанных в пунктах 4 и 5 данной статьи Налогового кодекса Российской Федерации

Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе

Выполнение подрядными организациями (застройщиками, заказчиками, выполняющими функции застройщика, техническими заказчиками) работ при осуществлении капитального строительства, модернизации (реконструкции) объектов недвижимости или приобретение этих работ налогоплательщиками-инвесторами; передача указанными лицами (приобретение) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции)

Составление (получение) счета-фактуры комиссионером (агентом) при реализации (получении) товаров (работ, услуг), имущественных прав от своего имени, в котором отражены данные в отношении собственных товаров (работ, услуг), имущественных прав, и данные в отношении товаров (работ, услуг), имущественных прав, реализуемых (приобретаемых) по договору комиссии (агентскому договору)

Получение продавцом товаров, возвращенных покупателями, не являющимися налогоплательщиками налога на добавленную стоимость, и налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, включая случаи частичного возврата товаров указанными лицами, а также отказ от товаров (работ, услуг) в случае, предусмотренном в абзаце втором пункта 5 статьи 171 Налогового кодекса Российской Федерации, за исключением операций, перечисленных по коду 17

Получение продавцом товаров, возвращенных физическими лицами, а также отказ от товаров (работ, услуг) в случае, указанном в абзаце втором пункта 5 статьи 171 Налогового кодекса Российской Федерации

Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств Евразийского экономического союза

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории

Операции по восстановлению сумм налога, указанные в пункте 8 статьи 145, пункте 3 статьи 170 (за исключением подпунктов 1 и 4 пункта 3 статьи 170), статье 171.1 Налогового кодекса Российской Федерации, а также при совершении операций, облагаемых по налоговой ставке 0 процентов по налогу на добавленную стоимость

Операции по возврату авансовых платежей в случаях, перечисленных в абзаце втором пункта 5 статьи 171, а также операции, перечисленные в пункте 6 статьи 172 Налогового кодекса Российской Федерации

Приобретение услуг, оформленных бланками строгой отчетности, в случаях, предусмотренных пунктом 7 статьи 171 Налогового кодекса Российской Федерации

Регистрация счетов-фактур в книге покупок в случаях, предусмотренных абзацем вторым пункта 9 статьи 165 и пунктом 10 статьи 171 Налогового кодекса Российской Федерации

Регистрация счетов-фактур в книге покупок в отношении сумм налога на добавленную стоимость, ранее восстановленных при совершении операций, облагаемых по налоговой ставке 0 процентов, а также в случаях, предусмотренных пунктом 7 статьи 172 Налогового кодекса Российской Федерации

Составление продавцом счетов-фактур, первичных учетных документов, иных документов, содержащих суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) при реализации товаров (работ, услуг), имущественных прав (в том числе в случае изменения стоимости отгруженных товаров (работ, услуг, имущественных прав)) лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика налога на добавленную стоимость, связанных с исчислением и уплатой налога, а также при получении от указанных лиц оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг), имущественных прав; регистрация указанных документов в книге покупок в случаях, предусмотренных пунктами 6 и 10 статьи 172 Налогового кодекса Российской Федерации

Составление счета-фактуры на основании двух и более счетов-фактур при реализации и (или) приобретении товаров (работ, услуг), имущественных прав в случае, предусмотренном пунктом 3.1 статьи 169 Налогового кодекса Российской Федерации, а также получение указанного счета-фактуры налогоплательщиком

Составление счета-фактуры на основании двух и более счетов-фактур при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав, в случае, предусмотренном пунктом 3.1 статьи 169 Налогового кодекса Российской Федерации, а также получение указанного счета-фактуры налогоплательщиком

Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2016, N 1, ст. 6)

Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с абзацем первым подпункта 1.1 пункта 1 статьи 151 Налогового кодекса Российской Федерации

Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абзацем вторым подпункта 1.1 пункта 1 статьи 151 Налогового кодекса Российской Федерации

Принятие к вычету сумм налога на добавленную стоимость, уплаченных или подлежащих уплате в случаях, предусмотренных пунктом 14 статьи 171 Налогового кодекса Российской Федерации