код водопользования для снт

Приложение N 4. Коды водопользования

Приложение N 4

к Порядку заполнения налоговой

декларации по водному налогу,

утвержденному приказом Федеральной

налоговой службы

от 9 ноября 2015 г. N ММВ-7-3/497@

1. ЗАБОР ВОДЫ ИЗ ВОДНЫХ ОБЪЕКТОВ

1.1. Забор воды из поверхностных водных объектов

Северный экономический район

Прочие реки и озера

Северо-Западный экономический район

Прочие реки и озера

Центральный экономический район

Прочие реки и озера

Волго-Вятский экономический район

Прочие реки и озера

Центрально-Черноземный экономический район

Прочие реки и озера

Поволжский экономический район

Прочие реки и озера

Северо-Кавказский экономический район

Прочие реки и озера

Уральский экономический район

Прочие реки и озера

Западно-Сибирский экономический район

Прочие реки и озера

Восточно-Сибирский экономический район

Озеро Байкал и его бассейн

Прочие реки и озера

Дальневосточный экономический район

Прочие реки и озера

Прочие реки и озера

1.2. Забор воды из подземных водных объектов

Северный экономический район

Прочие реки и озера

Северо-Западный экономический район

Прочие реки и озера

Центральный экономический район

Прочие реки и озера

Волго-Вятский экономический район

Прочие реки и озера

Центрально-Черноземный экономический район

Прочие реки и озера

Поволжский экономический район

Прочие реки и озера

Северо-Кавказский экономический район

Прочие реки и озера

Уральский экономический район

Прочие реки и озера

Западно-Сибирский экономический район

Прочие реки и озера

Восточно-Сибирский экономический район

Озеро Байкал и его бассейн

Прочие реки и озера

Дальневосточный экономический район

Прочие реки и озера

Прочие реки и озера

1.3. Забор воды из территориального моря Российской Федерации и внутренних морских вод

Тихий океан (в пределах территориального моря Российской Федерации)

2. ИСПОЛЬЗОВАНИЕ АКВАТОРИИ ВОДНЫХ ОБЪЕКТОВ, ЗА ИСКЛЮЧЕНИЕМ ЛЕСОСПЛАВА В ПЛОТАХ И КОШЕЛЯХ

2.1. Использование акватории поверхностных водных объектов, за исключением лесосплава в плотах и кошелях

Северный экономический район

Северо-Западный экономический район

Центральный экономический район

Волго-Вятский экономический район

Центрально-Черноземный экономический район

Поволжский экономический район

Северо-Кавказский экономический район

Уральский экономический район

Западно-Сибирский экономический район

Восточно-Сибирский экономический район

Дальневосточный экономический район

2.2. Использование акватории водных объектов территориального моря Российской Федерации и внутренних морских вод

Тихий океан (в пределах территориального моря Российской Федерации)

3. ИСПОЛЬЗОВАНИЕ ВОДНЫХ ОБЪЕКТОВ БЕЗ ЗАБОРА ВОДЫ ДЛЯ ЦЕЛЕЙ ГИДРОЭНЕРГЕТИКИ

Реки бассейнов Ладожского и Онежского озер Ильмень

Прочие реки бассейна Балтийского моря

Прочие реки бассейна Белого моря

Реки бассейна Баренцева моря

Бассейн озера Байкал и реки Ангара

Реки бассейна Восточно-Сибирского моря

Реки бассейнов Чукотского и Берингова морей

Прочие реки и озера

4. ИСПОЛЬЗОВАНИЕ ВОДНЫХ ОБЪЕКТОВ ДЛЯ ЦЕЛЕЙ ЛЕСОСПЛАВА В ПЛОТАХ И КОШЕЛЯХ

Реки бассейнов Ладожского и Онежского озер и озера Ильмень

Прочие реки бассейна Балтийского моря

Прочие реки бассейна Белого моря

Прочие реки и озера, по которым осуществляется лесосплав в плотах и кошелях

5. ИСПОЛЬЗОВАНИЕ ВОДНЫХ ОБЪЕКТОВ, РАСПОЛОЖЕННЫХ НА ТЕРРИТОРИИ РЕСПУБЛИКИ КРЫМ И ГОРОДА ФЕДЕРАЛЬНОГО ЗНАЧЕНИЯ СЕВАСТОПОЛЬ

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Приложение N 3. Коды водопользования

Информация об изменениях:

Приказом Минфина РФ от 12 февраля 2007 г. N 15н в настоящее приложение внесены изменения, вступающие в силу, начиная с представления налоговой декларации по водному налогу за I квартал 2007 г.

Приложение N 3

к Порядку заполнения налоговой

декларации по водному налогу,

утвержденному приказом Минфина РФ

от 3 марта 2005 г. N 29н

Коды водопользования

(с изменениями от 12 февраля 2007 г.)

1. Забор воды из водных объектов

1.1. Забор воды из поверхностных водных объектов

Северный экономический район

Прочие реки и озера

Северо-Западный экономический район

Прочие реки и озера

Центральный экономический район

Прочие реки и озера

Волго-Вятский экономический район

Прочие реки и озера

Центрально-Черноземный экономический район

Прочие реки и озера

Поволжский экономический район

Прочие реки и озера

Северо-Кавказский экономический район

Прочие реки и озера

Уральский экономический район

Прочие реки и озера

Западно-Сибирский экономический район

Прочие реки и озера

Восточно-Сибирский экономический район

Озеро Байкал и его бассейн

Прочие реки и озера

Дальневосточный экономический район

Прочие реки и озера

Прочие реки и озера

1.2. Забор воды из подземных водных объектов

Северный экономический район

Прочие реки и озера

Северо-Западный экономический район

Прочие реки и озера

Центральный экономический район

Прочие реки и озера

Волго-Вятский экономический район

Прочие реки и озера

Центрально-Черноземный экономический район

Прочие реки и озера

Поволжский экономический район

Прочие реки и озера

Северо-Кавказский экономический район

Прочие реки и озера

Уральский экономический район

Прочие реки и озера

Западно-Сибирский экономический район

Прочие реки и озера

Восточно-Сибирский экономический район

Озеро Байкал и его бассейн

Прочие реки и озера

Дальневосточный экономический район

Прочие реки и озера

Прочие реки и озера

1.3. Забор воды из территориального моря Российской Федерации и внутренних морских вод

Тихий океан (в пределах территориального моря Российской Федерации)

2. Использование акватории водных объектов, за исключением лесосплава в плотах и кошелях

2.1. Использование акватории поверхностных водных объектов, за исключением лесосплава в плотах и кошелях

Северный экономический район

Северо-Западный экономический район

Центральный экономический район

Волго-Вятский экономический район

Центрально-Черноземный экономический район

Поволжский экономический район

Северо-Кавказский экономический район

Уральский экономический район

Западно-Сибирский экономический район

Восточно-Сибирский экономический район

Дальневосточный экономический район

2.2. Использование акватории водных объектов территориального моря Российской Федерации и внутренних морских вод

Тихий океан (в пределах территориального моря Российской Федерации)

3. Использование водных объектов без забора воды для целей гидроэнергетики

Реки бассейнов Ладожского и Онежского озер и озера Ильмень

Прочие реки бассейна Балтийского моря

Прочие реки бассейна Белого моря

Реки бассейна Баренцева моря

Бассейн озера Байкал и реки Ангара

Реки бассейна Восточно-Сибирского моря

Реки бассейнов Чукотского и Берингова морей

Прочие реки и озера

4. Использование водных объектов для целей лесосплава в плотах и кошелях

Реки бассейнов Ладожского и Онежского озер и озера Ильмень

Прочие реки бассейна Балтийского моря

Прочие реки бассейна Белого моря

Прочие реки и озера, по которым осуществляется лесосплав в плотах и кошелях

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Декларация по водному налогу

Понятие водного налога, порядок его расчета и уплаты, сроки отчетности по налогу содержатся в главе 25.2 НК РФ.

Сроки отчетности и уплаты налога

Водный налог следует перечислять в бюджет ежеквартально. Крайний срок для отправки рассчитанной суммы — 20-е число месяца, идущего за отчетным кварталом.

Декларация подается в те же сроки:

IV квартал 2020 года — до 20 января включительно;

I квартал 2021 года — до 20 апреля включительно;

II квартал 2021 года — до 20 июля включительно;

III квартал 2021 года — до 20 октября включительно;

IV квартал 2021 года — до 20 января включительно.

Если день сдачи декларации и уплаты налога приходится на выходной день, можно исполнить обязательства в следующий ближайший рабочий день.

Декларацию надо сдавать, даже если облагаемый водный объект не используется или деятельность в принципе не ведется. Пока у организации есть лицензия на водопользование, она обязана подавать декларацию по водному налогу.

Отчетность подается в ИФНС по месту использования водного объекта. Организации, у которых среднесписочная численность в 2020 году была больше 100 человек, сдают отчет электронно. Остальные могут выбирать между бумажной и электронной формой.

Декларацию в налоговую в срок и без ошибок! Дарим доступ на 14 дней в Экстерн!

Порядок заполнения налоговой декларации по водному налогу

Форма декларации по водному налогу утверждена приказом ФНС РФ от 09.11.2015 N ММВ-7-3/497@.

Декларация включает титульный лист и два основных раздела. Второй раздел документа состоит из двух подразделов.

Титульный лист заполняется в обычном порядке — никаких особенностей и сложностей в нем нет. Страница 2 титульного листа нужна на тот случай, если декларацию сдает налогоплательщик без статуса ИП, у которого нет ИНН.

Раздел 1 включает информацию о конечной сумме налога. Здесь нужно указать суммы платежа отдельно по каждой территории. На каждый ОКТМО заполняется отдельный блок строк 020-030. Если по одному ОКТМО у вас два водных объекта, заполните один блок строк. Данные для строки 030 берите из суммы строк 160 всех подразделов 2.1.

Подраздел 2.1 нужно оформить отдельно на каждый имеющийся водный объект, лицензию и ОКТМО, опираясь при этом на цели использования воды. Если действует несколько ставок водного налога, то расчет тоже должен быть на отдельных листах.

По строкам 010 и 020 налогоплательщик записывает коды КБК и ОКТМО соответственно.

Строка 030 содержит полное название водного объекта (например, артезианская скважина № 258-639).

Реквизиты лицензии фиксируют в строке 040.

Коды водопользования отмечают в строке 050 (Приложение 4 к приказу).

По строке 080 указывают код цели забора воды из Приложения 5.

Объемы забранной воды, признаваемые и не признаваемые объектом налогообложения отражаются в строках 060, 070, 100. Сумма строк 070 и 100 должна быть равна сумме, отмеченной в строке 060.

Объем воды из строки 100 подразделяется на забранный в пределах лимитов (строка 101) и сверх лимитов (строка 102).

Налоговые ставки и коэффициенты находят свое отражение в строках 110–150.

Непосредственно сумму налога ответственное лицо фиксирует в строке 160 (формула расчета содержится в порядке заполнения декларации).

Подраздел 2.2 заполняйте, если используете акваторию водного объекта (кроме лесосплава в плотах и кошелях), водный объект для гидроэнергетики или для сплава древесины.

Строки 010–040 подраздела 2.2 идентичны строкам подраздела 2.1. Информацию в раздел 2.2 заносят отдельные категории налогоплательщиков, указанные в порядке заполнения.

Реквизиты договора на пользование нужно указать в строке 050. В строке 060 показывают код водопользования по Приложению 4.

В зависимости от поставленного кода заполняются строки 070–100. В некоторых случаях эти сроки прочеркиваются.

По строке 070 ответственное за заполнение декларации лицо указывает налоговую базу — площадь предоставленного водного пространства из лицензии, договора или технической документации.

Строки 080–100 — это количественные показатели. В них указывают выработанную электроэнергию, объем древесины или расстояние сплава леса.

Строка 110 — это размер налоговой ставки.

По строке 130 ответственное лицо записывает сумму налога по отдельному водному объекту и отдельно взятой лицензии.

Пример. ООО «Крона» зарегистрировано в Волгограде. Для своей деятельности использует воды из реки Волги. Волгоград относится к Поволжскому экономическому району. От района и способа забора воды зависит налоговая ставка. В данном примере ставка равна 294 рубля за 1 тыс. куб. м воды (ст. 333.12 НК РФ). При заборе воды сверх лимита (п. 2 ст. 333.12 НК РФ) указанная ставка умножается на пять (294 х 5 = 1470). Коэффициент равен 2,01. Согласно лицензии, лимит использования равен 26 тыс. куб. м. Всего за второй квартал забрано 30 тыс. куб. м воды.

Сумма налога в пределах лимита = 26 × 294 × 2,01 = 15 364 рублей

Сумма налога сверх лимита = 4 × 1 470 × 2,01 = 11 819 рублей

Итого водный налог = 15 364 + 11 819 = 27 183 рублей.

Водный налог

актуально по состоянию на 15.04.2021 г.

О водном налоге для владельцев водозаборных скважин. Коротко и ясно.

Если у вас есть лицензия на водозаборную скважину, то вы обязаны платить водный налог. Здесь я расскажу о том, как рассчитать водный налог, когда и сколько, а также на основании чего.

1. Когда? Один раз в квартал.

2. На основании чего? Вы должны вести журнал учета объема забора подземных вод, куда вносите данные счетчика в конце каждого месяца. По итогу за квартал у вас будет цифра фактически поднятой воды за квартал. Допустим 1500 куб. метров или 1,5 тыс.куб. метров.

3. Сколько? Допустим, вы владеете скважиной в Подмосковье. Сумма водного налога тогда будет определяться так:

Водный налог для 2020 года:

360 руб.х2,31х1,5 тыс.куб.метров = 1247,4 руб.

Налоговая ставка с учетом указанных коэффициентов округляется до полного рубля в соответствии с действующим порядком округления (п.1.1 ст. 333.12 НК РФ). Вы платите 1247 руб.

Не забудьте сдать декларацию и приложить копию журнала учета водопотребления!

Нет времени и желания вести самостоятельно журнал учета и делать расчеты? Доверьте мониторинг нам и мы будем это делать за вас!

Расчет водного налога для СНТ:

Лимит водопользования берется из лицензии в тыс.куб.метрах. Если в лицензии указано в метрах кубических, то переводим, умножая на 365 и деля на 1000.

Водный налог для 2021 года:

186х1,5 тыс.куб.метров = 279 руб.

Налоговая ставка с учетом указанных коэффициентов округляется до полного рубля в соответствии с действующим порядком округления (п.1.1 ст. 333.12 НК РФ).

Не забудьте сдать декларацию и приложить копию журнала учета водопотребления!

Как подготовить и сдать декларацию по водному налогу

Отчет по водному налогу — это документ, в котором налогоплательщики показывают количество потребленного ресурса и сумму взноса к уплате. Декларацию сдают в ИФНС 4 раза в год.

Кто отчитывается и в какие сроки

Сроки отчетности совпадают со сроками уплаты взноса в бюджет. Смотрите предельные сроки предоставления декларации по водному налогу в таблице:

| Квартал | Уплата | Подача декларации |

|---|---|---|

| 1 | 20.04 | 20.04 |

| 2 | 20.07 | 20.07 |

| 3 | 20.10 | 20.10 |

| 4 | 20.01 следующего года | 20.01 следующего года |

По какой форме и куда отчитываться

Формат сдачи определяется численностью сотрудников организации или ИП. Если, судя по налоговому отчету о среднесписочной численности за прошлый год, в организации работают 100 человек, направляйте декларацию в электронном виде ( п. 3 ст. 80 НК РФ ). Если в учреждении трудятся меньше 100 человек, есть возможность выбрать способ сдачи — на бумаге или в электронной форме.

В ст. 333.15 НК РФ указано, куда сдают декларации по водному налогу: в территориальную налоговую инспекцию по месту нахождения объекта водопользования. Крупнейшие налогоплательщики отчитываются в ИФНС по месту постановки на учет в качестве крупнейших.

Как рассчитать

Объектами налогообложения являются различные способы использования ресурсов ( ст. 333.19 НК РФ ):

Нормативная технология расчета и составления налоговой декларации по водному налогу такова: взнос рассчитывается как произведение трех показателей: налоговой базы, действующей ставки и повышающего коэффициента. Налоговая база — это количество потребленной воды за отчетный период. Ставка — тариф для конкретного региона. Коэффициент — это корректирующий индекс, который меняется каждый год.

Ежеквартальный взнос в бюджет рассчитывают по формуле: налог = налоговая база × действующая ставка × корректирующий коэффициент.

Представим таблицу с коэффициентами и тарифами по водоснабжению. Эти тарифы применяются только для коммерческих целей, для бытового обслуживания граждан используется другая тарифная сетка.

| Год | Повышающий коэффициент | Тариф за 1000 м³, руб. |

|---|---|---|

| 2020 | 2,31 | 162 |

| 2021 | 2,66 | 186 |

| 2022 | 3,06 | 214 |

| 2023 | 3,52 | 246 |

| 2024 | 4,05 | 283 |

| 2025 | 4,65 | 326 |

Для определения количества использованной по лицензии воды необходимо поставить водоизмерительные приборы. Если таких приборов нет, то расчет осуществляется по базовым региональным нормативам. В порядке заполнения отчетной формы разъясняется, суточный или годовой лимит указывать при заполнении декларации по водному налогу, — указываем лимит водопользования, который закреплен в лицензии для данного вида объекта и установленной цели пользования ( п. 5.1.9 Порядка №ММВ-7-3/497@ ).

Общей ставки для расчета водного налога не установлено. Коэффициенты различаются по типу использования и географическому расположению водных объектов ( ст. 333.12 НК РФ ).

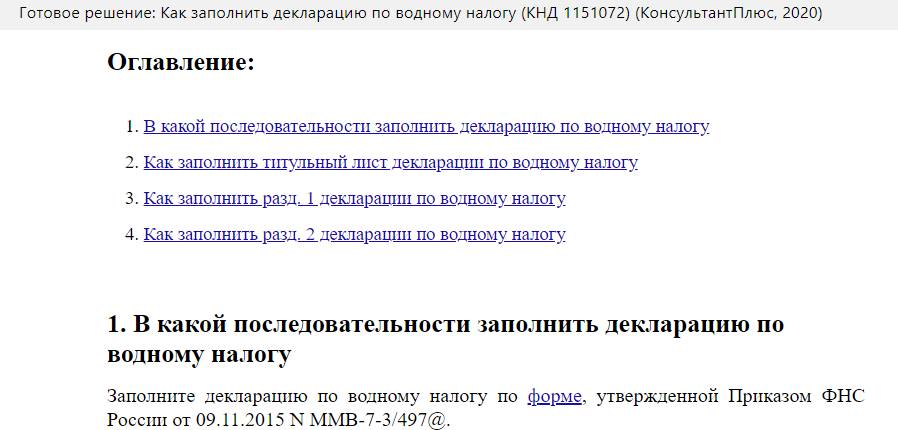

Забор воды из поверхности объектов и подземных вод в пределах лимитов:

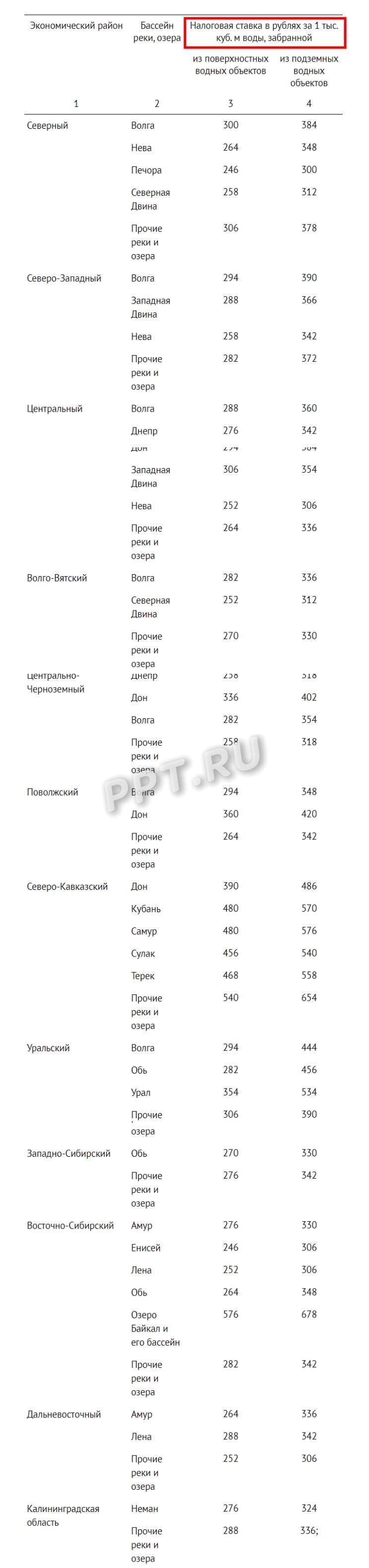

Забор из территориального моря и внутренних морских вод в пределах лимитов:

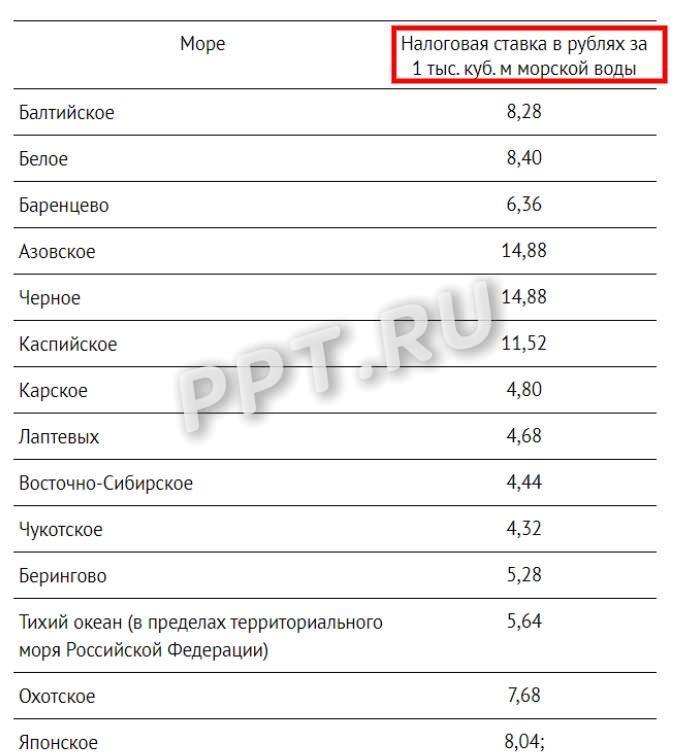

Использование акватории поверхности объектов:

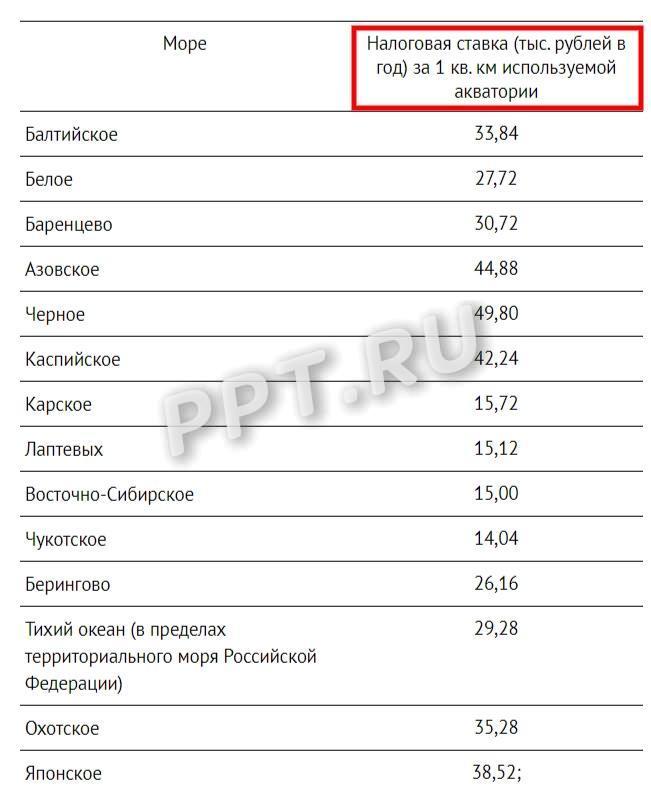

Использование акватории территориального моря РФ:

Использование для целей гидроэнергетики без забора воды:

Актуальный пример расчета водного налога в 2021 году для предприятий:

ООО «ППТ» забирает воду из артезианской скважины для собственных нужд — с целью некоммерческого использования (код цели — 3). Компания работает в Северном экономическом районе, использует водный бассейн реки Невы. Налоговая ставка для пользователей поверхностных вод — 264 за 1000 кубометров ( п. 1 ч. 1 ст. 333.12 НК РФ ).

Лимит использования скважины по лицензии — 25 000 кубометров. ООО «ППТ» за 3-й квартал 2021 превысило лимит и забрало из скважины 27 000 кубометров. Превышение составило 2000 кубометров. По нормативам НК РФ, ставка по превышенным лимитам умножается на 5, т.е. 264 × 5 = 1320. В 2021 году коэффициент — 2,66.

Взнос за 3-й квартал составит: 17 556,00 + 7022,40 = 24 578,40 рубля. Налог для декларации и перечисления округляется до целого: если меньше 50 копеек, то отбрасывается, если 50 копеек и больше, то увеличивается до рубля. ООО «ППТ» перечисляет в бюджет 24 578 рублей.

Как заполнить декларацию

Разберем порядок заполнения декларации в таблице: