код вычета 128 что это за вычет

Стандартные налоговые вычеты

эксперт Контур.Школы по налоговому учету

Стандартных вычета всего два. Вычет предоставляется на налогоплательщика и на детей налогоплательщика – это два самостоятельных вычета. Как правильно их предоставить?

Размер вычета по категориям налогоплательщиков и коду дохода представлен в таблице:

| Стандартный вычет распространяется на: | Размер вычета | Код вычета |

|---|---|---|

| родителя, супруга (супругу) родителя, усыновителя | 1 400 рублей — на первого ребенка | 126 |

| 1 400 рублей — на второго ребенка | 127 | |

| 3 000 рублей — на третьего и каждого последующего ребенка | 128 | |

| 12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы | 129 | |

| В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю | 134 | |

| В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю | 136 | |

| В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю | 138 | |

| В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю | 140 | |

| опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя | 1 400 рублей — на первого ребенка | 130 |

| 1 400 рублей — на второго ребенка | 131 | |

| 3 000 рублей — на третьего и каждого последующего ребенка | 132 | |

| 6 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы | 133 | |

| В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю | 135 | |

| &В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю | 137 | |

| В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю | 139 | |

| В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю | 141 | |

| Вычет предоставляется до месяца, в котором доход достиг 350 000 руб. | ||

Рекомендуем онлайн-курс « НДС для практиков »: в программе обучения учтены все изменения по НДС, приведены примеры заполнения декларации. Позиция ВС РФ (Президиум ВС РФ от 21.10.2015 «Обзор практики рассмотрения судами дел, связанных с применением главы 23 НК РФ»):

Стандартные вычеты на детей-инвалидов «суммируются», например, если 1-й ребенок в семье инвалид, то размер вычета составит 13 400 руб. (1 400 + 12 000)

Имущественные вычеты, предоставляемые налоговыми агентами на основании налогового уведомления, предоставляются с начала года, в котором налогоплательщик принес уведомление налоговому агенту.

Несмотря на то, что позиция ВС РФ была высказана по «детским» стандартным вычетам, размер которых применялся до 01.01.2016 г., она остается актуальна и в современных условиях.

ФНС РФ также приняла точку зрения ВС РФ (письма ФНС РФ от 25.12.2015 № БС-4-11/22869@, от 03.11.2015 № СА-4-7/19206@) и отозвало прежние письма, в которых высказывалась противоположная точка зрения.

Пример:

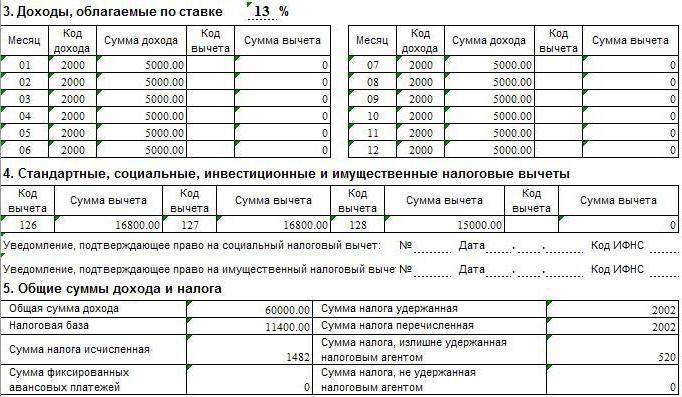

У работника организации трое детей 10, 12 и 14 лет, второй ребенок — инвалид. Стандартные вычеты = 1 400 (код вычета 126)+ (1 400 (код вычета 127) + 12 000 (код вычета 129)) + 3 000 (код вычета 128) = 17 800 руб.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

Вычет в двойном размере предоставляется единственному родителю, усыновителю, приемному родителю, опекуну, попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

Такой отказ сопровождается документами:

Предоставление налоговых вычетов на детей: практические ситуации

Позиция Минфина России:

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

1. До конца года, в котором:

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

Вычеты на детей: какие документы подтверждают право налогоплательщика:

Стандартный налоговый вычет на налогоплательщика

Второй вид стандартных вычетов – это вычет на налогоплательщика. Есть особенность — такой вычет предоставляется за каждый месяц налогового периода.

Размеры вычетов на налогоплательщика

3 000 рублей:

Пострадавшим от аварии на ЧАЭС, на производственном объединении «МАЯК», в результате сбросов радиоактивных отходов в реку Теча

500 рублей:

Документы, подтверждающие право на вычет для налогоплательщиков:

1. Заявление о предоставлении вычета.

2. Документ, подтверждающий право на вычет, например:

Коды налоговых вычетов: официальная таблица

Коды налоговых вычетов: описание таблицы

Рассмотрим часто используемые коды налоговых вычетов при заполнении справки 2-НДФЛ:

ВНИМАНИЕ! Если работник принес несколько уведомлений, например, о праве на имущественный и социальный вычет, на каждое из них заполняется отдельная страница справки 2-НДФЛ. На второй и последующих страницах заполняются только поля «ИНН», «КПП», «Стр.», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления» и «Код налогового органа, выдавшего уведомление».

Для чего нужны коды налоговых вычетов?

Код налогового вычета — это цифровой шифр. Вычет представляет собой сумму, которую при наличии документально подтвержденных оснований можно обоснованно вычесть из налоговой базы, тем самым уменьшив не только ее, но и сумму начисляемого от этой базы налога.

Код вычета необходим при заполнении табличной части справки 2-НДФЛ, служащей:

Должен ли код вычета указываться в заявлении на его получение, узнайте из образца, составленного экспертами КонсультантПлюс, получив пробный доступ к системе.

Какая таблица вычетов используется в 2020-2021 годах?

В последний раз изменения в таблицу вычетов были внесены с 01.01.2018. В нее был добавлен новый код вычета 619, который предназначен для отображения положительного финансового итога по сделкам, которые фиксируются на индивидуальном инвестиционном счете (приказ ФНС России от 24.10.2017 № ММВ-7-11/820@). Но основные изменения в таблице кодов вычетов произошли с 26.12.2016 (приказ ФНС России от 22.11.2016 № ММВ-7-11/633@). Наиболее заметным для большинства налоговых агентов тогда стало изменение кодов вычетов на детей.

Налоговики планируют внести новые коды вычетов по НДФЛ. Проект соответствующего приказа по состоянию на 25.01.2021 уже прошел общественное обсуждение и готовится к публикации. Подробнее о новых кодах, читайте здесь.

Что было изменено в перечне кодов вычетов с 2018 года?

Скорректированная таблица кодов вычетов сохранила основной их набор, использовавшийся в старой таблице, но вместе с тем ряд кодов из нее исключен, есть добавления новых, присутствует замена старых кодов на новые и корректировки текстов описания вычета.

В разбивке по видам вычетов изменения выглядят так:

Структура новой таблицы кодов вычетов

Таким образом, новая таблица кодов вычетов состоит из 14 разделов, имеющих наименования по видам вычетов, и 1 дополнительного кода 620, включающего иные виды вычетов, не перечисленные в таблице.

Последовательность разделов и нумерация кодов в них такова:

Таблица завершается 5 примечаниями, отсылающими к реквизитам документов, на основании которых следует применять социальные вычеты и вычеты с кодами 509 и 510 по необлагаемым доходам.

Коды стандартных вычетов 104, 105, 126–149 в справке 2-НДФЛ

Эти коды вычетов, дающих право работнику на персональный вычет либо в связи с особыми заслугами, либо из-за наличия у него детей, попадают в справку 2-НДФЛ наиболее часто. В новой таблице те из них, которые применялись с 2012 года, сохранены в неизменном виде. Они разбиваются на следующие группы:

Обо всех вычетах, на которые у налогоплательщика, имеющего детей, есть право, читайте в статье «Налоговые вычеты на детей в 2020 году (НДФЛ и др.)».

Если вы затрудняетесь с предоставлением вычета работнику в той или иной ситуации, воспользуйтесь бесплатным доступом к КонсультантПлюс и переходите в Готовое решение.

Коды имущественных вычетов

В имущественных вычетах оставлены 2 их основных вида, связанных с покупкой жилья, которые по разрешению, полученному в ИФНС, можно полностью использовать на работе:

О том, как получить вычет по квартире, купленной в ипотеку, читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

Коды социальных вычетов

С 2016 года в порядке, аналогичном предоставлению имущественных вычетов (по разрешению, выданному ИФНС после проверки документов, подтверждающих право на вычет) возможно получение по месту работы социальных вычетов. Их коды не изменились:

Коды вычетов по необлагаемым доходам

Вычеты по необлагаемым доходам не изменились. Однако в справку 2-НДФЛ они также попадают достаточно часто, поэтому есть смысл напомнить их перечень:

Коды профессиональных вычетов

Профессиональные вычеты сохранили свои коды без изменений:

О том, кому нужны профессиональные вычеты, читайте в этой статье.

Коды инвестиционных вычетов

Основная часть этих вычетов связана с операциями, имеющими достаточно ограниченное распространение. Их коды используют для составления справок 2-НДФЛ профессиональные участники рынка ценных бумаг. У большинства обычных работодателей эти коды не востребованы.

Интерес среди этой группы для обычного работодателя может представлять только вычет с кодом 601 по доходам в виде дивидендов. С января 2018 года, как уже было отмечено выше, был введен новый инвестиционный вычет с кодом 619.

С 01.01.2018 также обновились коды доходов налогоплательщиков, указываемые в справке 2-НДФЛ. Подробности см. здесь.

Итоги

Вычеты позволяют уменьшить налогооблагаемую базу по налогу на доходы физлиц. Все вычеты зашифрованы специальными кодами, которые фиксируются в справке 2-НДФЛ. В конце 2016 года перечень кодов был значительно расширен, а в декабре 2017-го дополнен новым кодом 619 на инвестиционный вычет.

Вычеты на детей в 2020 и 2021 году

Каждый работающий гражданин России ежемесячно уплачивает 13% своей зарплаты в качестве подоходного налога. Налоговый вычет на ребенка позволяет уменьшить сумму, с которой будет удержан налог, а соответственно уменьшить и сам НДФЛ. Так, с первого месяца жизни ребенка в семье, родители, усыновители, опекуны или попечители получат немного больше денег на руки.

Ведите учет, платите зарплату, налоги и взносы, отчитывайтесь через интернет в Контур.Бухгалтерии. Веб-сервис сам рассчитает суммы, выберет проводки, сформирует отчеты.

Кто может получить стандартные вычеты на детей

Стандартные вычеты на детей прописаны в Налоговом кодексе РФ в ст. 218. Стандартный детский вычет могут получить все работники, на обеспечении которых есть дети. Получать вычет могут следующие категории сотрудников:

Вычет положен на детей в возрасте до 18 лет. Если же ребенок старше, но является аспирантом, ординатором, интерном, студентом или курсантом на очной форме обучения, работник может получать вычет, пока ребенку не исполнится 24 года.

Работник может получать вычет ежемесячно, до того момента, как его облагаемый НДФЛ доход достигнет предельного уровня. В 2021 году размер дохода, в пределах которого предоставляются вычеты на детей, сохранится в том же размере, что и в 2020 году — 350 тысяч рублей. Вычет не нужно предоставлять с месяца, в котором доход работника превысил указанную сумму.

В сумму дохода нужно включать только доходы, с которых удерживают НДФЛ по ставке 13%. Не учитываются только дивиденды. А если доход облагается налогом частично, учитывайте в доходах только облагаемую сумму. Например, с суммы матпомощи до 4 000 рублей налог не удерживается, а сверх 4 000 — удерживается. Нужно посчитать сумму матпомощи сверх 4 000 рублей.

Виды и размеры стандартных вычетов на детей

Пока размеры вычетов тоже сохранятся на прежнем уровне и будут предоставляться в каждом месяце года до месяца, в котором доход превысит 350 тыс. рублей, в следующих размерах:

Стандартные вычеты на детей-инвалидов суммируются с общими вычетами. Например, на единственного ребенка инвалида положен вычет 13 400 рублей — 12 000 за ребенка-инвалида и 1 400 рублей за первого ребенка. Если ребенок-инвалид третий по счету, общий вычет составит 15 000 рублей.

Депутаты разработали законопроект, в котором запланировали увеличить суммы вычетов. Но на данном этапе он еще не согласован, его несколько раз отклоняли, а по итогу рассмотрение перенесели. В планах был рост вычетов до:

Кто может получить вычет на детей в двойном размере

Кто может получить вычет на детей в двойном размере

Вычет на ребенка предоставляется в двойном размере единственному родителю, приемному родителю, усыновителю, опекуну или попечителю. Предоставление прекращается с месяца, следующего за месяцем его вступления в брак.

Также двойной вычет может получать один из родителей, если второй откажется от получения вычета в пользу другого.

Двойной вычет предоставляют со следующего месяца за тем, в котором родитель, усыновитель, опекун или попечитель стал единственным.

Коды вычета на детей по НДФЛ на 2020 и 2021 год

В 2020 и 2021 году действуют следующие коды вычетов на детей по НДФЛ 126-149:

| 126 | На первого ребенка до 18 лет или студента-очника до 24 лет | Родителю, усыновителю, его супругу |

| 127 | На второго ребенка до 18 лет или студента-очника до 24 лет | Родителю, усыновителю, его супругу |

| 128 | На третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Родителю, усыновителю, его супругу |

| 129 | На ребенка-инвалида до 18 лет или студента-очника до 24 лет | Родителю, усыновителю, его супругу |

| 130 | На первого ребенка до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 131 | На второго ребенка до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 132 | На третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 133 | На ребенка-инвалида до 18 лет или студента-очника до 24 лет | Опекуну, попечителю, приемному родителю, его супругу |

| 134 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 135 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 136 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 137 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 138 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Единственному родителю, усыновителю |

| 139 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 140 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет | Единственному родителю, усыновителю |

| 141 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет | Единственному опекуну, попечителю, приемному родителю |

| 142 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 143 | В двойном размере на первого ребенка до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 144 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 145 | В двойном размере на второго ребенка до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 146 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 147 | В двойном размере на третьего и последующих детей до 18 лет или студентов-очников до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

| 148 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет | Одному из родителей при отказе второго от налогового вычета |

| 149 | В двойном размере на ребенка-инвалида до 18 лет или студента-очника до 24 лет | Одному из приемных родителей при отказе второго от налогового вычета |

Вести кадровый учет, начислять зарплату, командировочные, удержания удобно в бухгалтерском веб-сервисе Контур.Бухгалтерия. Ведите учет с нами, формируйте отчетность и отправляйте ее онлайн, пользуйтесь поддержкой наших экспертов. Первые 14 дней работы бесплатны для всех.

Код вычета 128 что это за вычет

Утверждены

приказом ФНС России

от 10.09.2015 N ММВ-7-11/387@

КОДЫ ВИДОВ ВЫЧЕТОВ НАЛОГОПЛАТЕЛЬЩИКА

Применяются с 01.01.2016 в соответствии с Федеральным законом от 06.04.2015 N 85-ФЗ «О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)» (Собрание законодательства Российской Федерации 2015, N 14, ст. 2025).

Постановление Правительства Российской Федерации от 19.03.2001 N 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (Собрание законодательства Российской Федерации 2001, N 13, ст. 1256; 2007, N 27, ст. 3298).

Семейный кодекс Российской Федерации (Собрание законодательства Российской Федерации 1996, N 1, ст. 16; 2015, N 29, ст. 4366).

Федеральный закон от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений» (Собрание законодательства Российской Федерации, 2008, N 18, ст. 1943; 2014, N 45, ст. 6155).

Распространяется на правоотношения, возникшие с 01.01.2009, и применяется до 01.01.2016 в соответствии с пунктом 2 статьи 2 Федерального закона от 03.06.2009 N 117-ФЗ «О внесении изменений в статью 217 части второй Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2009, N 23, ст. 2772).

Новый код вычета 128 для справок 2-НДФЛ

Каждый гражданин уплачивает налог на доходы. Ставка в большинстве случаев составляет тринадцать процентов. Однако некоторые категории лиц имеют право на налоговые вычеты. Данная льгота позволяет экономить некоторую сумму ежемесячно, пока доход гражданина не достигнет определенной планки. Иногда возникают вопросы, например: что означает код вычета 128? В этом поможет разобраться данная статья.

Налоги. НДФЛ

Что такое НДФЛ? Под этой аббревиатурой скрывает налог на доходы физических лиц. Он, что ясно из самого названия, применяется для налогообложения всех доходов, в том числе и заработной платы сотрудников организаций. Для каждого вида дохода существует своя ставка налога, то есть тот процент, который перечисляется в налоговую службу. При этом значение имеет также и то, является ли работник резидентом страны или нет.

Доходы. Что облагается, а что нет?

К доходам, которые облагаются непосредственно налогом, можно отнести такие виды:

Налоговые ставки: от девяти до тридцати пяти

Как уже говорилось выше, налоговые ставки имеют разное значение. Они варьируются от девяти процентов до тридцати пяти. Когда же применяется каждая из них? Ниже рассматриваются подробные определения.

Самая минимальная ставка, которая составляет девять процентов, применяется для дивидендов, которые были получены до 2015 года. То же касается и облигаций, которые были выпущены до 1 января 2007 года. Ставка в тринадцать процентов известна многим. Именно столько взимается с заработной платы работников организаций. Сюда относятся не только выплаты по привычным трудовым договорам, но и дивиденды.

Также акции, выпущенные позднее 2015 года, теперь облагаются по конкретной ставке. Ставка в пятнадцать процентов актуальна для тех, кто получает какие-либо дивиденды от организаций и не является резидентом РФ в налоговом плане. Ставка в тридцать процентов известна тем физическим лицам, которые не являются резидентами данной страны. И, наконец, ставка в тридцать пять процентов имеет множество причин. Сюда относится и прибыль от получения какого-либо выигрыша, и процентный доход, возникший на вкладах в банках, если он превышает установленную законодательством сумму.

Стандартные налоговые вычеты

Для того чтобы платить меньше налогов, многие сотрудники активно используют право на получение налоговых вычетов. Что это означает? При условии, что есть все необходимые документы, которые подтверждают право гражданина на получение льготы, работодатель обязан предоставить сотруднику вычет, то есть уменьшить его налогооблагаемую базу на конкретную сумму. Если работник по какой-то причине не предоставил документы, он имеет право по завершении календарного года обратиться в свою налоговую службу и уже здесь подать документы на возмещение суммы излишне уплаченного им налога.

Также у каждого вычета по налогам имеется свой код, который отражается в справке по форме 2-НДФЛ. Код вычета 128 в справке, например, обозначает, что сотрудник пользовался льготой, как имеющий третьего ребенка до восемнадцати лет.

Личные вычеты и льготы на детей

Двумя масштабными категориями вычетов можно считать так называемые льготы «на себя» и «на детей». В первом случае право на льготу имеют некоторые категории лиц, например те, кому выдавалось удостоверение участника боевых действий. В эту же категорию можно отнести и инвалидов второй группы.

Вычеты на детей более обширны. Каждый, кто имеет ребенка, как своего, так и усыновленного, имеет право на получение вычета. В данном случае существует два основных условия:

Вычеты на детей: основные тезисы

Как говорилось выше, вычеты на детей отображаются в виде кодов, по которым в справке 2-НДФЛ работник может проверить, применяет ли работодатель льготу. Первая группа вычетов на детей предоставляется полным семьям, чей ребенок не имеет инвалидности. Здесь не имеет значения, является ли ребенок родным или приемным. Сумма и код вычета при этом не меняются.

Код 126 применяется для тех, кто использует вычет на своего первого ребенка. Его размер составляет 1400 рублей. Код 127, соответственно, используется для второго ребенка, его размер также составляет 1400 рублей.

Вторая группа включает вычеты для тех, кто является одиноким родителем. Это одинокие матери и отцы или же вдовы. Им предлагается принести соответствующие документы для подтверждения их права на конкретную льготу. Вычеты им предоставляются в удвоенном размере. То есть родитель одного ребенка может рассчитывать на вычет в размере 2800 рублей.

Также стоит отметить и отдельные коды для тех, кто воспитывает ребенка-инвалида. Вот здесь государство осуществляет разделение на категории. Те, кто воспитывают родного ребенка, имеют право на вычет в двенадцать тысяч рублей. Опекуны же могут пользоваться только шестью.

Также существуют отдельные коды для тех, кто пользуется вычетами за двоих, когда один из родителей отказался от вычетов в пользу другого. В этом случае работник имеет право также на удвоенную льготу.

Данный код отображает наличие налоговой льготы для тех родителей, чей третий ребенок еще не достиг совершеннолетия. Также сюда можно отнести и ребенка старше восемнадцати, но представившего справку о своем обучении на дневном отделении какого либо вуза или ссуза.

Код вычета 128 применяется тогда, когда родитель предоставляет весь пакет документов и пишет заявление с просьбой о предоставлении льготы. Размер вычета при этом составляет три тысячи рублей. То есть данная льгота позволяет экономить ежемесячно 390 рублей. Соответственно, за год выходит 4680 рублей. И это в том случае, если старшие дети уже не подходят под категорию, позволяющую родителям пользоваться льготами.

Однако стоит помнить, что существует ограничение. Работник имеет полное право на льготы только в том случае, если его доход нарастающим итогом за год не достиг определенной планки. Для 2016 и 2017 годов это сумма зафиксирована на отметке в 350 000 рублей. В том месяце, когда эта сумма будет достигнута, вычет на ребенка уже не будет применяться.

Также стоит отметить, что под этим кодом скрываются также четвертый, пятый ребенок и так далее. Этот код, который несет вычет в размере трех тысяч, подходит для тех, кто имеет трех и более детей. Новый код вычета 128 пришел на смену коду 116, который, как и многие другие, был заменен в конце 2016 года.

Выгода для тех, у кого трое детей

Стоит выделить, если работник имеет троих детей, каждый из которых не старше 24 лет и обучается в вузе, то общая сумма вычета составит 5800 рублей. Это позволяет ежемесячно экономить 754 рубля. За год получается неплохая сумма, которая оседает в кармане работника, а не перечисляется налоговым органам.

Необходимые документы

Если работник хочет пользоваться вычетом на ребенка с кодом 128, то он должен предоставить все документы. В первую очередь необходимо принести заявление, написанное в свободной форме. Однако часто на предприятиях имеются готовые бланки или же образцы для заполнения. В общем случае здесь указывают свои данные, а также данные всех трех детей. Несмотря на то что старшие дети уже могут быть старше двадцати четырех лет, документы на них также предоставляются. Это позволяет доказать, что ребенок, на которого применяется код вычета 128, именно третий, поскольку размер вычета за него больше, чем за первого или второго.

Основными документами, которые подтверждают право родителя на вычет, являются свидетельства о рождении детей. В данном случае предоставляются:

Если кто-либо из детей обучается на очной форме обучения, не достигнув при этом возраста в 24 года, то следует регулярно приносить справку, которая это подтверждает. Рекомендуется предоставлять ее два раза в год, а именно в начале календарного и учебного года.

Дополнительные документы

Иногда имеется необходимость в предоставлении дополнительных документов. Это актуально в том случае, если отец не был вписан в свидетельство о рождении, но его отцовство было установлено позднее. Тогда прикладываются соответствующие документы. То же касается и родителя, который менял фамилию. Данный пункт чаще всего подходит женщинам. Если первый ребенок был рожден в одном браке, в котором мать носила фамилию мужа, а двое других носят иную фамилию, которую она также сменила, следует принести и свидетельства о заключении и расторжении брака.

Справка 2-НДФЛ. Новое место работы

То же касается и справки 2-НДФЛ. Код вычета 128 в ней указывается в том случае, если работник в календарном году работал где-то еще. Данный документ обязателен при предоставлении на новое место работы, так как позволяет регулировать суммарную цифру дохода за год, то есть проверить, не превысила ли она 350 000 рублей. Иногда код вычета в справке не указывается. Это означает, что работник по каким-либо причинам не пользовался вычетами на старом месте работы.

Примеры: если двое детей несовершеннолетние

Бывают ситуации, когда только несколько детей имеют все условия для того, чтобы предоставить родителям право на вычеты. Их можно рассмотреть более детально.

Когда применяется код вычета 127 и 128? Это можно расшифровать так: у родителя есть трое детей, причем первый, то есть старший, уже достиг 24 лет, в то время как другие двое – нет. Например, у работника есть трое детей. Старший в возрасте 19 лет нигде не учится, а младшие имеют возраст 17 и 15 лет соответственно. То есть работник имеет право на льготу, обозначаемую кодами вычета 127 и 128. Таким образом, общая сумма вычета в месяц составит 1400 + 3000 рублей, то есть 4400.

Возможны и иные, более сложные ситуации, в которых бухгалтер может запутаться. Например, у работника есть четверо детей. При этом старшему уже 22 года, но он обучается на очной форме в вузе. Второй и третий ребенок – близнецы, им до 20 лет, однако они нигде не учатся. Четвертому же ребенку всего пять лет. Таким образом, работнику полагаются коды вычета 126, 128. Сумма вычета также составит 4400.

Примечательно, что проверить правильность налоговых вычетов можно в справке. Код вычета 128 находится в средней части, сразу под колонкой с доходами работника. Если сотрудник пользуется и иными вычетами, то коды будут располагаться друг за другом. Если же только одним, то код вычета 128 в справке 2-НДФЛ будет первым и единственным. В этой графе указано, какая сумма вычета был использована в календарном году.

Как посчитать сумму налога?

Также стоит рассмотреть и то, как можно рассчитать свой налог, если имеется налоговый вычет кода 128? Достаточно просто. Для этого необходимо отнять из суммы заработной платы соответствующий размер льготы. Если в данный момент применяется только один вычет, то следует отнять три тысячи рублей, а уже из этой суммы брать 13 процентов.

То есть при заработной плате в 10000 рублей налог составил бы 1300 рублей. Однако если родитель пользуется данной льготой, налогом облагается только 7000 рублей, то есть налог составит 910 рублей. В случае же с вышеописанными работниками, которых мы разобрали на примерах, при заработной плате в 10 000 рублей их налог составит 728 рублей.

Таким образом, код вычета 128 применяется для тех, кто имеет троих и более детей. При этом работник может как пользоваться вычетами на двух предыдущих детей, так и уже не иметь такой возможности. Ранее использовался код 116. Код вычета 128 пришел к нему на замену в конце 2016 года. Однако общие правила для его применения, размер вычета, а также максимальная сумма дохода в 350 000 рублей остались такими же.

Кто может получить вычет на детей в двойном размере

Кто может получить вычет на детей в двойном размере.png)