код застрахованного лица в расчете по страховым взносам 2021 отпуск по уходу за ребенком

РСВ в 2021 году: новая форма и правила заполнения

Расчёт по страховым взносам за 2020 год сдавайте по новой форме. Теперь в РСВ нужно указывать сведения о среднесписочной численности, новые коды тарифов и категорий плательщиков. Часть поправок будет действовать с отчётности за 2020 год, а другие надо применять с I квартала 2021 года. Разберёмся с изменениями.

С чем связаны изменения

30 октября опубликован Приказ ФНС России от 15.10.2020 № ЕД-7-11/751@. Он изменил форму, порядок заполнения и электронный формат. Приказ вступает в силу начиная с представления РСВ за 2020 год.

Поправки к форме и порядку заполнения связаны с изменениями в налоговом законодательстве. Так, в 2020 году отменили отчет о среднесписочной численности, ввели пониженные тарифы взносов для субъектов МСП, а с 1 января 2021 года снизятся взносы для IT-сферы.

Сроки сдачи остались прежними. Представьте РСВ за 2020 год не позднее 1 февраля 2021 года, так как 30 января выпадает на субботу.

Среднесписочная численность на титульном листе

На титульный лист добавили новый реквизит — «Среднесписочная численность (чел.)». Её определяют в порядке, установленном Приказом Росстата от 27.11.2019 № 711. По этим же правилам страхователи рассчитывали показатель для отменённой формы «Сведения о среднесписочной численности работников за предшествующий календарный год».

Поправки в ч.1 НК РФ внёс Федеральный закон от 28.01.2020 № 5-ФЗ. П. 3 ст. 80 НК РФ в новой редакции звучит так: «Сведения о среднесписочной численности работников представляются в налоговые органы плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам, в составе расчёта по страховым взносам». По правилам старой редакции страхователи подавали сведения за предшествующий календарный год в отдельном отчёте и делали это раз в год — не позднее 20 января текущего года.

Также в перечень сведений, которые налоговые органы вправе требовать от плательщиков страховых взносов, добавили «сведения о среднесписочной численности работников, подлежащие включению в РСВ» (пп. 7 п. 7 ст. 80 НК РФ).

Положения в новой редакции применяются к правоотношениям, связанным с представлением РСВ, начиная с расчёта по итогам 2020 года.

За 2020 год не нужно сдавать сведения о среднесписочной численности до 20 января 2021 года по специальной форме. Достаточно указывать среднесписочную численность в специально отведённом поле на титульном листе РСВ за расчётный период 2020 года и в последующие периоды.

Новое приложение 5.1 для страхователей из IT-сферы и электронщиков

Раздел 1 дополнили приложением 5.1. С I-го квартала 2021 года его заполняют IT-компании и разработчики и проектировщики электроники, чтобы подтвердить соответствие условиям применения пониженного тарифа.

С 2021 года для российских организаций этих категорий действуют пониженные ставки страховых взносов (ст. 427 НК РФ в ред. Федерального закона от 31.07.2020 № 265-ФЗ): ОПС — 6 %, ВНиМ — 1,5%, ОМС — 0,1 %.

Условия для применения пониженного тарифа (ст. 427 НК РФ):

В поле 001 приложения 5.1 указывается код плательщика:

Остальные строки идентичны, кроме строки 060. Она не заполняется, если в поле 001 указан код «2».

Новые коды тарифа плательщика и категорий застрахованных лиц для сферы электроники

При заполнении Приложений 1 и 2 к Разделу 1 РСВ проектировщики и разработчики изделий электронной компонентной базы и электронной (радиоэлектронной) продукции будут указывать код тарифа «22».

При заполнении Раздела 3 с I квартала 2021 года им следует применять соответствующие коды категорий застрахованных лиц из приложения № 7:

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

РСВ и 4‑ФСС за I квартал 2021 года. Как заполнять на прямых выплатах

В 2021 году ФСС выплачивает пособия работникам напрямую. Проект прямые выплаты заработал по всей России с 1 января. Заполнять отчетность по взносам теперь будет проще. Расскажем, что учесть новеньким в проекте.

Как сдать РСВ на прямых выплатах

Расчёт по страховым взносам сдавайте по той же форме, по которой отчитались за 2020 год. Она утверждена приказом ФНС от 18.09.2019 N ММВ-7-11/470@.

Всем, кто присоединился к прямым выплатам с 1 января 2021 года, надо учесть несколько важных изменений в расчёте за I квартал. Они повлияют на порядок заполнения приложений 2, 3 и 4.

Как заполнить РСВ по новым правилам

Приложения 3 и 4 заполнять больше не нужно никому, так как в них расшифровываются расходы организаций на выплату сотрудникам пособий, которые теперь сразу выплачивает ФСС.

С приложением 2 к разделу 1 всё немного сложнее. В нём указывается сумма взносов на ВНиМ. На прямых выплатах особенности следующие:

Пример заполнения. В компании 5 сотрудников. В I квартале 2021 года начисленные взносы на ВНиМ составили 10 875 рублей. В том числе за январь, февраль и март по 3 625 рублей.

В январе ФСС возместил расходы на декабрьские больничные в сумме 1 200 рублей.

Приложение 2 будет заполнено следующим образом:

Какие пособия отражать в РСВ

С 2021 года в РСВ учитываются только те пособия, которые сотрудникам выплатил сам работодатель. Раньше в сумме выплат мы указывали все больничные, декретные, пособия по уходу за ребёнком и пр. Теперь остались только больничные за первые три дня болезни работника и дополнительные выходные по уходу за ребёнком-инвалидом.

Они включаются в сумму выплат и иных вознаграждений, начисленных в пользу работника. В РСВ это строки 030 подразделов 1.1 и 1.2, строка 020 приложения 2 и строки 140 подразделов 3.2.

Больничные за первые три дня болезни не облагаются взносами, поэтому их включают в суммы, не подлежащие обложению по ст. 422 НК РФ. Это строки 040 подразделов 1.1 и 1.2 и строка 030 приложения 2. Оплата дополнительных выходных взносами облагается, поэтому отражается в строках 050 подразделов 1.1 и 1.2 и приложения 2, а также в строках 150 подразделов 3.2.

Пособия на погребение тоже выплачивает работодатель, а ФСС их компенсирует позже. Показывать их в расчёте не нужно.

Как сдать 4-ФСС на прямых выплатах

Форму 4-ФСС планировали обновить в 2021 году, даже подготовили новый бланк отчёта. Но в I квартале его не приняли и скорее всего не примут до конца 2021 года. Поэтому отчитываемся по старой форме, утверждённой приказом ФСС от 26.09.2016 № 381.

Как заполнить 4-ФСС по новым правилам

Раньше в таблице 3 мы расписывали расходы по страхованию от несчастных случаев на производстве и профессиональных заболеваний. Теперь она не актуальна, можно не заполнять.

Ещё одно место для отражения расходов — строка 15 таблицы 2. Её теперь тоже заполнять не надо, достаточно проставить нули или прочерки.

Компенсации пособий по травматизму и прочих расходов, полученные от ФСС за периоды до 1 января 2021 года, отражаются в строке 6 таблицы 2.

Так как зачётная система не действует, в 4-ФСС мы сразу показываем взносы к уплате. В таблице 2 начисленные взносы указываются в строке 2, уплаченные — в строке 16. Задолженность по взносам на конец первого квартала указывайте в строке 19. Задолженность за ФСС на конец периода теперь может появиться, только если вы переплатили взносы.

Пример заполнения. Организация платит взносы на травматизм по минимальному тарифу — 0,2 %. За январь, февраль и март за сотрудников начислили по 400 рублей. На 1 января 2021 года у страхователя был долг — 264,30 рубля.

Таблица 2 расчёта 4-ФСС будет заполнена так:

Какие пособия отражать в 4-ФСС

Как и в РСВ, включать в 4-ФСС нужно будет только больничные за первые три дня болезни сотрудников и дополнительные выходные по уходу за детьми инвалидами. Больничные с четвёртого дня, декретные и детские пособия платит ФСС — показывать их в отчёте не нужно.

Больничные за первые три дня болезни отразите в общей сумме выплат по строке 1 таблицы 1. Так как они не облагаются взносами, то попадут и в строку 2 таблицы 1.

Оплата дополнительных выходных родителям детей инвалидов попадает в строки 1 и 3 таблицы 1, так как формирует базу для начисления взносов. Пособия на погребение в 4-ФСС не попадают.

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как заполнить РСВ за первое полугодие 2021 года и что важно учитывать

Кто обязан отчитываться по взносам в 2021 году

Расчет сдают работодатели и заказчики работ или услуг, имеющие дело с физическими лицами. Иными словами, при наличии у ИП или организации трудовых, гражданско-правовых или лицензионных договоров, заключенных с физлицами, у них появляется обязанность сдать расчет по страховым взносам.

Если физлицо, с которым заключен гражданско-правовой договор (ГПД), имеет статус ИП или самозанятого, то на него представлять расчет не надо, так как обязанность по уплате налогов и взносов лежит не на заказчике услуг по ГПД, а на самом исполнителе.

При этом физлицо в статуе самозанятого вообще не обязано уплачивать страховые взносы. Самозанятый гражданин может делать это только по собственной воле. То же самое относится к ИП-самозанятому, применяющему налог на профессиональный доход (НПД).

ИП с отличной от НПД системой налогообложения уплачивает страховые взносы самостоятельно. Поэтому заказчик его услуг не должен ни уплачивать взносы, ни отчитываться по ним за данного ИП.

ИП без работников, уплачивающий только страховые взносы за себя, тоже не должен сдавать расчет по страховым взносам. У него появляется данная обязанность, только если он привлекает наемных работников по трудовым или гражданско-правовым договорам.

Фактические выплаты по договорам не имеют значения. Даже при отсутствии начислений нужно сдавать нулевой расчет по взносам — по тем работникам, которые числились на договорах в отчетном квартале.

Кому сдавать расчет по взносам

Вот уже 5 лет — с 2017 года — администрированием взносов занимается налоговая инспекция. Поэтому и расчет по страховым взносам сдают именно налоговикам.

Принимают расчет по взносам за 2 квартал 2021 года по месту регистрации организации или по месту регистрации обособленного подразделения, если обособка наделена правом начислять и выплачивать заработную плату работникам.

Индивидуальные предприниматели сдают расчет по месту своей регистрации.

Обращаем внимание: даже если предприниматель применяет патент не в своем регионе и на патентной деятельности у него заняты работники, расчет по взносам с этими работниками он всё равно сдает по месту своей регистрации, а не по месту ведения деятельности на патенте. При этом в части НДФЛ с зарплаты патентных работников отчетность представляют по месту регистрации патента, а не по месту регистрации самого ИП (если эти территории не совпадают).

В какие сроки надо уложиться с расчетом по взносам

Сроки представления расчета по страховым взносам за 2 квартал 2021 года исчисляются в соответствии с давно действующим порядком. Они не разняться для ИП и организаций и попадают на одну и ту же дату.

Расчет по страховым взносам за первое полугодие 2021 года надо сдать до 30 июля 2021 года включительно. Эта дата — не выходной или праздничный день, поэтому переноса сроков не предусмотрено.

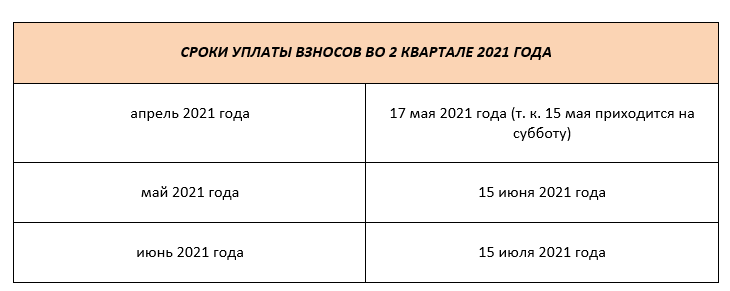

Периодичность уплаты взносов — ежемесячная. Сроки уплаты взносов во 2 квартале 2021 года такие:

Как отчитаться по страховым взносам в 2021 году

За 2 квартал 2021 года лимиты по «бумажной» сдаче расчета не подверглись пересмотру. По-прежнему малочисленные страхователи имеют право отчитаться на бумаге. Малочисленные — это те, у кого застрахованных лиц не более 10 человек. Им доступно почтовое отправление и посещение налоговой с бумажным расчетом (лично или представителем).

Для более многолюдных страхователей допустим только электронный формат представления расчета — через спецоператора ТКС.

Если все-таки страхователь представил расчет на бумаге при наличии обязанности отчитываться исключительно электронно, он попадает на штраф в размере 200 рублей, предусмотренный ст. 119.1 НК РФ.

В случае проявления сознательной или случайной забывчивости и несдаче расчета по взносам вовсе, страхователь имеет все шансы получить следующие штрафы и санкции:

С 1 июля 2021 года данный срок увеличен до 20 дней. При этом у налоговиков появилось право предупреждать страхователей о несданном расчете и скорой блокировке счета.

Какой бланк применять для расчета по взносам во 2 квартале 2021 года

Расчет по взносам в последнее время обновлялся чуть ли не в каждом отчетном периоде. За 1 полугодие 2021 года расчет по страховым взносам сдают на бланке, действующем с 01.01.2021. То есть, он в ходу третий отчетный период. Первый раз этот бланк представляли по итогам 2020 года.

Актуальный за 2 квартал (полугодие) 2021 бланк расчета по страховым взносам утвержден приказом ФНС России от 18.09.2019 № ММВ-7-11/470 в редакции приказа ФНС от 15.10.2020 № ЕД-7-11/751.

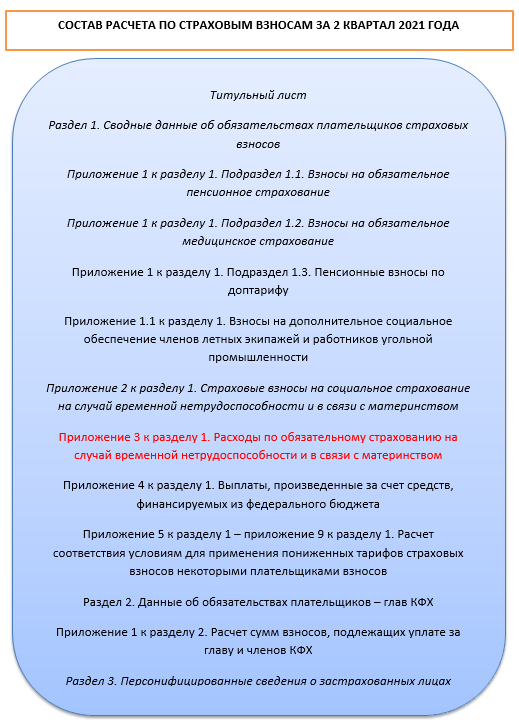

Форма РСВ объемна и содержит много информации. Однако далеко не каждый страхователь обязан заполнять все листы. Вынесем на схему структуру расчета по взносам.

Обратите внимание, что выделенное на схеме Приложение № 3 по-прежнему входит в состав расчета по взносам, но заполнять его за полугодие 2021 года не следует в связи переходом всех регионов России на прямые выплаты ФСС. Дело в том, что отражаемых в этом приложении расходов просто не может быть у организации, так как и выплат пособий по временной нетрудоспособности работникам нет: с 2021 года их делает ФСС напрямую сотрудникам.

Здесь же отметим еще одну особенность заполнения расчета по взносам, связанную с прямыми выплатами: строки 070 и 080 Приложения 2 тоже не заполняют.

Выделенные курсивом разделы входят в любой расчет по взносам, даже в нулевой. Сдают указанные приложения в любом случае.

Обратим внимание на тонкий момент: в порядке заполнения расчета указано, что если не было начислений физлицам, то допустимо сдавать нулевой расчет без подразделов 1.1 и 1.2. Это касается ситуации, когда не было начислений в расчетном периоде по всем.

Если же, например, начисления были в 1 квартале, а во втором уже не было, то эти подразделы представить необходимо, так как расчет составляют нарастающим итогом. Если бы начислений не было ни в первом, ни во втором кварталах, то подразделы можно не включать в нулевой расчет.

Невыделенные курсивом разделы входят в расчет только при наличии данных, отражаемых в этих разделах.

Пример заполнения расчета малым предприятием

Наибольшую сложность в расчете по страховым взносам во 2 квартале 2021 года представляет внесение дифференцируемых по ставкам сумм взносов.

Напомним правило расчета взносов, введенное в 2020 году из-за коронавируса и закрепившееся в законодательных нормах в 2021 году.

Как видим, ставки взносов меняются в зависимости от начисленных сумм. Отражение данного правила в расчете по страховым взносам реализовано с помощью дополнительных кодов тарифа налогоплательщика.

Если малое предприятие исчисляет взносы по обычным и пониженным ставкам, то в состав расчета включает несколько листов с подразделами 1.1 и 1.2.

Приведем пример выплат малого предприятия и на его основании заполним расчет по взносам за полугодие 2021 года.

Павлов Сергей Владимирович

Смирнова Ольга Николаевна (работает на 0,5 ставки)

10% от (50 000 — 12 792) = 3720,80

Итого за апрель: 6535,04

10% от (50 000 — 12 792) = 3720,80

Итого за май: 6535,04

10% от (60 000 — 12792) = 4720,80

Итого за июнь: 7535,04

10% от (20 528 — 12 792) = 773,60

Итого за июнь: 3587,84

5% от (50 000 — 12 792) = 1860,40

Итого за апрель: 2512,79

5% от (50 000 — 12 792) = 1860,40

Итого за май: 2512,79

5% от (60 000 — 12 792) = 2360,40

5% от (20 528 — 12 792) = 386,80

Итого за июнь: 1039,19

Для проверки корректности заполнения расчета по страховым взносам за полугодие 2021 года пользуйтесь контрольными соотношениями, приведенными в письме ФНС от 07.02.2020 № БС-4-11/2002.

При отправке формы в электронном виде через ТКС такая проверка проходит, как правило, в автоматическом режиме и выдает список ошибок и предупреждений.

Подводим итоги

Расчет по страховым взносам за 2 квартал (1 полугодие) 2021 года заполняют на прежнем бланке, сдают в прежние сроки и по прежним правилам.

С начала 2021 года поменялись требования к заполнению некоторых строк Приложения 2 за счет того, что вступили в силу прямые выплаты ФСС на всей территории России.

Как считать взносы и заполнять РСВ для МСП в 2021 году

В 2021 году субъекты МСП могут применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Звучит просто, но в расчёте много нюансов. Рассказываем, как проясняют ситуацию опубликованные ФНС формулы и контрольные соотношения. Показываем, как заполнять РСВ в разных случаях.

Действуют ли пониженные тарифы страховых взносов для МСП в 2021 году

Федеральный закон от 01.04.2020 № 102-ФЗ не только ввёл пониженный тариф для субъектов МСП с апреля 2020 года, но и внёс поправки в НК РФ. Перечень плательщиков страховых взносов, для которых применяются пониженные тарифы, дополнили новой категорией (пп. 17 п. 1 ст. 427 НК РФ):

А также, ст. 427 НК РФ дополнена п. 2.1, согласно которому для плательщиков, указанных в пп. 17, начиная с 2021 года применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

3) на обязательное медицинское страхование — 5 %.

Таким образом, субъекты МСП в 2021 году и далее продолжают применять пониженный тариф к части базы за календарный месяц, превышающей МРОТ.

Как взносы сверх МРОТ облагать по пониженным тарифам

Каждый месяц нужно смотреть, превышают ли выплаты в пользу физлица МРОТ, установленный на начало расчётного периода (12 792 рубля в 2021 году). Если превышают, то к части суммы сверх МРОТ применяются пониженные тарифы страховых взносов по такой схеме:

| Взносы | Ставка | |||||||

| На обязательное пенсионное страхование | И до предельной величины базы (1 465 000 рублей), и свыше — 10 % | |||||||

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

| Контрольное соотношение — формулировка в письме ФНС | Что это значит |

|---|---|

| Если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно | Если в расчёте есть приложение с кодом «20», то обязательно должно быть и приложение с кодом «01» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно | Если в разделе 3 физического лица есть подраздел 3.2.1 с кодом «МС», то обязательно должен присутствовать подраздел 3.2.1 с кодом «НР» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ (по базе, не превышающей предельную величину) | Если в подразделе 3.2.1 есть строка с кодом «МС», то в строке с кодом «НР» для этого же месяца сумма в графе 150 (база) должна быть равна МРОТ. Это требование действует, пока база не превысила предельную величину |

Таким образом, право для применения пониженного тарифа появляется, если база для начисления взносов по основному тарифу не меньше 12 792 рублей. Если меньше, то пониженный тариф в этом месяце не применяется.

Как заполнять расчёт: примеры

Посмотрим на примере, как применять пониженный тариф, исчисляя взносы на пенсионное страхование и заполняя расчёт.

Пример 1. База меньше МРОТ

Возьмём случай, который упоминали выше: в феврале работник получил 16 000 рублей, 5 000 из них — это пособие по нетрудоспособности.

Взносы за февраль нужно рассчитывать только по основному тарифу, так как 16 000 — 5 000 = 11 000 ( 12 792

А значит, есть превышение, с которого взносы исчисляются по пониженному тарифу. Смотрим формулу, по которой ФНС предписывает считать взносы. К уплате на обязательное пенсионное обеспечение получается 3 035,04 рублей:

12 792 × 2 × 22 % + (35 000 — 12 792 × 2) ×10 % – 3 535,04 = 5 628,48 + 941,6 — 3 535,04 = 3 035,04

В расчёте в разделе 3 это отразится таким образом:

Пример 3. Достигнута предельная величина базы

Требование о сумме, равной МРОТ, в строке 150 подраздела 3.2.1 с кодом НР должно выполняться только по базе, не превышающей размер предельной величины.

Предположим, ежемесячные выплаты работника составляют 500 000 рублей, необлагаемых выплат нет. В марте мы превысим предельную величину базы для ОПС (1 465 000 рублей). Сумма превышения — предельной величины 35 000 рублей:

1 500 000 — 1 465 000 = 35 000

База, не превышающая предельную величину, в марте составляет 465 000 рублей (500 000 — 35 000 > МРОТ).

По формуле исчисления взносов с применением пониженного тарифа получается сумма к уплате на ОПС за март:

38 376 × 22 % + (1 465 000 — 38 376) ×10 % + 35 000 × 10 % – 103 070,08 (взносы за январь–февраль) = 51 535,04 рублей.

В персонифицированных сведениях не отражается база, превышающая предельную величину, и взносы с неё. Вот как заполнить в разделе 3 расчёта подраздел 3.2.1 с кодом категории НР:

А вот образец заполнения подраздела 3.2.1 с кодом категории МС:

База сверх предельной величины и взносы с неё отразятся в подразделе 1.1 приложения 1 с кодом 20 в строках 051 и 062.

Читайте также

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

- С чем сделать ингаляцию при насморке

- bioshock requires windows 7 or higher the game will now exit что делать