коды бухгалтерии расшифровка зарплата

Коды зарплаты в расчетом листе в 2020 году

Какие коды зарплаты ставить в расчетном листке в 2020 году? Приведем таблицу с кодами.

Требвоания к расчетному листу по зарплате 2020

Расчетный листок можно составить в произвольной форме. Главное, чтобы в нем были следующие данные:

Форму расчетного листка утвердите приказом руководителя в учетной политике (единого банка расчетного листка по з/п в 2020 году не существует).

Коды в расчетном листке: зачем они?

ТК требует уведомлять работника именно о составных частях заработной платы, т. е. должен быть виден и понятен тип дохода, а не его код. Работник должен понимать где оклад, где отпускные, где больничный итд. Как вариант – может приводить коды доходов и их расшифровку в самом расчетном листке. Другой вариант – ознакомить работника с кодами под роспись.

Таблица с кодами

Законодательством коды для расчетного листка по зарплате не зафиксированы. Поэтому коды зарплаты работодатель может разработать с учетом собственной системы кодировки или, к примеру, обратиться к кодам видов доходов, используемым при составлении справки 2-НДФЛ.

Коды доходов, которые нужно отразить в справке 2-НДФЛ, приведены в Приложении N 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@, например:

Понравилась статья? Поделитесь ссылкой с друзьями:

Коды в расчетном листе: расшифровка

kody_v_raschetnom_liste_rasshifrovka.jpg

Похожие публикации

В обязанность работодателей входит уведомление работников о размере начисленной заработной платы и произведенных удержаниях из нее. Такое требование указано в ст. 136 ТК РФ. Поэтому, перед получением зарплаты всем сотрудникам должны быть выданы на руки расчетные листы, в которых эти сведения подробно изложены. Законодательством не утверждена специальная форма этого документа, поэтому работодатели вправе разрабатывать ее самостоятельно.

Если с начисленными и удержанными суммами сотрудники еще могут самостоятельно разобраться, то коды в расчетном листе вызывают у них немало вопросов. Для чего нужны такие коды и как их расшифровать? Ответы на эти и другие вопросы – в нашем материале.

Коды в расчетном листе

Форма расчетки утверждается работодателем. В ней должны присутствовать как показатели начислений, так и удержаний за месяц, обозначенные либо словами («оклад», «премия», «НДФЛ» и т.д.), либо специальными кодами. Для различных видов выплат и удержаний работодателем должны применяться отдельные коды. Для внесения кодов в расчетном листе должны быть предусмотрены специальные графы. Расшифровка расчетного листа по заработной плате даст возможность понять, за что именно каждому сотруднику были произведены те или иные выплаты и что конкретно было удержано.

Обязательно ли должны быть в расчетном листе коды или названия всех составных частей зарплаты (оклад, надбавки, коэффициенты и т.д.)? Да, обязательно. В ч. 2 ст. 136 ТК РФ указано, что работодатель может использовать самостоятельно разработанный бланк расчетного листа. При этом важно, чтобы работник был проинформирован именно о составных частях зарплаты, т.е. должен быть виден и понятен тип каждого начисления, составляющего доход работника за месяц.

Расшифровка основных кодов

Зачастую кодировки доходов в расчетке берутся из справки 2-НДФЛ. Следует отметить, что работодатели имеют право использовать не только общепринятые шифры, но и коды собственной разработки. Важно, чтобы рабочий персонал был ознакомлен с расшифровкой таких кодировок. Это можно сделать двумя способами:

указав расшифровку в самом бланке расчетного листка;

издав локальный нормативный акт, в котором будут перечислены действующие кодировки и их расшифровка, и ознакомив с ним всех сотрудников.

Коды в расчетном листе, соответствующие кодам для справок 2-НДФЛ, имеют следующее значение:

2000 – начисленная зарплата за выполнение трудовых обязанностей;

2010 – выплаты по договору ГПХ;

2012 – отпускные выплаты;

2300 – пособие по временной нетрудоспособности;

2530 – зарплата в натуральном выражении;

2720 – стоимость врученных подарков;

2762 – материальная помощь при рождении ребенка, усыновлении;

1010 – выплаченные дивиденды.

Расшифровка разделов документа

Расшифровка расчетного листа может потребоваться не только в отношении кодов, но и в отношении его основных разделов. Каждый раздел содержит определенную информацию:

«Начислено». В этом разделе отображают сумму выплат, начисленных сотруднику. Сюда относится начисленная зарплата (в разбивке на оклад, надбавки, коэффициенты и т.д.), премии, выплата отпускных, больничных и любые другие начисления.

«Удержано». Данный раздел включает суммы денежных средств, которые удержаны с начисленных доходов – НДФЛ, алименты, суммы в возмещение ущерба и т.д. Указывают основания для удержания: действующее законодательство, исполнительные листы, заявление работника или приказ генерального директора.

«Выплачено». Здесь отображена сумма, которая выдана работнику ранее как аванс. Также в этом разделе может содержаться информация о других ранее произведенных выплатах, например, отпускных.

«К выплате». В данном разделе будет указана общая сумма денежных средств, которую сотрудник должен получить на руки в день зарплаты. Из нее уже будут вычтены все удержания и ранее выплаченные суммы.

Все показатели доходов и удержаний в расчетке могут обозначаться как словами, так и цифровыми кодами.

Значение расчетного листа для работников

Работники нередко вспоминают о своем праве на расшифровку расчетного листа только тогда, когда возникает конфликтная ситуация с работодателем из-за неправильно начисленной и выплаченной зарплаты. Если дело доходит до судебного разбирательства, у сотрудника организации должны быть при себе документы, с помощью которых он сможет доказать факт неправильного начисления заработной платы. Расчетный лист является именно таким документом.

Ценность расчетного листка для работников вполне очевидна. Он помогает четко понять, из каких составляющих формируется их заработная плата. Внимательно изучив расчетку, можно своевременно обнаружить несоответствие начисленной зарплаты с условиями конкретного трудового договора. Чтобы выяснить спорные моменты, сотрудник компании имеет право обратиться в бухгалтерию. Здесь ему должны подробно объяснить порядок начисления его заработной платы, а если будет обнаружена ошибка в начислении, необходимо провести перерасчет и доплатить сотруднику денежные средства.

Будут ли штрафы, если руководство организации не выдает рабочему персоналу расчетные листки?

Обязательное указание кодов видов дохода в программных продуктах 1С

С 1 июня текущего года при оформлении платежных поручений на выплату зарплаты понадобится указывать специальные коды типов доходов. Это нововведение поможет банкам определять, с каких сумм можно удерживать долги, а с каких нельзя. Рассмотрим, как осуществить это в 1С.

Есть несколько кодов:

При других начислениях гражданам, не считающихся их доходом от рабочей деятельности, платежно-расчетные документы не кодируются.

Код должен быть указан в графе 20 «Наз. пл.».

Обратите внимание! С 1 июня банки не будут работать с платежами, в которых не указан тип дохода.

Коды типов дохода в 1С: Бухгалтерия 8 ред. 3.0

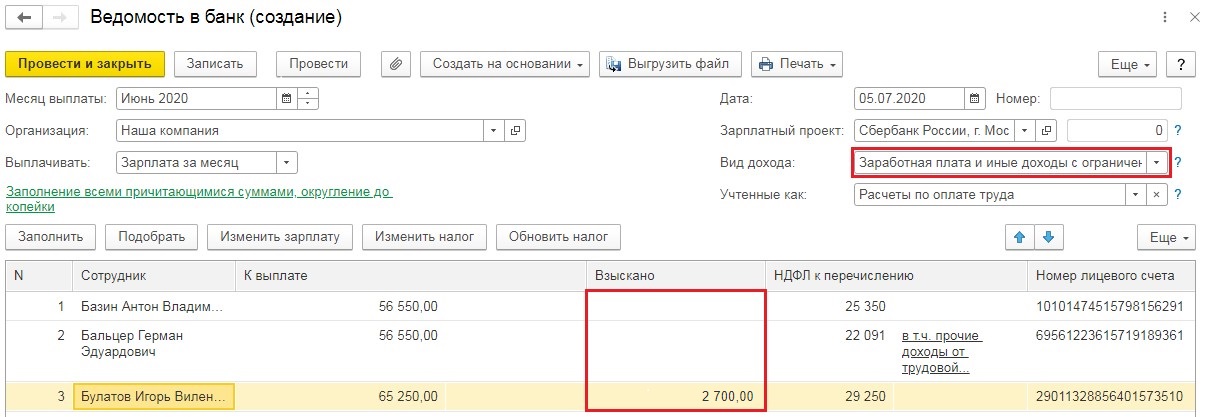

В программе имеется возможность указывать код при начислении заработной платы через банк в документе «Ведомость в банк» во вкладке «Зарплата и кадры». Нововведение затронуло как зарплатные ведомости, так и ведомости на счета работникам.

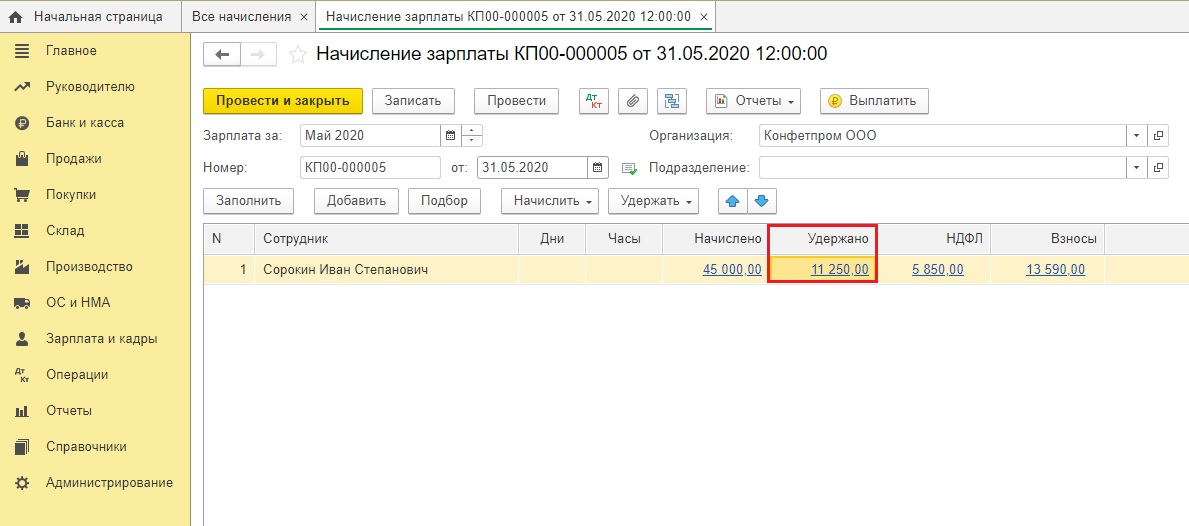

Например: у сотрудника Петрова В. М. из зарплаты удерживаются алименты в размере 25% от дохода (45000*25%=11250 рублей).

Посмотреть это получится в документе «Начисление зарплаты» во вкладке «Заплата и кадры», перейдя во «Все начисления».

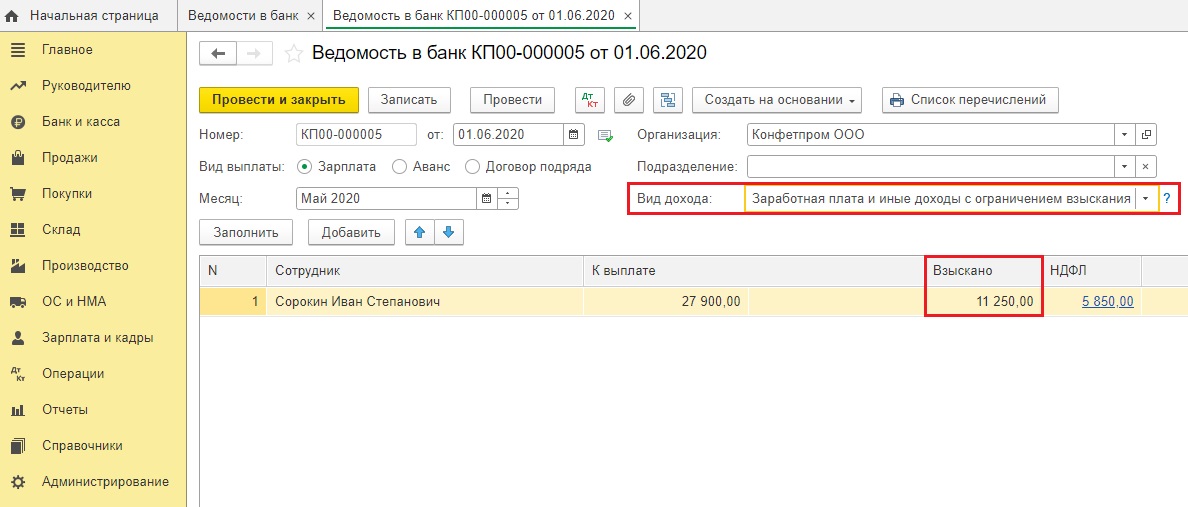

Затем создадим ведомость на выплату зарплаты в той же вкладке, перейдя к пункту «Ведомости в банк».

Чтобы указать код типа дохода необходимо в сформированном документе указать дату (начиная с 1 июня), далее в строке «Вид дохода» выбрать нужный.

Существуют такие варианты заполнения:

Кроме типов дохода в ведомости имеется колонка «Взыскано». В ней необходимо указывать удержания по работникам, осуществленные во время расчетного периода (как правило, месяца). Делать это требуется для того чтобы банки не взыскали со счета работника больше предела, разрешенного законодательством.

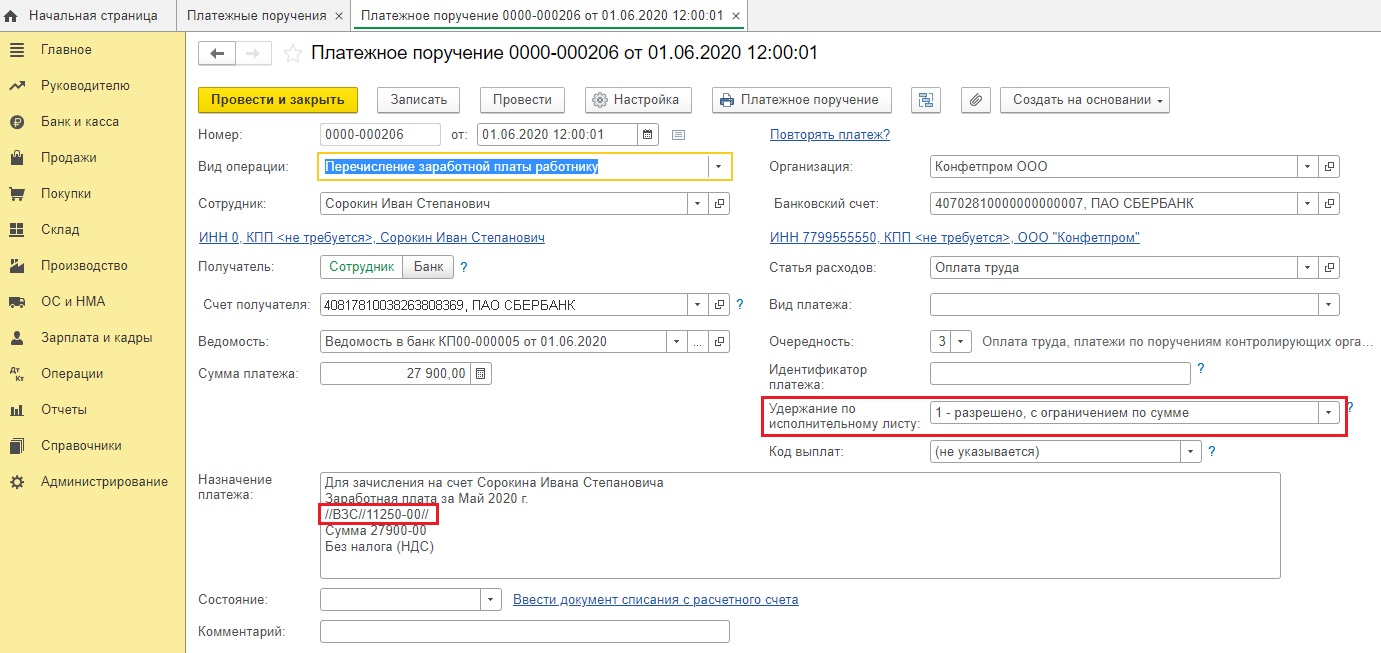

Чтобы возникла строка «Удержание по исполнительному листу» с нужными кодами, дата документа должна быть после 1 июня, а графа «Вид операции» принимать одно из нескольких значений:

Обратите внимание, что в документе имеется строка «Удержание по исполнительному листу» с возможностью выбора кода и в назначении платежа в автоматическом порядке появилась запись //ВЗС//11250-50//. Если расшифровать ее, получится «взысканная сумма».

Это значит, что начисление работнику зарплаты, из которой осуществлено удержание, необходимо оформлять другим документом.

Выплата дохода, при начислении которого не нужно указывать код, к примеру, покупка имущества у физлица, производится с типом операции «Прочее списание», а тип дохода с наименованием «Не производится (это не доход обычного гражданина)» возникает только после того, как вы выберете получателя из справочника «Контрагенты».

Коды типов дохода 1С: Зарплата и управление персоналом, редакция 3.1

В приложении версии 3.1.10.443 и выше существует указание новых кодов типа дохода в таких документах, как «Ведомость в банк» и «Ведомость на счета» в категории «Выплаты».

При заполнении ведомости на начисление зарплаты, внимательно посмотрите на новую графу «Вид дохода».

Значения в нем соответствуют определенным кодам:

Появилась колонка «Взыскано». В ней нужно указывать удержанные средства по исполнительным листам. Если при заполнении ведомости с кодом 1, к примеру, в ней оказались суммы, которые необходимо перечислить по другим основаниям, необходимо удалить их из документа вручную и сформировать другую ведомость с правильным кодом.

Документы на выплату, начиная с 1 июня создать без указания типа дохода не получится.

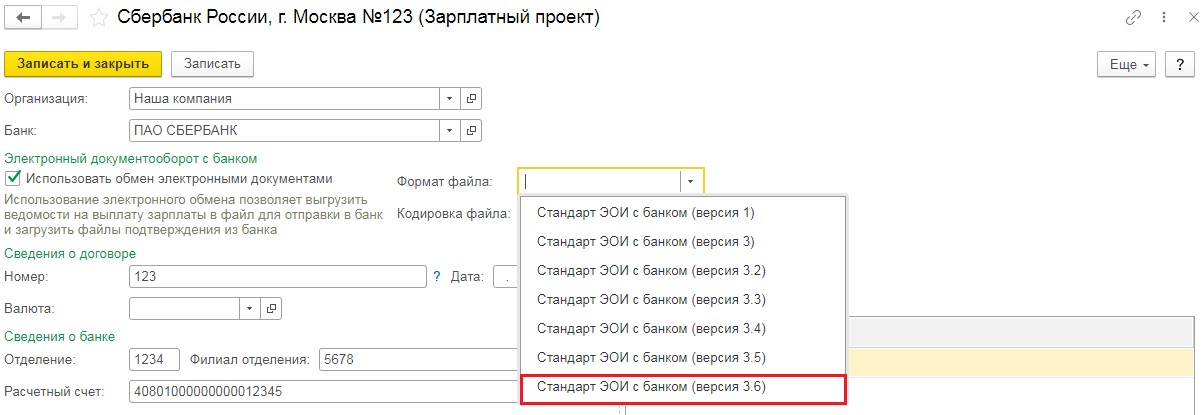

Некоторые организации при начислении зарплаты и других доходов гражданам применяют выгрузку реестра перечислений в банк. Чтобы реестры выгружались с указанием кода типов дохода, перейдите в категорию «Выплаты», выберите «Зарплатные проекты», окажитесь в нужном проекте и в графе «Формат файла» нажмите «Стандарт ЭОИ с банком (версия 3.6)».

С редакции 3.1.14 заполнение кода типа дохода при перечислении и заполнении ведомостей будет осуществляться в автоматическом порядке.

Коды доходов в справке 2‑НДФЛ

Каждому виду дохода присваивается свой код. Их перечень утвержден в Приказе ФНС №ММВ-7-11/387@ от 10.09.2015 г. Последний раз справочник номеров был обновлен Приказом ФНС №ММВ-7-11/633@ от 22.11.2016 г. Далее расскажем, какие коды указываются в 2-НДФЛ.

Доходы, облагаемые НДФЛ в полном размере

Самый популярный код — 2000. Это зарплата сотрудника. Сюда также включают надбавки за вредные условия и работу в ночь.

В специальный код выделено вознаграждение членов Совета директоров. Роль совета может выполнять другой управленческий орган. Вознаграждение его участников укажите по коду 2001 в справке 2-НДФЛ.

Отдельный код выделили для премий за достигнутые в работе результаты. Обозначается он номером 2002.

Работники могут получать деньги из чистой прибыли компании. Обычно это собственники и топ-менеджеры. Такие доходы помечаются кодом 2003. Сюда же включаются целевые поступления и средства спецназначения.

В компании могут работать лица, привлеченные по договору ГПХ. Их доход сопровождается кодом 2010. К данной категории не относятся авторские договоры.

Доход в виде отпускных указывайте с кодом 2012. А вот компенсации за неотгуленный отпуск проходят по коду 2013. Выходное пособие — 2014.

Больничные также облагаются подоходным налогом. Поэтому в справке для них есть код 2300. А вот декретные и детские пособия НДФЛ не облагаются, и значит в справку их не вписывают.

Сотрудник может дать процентный займ. Сумма заработка от получения процента — это его доход. Сопровождается номером 2610 в 2-НДФЛ.

Физлицо, распологающее имуществом, может сдавать его в аренду. Например, сдавать гараж или квартиру. Для таких доходов код 1400. Сюда не попадает выручка от сдачи в аренду транспорта, средств связи и компьютерных сетей. Для них выделен отдельный код 2400 в 2-НДФЛ.

Сотруднику можно простить долг. Тогда с него удерживают НДФЛ, так как по сути это уже его доход. Код в справке — 2611.

Для доходов по процентам с облигаций отечественных фирм есть код 3021.

Дивидендные доходы указывайте с номером 1010.

Редко, но бывают ситуации, когда у дохода нет установленного номера. Это начисленные доплаты сверх облагаемых налогом суточных или доплаты к больничным. Эти доходы облагаются НДФЛ, а в справке есть универсальный код — 4800.

Есть и другие коды, но встречаются они реже. Например, призы в денежной форме — номер 2750. При наличии заработка с операций с инвалютой, указывайте его совместно с кодом 2900. Код дохода есть даже для выигрышей в тотализаторе — 3010. Ознакомьтесь с полным перечнем доходов и вычетов по справке 2-НДФЛ.

Доходы, подпадающие под подоходный налог частично

Зарплата и полученные дивиденды полностью облагаются НДФЛ. Но есть доходы, на которые установлены лимиты. И под налог попадают только суммы, превышающие базу.

Например, подарки до 4000 рублей не облагаются налогом. Но если стоимость подарка равна 5000, то удержите НДФЛ с 1000 рублей. Для подарков код 2720 и одновременно с ним идет код вычета 503.

Второй пример — материальная помощь работнику, вышедшему на пенсию. Лимит также как и у подарков — 4000 рублей. Код помощи — 2760, код вычета аналогичен подаркам — 503.

Работодатель может дать выплату при рождении ребенка. Лимит значительно больше — 50 000 рублей на двух родителей. Подоходный налог взимается только с превышения. Код дохода 2762 в 2-НДФЛ, а вычета — 504.

Доходы, не облагаемые налогом

Далеко не все доходы облагаются налогом. К таким относятся:

Полный перечень смотрите в статье 217 НК РФ.

Расшифровка расчетного листка по заработной плате

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом: