коды для начисления заработной платы

Коды зарплаты в расчетом листе в 2020 году

Какие коды зарплаты ставить в расчетном листке в 2020 году? Приведем таблицу с кодами.

Требвоания к расчетному листу по зарплате 2020

Расчетный листок можно составить в произвольной форме. Главное, чтобы в нем были следующие данные:

Форму расчетного листка утвердите приказом руководителя в учетной политике (единого банка расчетного листка по з/п в 2020 году не существует).

Коды в расчетном листке: зачем они?

ТК требует уведомлять работника именно о составных частях заработной платы, т. е. должен быть виден и понятен тип дохода, а не его код. Работник должен понимать где оклад, где отпускные, где больничный итд. Как вариант – может приводить коды доходов и их расшифровку в самом расчетном листке. Другой вариант – ознакомить работника с кодами под роспись.

Таблица с кодами

Законодательством коды для расчетного листка по зарплате не зафиксированы. Поэтому коды зарплаты работодатель может разработать с учетом собственной системы кодировки или, к примеру, обратиться к кодам видов доходов, используемым при составлении справки 2-НДФЛ.

Коды доходов, которые нужно отразить в справке 2-НДФЛ, приведены в Приложении N 1 к Приказу ФНС России от 10.09.2015 N ММВ-7-11/387@, например:

Понравилась статья? Поделитесь ссылкой с друзьями:

Коды по видам оплаты труда в табеле рабочего времени

В каких графах табеля фиксируются коды оплаты труда

Табель — оправдательный документ, на основании которого осуществляется расчет зарплаты работников. Российская организация вправе самостоятельно разработать форму учета рабочего времени своего персонала или использовать бланки, утвержденные Госкомстатом по форме Т-12 или Т-13.

В табеле ежедневно фиксируется количество отработанного каждым сотрудником времени, а также итоговое количество часов явок (неявок) по видам оплачиваемого труда. Каждому виду труда соответствует определенный код.

Коды видов оплаты труда в табеле формы Т-12 заполняются только в случае, если в организации ведется вторая часть указанного бланка. Здесь для отражения сведений о заработной плате выделен целый раздел, который называется «Расчет с персоналом по оплате труда». В нем вид оплаты труда указывается не только в закодированном виде, но ставится также и его наименование, например оклад (наименование) 2000 (код).

В форме табеля учета рабочего времени Т-13 для отражения сведений о начислении заработной платы предназначены столбцы 7, 8 и 9, которые в этом бланке дублируются дважды. Код может вноситься двумя способами:

Таких кодов для одного работника в этой форме табеля может быть использовано до 8 штук.

Какие коды использовать в табеле учета рабочего времени

Перечень кодов по оплате труда, которые должны использоваться в табелях на законодательном уровне, не утвержден, а в постановлении Госкомстата «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» от 05.01.2004 № 1 такой реквизит, как код оплаты, только упоминается и лишь в отношении формы Т-13. Тем не менее графы для внесения этого обозначения предусмотрены в обоих бланках табелей.

Поскольку законодательство не установило конкретный перечень кодов, то работодатель может их утвердить самостоятельно. Сделать это можно двумя способами:

Перечень кодов видов оплаты труда

Рассмотрим коды из перечня для налоговой, которые можно использовать в табелях:

Заполнять табель учета рабочего времени следует строго следуя содержанию формы. Форм всего 2: Т-12 и Т-13. Порядок заполнения обеих форм есть в КонсультантПлюс. Правильно заполнить Т-12 вам поможет это Готовое решение. Если у вас бланк Т-13, этот материал. Если доступа к справочно-правовой системе нет, оформите временный. Это бесплатно.

Отразить всю начисленную зарплату работника в табеле полностью представляется затруднительным. Это является основной причиной, по которой бланки табелей чаще всего используют только для отражения отработанного времени.

Итоги

В законодательстве нет конкретного перечня кодов оплаты труда для использования в табелях. В связи с этим работодатель может самостоятельно разработать перечень кодов и утвердить его внутренним документом или воспользоваться перечнем кодов, утвержденным для других целей, в частности, удобно пользоваться перечнем кодов для налогообложения доходов физических лиц.

Скачайте бланк и образец заполнения табелей учета рабочего времени:

Коды видов дохода в платежных документах

Закон предписывает указывать код выплаты зарплаты и других доходов в платежных документах. Из статьи вы узнаете:

Продолжение смотрите в публикациях:

Нормативное регулирование

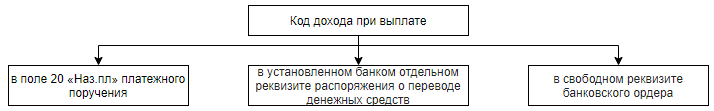

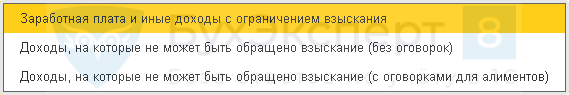

С 01.06.2020 года в платежном поручении необходимо указывать код дохода при выплате доходов, для которых есть ограничения на взыскания по исполнительным листам (Указание Банка России от 14.10.2019 N 5286-У):

Перечень выплат, указанных в ст. 101 закона N 229-ФЗ, является закрытым.

Получите понятные самоучители 2021 по 1С бесплатно:

В других случаях коды в платежках на выплату зарплаты не указываются. Например, при приобретении у физ. лица объектов недвижимости.

Если производились какие-либо удержания из доходов, то эту информацию надо отразить в платежке. Сумму, удержанную по исполнительному документу, укажите при выплате дохода сотруднику в текстовом поле Назначение платежа (Информационное письмо Банка России от 27.02.2020 N ИН-05-45/10):

// ВЗС // сумма цифрами //

Это нужно, чтобы банк понимал можно ли с данной суммы производить удержание или нет. Такая мера позволит избежать бесконтрольной блокировки банком денег на картах физ. лиц сверх установленных лимитов удержаний 50% или 70%.

Такой вариант отражения подходит, когда на конкретного сотрудника оформляется платежное поручение на выплату.

Не указание кодов выплат является нарушением закона об исполнительном производстве, может быть наложен штраф (п. 3 ст. 17.14 КоАП):

За неверное указание кода штраф не предусмотрен, но это может привести к излишнему удержанию средств с работника.

Учет в 1С

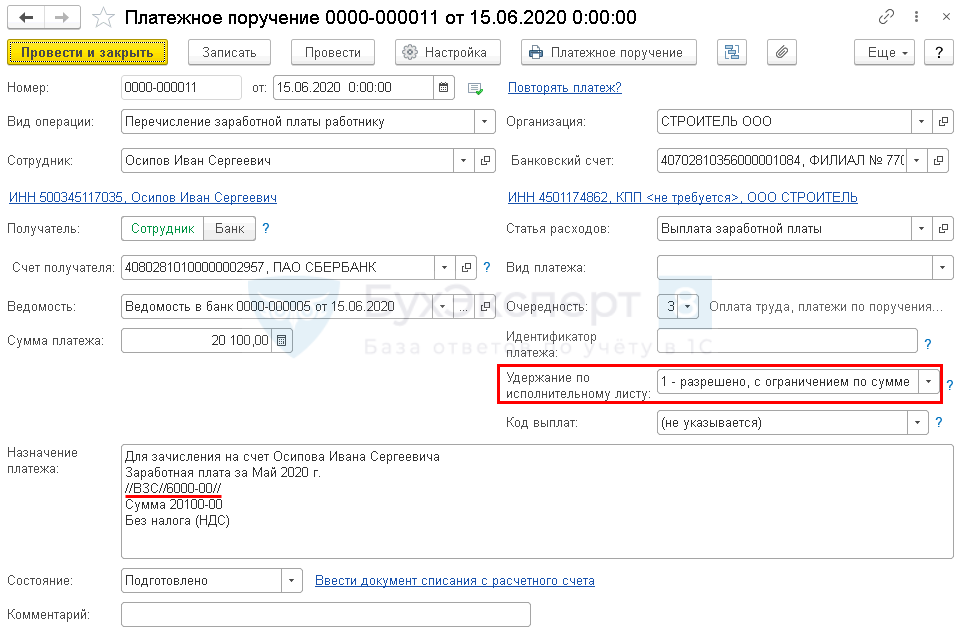

Платежное поручение

В 1С коды дохода указываются в платежном поручении (с релиза 3.0.77.78).

Если в документе Платежное поручение ( Банк и касса — Платежные поручения ), созданном начиная с 01.06.2020:

Если сумма к выплате состоит из нескольких доходов с разными кодами, например, 1 и 2, то надо оформить два платежных поручения на каждый код.

В Платежном поручении с видом операции Прочее списание поле Удержание по исполнительному листу становится доступным при указании в поле Получатель физического лица из справочника Контрагенты ( Вид контрагента — Физическое лицо).

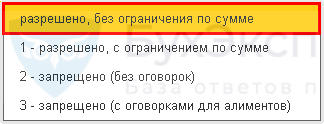

После этого в поле Удержание по исполнительному листу появляется еще одна аналитика:

При выборе значения разрешено, без ограничения по сумме, поле Назначение платежа в платежном поручение не заполняется.

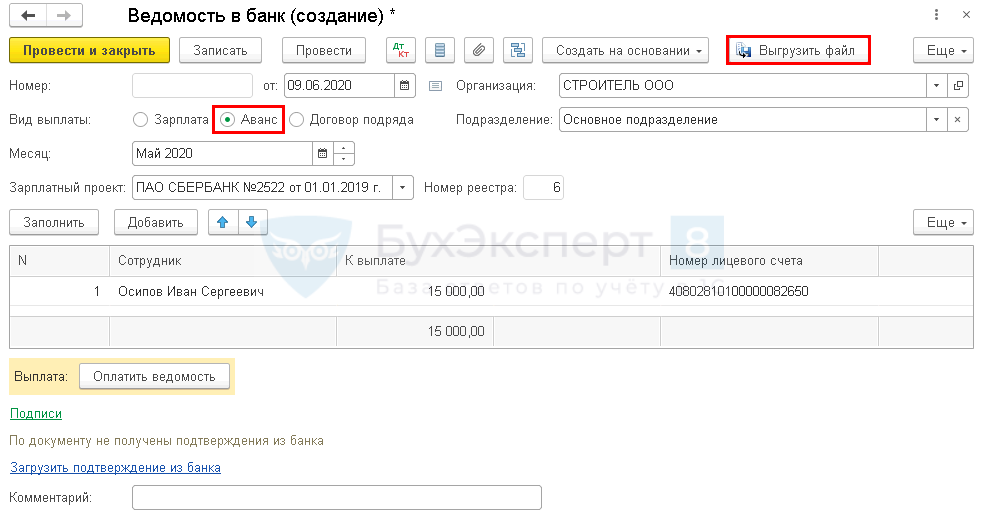

Ведомость в банк

Коды видов доходов можно добавить в платежные ведомости (с релиза 3.0.77.106).

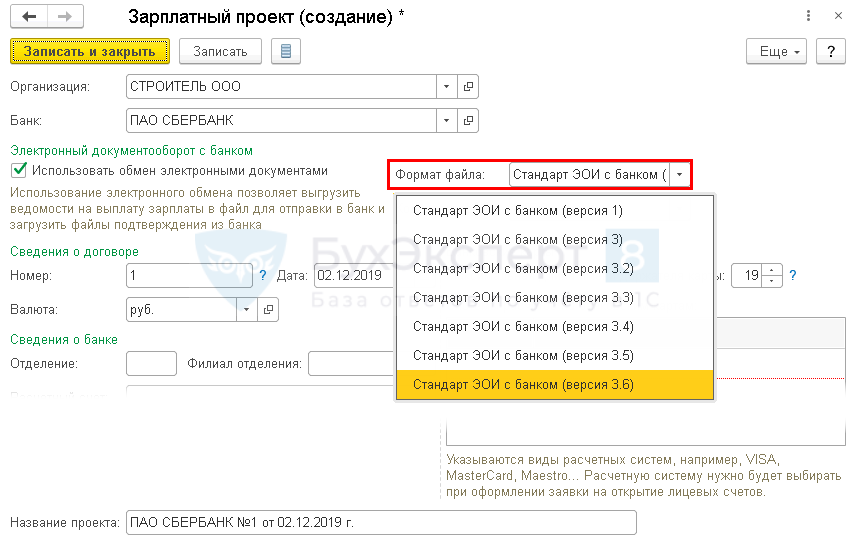

Шаг 1. Проверьте формат обмена с банком — версия 3.6 ( Зарплата и кадры — Зарплатные проекты ).

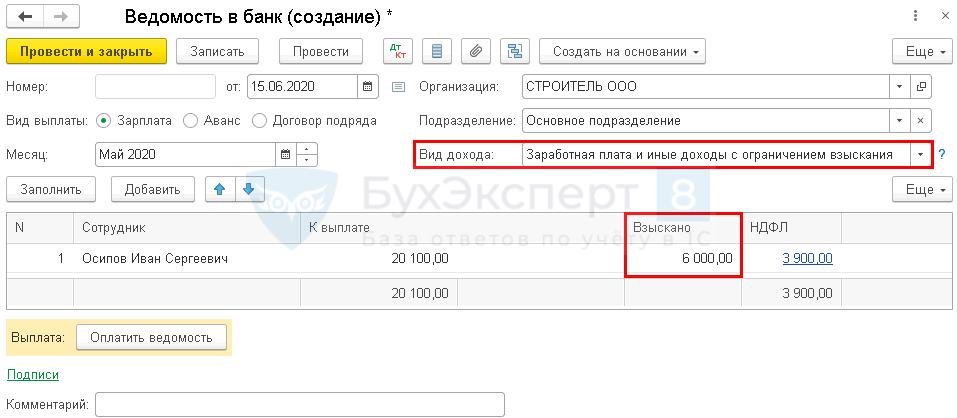

Шаг 2. В документе Ведомость в банк доступна для выбора аналитика Вид дохода ( Зарплата и кадры — Ведомости в банк ).

Укажите Вид дохода из перечня:

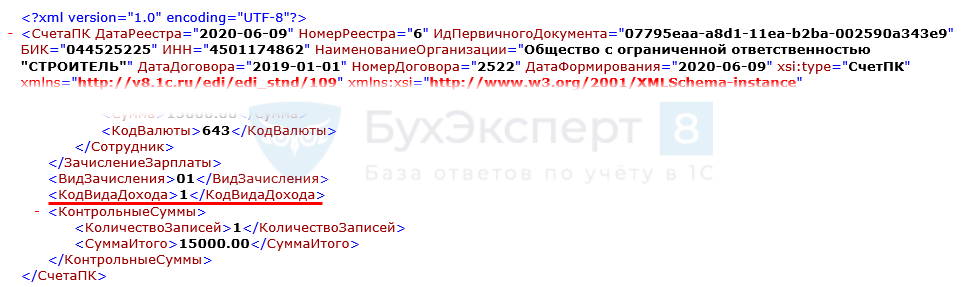

В результате заполнения этих данных код дохода и сумма удержания указывается:

На выплаты с разными кодами доходов сформируйте отдельные ведомости.

Если в Платежном поручении вид операции Перечисление заработной платы работнику установлен переключатель:

поле Удержание по исполнительному листу пропадает.

На данный момент в таком случае рекомендуется устанавливать Вид операции Перечисление заработной платы по ведомостям. В ближайших релизах этот функционал будет доработан.

При формировании Ведомости в банк на аванс, нет возможности выбрать код вида дохода.

В файле передачи в банк автоматически указывается код вида дохода 1.

См. также:

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(8 оценок, среднее: 4,63 из 5)

Все комментарии (15)

Добрый день. Когда перечисление идет одному сотруднику понятно. А как быть если учет в БП учет по сотрудника ведется сводно и также перечисляется ЗП?

Добрый день! В статье сказано «В других случаях коды в платежках на выплату зарплаты не указываются. Например, при приобретении у физ. лица объектов недвижимости.». Прошу уточнить. Какое отношение платежка на выплату физическому лицу при приобретении объекта недвижимости может иметь к платежке на выплату зарплаты? Это неудачный пример или я что-то не понимаю. Заранее благодарю.

Данные коды указываются при выплатах любых доходов и заработной платой никаким образом не ограничены. Об этом конкретно написано в начале статьи, а именно «С 01.06.2020 года в платежном поручении необходимо указывать код дохода при выплате доходов, для которых есть ограничения на взыскания по исполнительным листам (Указание Банка России от 14.10.2019 N 5286-У)…»

Делаем акцент на зарплату в данном материале т.к. это то, с чем мы сталкиваемся наиболее часто.

Рада, если смогла помочь!

Не совсем только понятно, этот код обязателен для заполнения при перечислении всем физлицам, или только при наличие тех у которых есть исполнительные листы?

Что касается доходов, то при выплате любого дохода, о котором идет речь в Федеральном законе от 02.10.2007 N 229-ФЗ, не зависимо от наличия исполнительных листов. Смотрим ст. 99 и 101 этого закона. А если были удержания, то это еще доп информация в назначении платежа. Об этом в статье тоже есть чуть ниже.

Подробнее обсудим

[29.05.2020 эфир] Поддерживающий семинар 1С БП за май 2020

.

Добрый день, хотел бы поделиться таким комментарием. Возможно, кому-то он будет интересен. В статье указано, цитирую «Сумму, удержанную по исполнительному документу, укажите при выплате дохода сотруднику в текстовом поле Назначение платежа». В видео говорится что комментарий // ВЗС ставится автоматом.

Комментарий // ВЗС // сумма цифрами // — действительно, встает автоматически, если у вас в платежке указан вид операции «перечисление заработной платы работнику». (так в коде конфигурации зашили разработчики). Но! Если вы вводите платежное поручение на основании Ведомости, то вид операции в платежке становится «Перечисление заработной платы по ведомостям», и соответственно, комментария // ВЗС… уже нет. В видео говорится, что в случае зарплатного проекта, можно сделать несколько ведомостей, но в видео эксперт не показывает этого. Мы где-то, ну пол дня промучались с целью разъяснения этого момента: как быть, ведь комментарий // ВЗС во-первых не ставится, а во-вторых, мы конечно можем написать его руками, но не понятно, какую сумму туда писать? Стали пробовать такой вариант — ведомость одна, одна платежка — на всех без взысканий, и по одной платежке на каждого у кого есть взыскание, при этом вид операции, естественно меняем на «перечисление заработной платы работнику». В этом случае, реквизит Удержание по исп.листу в форме платежки пропадает (если заполнена ведомость по зарплатному проекту). И что интересно, в печатном виде поле 20 «Наз.пл» не указывается цифра 1 🙂 Эксперименты, показали, что 1 появляется, когда в ведомости указать в виде дохода «Доходы без ограничения взысканий». Видимо то ли это ошибка, то ли просто не запланированный сценарий. В итоге, ведомость мы перевели сначала в этот код, наделали платежек на отдельных сотрудников, вернулись в ведомость, поставили правильный вид дохода, убедились что все ок и вроде такие радостные, ура-ура? Оказалось, что то что мы наделали, вообще за гранью и банк скорее всего не примет такие платежки, т.к. платежное поручение на общую сумму и зарплатный реестр согласно Зарплатному договору являются единым документом и их нельзя вот так, как мы расплодить. Почитали в интернетах что пишут по этому поводу, увидели комментарии других банков и сошлись на мнении, что в платежке на общую сумму ВЗС указывать не требуется. И поэтому вернули все в первоначальный вид: ведомость, одна платежка на всю сумму, комментария ВЗС нет.

Спасибо, что поделились. Практика применения кодов пока не сложилась. Поэтому конечно ситуаций много разных в т.ч. и курьезных. Разработчики все пожелания учитывают по мере их поступления в т.ч. и банков. Поэтому от релиза к релизу сценарии могут меняться и расширяться. В статье дается базовый материал. Планируем его расширять и дополнять.

Добрый день! В видео говорилось о памятке. Не могу ее найти.

Коды доходов в справке 2‑НДФЛ

Каждому виду дохода присваивается свой код. Их перечень утвержден в Приказе ФНС №ММВ-7-11/387@ от 10.09.2015 г. Последний раз справочник номеров был обновлен Приказом ФНС №ММВ-7-11/633@ от 22.11.2016 г. Далее расскажем, какие коды указываются в 2-НДФЛ.

Доходы, облагаемые НДФЛ в полном размере

Самый популярный код — 2000. Это зарплата сотрудника. Сюда также включают надбавки за вредные условия и работу в ночь.

В специальный код выделено вознаграждение членов Совета директоров. Роль совета может выполнять другой управленческий орган. Вознаграждение его участников укажите по коду 2001 в справке 2-НДФЛ.

Отдельный код выделили для премий за достигнутые в работе результаты. Обозначается он номером 2002.

Работники могут получать деньги из чистой прибыли компании. Обычно это собственники и топ-менеджеры. Такие доходы помечаются кодом 2003. Сюда же включаются целевые поступления и средства спецназначения.

В компании могут работать лица, привлеченные по договору ГПХ. Их доход сопровождается кодом 2010. К данной категории не относятся авторские договоры.

Доход в виде отпускных указывайте с кодом 2012. А вот компенсации за неотгуленный отпуск проходят по коду 2013. Выходное пособие — 2014.

Больничные также облагаются подоходным налогом. Поэтому в справке для них есть код 2300. А вот декретные и детские пособия НДФЛ не облагаются, и значит в справку их не вписывают.

Сотрудник может дать процентный займ. Сумма заработка от получения процента — это его доход. Сопровождается номером 2610 в 2-НДФЛ.

Физлицо, распологающее имуществом, может сдавать его в аренду. Например, сдавать гараж или квартиру. Для таких доходов код 1400. Сюда не попадает выручка от сдачи в аренду транспорта, средств связи и компьютерных сетей. Для них выделен отдельный код 2400 в 2-НДФЛ.

Сотруднику можно простить долг. Тогда с него удерживают НДФЛ, так как по сути это уже его доход. Код в справке — 2611.

Для доходов по процентам с облигаций отечественных фирм есть код 3021.

Дивидендные доходы указывайте с номером 1010.

Редко, но бывают ситуации, когда у дохода нет установленного номера. Это начисленные доплаты сверх облагаемых налогом суточных или доплаты к больничным. Эти доходы облагаются НДФЛ, а в справке есть универсальный код — 4800.

Есть и другие коды, но встречаются они реже. Например, призы в денежной форме — номер 2750. При наличии заработка с операций с инвалютой, указывайте его совместно с кодом 2900. Код дохода есть даже для выигрышей в тотализаторе — 3010. Ознакомьтесь с полным перечнем доходов и вычетов по справке 2-НДФЛ.

Доходы, подпадающие под подоходный налог частично

Зарплата и полученные дивиденды полностью облагаются НДФЛ. Но есть доходы, на которые установлены лимиты. И под налог попадают только суммы, превышающие базу.

Например, подарки до 4000 рублей не облагаются налогом. Но если стоимость подарка равна 5000, то удержите НДФЛ с 1000 рублей. Для подарков код 2720 и одновременно с ним идет код вычета 503.

Второй пример — материальная помощь работнику, вышедшему на пенсию. Лимит также как и у подарков — 4000 рублей. Код помощи — 2760, код вычета аналогичен подаркам — 503.

Работодатель может дать выплату при рождении ребенка. Лимит значительно больше — 50 000 рублей на двух родителей. Подоходный налог взимается только с превышения. Код дохода 2762 в 2-НДФЛ, а вычета — 504.

Доходы, не облагаемые налогом

Далеко не все доходы облагаются налогом. К таким относятся:

Полный перечень смотрите в статье 217 НК РФ.

Расшифровка расчетного листка по заработной плате

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом: