коды начисления зарплаты в расчетном листе

Расшифровка кодов начисления заработной платы

Расшифровка кодов начисления заработной платы дает возможность работникам узнать, за что произведены те или иные выплаты, указанные в расчетном листе. Из публикации читатель узнает о том, что представляет собой расчетный лист, какие требования предъявляются к его оформлению, и какие коды используются для обозначении различных начислений работнику.

Расчетный лист: понятие и требования, предъявляемые к его составлению

Расчетный лист – это документ, который составляется работодателем с целью информирования трудящегося о начислениях, которые ему причитаются. Обязанность составления расчетных листов вытекает из положений ст. 136 ТК РФ, согласно которым работодатель обязан ежемесячно доводить до сведения трудящихся в письменном виде:

Важно! Закон не содержит обязательных требований к содержанию расчетного листа и порядку его оформления. Каждый работодатель вправе самостоятельно разработать бланк данного документа и утвердить его локальным актом.

Какое числовое значение определяет код дохода «зарплата»? Иные коды, применяемые в расчетном листе, справке 2-НДФЛ

Расшифровка кодов заработной платы в расчетном листе осуществляется с помощью сведений, которые содержатся в Приложении № 1 к Приказу ФНС России «Об утверждении кодов…» от 10.09.2015 № ММВ-7-11/387@.

Есть вопрос? Ответим по телефону! Звонок бесплатный!

Данный нормативный акт определяет не только коды заработной платы, но и коды иных выплат, а также налоговых вычетов. Для заработной платы присвоен код 2000.

Кроме того, для отображения доходов, связанных с трудовой деятельностью, которые отражаются как в расчетном листе, так и в справке 2-НДФЛ, используются следующие коды:

Полный перечень кодов доходов можно посмотреть ниже:

Виды кодов, которые используются при заполнении справки 3-НДФЛ

При заполнении справки 3-НДФЛ используются иные коды доходов. Они закреплены в Приложении № 4 к Приказу ФНС России от 24.12.2014 N ММВ-7-11/671@. Применяется 10 кодов:

| Код | Вид дохода |

| 01 | Доходы, которые получены от продажи недвижимости |

| 02 | Доходы, полученные в результате отчуждения иного имущества |

| 03 | Доходы, которые были получены от продажи ценных бумаг |

| 04 | Прибыль от передачи имущества в аренду |

| 05 | Доходы, полученные безвозмездно, на основании дарения |

| 06 | Доходы от трудовой деятельности, если налоги уплачивал работодатель |

| 07 | Доходы от трудовой деятельности, если налог не был уплачен работодателем |

| 08 | Доходы от дивидендов |

| 09 | Продажа имущества по кадастровой стоимости |

| 10 | Иные доходы |

Благодаря приведенной расшифровке, можно определить состав денежных сумм, полученных от работодателя, а также правильно заполнить декларацию по форме 3-НДФЛ.

Расшифровка расчетного листка по заработной плате

По Трудовому кодексу, работодатель обязан при выплате заработной платы информировать в письменной форме каждого своего сотрудника о составных частях начисленной ему оплаты труда и их размерах, о видах и суммах удержаний, о денежной сумме, подлежащей выплате.

Форма расчетного листа

Бланк листа по зарплате выдается каждому сотруднику индивидуально ответственным лицом: обычно бухгалтером. Не допускается передача листка через другого человека, поскольку уровень зарплаты является коммерческой тайной и не подлежит разглашению.

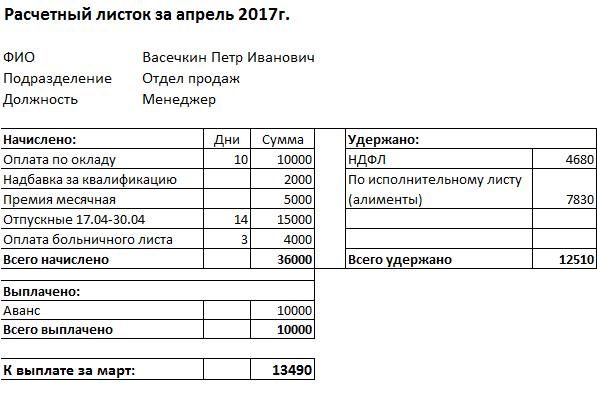

Рис. 1. Расшифровка расчетного листка по зарплате (образец).

Некоторые компании (особенно это актуально для крупных компаний) в бланке указывают коды выплат и удержаний. Получив такой закодированный документ, работник не понимает, как расшифровать расчетный лист заработной платы. Важно знать, что использование таких кодов не установлено законодательно, и работодателю необходимо либо привести вместе с кодами в листке наименование начисления или удержания, либо ознакомить сотрудника с расшифровкой кодов, применяемых в организации.

Расшифровка квитка о зарплате

В разделе «Начислено» отражаются суммы начисленного заработка в соответствии с трудовым договором: оклад, надбавки, премии. Также в этом разделе отражаются оплата за отпуск, оплата больничного листа, материальная помощь и другие выплаты в соответствии с трудовым законодательством или приказами работодателя.

Рис. 2. Раздел «Начислено».

Как показывает практика, у работников часто возникают вопросы по поводу начисления отпускных и оплаты больничного листа. Довольно часто сумма начисления оказывается меньше, чем ожидал сотрудник. Сегодня отпускные начисляются исходя из доходов за 12 месяцев, предшествующих начислению отпуска. Оплата больничного листа — исходя из доходов за два предшествующих года. Следовательно, если доходы в предыдущие периоды работы были меньше тех, которые вы получаете в настоящее время, то и начисленные суммы оплаты отпуска и больничного листа будут меньше.

Рис. 3. Раздел «Удержано».

В разделе «Удержано» работодатель указывает суммы, подлежащие удержанию с доходов работника.

По закону

Например, в расчетном листке всегда присутствует информация об удержании налога на доходы физических лиц. Он составляет 13% от начисленной заработной платы и удерживается практически со всех доходов, выплачиваемых работодателем своим работникам. В нашем примере он рассчитывается так:

По исполнительным листам

Такие удержания производятся после удержания из зарплаты налога на доходы физических лиц. В нашем примере менеджер Васечкин Петр Иванович выплачивает алименты на одного ребенка в размере 25% от заработной платы:

К этой же категории относятся неоплаченные и взысканные через суд штрафы, налоги на имущество, кредиты и тому подобное.

На основании приказов работодателя или заявлений работника

Ущерб, нанесенный материально ответственным лицом работодателю, членские взносы в профсоюз.

Рис. 4. Раздел «Выплачено».

По трудовому законодательству, заработная плата работникам должна выплачиваться не менее двух раз в месяц. Таким образом, в разделе «Выплачено» должна быть как минимум одна строка о выплате аванса. Также в ней отражаются прочие выплаты, произведенные в течение месяца до срока выплаты заработной платы, например отпускные.

Основная сумма, отражающая величину заработной платы, которую работник получит на руки, за вычетом всех удержаний и ранее произведенных выплат отражается в строке «К выплате». В нашем примере она сложилась следующим образом:

Новые правила заполнения платёжек по зарплате

С 01 июня 2020 года организациям и предпринимателям в платёжных поручениях на выплаты физлицам нужно проставлять коды вида дохода. Рассказываем, как заполнять платёжки по новым правилам.

Для чего нужны коды видов доходов

Дополнительный реквизит в платёжном поручении понадобился, чтобы обозначить банку доходы, с которых нельзя полностью или частично удерживать суммы по исполнительным листам.

Дело в том, что документы по взысканию задолженности можно направлять не только по месту работы должника, но и в банк, в котором у него открыт счёт. В банках случались неверные списания денег, так как в платёжках не было информации о том, какой вид дохода получил их клиент. Списать долг по кредитам или штрафам могли, например, с детских пособий или алиментов.

С 01.06.2020 таких ситуаций уже не должно быть. Теперь ИП и юрлица во всех платежках на перечисление денег работникам, исполнителям по договорам ГПХ и при других выплатах в пользу физлиц, должны ставить специальные коды (указание ЦБ РФ № 5286-У от 14 октября 2019 г.).

Какие коды вида дохода указывать

При расчётах с физлицами в платежных документах нужно поставить один из трех кодов: «1», «2» или «3». Касается это видов доходов из ст. 99 и 101 Федерального закона № 229-ФЗ от 02 октября 2007 г. При других платежах кода не будет.

Код 3 используется для выплат, указанных в п. 1 и 4 ст. 101 № 229-ФЗ :

Код дохода в платёжном поручении не ставят, если физлицу перечисляют, например, подотчетные деньги, возвращают или выдают займ, а также когда ИП переводит свои средства с расчётного счета на личный.

Как заполнить платёжку с 1 июня 2020 г.

Форма платёжного поручения не изменилась, код дохода нужно вписывать в поле 20 «Назначение платежа кодовое».

В платёжке можно поставить только один код. Так, перечислить работнику зарплату и суточные общей суммой нельзя, для этого оформляют два платёжных поручения с кодами 1 и 2. Зарплату и отпускные можно отправить одной платёжкой – у них общий код.

Если на работника пришли исполнительные документы, и работодатель удерживает денежные средства из доходов должника, то в текстовом поле 24 «Назначение платежа» нужно сделать такую запись:

Рубли отделяют от копеек знаком тире «–», а если взысканная сумма в целых рублях, то после тире указывают «00».

Например, с зарплаты за июль удержали алименты в размере 15 тыс. руб. В поле «Назначение платежа» нужно оформить запись так:

//ВЗС//15000–00//. Заработная плата за июль 2020 года.

Образец заполнения платёжного поручения

Если не было удержаний по исполнительным листам, писать ничего не нужно, только проставить код дохода в поле 20.

При зарплатном проекте, когда для выплат работникам формируют реестр, удержанную сумму вносят в каждую строку с ФИО должников в том же формате, что и для платёжек. Удержания указывают и в платёжном поручении на общую сумму, но при этом поле 20 «Наз.пл.» не заполняют.

Формы реестров у разных банков могут отличаться. Если сомневаетесь в правильности заполнения, обратитесь за разъяснениями в свой банк, в котором открыт зарплатный проект.

Что будет, если неправильно указать код дохода

За неправильное указание кодов доходов в платёжном поручении пока наказаний не предусмотрено. Но юристы предупреждают, что такую ошибку могут расценить как нарушение закона об исполнительном производстве. Согласно ч. 3 ст. 17.14 КоАП РФ работодателей, заказчиков работ (услуг) по договорам ГПХ могут оштрафовать за недостоверные сведения об имущественном положении должника:

Однако судебной практики по этому вопросу пока нет, и такое мнение ничем не подтверждено.

Ошибки при заполнении кода чреваты тем, что банк неверно спишет суммы с должников. Это приведет к разбирательствам работника с организацией или ИП, так как за оформление платёжных документов отвечает плательщик. Банк не обязан проверять, правильно ли заполнены код и назначение платежа.

Коды дохода в платежках по зарплате

С 1 июня 2020 при выплате денег физлицам в платежках придется указывать новый реквизит в поле 20 — код вида дохода. В Бухгалтерии это поле появится в экранной форме платежного поручения. По некоторым операциям сервис будет заполнять поле автоматически.

Зачем нужны коды дохода

Центробанк ввел три кода доходов для платежных поручений, чтобы банк различал доходы физлица и понимал, с каких доходов можно удерживать долг по исполнительным листам, а с каких нет (Федеральный закон от 21.02.2019 № 12-ФЗ).

Применять коды нужно по всем выплатам для сотрудников и подрядчикам по договорам ГПХ. Так что теперь для этого выплату доходов придется оформлять двумя или тремя платежками.

С 1 июня за неверное указание кодов или их неуказание должностное лицо может получить штраф 15—20 тыс. рублей, а организация — 50—100 тыс. рублей.

Где ставят коды дохода

Новое поле для кода дохода в печатную форму платежки добавлять не стали, а отвели для этого поле 20 “Назначение платежа кодовое”. Указывайте код, начиная с 1 июня 2020, до этого срока поле просто не заполняется.

Какие коды указывать в зарплатных платежках

Какие коды и когда вносить в поле 20, Центробанк разъясняет в указании № 5286-У.

Как указывать коды дохода в Бухгалтерии

В экранной форме платежки появилось поле для кодов дохода. Для части операций оно заполняется автоматически:

В остальных случаях при выплате дохода физическому лицу поле не заполняется, вам нужно указать код дохода самостоятельно. При выплате зарплаты сотруднику сервис подскажет, по каким кодам у вас были начисления в прошлом месяце.

Вы уже платили аванс, поэтому в поле « Сумма » сервис покажет сумму, которую нужно уплатить сотруднику: это зарплата за вычетом НДФЛ и аванса. В нашем примере это 6700 рублей.

Ниже поля « Сумма » сервис подскажет, по каким кодам были начисления в предыдущем месяце. В нашем примере мы видим начисление по коду 1 в размере 8700 рублей (оклад 10000 за вычетом НДФЛ 1300 рублей) и по коду 2 в размере 3000 рублей. Вся зарплата, которую сотрудник получит на карту, составляет 11700 рублей. В мае он уже получил аванс 5000 рублей, и сервис вычел его из суммы зарплаты.

Горячая линия

Наши Рассылки

Обучающие мероприятия

(347) 291 20 70

Пример расшифровки расчетных листков по зарплате

В материале мы расскажем о том, как разработать и утвердить такой бланк.

Когда выдается расчетный листок по заработной плате

Расчетный листок работодатель должен выдавать ежемесячно каждому работнику после начисления и перед выплатой зарплаты. Трудовой Кодекс обязывает работодателя предоставлять каждому сотруднику в письменной форме информацию о видах начислений, их размере, о видах и суммах удержаний, а также о сумме, подлежащей выплате. Обязанность по выдаче информации о зарплате, как правило, возлагается на бухгалтерию.

Бланк и информация в нем должны быть представлены в таком виде, чтобы было понятно, за что произведено начисление (оклад, премия), какое время оплачено работнику, а какое нет, должны быть указаны дни простоев, отсутствия на работе по любой причине (отпуск, болезнь, прогулы), какие произведены удержания и какую сумму в результате сотрудник получит на руки.

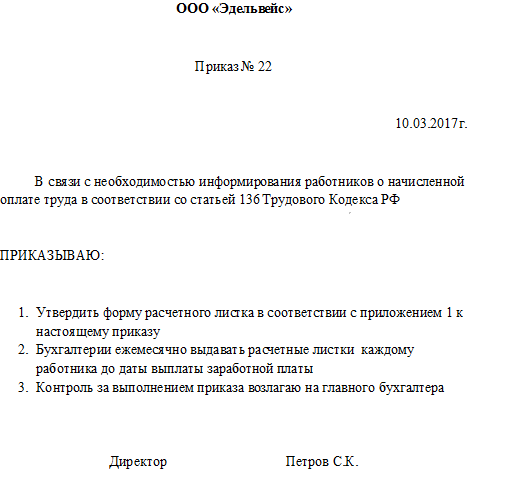

Утверждение формы расчетного листка

Форма применяемого в организации бланка для информирования сотрудников о зарплате должна быть утверждена приказом или другим распорядительным документом руководителя.

Для утверждения бланка используйте следующий образец приказа:

Разработать утверждаемый образец формы бланка необходимо самостоятельно. Он в обязательном порядке должен содержать следующие разделы:

— к выплате (либо задолженность работодателя/работника).

Образец расчетного листка

В случае необходимости, бланк можно дополнить. Например, указав количество отработанных часов при почасовой оплате или сведениями о тарифной ставке.

Налог на доходы физических лиц

В обязательном порядке сотруднику должна быть предоставлена информация о сумме удержания из суммы оплаты труда налога на доходы физических лиц (НДФЛ). Ставка налога составляет 13% от облагаемого дохода.

Очень часто у сотрудников возникают вопросы о порядке удержания из заработной платы налога. Обывателю сложно понять, какие выплаты облагаются налогом, а какие нет.

Общий облагаемый доход в расчетном листке можно рассчитать, вычтя из итоговой суммы начисленных выплат суммы, которые выплачиваются работодателем, но не облагаются налогом. К наиболее часто встречающимся из них относятся:

— пособие по беременности и родам;

— командировочные расходы (за исключением суточных более 700 руб. при поездках внутри страны и 2500 при поездках за рубеж);

— материальная помощь (частично).

Вопреки представлениям многих работников, налог на доходы удерживается и из оплаты больничных листов, а также из компенсации за неиспользованный отпуск, которую выплачивают при увольнении.

Если у Вас есть дети в возрасте до 18 лет или в возрасте до 24, обучающиеся на дневной форме обучения в образовательных учреждениях с государственной аккредитацией, то Вам положен так называемый стандартный налоговый вычет на каждого ребенка, на который будет уменьшен облагаемый налогом доход. При этом на первого ребенка Вы получите вычет в размере 1400 рублей – на первого и второго ребенка и 3000 на третьего и каждого последующего.

Для того, чтобы получить вычет, работник должен написать заявление на имя работодателя и приложить к нему копию свидетельства о рождении ребенка, справку об обучении (если ребенок старше 18 лет).

В заключение ещё раз напомним о необходимости разработки максимально простого и понятного для обычного работника порядка информирования об оплате труда. Не стоит относиться к этому формально. Это позволит избежать многих вопросов и конфликтных ситуаций.