начните ввод наименования или кода вида дохода и выберите подходящее значение в справочнике

Коды видов доходов в декларации 3-НДФЛ

Код вида дохода в декларации 3-НДФЛ — это двузначное число, обозначающее источник выплаты денежных средств налогоплательщику. Поле является обязательным для заполнения.

Для чего нужны коды доходов и где их брать

Если вам приходилось подавать налоговую декларацию после продажи недвижимости или другого имущества, вы знаете, что писать вид дохода в декларации 3-НДФЛ обязательно. Если это поле не заполнено, отчет является несданным, и налоговый вычет (если он вам положен) государство вам не предоставит до внесения исправлений.

Декларация за 2020 год утверждена приказом ФНС №ЕД-7-11/615@ от 28.08.2020. Отчет сдается в срок не позднее 30 апреля следующего года в налоговый орган по месту жительства физического лица. Вот перечень налогоплательщиков, обязанных сдавать декларацию в соответствии со ст. 227 и ст. 228 НК РФ:

Если гражданин желает получить социальный или имущественный вычет, отчет сдается в добровольном порядке. Правила его заполнения такие же, как и для вышеперечисленных категорий налогоплательщиков. Вот перечень основных вычетов, для получения которых граждане сдают декларацию:

В приложении №1 перечисляются выплаты, полученные в РФ, в приложении №2 — из иностранных источников.

Этот же нормативный документ содержит и порядок заполнения отчета. Если возникает вопрос, как узнать вид дохода при заполнении 3-НДФЛ, обратитесь к приложениям 3 и 4 Порядка заполнения декларации, утв. приказом ФНС №ЕД-7-11/615@ от 28.08.2020:

Цифровые наименования выплат указываются для обобщения информации о суммах, полученных в отчетном году, и для проверки правильности исчисления и удержания налога. Так, для выплат по облигациям с ипотечным покрытием применяется налоговая ставка в размере 9%, для выигрышей и призов — 35%.

При электронном заполнении отчета вопрос о том, какой код выбирать в справочнике видов доходов 3-НДФЛ, решается намного проще: все наименования выплат обозначены в выпадающем меню.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить форму 3-НДФЛ в 2021 году, чтобы получить налоговый вычет:

Коды доходов в 3-НДФЛ, полученных в РФ

Прежде всего следует разобраться, что такое вид дохода в 3-НДФЛ и на каких листах его указывать. Документ состоит из 15 страниц, но заполнять все страницы не потребуется. Например, если вы не получали деньги за пределами России, то приложение №2 не заполняется.

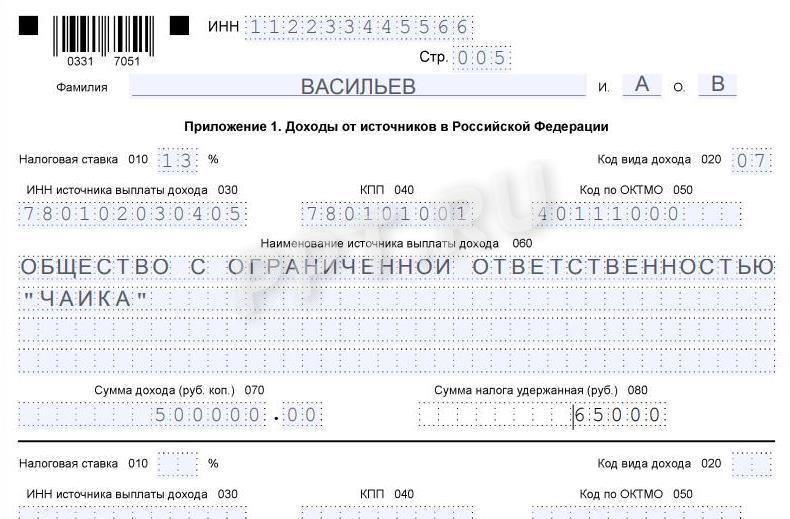

Код указывается по строке 020 приложения 1 и строке 031 приложения 2.

Для заработной платы, полученной у российского работодателя, указывается код вида дохода 07 в декларации 3-НДФЛ. Другие виды выплат представлены в таблице:

| Наименование полученных выплат | Цифровое обозначение |

|---|---|

| Продажа недвижимости | 01 |

| Продажа недвижимости по кадастровой стоимости, умноженной на 0,7 | 02 |

| Продажа иного имущества | 03 |

| Операции с ценными бумагами | 04 |

| Сдача имущества в аренду | 05 |

| Денежные средства или имущество, полученное в дар | 06 |

| Зарплата, с которой работодатель (налоговый агент) не смог удержать налог | 08 |

| Дивиденды | 09 |

| Иные выплаты | 10 |

Сумма выплат и налога по каждому виду дохода при заполнении 3-НДФЛ на имущественный вычет указывается отдельно. Кроме того, если вы получали зарплату у нескольких работодателей, на каждую организацию заполняется отдельный блок, где указываются ИНН, КПП и наименование организации.

Коды поступлений из иностранных источников

Граждане РФ, получающие поступления от нерезидентов — физических или юридических лиц, исчисляют и уплачивают подоходный налог самостоятельно. Если иностранный работодатель выплачивал вам зарплату, какой вид дохода указать в 3-НДФЛ при налоговом вычете, смотрите в таблице:

| № п/п | Наименование полученных выплат | Цифровое обозначение |

|---|---|---|

| 1 | Работа по найму | 28 |

| 2 | Государственная служба | 31 |

| 3 | Деятельность артистов и спортсменов | 30 |

| 4 | Гонорары директоров и членов совета директоров | 29 |

| 5 | Оказание личных услуг | 27 |

| 6 | Продажа имущества | 25 |

| 7 | Дивиденды | 22 |

| 8 | Проценты | 23 |

| 9 | Роялти | 24 |

| 10 | Прибыль КИК | 21 |

| 11 | Продажа ценных бумаг | 26 |

| 12 | Прочие поступления | 32 |

От вида деятельности зависит, какой код вида дохода «Заработная плата» в 3-НДФЛ в 2021 г. следует указать: из таблицы видно, что к вознаграждению за труд относятся пункты с 1 по 5.

Кроме того, обязательно укажите коды:

Как правильно выбрать код вида дохода для декларации 3-НДФЛ

В соответствии с правилами действующего законодательства физические лица обязаны выплачивать со всех источников своей прибыли подоходный налог. Однако при этом не все налогоплательщики знают, как корректно указать код вида дохода в декларации 3-НДФЛ за 2020 год, а также на каком листе данного документа стоит это делать.

Код вида дохода

Как известно, пустой бланк 3-НДФЛ включает в себя не один лист. Поэтому для того, чтобы декларация состояла из минимально возможного количества страниц, придуманы различные кодировки. То есть налогоплательщик вместо целой фразы пишет пару цифр, что позволяет вместить на листе значительно больше информации.

ВНИМАНИЕ! Все цифровые шифры, а также правила заполнения бланка налоговой декларации можно прочитать в приказе под номером ММВ-7-11/671, который был принят 24.12.2014 федеральным органом исполнительной власти (25.10.2017 данный документ был отредактирован). Для того чтобы узнать все о кодах доходов, необходимо открыть четвертое приложение.

Где указывать код в декларации

Поскольку физические лица могут получать прибыль из самых разнообразных сфер, то в декларации 3-НДФЛ им обязательно следует отметить, к какому конкретно виду дохода она принадлежит. Указывать данный числовой шифр необходимо при заполнении листа, обозначенного буквой А, который посвящен доходам налогоплательщиков, заработанных на территории России.

В листе А сразу после его названия и ячейки, требующей проставления налоговой ставки, прописана такая фраза, как код вида дохода (020), и отведены две пустые клетки. Именно в них и нужно вписать код.

Перечень существующих кодов

Налоговым законодательством утверждены десять различных кодов, состоящих из двух цифр, которые шифруют виды доходов. Предлагаем подробно разобрать каждый из них:

Если у физического лица, заполняющего налоговую декларацию, возникают какие-то сомнения относительно того, к какому из десяти видов стоит отнести доход, то с внесением кода в документ торопиться не стоит. В подобных ситуациях рекомендуется обратиться за помощью к налоговому агенту.

Как указать сразу несколько видов

Зачастую происходит так, что одно и то же физическое лицо имеет сразу несколько доходов, которые относятся к разным типам.

В подобных ситуациях у налогоплательщиков начинают возникать мысли, что им понадобится оформлять сразу несколько бланков 3-НДФЛ. Однако это вовсе не так, поскольку лист А составлен таким образом, что в него можно внести больше одного типа прибыли.

Данный лист разделен на три одинаковые части, отделенные друг от друга чертой. В каждой из них специально отведено место для внесения вида дохода.

В самой верхней части необходимо указывать код, предназначенный для шифровки основного типа прибыли, а затем уже ниже прописать цифры, соответствующие кодам дополнительных доходов.

Например, если некий Александров Николай Иванович является владельцем двух квартир, одна из которых недавно была продана, а вторую начал сдавать в аренду, и при этом он также получил дарственную на земельный участок, то ему нужно указывать в декларации три кода.

Первый код – это 01 (за проданную квартиру), второй – 04 (за квартиру, которую он сдает) и третий – 05 (за подаренную ему землю).

Когда отдавать 3-НДФЛ в налоговую инспекцию

Действующим законодательством принято, что в бланке 3-НДФЛ должна присутствовать информация за полностью оконченный налоговый период.

Таким образом, если налогоплательщик получил право на какой-либо вычет в апреле 2017 года, то ему необходимо подождать, пока закончится этот год, вписать в документ все требуемые сведения, в том числе и код вида дохода, а затем уже передавать его на проверку в налоговую инспекцию.

Сроки проверки зависят от многих факторов, одним из которых является корректность оформления налоговой декларации.

Указанный код должен обязательно соответствовать действительности и быть аккуратно внесен в документ в том случае, если бланк 3-НДФЛ заполняется вручную. Каждая цифра кода должна быть написана строго внутри одной клетки и не выходить за ее пределы.

Что еще нужно знать о коде вида доходов

В состав бланка 3-НДФЛ помимо листа А включен лист Б. Налогоплательщик заполняет тот или иной лист в зависимости от того, заработал он свою прибыль в России или за ее пределами. В последнем случае необходимо использовать лист Б. В первом его пункте, который озаглавлен как расчет сумм доходов и налога, имеется обозначение 031, также требующее внесения кода вида доходов.

Если физическое лицо, работающее не на территории Российской Федерации, получает прибыль, принадлежащую к двум или более различным типам, то все они должны быть обязательно зафиксированы в налоговой декларации.

Какой код вида дохода ставить в платёжном поручении

При перечислении выплат сотрудникам в платежке нужно указать код дохода. Рассказываем, что это, зачем нужно и какие коды выбрать для разных перечислений

Виктория Губина

Бухгалтер Тинькофф Бизнеса

Компании и ИП, которые перечисляют сотрудникам зарплату и делают другие выплаты физлицам, должны указывать в платежном поручении код дохода. Их всего три. Рассказываем, зачем они нужны, какой код ставить в разных ситуациях и что будет, если неправильно указать код в платежном поручении.

Зачем нужны коды вида дохода

Чтобы перечислить сотрудникам зарплату или другие выплаты, компания или ИП оформляет платежное поручение и отправляет его в банк. Банк по этому документу перечисляет деньги на счета сотрудников.

С 2020 года при перечислении денег физлицам в платежном поручении нужно писать новый реквизит — код вида дохода. Его ставят в платежках, чтобы показать банку, с каких доходов физлица нельзя удерживать долги, которые он обязан выплатить по решению суда.

Разберемся на примере, как это происходит.

Ирина заняла у Натальи деньги под расписку и не отдает их. Наталья подала в суд и выиграла процесс. Ирина не может отдать долг сразу, и суд решил взыскать долг частями с ее доходов. Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Взыскать задолженность по исполнительному листу можно двумя способами:

Есть доходы, с которых нельзя частично или совсем списывать задолженности по исполнительным листам: например, алименты, пособия не ребенка, выплаты чрезвычайных ситуаций и другие. Кроме того иногда на счет приходят деньги, которые не относятся к доходам человека: командировочные, подотчетные деньги, которые выдали авансом на рабочие задачи и другое.

Если деньги на банковском счете физлица обезличены, для банка они — единая масса, из которой он должен списать сумму по исполнительному листу. И возникали ситуации, когда банки списывали со счета должника деньги, которые по закону не имели права трогать.

Теперь благодаря кодам вида выплаты банк может отделить суммы, с которых нельзя списывать долги или штрафы, от всех денег, находящихся на счете должника.

В нашем примере так: если на счет Ирины поступит зарплата, банк удержит с нее взыскание, а вот с пособия на ребенка — нет.

Как определить код дохода

В реквизите 20 «Наз. пл.» платежного поручения при расчете с физлицами нужно проставить один из трех кодов платежа: «1», «2» или «3». Для некоторых видов доходов ставить код не нужно.

Код 1. Цифру 1 ставят, когда перечисляют зарплату или другой доход, удержания с которого ограничены. Например, при выплате премии, отпускных, больничных, матпомощи, дивидендов или при оплате работ и услуг по договору ГПХ и самозанятым.

В таблице собрали примеры — сколько можно удерживать из зарплаты сотрудника в разных ситуациях.

| Сколько можно удержать из зарплаты | Пример |

|---|---|

| 20% — общий размер удержаний при каждой выплате заработной платы. | Допустим, у Иванова зарплата 50 000 ₽. На работе по его вине сломался станок, и Иванов должен вернуть работодателю его стоимость. Ежемесячно компания будет удерживать из зарплаты Иванова не больше 20%, то есть максимум 10 000 ₽. |

| 50% — если в компанию поступили несколько исполнительных листов на одного сотрудника. | Если Иванову на работу поступили несколько исполнительных листов — например, по уплате ущерба другой компании и по уплате штрафа за нарушение правил дорожного движения, — ежемесячно компания имеет право удерживать по этим листам не более 50% зарплаты, то есть, максимум 25 000 ₽. |

| 70% — удержания из заработной платы при отбывании исправительных работ, взыскании алиментов, возмещении вреда, причиненного здоровью другого лица, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. | К примеру, Иванову поступил еще один исполнительный лист на уплату алиментов. Теперь компания может взыскать из его зарплаты сумму по трем исполнительным листам, но не более 70% — максимально 35 000 ₽. |

Код 2. Цифру 2 ставят при перечислении доходов, с которых нельзя удерживать долги. Например, при выплате командировочных, детских пособий, алиментов, компенсаций при переезде по работе в другую местность.

Код 3. Цифру 3 используют при перечислении денег за возмещения вреда здоровью, выплат компенсации из бюджета тем, кто пострадал в результате радиационных и техногенных катастроф. В большинстве случаев с них нельзя удерживать долги по исполнительным листам.

Есть исключения: с таких выплат можно удерживать алименты и возмещение в связи со смертью кормильца.

Код не проставляется. Поле остается пустым при переводе денег, которые не относятся к доходам и с которых нельзя списывать долги.

Например, сотруднику перечисляют подотчетные деньги, компенсируют расходы на покупку чего-либо для компании, возвращают или выдают заем.

Чтобы было понятнее, мы собрали выплаты в таблицу:

| Код | Вид выплаты | Пример выплаты |

|---|---|---|

| 1 | Выплаты, по которым есть ограничение размера удержания | Зарплата, аванс, премия, компенсация за неиспользованный отпуск, отпускные, оплата больничного, вознаграждение по договору ГПХ |

| 2 | Выплаты, с которых нельзя удерживать долги | Пособие по беременности и родам, пособие по уходу за ребенком, алименты, надбавки за вахтовый метод работы |

| 3 | Выплаты, с которых можно удерживать только алименты несовершеннолетним и возмещение вреда в связи со смертью кормильца | Возмещение вреда здоровью, выплаты пострадавшим в результате радиационных или техногенных катастроф |

| Не ставится | В остальных случаях | Подотчетные деньги, возврат кредита или займа |

Как заполнять платежные поручения по новым правилам

Код дохода не единственное изменение, которое вступило в силу в 2020 году. Теперь все компании и ИП, кто платит физическим лицам, должны заполнять платежку по определенным правилам:

Сумму взыскания — в назначение платежа. Если в компанию поступил исполнительный лист на сотрудника, сумму взыскания нужно указать в платежном поручении при начислении зарплаты.

Ее указывают в реквизите 24 «Назначение платежа» так:

Например, сумма взыскания — 15 000 ₽. Запись будет выглядеть: //ВЗС//15000-00//.

Код дохода — в поле 20. Когда компания платит зарплату работникам, вознаграждение по договору или совершает любой другой перевод физическому лицу, нужно указывать код вида дохода в платежном поручении. Его указывают в поле 20 «Назначение платежа кодовое», а в платежке — «Наз. пл.».

Платежка с удержанием долга с зарплаты сотрудника будет выглядеть так:

Компания платит нескольким сотрудникам — общая платежка и реестр платежей. Если компания или ИП платит зарплату сразу нескольким сотрудникам, надо создать платежку на общую сумму всех выплат.

К общей платежке оформляют реестр платежей. В нем указывают лицевые счета сотрудников, удержанные суммы и суммы к выплате. Банк по реестру сам распределит деньги по лицевым счетам сотрудников.

Как выбрать правильный код в разных ситуациях

Разберем, как ставить код при заполнении платежных поручений на примере некоторых выплат.

Сначала нужно проверить, является ли выплата доходом физлица. Например, зарплата, премия, компенсация при увольнении — это доход сотрудника, нужно поставить код 1.

Если выплата доходом не является — например, пособие по беременности и родам, — то проверяем ее в списке выплат, с которых нельзя списывать долги, — в ст. 101 Закона № 229-ФЗ. Если такая выплата есть в списке, ставим код для банка. Если выплаты в списке нет — код не ставим.

Разберем на примерах.

Перечисление по договорам ГПХ. Например, компания арендует у физлица небольшой склад и перечисляет ему арендную плату. Такая выплата — доход физлица. Значит, при перечислении денег нужно указать код 1.

Перечисление по договорам займа. Компания заняла деньги под проценты у своего учредителя и ежемесячно возвращает долг с процентами. Проценты по договору займа — это доход физлица-займодавца. Значит, в платежке нужно поставить код 1.

Перечисление командировочных. Сумма командировочных включает разные выплаты: суточные, аванс на предстоящие расходы и возмещение уже понесенных работником затрат на покупку билетов и проживание.

Суточные и компенсация уже понесенных затрат — это не доход физлица. Значит, смотрим ст. 101 Закона 229-ФЗ: в ней есть компенсационные выплаты, к которым как раз относятся суточные и компенсация понесенных расходов. Поэтому при их перечислении следует проставить код 2.

А вот при перечислении сотруднику аванса на расходы в командировке, то есть подотчета, никакого кода ставить не нужно, потому что это не доход физлица, а подотчетные деньги компании.

Выплата компенсации за использование собственного автомобиля. Региональный менеджер ездит к клиентам на личном автомобиле, а компания ежемесячно перечисляет сумму амортизации и деньги на топливо — это компенсация за использование работником собственного автотранспорта в рабочих целях. Она не относится к доходам физлица, но и в ст. 101 закона 229-ФЗ она не упоминается, там говорится лишь о компенсации в связи с изнашиванием принадлежащего работнику инструмента.

Авто нельзя приравнять к инструменту, поэтому при перечислении компенсации в платежке никакой код указывать не нужно.

Если сотрудник пользуется своим смартфоном или ноутбуком для работы, а компания ему за это доплачивает, то при перечислении такой компенсации в поле 20 следует поставить цифру 2. Это будет компенсационной выплатой.

Что будет, если неправильно указать код дохода

Какой-либо ответственности для компаний, ИП и их должностных лиц за неправильное указание кода вида доходов нет. Но ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например, взыщет долг с алиментов на ребенка. Ответственность за это будет на компании, потому что банк не проверяет, правильно ли заполнен код платежного поручения.

Если отправитель обнаружил, что неправильно указал взысканную сумму или код вида дохода, он может отозвать платежку. На это есть 2 дня, если перевод в пределах одного региона, и 5 дней — по территории всей России. У банка могут быть свои сроки, нужно смотреть банковский договор обслуживания.

Коды видов доходов в справке 2‑НДФЛ с расшифровкой

Все организации и предприниматели, от которых физлица (как работники, так и иные лица) получили доход, обязаны вести учет выплат. Причем, делать это надо не только по датам и суммам, но и по видам доходов с применением специальных кодов. Мы расскажем о принципах кодировки, перечислим самые распространенные шифры доходов, а также расскажем, чем чреваты ошибки, допущенные при присвоении кода.

Что означают коды НДФЛ

Налоговый кодекс обязывает налоговых агентов вести учет доходов, выплачиваемых физическим лицам, не в произвольной форме, а с использованием специальных кодов. Так, в пункте 1 статьи 230 НК РФ сказано, что каждый налоговый агент должен составлять регистры налогового учета. В них нужно фиксировать выплаченные физлицам доходы в соответствии с кодами, которые утверждает ФНС.

Действующие коды приведены в приказе ФНС от 10.09.15 № ММВ-7-11/387@ (далее — приказ № ММВ-7-11/387@). Они применяются, в том числе для заполнения справок по форме 2-НДФЛ. А значит, неправильное присвоение доходу цифрового шифра приведет к ошибке в справке 2-НДФЛ. Это, в свою очередь, грозит налоговому агенту штрафом в размере 500 руб. за каждую неверно оформленную справку о доходах (ст. 126.1 НК РФ, п. 3 письма ФНС от 09.08.16 № ГД-4-11/14515).

Внимание

За 2020 год налоговые агенты должны сдать справки о доходах по форме 2-НДФЛ не позднее 1 марта 2021 года. Далее справка 2-НДФЛ как отдельный документ перестанет существовать. Вместо нее придется заполнять приложение № 1 к расчету 6-НДФЛ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Впервые представить 6-НДФЛ с приложением № 1 надо не позднее 1 марта 2022 года.

Наконец, эта же самая кодировка выплат используется в большинстве бухгалтерских программ для расчета среднего заработка. Поэтому неправильное присвоение кода может стать причиной неверного расчета с работниками по отпускным, командировочным, больничным и т.п. Если выплата окажется занижена, организация может быть оштрафована на сумму от 30 000 до 50 000 руб., должностное лицо — от 10 000 до 20 000 руб., а ИП — от 1 000 до 5 000 руб. (ч. 6 ст. 5.27 КоАП РФ). Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.

Важно

Ошибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок. Поэтому данные выплаты лучше рассчитывать в веб-сервисах, где актуальные коды устанавливаются и подставляются в отчетность автоматически.

Коды доходов в 2-НДФЛ

Каждый раз, перечисляя доход физлицу, налоговый агент должен найти выплату в приказе № ММВ-7-11/387@, и присвоить ей соответствующий код. Это число нужно отразить в регистрах налогового учета и в справках 2-НДФЛ. Рассмотрим наиболее распространенные шифры доходов.

Код дохода 4800 с расшифровкой

Начнем с самого универсального кода — 4800 «Иные доходы». Ему соответствуют любые доходы, для которых в приказе № ММВ-7-11/387@ нет более подходящего кода (письмо ФНС от 06.07.16 № БС-4-11/12127). Например, этим шифром обозначается доход в виде суммы единовременной доплаты к отпуску (письмо ФНС от 16.08.17 № ЗН-4-11/16202@).

Кроме того, код 4800 можно использовать, в частности, в отношении следующих доходов:

Также данный код применяется при расчетах с физлицами, которые не являются работниками организации или ИП. Например, с помощью этого шифра надо отражать сумму выигрыша, которую покупатель или клиент получил при участии в лотерее, проводимой не в целях рекламы товаров, работ или услуг.

Код дохода 2000 с расшифровкой

Следующий по распространенности код — 2000. Согласно приказу № ММВ-7-11/387@, этому коду соответствует «вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей».

Обычно применение этого кода не вызывает сложностей — все, что отражается в учете работодателя как зарплата, начисляемая по трудовому договору за каждодневное выполнение должностных обязанностей, «проходит» по коду 2000. Это же значение присваивается среднему заработку, сохраняемому на период командировки, поскольку он также является зарплатой (письмо Минфина от 12.11.07 № 03-04-06-01/383).

Коды дохода 2002 и 2003 с расшифровкой

А вот премии для цели кодировки доходов заработной платой не признаются, хотя и названы в статье 129 ТК РФ как часть оплаты труда. Более того, премии отражаются в регистрах налогового учета и в справках 2-НДФЛ тремя различными шифрами.

Основной код — 2002. Он используется в отношении премий, которые удовлетворяют одновременно трем условиям:

По коду 2003 отражаются премии (вне зависимости от критериев их назначения) и иные вознаграждения (в т.ч. доплаты за сложность, напряженность, секретность и проч., не являющиеся премиями), которые выплачиваются за счет средств специального назначения, целевых поступлений или прибыли организации.

Для остальных премий нужно применять шифр 4800.

Коды дохода 2012 и 2013 с расшифровкой

Шифру 2012 соответствуют суммы отпускных, то есть среднего заработка, сохраняемого за работником на период отпуска. По этому коду «проходят» выплаты как по очередным отпускам, так и по дополнительным, в том числе учебным.

Код 2012 можно применять в отношении только тех отпускных, которые выплачиваются действующим сотрудникам. Если же работодатель перечисляет увольняемому сотруднику компенсацию за неиспользованный отпуск, этому доходу нужно присвоить код 2013.

Внимание

Трудовой кодекс допускает предоставление отпуска с последующим увольнением (ч. 2 ст. 127 ТК РФ). В этом случае работник получает окончательный расчет и трудовую книжку перед отпуском, и не возвращается к прежнему работодателю после отдыха. Однако с точки зрения трудового законодательства перечисленные суммы является отпускными, а не компенсацией за неиспользованный отпуск. Поэтому к такой выплате нужно применять шифр 2012.

Код дохода 2300 с расшифровкой

С помощью кода 2300 в НДФЛ-отчетности обозначаются пособия по временной нетрудоспособности. Этот шифр нужно присвоить не только пособию, которое выплачивается в случае болезни самого работника, но и тем суммам, которые перечисляются в случае ухода за больными детьми или другими членами семьи.

Справка

Формально под этот код попадает также пособие по беременности и родам, так как основанием для его начисления является больничный лист. Но поскольку декретное пособие не облагается НДФЛ (п. 1 ст. 217 НК РФ), эту выплату можно вообще не фиксировать в регистрах и справке 2-НДФЛ (п. 1 ст. 230 НК РФ, письмо Минфина от 02.04.19 № 03-04-05/22860).

Код дохода 2010 с расшифровкой

Любые выплаты по гражданско-правовым договорам (кроме займа, аренды и авторских договоров, для которых установлены специальные коды) отражаются в НДФЛ-отчетности по коду 2010. В частности, это касается вознаграждений по договорам возмездного оказания услуг, подряда, хранения, платы за предоставление поручительства и т.д.

Коды дохода 2762 и 2760 с расшифровкой

По коду 2762 в регистрах налогового учета и справках 2-НДФЛ нужно указать всю сумму материальной помощи, выданной работнику при рождении ребенка. Напомним, что такая матпомощь не облагается НДФЛ в пределах 50 000 руб. на каждого ребенка при условии, если выплата перечислена не позднее одного года после его рождения (п. 8 ст. 217 НК РФ).

При выплате работникам других видов материальной помощи используется шифр 2760. При этом основание для перечисления денег значения не имеет. Так, если в компании принято решение выдавать матпомощь к отпуску, то эту сумму надо отделить от основных отпускных и отразить с кодом 2760. Также этот код нужно присвоить матпомощи, выплачиваемой бывшим работникам-пенсионерам. Напомним, что такой доход не облагается НДФЛ в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ).

Код дохода 2720 с расшифровкой

По коду 2720 в НДФЛ-отчетности «проходит» стоимость подарков для работников. В частности, его надо использовать в отношении презентов к Новому году, дню рождения и т.п.

Внимание

Согласно пункту 28 статьи 217 НК РФ, от НДФЛ освобождаются подарки, стоимостью не более 4 000 руб. за год. Данный доход нужно отражать в регистрах налогового учета независимо от суммы подарка. А вот в справках 2-НДФЛ стоимость презентов, не превышающую 4 000 руб. за год, можно не показывать (письма ФНС от 02.07.15 № БС-4-11/11559@ и от 19.01.17 № БС-4-11/787@).

Код дохода 1010 с расшифровкой

Шифр 1010 предназначен для обозначения дивидендов. Он применяется вне зависимости от того, кто является их получателем — работник организации или стороннее лицо. Ставка, по которой дивиденды облагаются НДФЛ, также не влияет на кодировку дохода. А значит, код 1010 нужно использовать и в отношении дивидендов, выплаченных участникам и учредителям, которые не признаются налоговыми резидентами РФ.

Коды дохода 2400 и 1400 с расшифровкой

Чтобы обозначить доходы от аренды, нужно выбрать один из двух кодов (в зависимости от объекта, который передан по договору). Так, доходы от предоставления в аренду любых автомобилей, а также морских, речных и воздушных судов отражаются в НДФЛ-отчетности по специальному коду 2400. По нему нужно показывать плату за предоставление в аренду указанных видов транспорта, даже если она выплачивается работнику (в т.ч. руководителю). Этот же код охватывает доходы и от иного использования автотранспорта. Поэтому под него подпадают доходы по договорам о предоставлении услуг по управлению собственным автомобилем, договорам аренды с экипажем и т.п.

Справка

Компенсация за использование личного авто, выплачиваемая в рамках трудовых отношений в размере, установленном их сторонами, не облагается налогом на доходы физлиц. Для этой выплаты не предусмотрен код дохода, и ее не надо указывать в НДФЛ-отчетности.

Кроме того, код 2400 применяется в отношении арендной платы за линии оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети.

Доходы от предоставления в аренду любого другого имущества (в т.ч. недвижимости, включая жилую) нужно отражать по коду 1400. При этом не имеет значения, кто именно получает от организации или ИП данный доход: руководитель, простой работник или постороннее лицо.

Код дохода 2610 с расшифровкой

Материальной выгоде, которая образуется от экономии на процентах при представлении работникам беспроцентных займов, либо займов под низкий процент, нужно присвоить код 2610.

Напомним, что доход с этим кодом образуется на последнее число каждого месяца пользования займом (подп. 7 п. 1 ст. 223 НК РФ). А налог по нему исчисляется по повышенной ставке 35 процентов (п. 2 ст. 224 НК РФ).

Код дохода 2001 с расшифровкой

Код 2001 используется в отношении вознаграждений, которые выплачиваются директорам, входящим в состав совета директоров, и прочим членам коллегиального органа управления организации.

При этом зарплата руководителя по коду 2001 не «проводится», даже если соответствующая должность называется «директор». Однако если руководитель входит в состав совета директоров (правления, другого коллегиального органа) и получает за это дополнительное вознаграждение, то данную выплату нужно отделить от зарплаты и отразить для целей НДФЛ по коду 2001.

Код дохода 2014 с расшифровкой

Суммы выходного пособия, а также среднего месячного заработка, сохраняемого на период трудоустройства, в НДФЛ-отчетности отражаются с кодом 2014. Этим шифр применяется только к той части выплат, которая облагается НДФЛ (превышает в совокупности трехкратный размер средней зарплаты, а для «северян» — шестикратный). Необлагаемая налогом на доходы сумма выходного пособия и среднего заработка на период трудоустройства для целей НДФЛ не фиксируется и не кодируется.

Код дохода 1530 с расшифровкой

По коду 1530 нужно показать доходы, полученные по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг. НДФЛ по данному виду дохода рассчитывается по специальным правилам, установленным в статье 214.1 НК РФ.

Другие коды НДФЛ с расшифровкой

Достаточно часто на практике встречаются и другие коды доходов. Для удобства использования мы свели их в таблицу, снабдив необходимыми пояснения. В частности, в таблице показано, по каким трем кодам нужно отражать доход, полученный в натуральной форме.

Вид дохода

Пояснение

Проценты по договору займа

С этим кодом отражаются суммы процентов по договору займа, которые организация получила от физических лиц. Он применяется как для займов, предоставленных «своими» лицами — учредителями, участниками, руководителями, работниками и т.п., так и другими лица.

Доходы, полученные от использования авторских или иных смежных прав

По этому коду отражаются выплаты, которые производятся на основании лицензионных договоров, в рамках которых организация получает от физлиц права на пользование различными объектами интеллектуальной собственности (текстами, изображениями, программами и т.п.).

Под шифром 1300 также показывается вознаграждение по договору авторского заказа, если он предусматривает только передачу прав пользования созданными объектами. Но этот код не применяется в отношении вознаграждений, выплачиваемых сотрудникам, в функции которых входит создание таких объектов. Для этих выплат предусмотрены коды 2201, 2202, 2204, 2209.

Доходы, полученные от отчуждения авторских или иных смежных прав

Данный код пригодится, если организация выплачивает автору вознаграждение за объект интеллектуальной собственности (текст, изображение, программу и т.п.), права на который полностью переходят к организации, в том числе по договору авторского заказа.

Как и в случае с кодом 1300, шифр 1301 не применяется при выплате вознаграждений авторам служебных произведений.

Авторские вознаграждения (вознаграждения) за создание литературных произведений, в том числе для театра, кино, эстрады и цирка

Данные коды используются при выплате вознаграждений авторам служебных произведений, то есть работникам, в обязанности которых входит создание соответствующих объектов интеллектуальной собственности.

Авторские вознаграждения (вознаграждения) за создание художественно-графических произведений, фоторабот для печати, произведений архитектуры и дизайна

Авторские вознаграждения (вознаграждения) за создание аудиовизуальных произведений (видео-, теле- и кинофильмов)

Авторские вознаграждения за открытия, изобретения, полезные модели, промышленные образцы

Доходы в виде действительной стоимости доли в уставном капитале организации, выплачиваемые при выходе участника из ООО

Код применяется при выплате выходящему участнику действительной стоимости его доли, величина которой определяется по данным бухучета ООО на последнюю отчетную дату, предшествующую дате подаче заявления о выходе.

Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей

Этот код должны использовать розничные продавцы, а также другие организации и ИП, чья деятельность подпадает под действие Закона РФ от 07.02.92 № 2300-1 о защите прав потребителей. Выплаты отражаются по данному коду только в том случае, если они перечисляются по решению суда. При добровольном (досудебном) удовлетворении соответствующей претензии потребителя используется код 4800.

Под код 2301 подпадают суммы штрафа и неустойки, предусмотренные статьями 13, 23 и 31 Закона о защите прав потребителей.

Неустойка, которая выплачивается за нарушение срока передачи предварительно оплаченного товара, а также за нарушение срока выполнения работ (оказания услуг) по данному коду не отражается. Для этих сумм нужно применять код 4800.

Оплата за налогоплательщика организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика

В отношении доходов, полученных в натуральной форме, нужно четко отслеживать суть соответствующей выплаты, так как для данного вида доходов существуют три отдельных кода.

По коду 2510 отражаются доходы в виде стоимости товаров, работ, услуг, имущественных прав, которые получены физлицом от третьих лиц, а оплачены организацией-налоговым агентом. Речь идет о выполнении налоговым агентом обязательств, которые есть у физлица перед третьими лицами.

По коду 2520 отражаются доходы в виде стоимости товаров, работ, услуг, имущественных прав, полученных налогоплательщиком бесплатно или с частичной оплатой от самого налогового агента.

По коду 2530 отражается часть заработной платы, которая выдается в натуральной форме. То есть этот шифр является дополнительным к коду 2000, по которому «проходит» денежная часть зарплаты.

Доход, полученный налогоплательщиком в натуральной форме, в виде полной или частичной оплаты товаров, выполненных в интересах налогоплательщика работ, оказанных в интересах налогоплательщика услуг

Оплата труда в натуральной форме

Корректное присвоение кодов тем выплатам, которые организация или ИП производит в пользу физлиц, позволит избежать претензий со стороны налоговых органов в отношении исчисления и уплаты НДФЛ, а также заполнения справок 2-НДФЛ и расчета 6-НДФЛ. Знание правил кодировки доходов упростит работу бухгалтерии по расчету среднего заработка, а также различных компенсаций, пособий и прочих выплат, «завязанных» на данный показатель.