подарочная карта код дохода

НДФЛ с подарочного сертификата: берется ли налог?

Нужно ли удерживать НДФЛ с подарочного сертификата? В рамках проводимой рекламной акции компания планирует выдавать собственные сертификаты в качестве призов. В связи с этим остро встал вопрос об их налогообложении. Подскажем бухгалтеру правильный алгоритм действий.

Общее правило

В случае передачи подарочного сертификата в качестве подарка НДФЛ начисляется по общим правилам для подарков – с учетом необлагаемых сумм в размере 4 000 или 10 000 руб. за год (ст. 216, п. п. 28, 33 ст. 217 НК РФ).

Стоимость подарочного сертификата для целей исчисления НДФЛ можно определить:

Меньше 4000

Сразу скажем, что ответ на вопрос об удержании НДФЛ в 2019 с переданного безвозмездно подарочного сертификата зависит от его номинала. Если сертификат выдан на сумму менее 4 т.р., то удерживать налог не нужно. Объясняется это тем, что призы, получаемые физическими лицами в ходе рекламных мероприятий, освобождены от НДФЛ в том случае, если их стоимость укладывается в данный лимит (п. 28 ст. 217 НК РФ).

То, что налоговое законодательство оперирует понятием «приз» ни в коем случае не должно смущать бухгалтера. В данном случае в качестве призов организация выдает потребителям денежные сертификаты, которые в течение определенного периода времени обменять на деньги. Эта сумма – номинальная стоимость сертификата.

Таким образом, НДФЛ с сертификатов, стоимость которых не превышает 4 000 руб. удерживать не нужно.

Больше 4000

Если же фирма, проводящая рекламную акцию, дарит сертификаты, чья номинальная стоимость превышает налоговый лимит, то организация должна выступить в роли налогового агента и удержать НДФЛ. Такие же требования распространяются на индивидуальных предпринимателей. Аналогичные разъяснения дает Минфин России (см., например, письма от 15.03.2018 № 03-04-06/16262, от 30.12.2015 № 03-04-07/77606).

Удержать НДФЛ с подарочного сертификата нужно в день, когда сертификат обменяли на деньги. Дело в том, что датой получения дохода в денежной форме, который не связан с оплатой труда, признается день выплаты денежных средств (подп. 1 п. 1 ст. 223 НК РФ).

Обратим внимание, что налог нужно рассчитать по ставке 35 процентов, удержав из суммы выплачиваемого приза. При этом налоговой базой является не вся стоимость сертификата, а лишь сумма превышения над лимитом 4 000 руб. (п. 28 ст. 217, п. 2 ст. 224 НК РФ).

Добавим, что обширной судебной практики по НДФЛ с подарочного сертификата по рекламной акции на настоящее время не сложилось. Порядок налогообложения этой операции достаточно очевиден, поэтому споров не так много.

Подарки сотрудникам: как оформить и отразить в 1С

Подарки сотрудникам являются частью корпоративной культуры и элементом мотивации работников. Новогодние праздники, 23 февраля, 8 марта, свадьба, рождение ребенка, выход на пенсию — самые распространенные поводы, по которым работодатели делают подарки. В качестве подарков могут быть, например, конфеты, цветы, сувениры, а также денежные суммы. Эксперты 1С рассматривают вопросы правового регулирования и налогообложения НДФЛ подарков работникам и порядок отражения их в «1С:Зарплате и управлении персоналом 8» редакции 3.

Правовое регулирование и налогообложение подарков сотрудникам

Законодательство РФ допускает вручение подарков сотрудникам и в рамках трудовых, и в рамках гражданских отношений. Статья 22 ТК РФ закрепляет за работодателем право поощрять работников за добросовестный эффективный труд.

Способ поощрения в законодательстве не уточнен. Наградить сотрудника, обеспечить стимул для добросовестного исполнения обязанностей можно и премией, и ценным подарком.

Статья 129 ТК РФ дает определение заработной плате. Оплата труда работника — это вознаграждение за труд, иные выплаты компенсационного характера и стимулирующие выплаты. Если выплата или некий натуральный доход входят в систему оплаты труда (т. е. перечислены в локальных нормативных актах, носят регулярный периодический характер, связаны с качеством труда, выработкой, зависят от должности или выслуги), то слово «подарок» употребляется в бытовом смысле. Формально же этот подарок составляет часть системы оплаты труда и по сути — премия.

С точки зрения гражданских взаимоотношений дарение регулируется главой 32 ГК РФ. Юридическое лицо вправе безвозмездно передать (подарить) физическому лицу (в том числе сотруднику) материальные ценности. Подарок может быть приурочен к Новому году, Дню защитника Отечества, Международному женскому дню, Дню ВДВ, ко дню рождения сотрудника и пр. Форма договора дарения законодательно не регламентирована.

Намерения работодателя одаривать своих сотрудников не следует закреплять коллективным и трудовыми договорами, положением о заработной плате и премировании, т. к. такие подарки не связаны с исполнением трудовых обязанностей.

Законодательством установлены правила вручения и принятия подарка. Вручая подарок сотруднику, бухгалтеру следует:

1. Определить, связан ли подарок с трудовыми достижениями сотрудника:

2. Исчислить налогооблагаемую базу для НДФЛ и удержать налог с дохода сотрудника:

3. Выяснить, является ли стоимость подарка объектом для обложения страховыми взносами, и при необходимости рассчитать их. Договор дарения — это договор гражданско-правового характера, в котором предусматривается передача сотруднику в собственность имущества (п. 1 ст. 572 ГК РФ). При этом у организации не возникает объекта обложения по страховым взносам (п. 4 ст. 420 НК РФ). При вручении работнику ценного подарка в качестве вознаграждения за труд стоимость подарка входит в расчетную базу по страховым взносам в соответствии с НК РФ.

Отметим, что сотруднику при получении подарка следует уточнить, что у работодателя — налогового агента была возможность удержать НДФЛ. Сведения об удержанном налоге содержатся в справке 2-НДФЛ. В противном случае сотруднику нужно сообщить о своем доходе в виде полученного подарка, представив в ИФНС налоговую декларацию 3-НДФЛ.

1С:ИТС

Подробнее о том, как поощрить работника подарком, см. в «Справочнике кадровика» раздела «Кадры и оплата труда».

Подарки сотрудникам в 1С:ЗУП 8 (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 есть все необходимые механизмы для регистрации подарков сотрудникам, однако требуется их подключение и настройка.

Настройку и использование функциональности программы для регистрации подарков рассмотрим на примерах.

Пример 1

Сотрудник В.С. Боровских, который является налоговым резидентом РФ, получил к юбилею 50 лет подарок — бронзовую скульптуру коня стоимостью 2 000 руб. Ни коллективный договор, ни положение о премировании организации ООО «Статистическое учреждение» не предусматривают обязательного одаривания сотрудников в честь пятидесятилетия. Работодатель решил вручить подарок, и для В.С. Боровских — это доход с кодом «2720». Стоимость скульптуры — менее 3 000 руб., но при получении подарка В.С. Боровских поставил подпись о согласии в получении подарка в договоре дарения — ведомости вручения подарков. Ранее в течение года сотрудник уже получал подарки к праздникам на сумму 2 500 руб.

В организации ООО «Статистическое учреждение» практикуется дарение подарков, поэтому при настройке программы «1С:Зарплата и управление персоналом 8» редакции 3 соответствующая возможность подключается флагом Выдаются подарки и призы сотрудникам предприятия (меню Настройка — Расчет зарплаты).

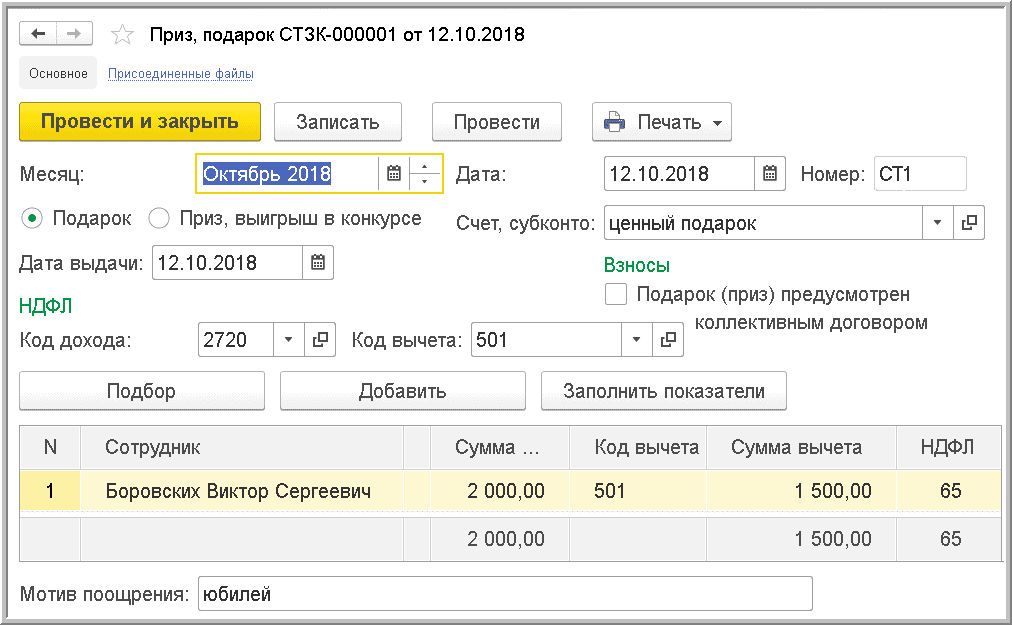

Для регистрации подарка на закладке Зарплата следует создать новый документ Приз, подарок и установить флаг Подарок (рис. 1).

Рис. 1. Документ «Приз, подарок»

В документе Дата выдачи подарка 12.10.2018 регистрируется дата фактического получения дохода. С точки зрения НДФЛ — это доход с кодом «2720». Этому доходу соответствует вычет с кодом «501» в размере 4 000 руб. в год. В Примере 1 сотрудник за год получил подарки на сумму 4 500 руб. Вычет 2 500 руб. уже был применен при вручении предыдущих подарков. При регистрации очередного подарка применяется оставшаяся часть вычета 1 500 руб. НДФЛ исчисляется с 500 руб. по ставке 13 % (т. к. В.С. Боровских — налоговый резидент РФ) и составляет 65 руб. Исчисленный НДФЛ в документе Приз, подарок следует удержать при очередной выплате денег и перечислить не позднее следующего дня, т. е. дня, следующего за днем выплаты дохода.

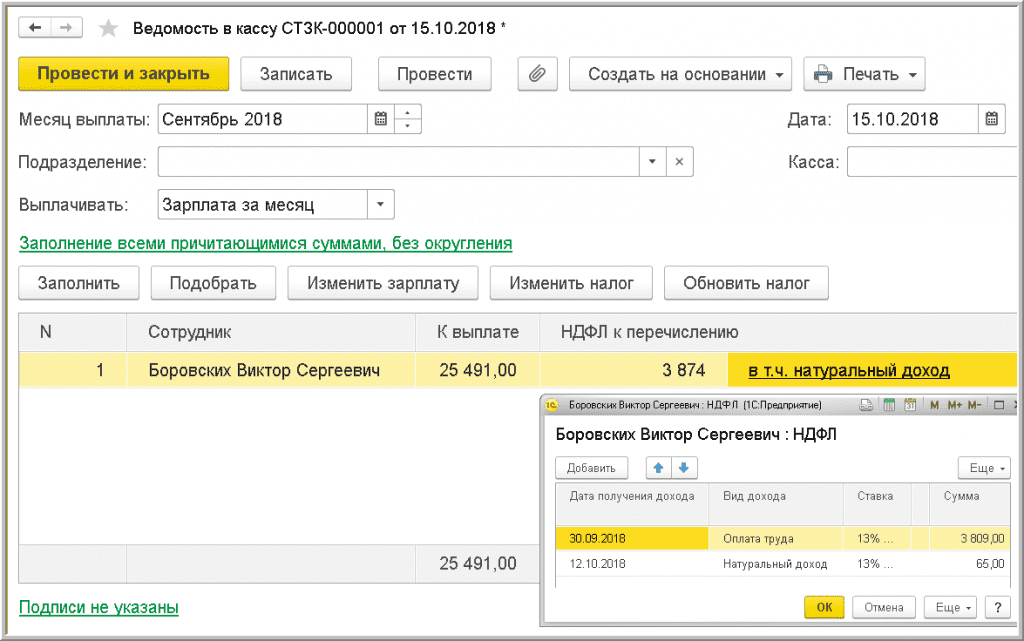

При выплате 15.10.2018 зарплаты за сентябрь НДФЛ в размере 65 руб. удержан вместе с налогом на сентябрьскую зарплату (рис. 2).

Рис. 2. Удержание НДФЛ с натурального дохода при выплате денежных средств

Подарок передан работнику по договору дарения, поэтому он не стал объектом обложения страховыми взносами.

Пример 2

В отличие от Примера 1, не был заключен договор дарения при вручении В.С. Боровских бронзовой скульптуры коня к юбилею.

Cтоимость подарка — менее 3 000 руб., поэтому договор дарения можно было не заключать. При этом получается, что подарок был вручен в рамках трудовых, а не гражданских отношений, и подлежит обложению страховыми взносами, так как не перечислен среди необлагаемых выплат, закрепленных статьей 422 НК РФ.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 для регистрации необходимости удержания страховых взносов следует в документе Приз, подарок (меню Расчет зарплаты — Призы, подарки) установить флаг Подарок (приз) предусмотрен коллективным договором. Страховые взносы со стоимости подарков будут исчислены при очередном начислении зарплаты в документе Начисление зарплаты и взносов, даже при отсутствии каких-либо начислений у этого сотрудника.

Пример 3

В.С. Боровских получил к юбилею подарочный конверт, содержащий 2 000 руб.

В соответствии с пунктом 1 статьи 572 ГК РФ работодатель может подарить сотруднику вещь, причем статья 128 ГК РФ указывает, что вещью могут быть и наличные деньги.

Денежный подарок от работодателя, не связанный с трудовой деятельностью (к празднику, юбилею и т. д.), — это доход сотрудника (п. 1 ст. 210 НК РФ) с кодом «2720».

Стоимость денежных подарков, как и подарков в натуральной форме, облагается НДФЛ в размере, превышающем 4 000 руб. за налоговый период, по ставке 13 или 30 % в зависимости от налогового статуса сотрудника.

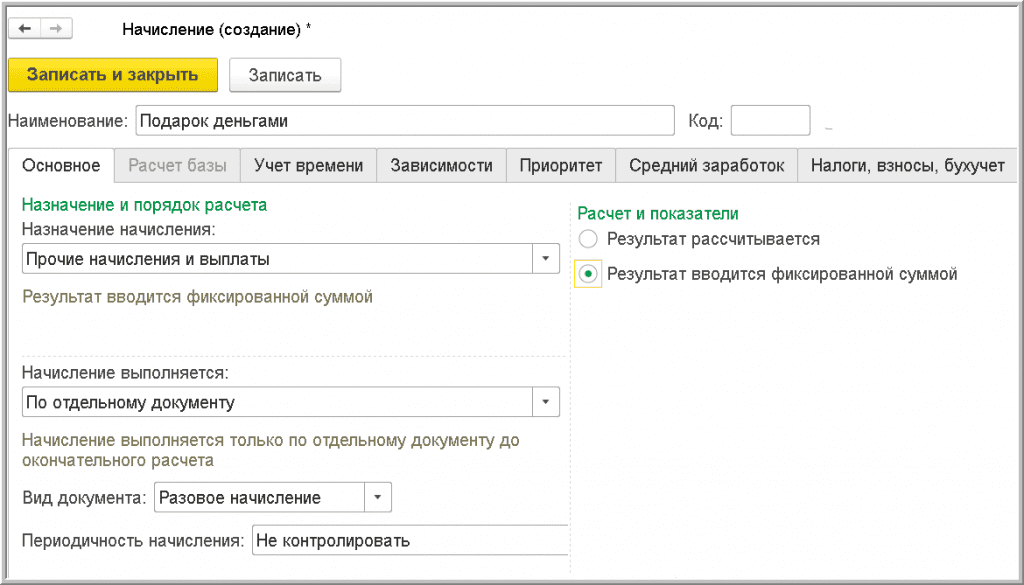

Если в организации практикуется дарение денежных средств, то в программе «1С:Зарплата и управление персоналом 8» редакции 3 следует выполнить предварительную настройку (рис. 3).

Рис. 3. Настройка вид расчета для регистрации денежного подарка

В меню Настройка — Начисления — кнопка Создать следует создать новое Начисление.

На закладке Основное следует:

На закладке Налоги, взносы, бухучет в поле НДФЛ переключатель необходимо установить на поле облагается и указать код дохода — 2720.

Сумма, освобождаемая от налогообложения (не более 4 000 руб. за налоговый период), отражается как вычет с кодом «501» и в программе применяется к доходу с кодом «2720» по умолчанию. В поле Категория дохода необходимо выбрать Прочие доходы.

В организации практикуется оформление договоров дарения для подарков на любую сумму, а не только для тех, стоимость которых превышает 3 000 руб. Для страховых взносов в поле Вид дохода необходимо выбрать Доходы, не являющиеся объектом обложения страховыми взносами. Настройка Начисления выполняется однократно. Для отражения денежного подарка в программе следует в меню Зарплата создать документ Разовые начисления. В качестве Начисления в документе выбирается настроенный вид начисления «Подарок деньгами». Для выбранного сотрудника в поле Результат указывается величина денежного подарка. НДФЛ исчисляется с учетом вычета 4 000 руб. и всех подарков (доходов с кодом «2720») в натуральном и денежном выражении, зарегистрированных для сотрудника в текущем налоговом периоде (в текущем году).

Дата фактического получения дохода в виде денежного подарка — день его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Удержанный с такого подарка налог необходимо перечислить в бюджет не позднее дня, следующего за днем его выплаты сотруднику (п. 6 ст. 226 НК РФ).

Аптека выдает подарочный сертификат

Автор: Подкопаев М. В., эксперт информационно-справочной системы «Аюдар Инфо»

Большая конкуренция между аптечными сетями вынуждает их активно прибегать к привлечению внимания к своим услугам, в том числе путем выпуска подарочных сертификатов. Как правило, данный сертификат приобретает физическое лицо в качестве подарка другому лицу. Но бывает иначе.

Ниже мы остановимся на особенностях налогообложения операций с подарочными сертификатами.

Доход возникает не сразу

В Письме Минфина России от 25.04.2011 № 03-03-06/1/268 отмечается: в качестве подарочного сертификата принято понимать документ, удостоверяющий право его держателя приобрести у лица, выпустившего сертификат, товары, работы или услуги на сумму, равную номинальной стоимости этого сертификата.

На основании п. 1 ст. 249 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

В пункте 2 ст. 249 НК РФ указано, что выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной форме. Согласно пп. 1 п. 1 ст. 251 НК РФ при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, работ или услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления.

Денежные средства, полученные при реализации подарочных сертификатов, фактически являются предварительной оплатой товаров, которые будут приобретаться в будущем. При этом обмен подарочного сертификата на товары признается реализацией товара.

На этом основании суммы оплаты подарочных сертификатов, полученные организацией (продавцом) от потенциальных покупателей в счет предстоящей поставки товаров, учитываются в доходах от реализации для целей налогообложения прибыли на дату реализации товаров.

Но в случае, когда по истечении оговоренного сторонами срока подарочный сертификат не был предъявлен покупателем, сумма предварительной оплаты, полученная продавцом, для целей налогообложения прибыли является безвозмездно полученным имуществом и учитывается в целях налогообложения прибыли в соответствии с п. 8 ст. 250 НК РФ.

Рассмотрим еще одну ситуацию, которой дана оценка в Определении Судебной коллегии по экономическим спорам ВС РФ от 25.12.2014 № 305-КГ14-1498, А40-65470/2013.

Организация реализовывала собственные подарочные карты (сертификаты) с ограниченным сроком предъявления по договорам, заключаемым с компаниями – юридическими лицами, при условии оплаты карт в размере 100 % от их номинала.

В свою очередь, компании по условиям указанных договоров брали на себя обязательство передать подарочную карту клиентам – физическим лицам, а организация – предоставить товар на основании предъявляемой им подарочной карты.

Арбитры определили: денежные средства, полученные организацией при их реализации, фактически являются предварительной оплатой товаров, которые будут приобретаться физическими лицами в будущем. Обмен подарочной карты (сертификата) на товары признается реализацией товара, в этой связи суммы оплаты карт, полученные организацией (продавцом) от покупателей – юридических лиц в счет предстоящей поставки товаров физическим лицам, учитываются в доходах от реализации для целей налогообложения прибыли на дату непосредственной реализации товаров.

По условиям договоров был установлен конкретный срок действия подарочных карт, предъявляемых физическими лицами в целях получения у организации товаров, по окончании которого обязательства организации перед держателями таких подарочных карт прекращаются.

Арбитры подтвердили: в случае, когда в течение установленного срока подарочная карта физическим лицом не предъявлялась организации в целях получения соответствующего товара, сумма предварительной оплаты, полученная продавцом, для целей налогообложения прибыли является безвозмездно полученным имуществом и учитывается по п. 8 ст. 250 НК РФ.

Минфин порекомендовал учитывать данную позицию ВС РФ в Письме от 08.02.2019 № 03-03-06/3/7605 во всех случаях реализации подарочных сертификатов.

Об уплате НДС и оформлении счета-фактуры

Реализация товаров на территории РФ признается объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ). Поскольку продажа сертификата признается предоплатой, у организации возникает момент определения налоговой базы по НДС (пп. 2 п. 1 ст. 167 НК РФ).

Налоговая база определяется исходя из суммы полученной оплаты с учетом НДС, который исчисляется по расчетной ставке (абз. 2 п. 1 ст. 154, п. 4 ст. 164 НК РФ).

На дату реализации товара при предъявлении покупателем сертификата у организации снова наступает момент определения налоговой базы в размере продажной стоимости товара (без учета НДС) (абз. 1, 6 п. 1 ст. 154, п. 14 ст. 167 НК РФ). При этом организация вправе принять к вычету сумму «авансового» НДС (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Аптека, осуществляющая розничную торговлю лекарственными средствами и медицинскими изделиями, находящаяся на общем режиме налогообложения, при реализации подарочного сертификата должна выставить счет-фактуру.

В то же время согласно п. 7 ст. 168 НК РФ при реализации товаров за наличный расчет организациями (предприятиями) и индивидуальными предпринимателями розничной торговли и общественного питания, а также другими организациями, индивидуальными предпринимателями, выполняющими работы и оказывающими платные услуги непосредственно населению, требования, установленные п. 3 и 4 данной статьи, по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Следовательно, при реализации аптекой, осуществляющей деятельность в сфере розничной торговли, подарочных сертификатов, обязанность по выставлению счетов-фактур считается выполненной, если эмитент выдал покупателю кассовый чек (см. Письмо Минфина России от 16.03.2021 № 03-07-14/18371).

Выдача сертификата в целях рекламы

Если подарочный сертификат выдается в ходе рекламной акции, надо учитывать положения ст. 264 НК РФ, согласно которым (пп. 28 п. 1 и абз. 5 п. 4) стоимость указанных призов должна учитываться в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со ст. 249 НК РФ (см. также Письмо Минфина России от 10.03.2017 № 03-07-11/13704).

К сведению: расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Финансисты также указали, что в силу пп. 1 п. 1 ст. 146 НК РФ объектом обложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, в том числе на безвозмездной основе.

Согласно п. 1 ст. 39 НК РФ реализацией товаров признается передача права собственности на товары. Поэтому передача товаров по врученным в ходе рекламной акции подарочным сертификатам является операцией по реализации товаров, подлежащей обложению НДС в общеустановленном порядке.

Практически не возникает вопросов по поводу выгоды физического лица, если подарочный сертификат он получает в качестве приза по итогам рекламной акции. Непосредственно при получении такого приза у него возникает лишь потенциальная экономическая выгода, гарантируемая сертификатом. Реальная выгода возникнет только в тот момент, когда покупатель предъявит сертификат к оплате.

В соответствии с пп. 2 п. 1 ст. 223 НК РФ датой фактического получения дохода в натуральной форме является день передачи доходов.

На этом основании налоговики сделали вывод, что в такой ситуации датой фактического получения налогоплательщиком дохода является день оплаты организацией, выдавшей сертификат, товара при предъявлении налогоплательщиком сертификата (см. Письмо ФНС России от 11.03.2016 № БС-4-11/3989@).

Обратите внимание: поскольку оплата организацией за налогоплательщика товара производится в качестве приза за победу в рекламной акции, указанный доход подлежит налогообложению по ставке, установленной п. 2 ст. 224 НК РФ (35 %), в части превышения размера, указанного в п. 28 ст. 217 НК РФ, при этом размер дохода, подлежащего налогообложению, определяется стоимостью полученного товара.

Согласно п. 28 ст. 217 НК РФ доход физического лица в виде стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров (работ, услуг), не превышающий за налоговый период 4 000 руб., не облагается НДФЛ.

Организация, от которой физические лица получают такие доходы, признается в отношении них налоговым агентом и обязана исполнять обязанности, предусмотренные для налоговых агентов ст. 226 НК РФ (с учетом п. 5) и ст. 230 НК РФ.

Со скидкой лучше не шутить

Иногда условия выдачи подарочного сертификата подразумевают предоставление определенной скидки к тем ценам, по которым обычно аптека реализует свои товары.

По мнению Минфина (Письмо от 28.07.2014 № 03-04-06/36994), в этом случае возникает налоговая выгода у физического лица, которое воспользуется таким сертификатом.

К сведению: в соответствии со ст. 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в отношении НДФЛ на основании гл. 23 НК РФ.

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло.

Подпунктом 2 п. 2 ст. 211 НК РФ установлено, что полученные налогоплательщиком товары, выполненные в интересах налогоплательщика работы, оказанные в интересах налогоплательщика услуги на безвозмездной основе или с частичной оплатой относятся к доходам налогоплательщика, полученным в натуральной форме.

В данном случае получается, что покупатель, предъявив сертификат, получит товаров на большую стоимость, чем было затрачено на покупку сертификата. Разницу и можно было бы назвать его выгодой, которую надо включить в доход.

Так считает Минфин, который указывает также на то, что организация (в данном случае аптека) становится налоговым агентом по отношению к покупателю и обязана исполнять обязанности, предусмотренные для налоговых агентов ст. 226 и 230 НК РФ.

Иными словами, с обозначенной разницы она должна исчислить и удержать НДФЛ. Однако это возможно, только если покупатель при предъявлении сертификата вносит дополнительные денежные средства, из которых и удерживается налог.

Согласимся, что ситуация нелепая, тем более что придется еще спросить у покупателя его данные, включая паспортные и ИНН, чего обычно не подразумевает покупка в аптеке лекарственных средств. Да и впечатление от подарочного сертификата, мягко говоря, потускнеет.

Добавим, что при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога (п. 5 ст. 226 НК РФ).

Это о той ситуации, когда помимо собственно сертификата покупатель не вносит денежных средств для приобретения лекарств. При том какова вероятность, что он наберет товара именно на номинал сертификата? А если не наберет, то можно ли достоверно определить его реальную экономическую выгоду? И в этом случае необходимы его персональные данные, на получение которых, кстати, аптека должна получить разрешение.

В общем, хлопотная получается ситуация, и вряд ли в отношении подарочного сертификата со скидкой, что называется, игра стоит свеч.

О применении ККТ

На основании ст. 1.1, п. 1 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» при расчетах на территории РФ наличными деньгами за реализуемые товары, в том числе при получении предварительной оплаты и ее зачете, организация обязана применять контрольно-кассовую технику (ККТ).

При осуществлении расчетов покупателю выдается (направляется) кассовый чек (п. 2 ст. 1.2 Федерального закона № 54-ФЗ). Поэтому организация обязана выдать (направить) кассовый чек дважды: в момент получения предоплаты (продажи сертификата) и в момент ее зачета и окончательного расчета с покупателем.

К сведению: ФНС в Письме от 03.07.2018 № ЕД-4-20/12717 направила методические указания по формированию фискальных документов при продаже товаров с использованием подарочной карты, применимые и к продаже товаров с использованием подарочного сертификата.