подготовка код в банке что это

Приём платежей по QR-кодам без комиссий

QR-коды на квитанциях и счетах позволяют физическим лицам быстро их оплачивать. Непонятно почему его не поддерживали раньше приложения для юридических лиц и ИП. Но сейчас при подготовке статьи выяснили, что Тинькофф, Точка и Модуль уже реализовали.

Далеко не все знают, что банковские приложения для физиков поддерживают два типа QR-кодов. Второй — это мгновенная оплата типа того же интернет-эквайринга по картам через систему быстрых платежей (СБП) по номеру телефона. И там как с интернет-эквайрингом банк берёт комиссию с продавца. А первый — это просто оплата по обычным банковским реквизитам — распознавание реквизитов для платёжного поручения (ГОСТ Р 56042-2014). Вот так выглядит этот QR-код:

Попробуйте навести на него свой мобильный банк и увидите просто платёжное поручение. В большинстве нормальных банков платежи по безналу для физиков бесплатные.

Как сгенерировать QR-код для оплаты в мобильном приложении

Генерируется такой код в PHP и других языках элементарно просто и быстро:

Размещаете его на своих счетах, договорах, квитанциях и упрощаете жизнь своим клиентам, избавляя их от необходимости вводить реквизиты и назначение платежа. Не будет возможности у них ошибиться.

В других языках программирования примерно также.

Проверить сгенерённый QR-код можно на сайте Сбера.

Включите в свои счета и квитанции QR-код

Если ваши банки не распознают обычный QR-код (особенно для РКО юрлиц и ИП), то обратитесь в их поддержку, чтобы добавили распознавание.

И получайте платежи без комиссий. Хватит кормить банки! Безналичные платежи сейчас доходят за пару часов в рабочий день.

Дата-центр ITSOFT — размещение и аренда серверов и стоек в двух дата-центрах в Москве. За последние годы UPTIME 100%. Размещение GPU-ферм и ASIC-майнеров, аренда GPU-серверов, лицензии связи, SSL-сертификаты, администрирование серверов и поддержка сайтов.

Код клиента Сбербанка — Что это? Как получить? Когда использовать?

Сейчас широко используется код клиента Сбербанка, который создан для того, чтобы удобно и быстро обслуживать пользователей банковских услуг. С его помощью можно узнать всю интересующую информацию, позвонив в колл-центр и не дожидаясь ответа его сотрудников.

Код клиента Сбербанка — что это?

Это уникальная комбинация для идентификации пользователя и возможности предоставления ему информации об услугах и продуктах без ответа оператора. Также он служит автоматическим подтверждением личности звонящего.

Зачем используется код клиента?

С его использованием можно быстро получить ответы на такие вопросы:

Как получить код клиента?

Не стоит путать код-идентификатор с пин-кодом, который выдается при выдаче карты. Сделать код клиента возможно когда угодно при использовании продуктов банка. Получить его также можно позвонив в Единый распределенный контактный центр и через приложение Сбербанк онлайн.

Как получить код клиента Сбербанка через банкомат?

После получения комбинации нужно прочесть порядок ее использования в чеке.

Для получения комбинации через новые банкоматы ознакомьтесь с видео.

Как узнать свой код клиента?

Код клиента генерируется автоматически, и он уникален. Если пользователь забыл или потерял полученную комбинацию, нужно срочно обратиться в Единый распределенный контактный центр для создания нового.

Когда использовать код?

Этот код может использоваться во время совершения звонков в колл-центр. Он нужен при различных операциях и как подтверждение личности при общении с оператором. Этот идентификатор не используется в городских отделениях банка и в банкоматах.

Кому можно передавать свой код клиента?

Для обеспечения безопасности денежных средств код-идентификатор нельзя передавать никому, включая работников банка. Даже в электронной информационной базе Сбербанка он зашифрован, и к нему никто не имеет доступа. Если у человека спрашивают код клиента банка СМС, звонком, то необходимо сразу звонить в кол-центр и сообщать об этой ситуации.

Код клиента и ПИН-код — в чем разница?

Код клиента и ПИН-код имеют абсолютно разные назначения. Первый предназначен для идентификации при звонках оператору, второй — для доступа к денежным средствам на конкретной карте.

Как поменять идентификатор?

В случае, если к коду получили доступ посторонние лица, необходимо позвонить оператору и повторить процедуру генерации идентификатора.

Ошибка 533: неверно указан код

В случае возникновения такой ошибки необходимо обратиться к сотрудникам банка. Также можно подавать поручения через «Службу исполнения поручений» или же подключить систему трейдинга с использованием кода аутентификации. При таком виде подачи поручений выдается идентификатор для записи ключей на основании USB-Key.

Код банка Сбербанк для PayPal — девятизначный набор символов 044525225, предназначенный для идентификации участников рынка, а в ПейПал — для привязки платежного счета к конкретному финансовому учреждению. Ниже рассмотрим, что это за параметр, где он применяется, и0 какие номера БИК предусмотрены для ведущих финансовых учреждений России.

Что это

Для начала разберемся, что такое код банка для ПайПал, ведь от этого зависят дальнейшие шаги. Официально речь идет о БИК — 9-значном уникальном коде финансового учреждения, предназначенном для идентификации и являющийся обязательным элементом для подобных структур. Применяется в платежных документах, действующих на территории РФ. По БИК, в том числе для Сбербанка, можно определить название структуры, коррсчет, региональное нахождение и ответственно подразделение ЦБ.

Эти данные для Сбербанка и других кредитных структур присваиваются ЦБ РФ, который ведет классификатор БИК. В структуру входит девять цифр:

Назначение

Код Сбербанка для PayPal — БИК, который необходим для привязки учетной записи платежной системы к определенному банковской структуре. Это связано с тем, что у клиентов разных банков могут совпадать счета, а это может вызвать путаницу. Указание специального набора символов позволяет избежать ошибки, ведь номер счета в PayPal привязывается к БИК конкретной кредитной структуры.

Где взять

Теперь разберемся, где взять 9 значный код банка Сбера и других финансовых учреждений для PayPal. Выделим основные варианты:

Как видно, узнать интересующие данные нетрудно. Но мы облегчим задачу и приведем информацию для основных кредитных организаций страны.

Справочная информация

Где применяется

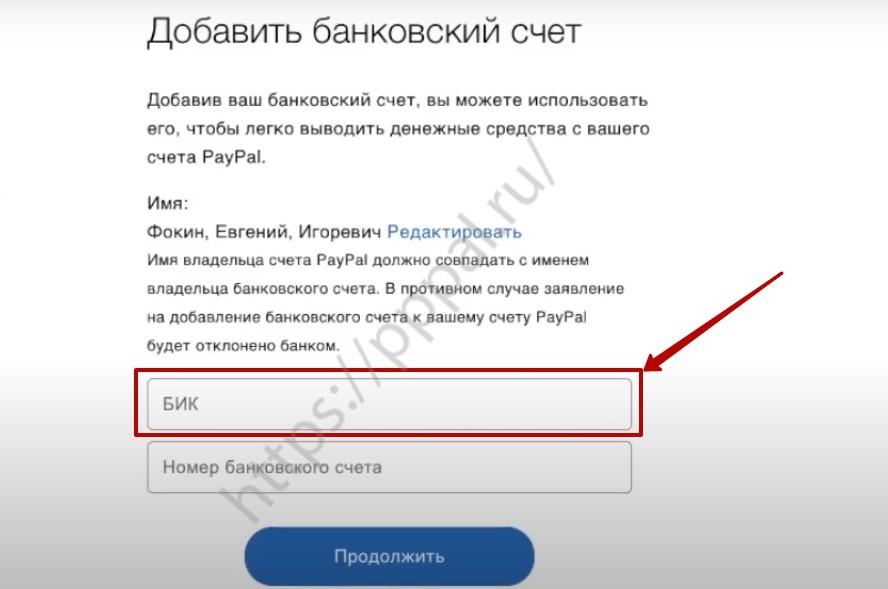

Выше мы рассмотрели, что значит, и для чего нужен БИК Сбербанка и других финансовых учреждений для PayPal. Его цель состоит в точной привязке пользователя к учетной записи во избежание ошибок при совершении дальнейших транзакций. Для его добавления сделайте следующее:

Как видно, БИК необходим для привязки пользователя к PayPal и дальнейшего пользования системы. Отметим, что последнее время платежный сервис стал автоматически подтягивать необходимую информацию, что упрощает жизнь пользователям. Но так происходит не всегда, поэтому данные для своего банка необходимо знать.

Имя под рукой код Сбербанка для PayPal, вы сможете легко привязать данные к счету и начать пользоваться возможностями платежной системы. Если нужны сведения по другим кредитным организациям, их легко выяснить с помощью предложенных выше способов.

В комментариях расскажите, когда вам необходима такая информация, и как вы ее используете.

Какой код вида дохода ставить в платёжном поручении

При перечислении выплат сотрудникам в платежке нужно указать код дохода. Рассказываем, что это, зачем нужно и какие коды выбрать для разных перечислений

Виктория Губина

Бухгалтер Тинькофф Бизнеса

Компании и ИП, которые перечисляют сотрудникам зарплату и делают другие выплаты физлицам, должны указывать в платежном поручении код дохода. Их всего три. Рассказываем, зачем они нужны, какой код ставить в разных ситуациях и что будет, если неправильно указать код в платежном поручении.

Зачем нужны коды вида дохода

Чтобы перечислить сотрудникам зарплату или другие выплаты, компания или ИП оформляет платежное поручение и отправляет его в банк. Банк по этому документу перечисляет деньги на счета сотрудников.

С 2020 года при перечислении денег физлицам в платежном поручении нужно писать новый реквизит — код вида дохода. Его ставят в платежках, чтобы показать банку, с каких доходов физлица нельзя удерживать долги, которые он обязан выплатить по решению суда.

Разберемся на примере, как это происходит.

Ирина заняла у Натальи деньги под расписку и не отдает их. Наталья подала в суд и выиграла процесс. Ирина не может отдать долг сразу, и суд решил взыскать долг частями с ее доходов. Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Взыскать задолженность по исполнительному листу можно двумя способами:

Есть доходы, с которых нельзя частично или совсем списывать задолженности по исполнительным листам: например, алименты, пособия не ребенка, выплаты чрезвычайных ситуаций и другие. Кроме того иногда на счет приходят деньги, которые не относятся к доходам человека: командировочные, подотчетные деньги, которые выдали авансом на рабочие задачи и другое.

Если деньги на банковском счете физлица обезличены, для банка они — единая масса, из которой он должен списать сумму по исполнительному листу. И возникали ситуации, когда банки списывали со счета должника деньги, которые по закону не имели права трогать.

Теперь благодаря кодам вида выплаты банк может отделить суммы, с которых нельзя списывать долги или штрафы, от всех денег, находящихся на счете должника.

В нашем примере так: если на счет Ирины поступит зарплата, банк удержит с нее взыскание, а вот с пособия на ребенка — нет.

Как определить код дохода

В реквизите 20 «Наз. пл.» платежного поручения при расчете с физлицами нужно проставить один из трех кодов платежа: «1», «2» или «3». Для некоторых видов доходов ставить код не нужно.

Код 1. Цифру 1 ставят, когда перечисляют зарплату или другой доход, удержания с которого ограничены. Например, при выплате премии, отпускных, больничных, матпомощи, дивидендов или при оплате работ и услуг по договору ГПХ и самозанятым.

В таблице собрали примеры — сколько можно удерживать из зарплаты сотрудника в разных ситуациях.

| Сколько можно удержать из зарплаты | Пример |

|---|---|

| 20% — общий размер удержаний при каждой выплате заработной платы. | Допустим, у Иванова зарплата 50 000 ₽. На работе по его вине сломался станок, и Иванов должен вернуть работодателю его стоимость. Ежемесячно компания будет удерживать из зарплаты Иванова не больше 20%, то есть максимум 10 000 ₽. |

| 50% — если в компанию поступили несколько исполнительных листов на одного сотрудника. | Если Иванову на работу поступили несколько исполнительных листов — например, по уплате ущерба другой компании и по уплате штрафа за нарушение правил дорожного движения, — ежемесячно компания имеет право удерживать по этим листам не более 50% зарплаты, то есть, максимум 25 000 ₽. |

| 70% — удержания из заработной платы при отбывании исправительных работ, взыскании алиментов, возмещении вреда, причиненного здоровью другого лица, возмещении вреда в связи со смертью кормильца и возмещении ущерба, причиненного преступлением. | К примеру, Иванову поступил еще один исполнительный лист на уплату алиментов. Теперь компания может взыскать из его зарплаты сумму по трем исполнительным листам, но не более 70% — максимально 35 000 ₽. |

Код 2. Цифру 2 ставят при перечислении доходов, с которых нельзя удерживать долги. Например, при выплате командировочных, детских пособий, алиментов, компенсаций при переезде по работе в другую местность.

Код 3. Цифру 3 используют при перечислении денег за возмещения вреда здоровью, выплат компенсации из бюджета тем, кто пострадал в результате радиационных и техногенных катастроф. В большинстве случаев с них нельзя удерживать долги по исполнительным листам.

Есть исключения: с таких выплат можно удерживать алименты и возмещение в связи со смертью кормильца.

Код не проставляется. Поле остается пустым при переводе денег, которые не относятся к доходам и с которых нельзя списывать долги.

Например, сотруднику перечисляют подотчетные деньги, компенсируют расходы на покупку чего-либо для компании, возвращают или выдают заем.

Чтобы было понятнее, мы собрали выплаты в таблицу:

| Код | Вид выплаты | Пример выплаты |

|---|---|---|

| 1 | Выплаты, по которым есть ограничение размера удержания | Зарплата, аванс, премия, компенсация за неиспользованный отпуск, отпускные, оплата больничного, вознаграждение по договору ГПХ |

| 2 | Выплаты, с которых нельзя удерживать долги | Пособие по беременности и родам, пособие по уходу за ребенком, алименты, надбавки за вахтовый метод работы |

| 3 | Выплаты, с которых можно удерживать только алименты несовершеннолетним и возмещение вреда в связи со смертью кормильца | Возмещение вреда здоровью, выплаты пострадавшим в результате радиационных или техногенных катастроф |

| Не ставится | В остальных случаях | Подотчетные деньги, возврат кредита или займа |

Как заполнять платежные поручения по новым правилам

Код дохода не единственное изменение, которое вступило в силу в 2020 году. Теперь все компании и ИП, кто платит физическим лицам, должны заполнять платежку по определенным правилам:

Сумму взыскания — в назначение платежа. Если в компанию поступил исполнительный лист на сотрудника, сумму взыскания нужно указать в платежном поручении при начислении зарплаты.

Ее указывают в реквизите 24 «Назначение платежа» так:

Например, сумма взыскания — 15 000 ₽. Запись будет выглядеть: //ВЗС//15000-00//.

Код дохода — в поле 20. Когда компания платит зарплату работникам, вознаграждение по договору или совершает любой другой перевод физическому лицу, нужно указывать код вида дохода в платежном поручении. Его указывают в поле 20 «Назначение платежа кодовое», а в платежке — «Наз. пл.».

Платежка с удержанием долга с зарплаты сотрудника будет выглядеть так:

Компания платит нескольким сотрудникам — общая платежка и реестр платежей. Если компания или ИП платит зарплату сразу нескольким сотрудникам, надо создать платежку на общую сумму всех выплат.

К общей платежке оформляют реестр платежей. В нем указывают лицевые счета сотрудников, удержанные суммы и суммы к выплате. Банк по реестру сам распределит деньги по лицевым счетам сотрудников.

Как выбрать правильный код в разных ситуациях

Разберем, как ставить код при заполнении платежных поручений на примере некоторых выплат.

Сначала нужно проверить, является ли выплата доходом физлица. Например, зарплата, премия, компенсация при увольнении — это доход сотрудника, нужно поставить код 1.

Если выплата доходом не является — например, пособие по беременности и родам, — то проверяем ее в списке выплат, с которых нельзя списывать долги, — в ст. 101 Закона № 229-ФЗ. Если такая выплата есть в списке, ставим код для банка. Если выплаты в списке нет — код не ставим.

Разберем на примерах.

Перечисление по договорам ГПХ. Например, компания арендует у физлица небольшой склад и перечисляет ему арендную плату. Такая выплата — доход физлица. Значит, при перечислении денег нужно указать код 1.

Перечисление по договорам займа. Компания заняла деньги под проценты у своего учредителя и ежемесячно возвращает долг с процентами. Проценты по договору займа — это доход физлица-займодавца. Значит, в платежке нужно поставить код 1.

Перечисление командировочных. Сумма командировочных включает разные выплаты: суточные, аванс на предстоящие расходы и возмещение уже понесенных работником затрат на покупку билетов и проживание.

Суточные и компенсация уже понесенных затрат — это не доход физлица. Значит, смотрим ст. 101 Закона 229-ФЗ: в ней есть компенсационные выплаты, к которым как раз относятся суточные и компенсация понесенных расходов. Поэтому при их перечислении следует проставить код 2.

А вот при перечислении сотруднику аванса на расходы в командировке, то есть подотчета, никакого кода ставить не нужно, потому что это не доход физлица, а подотчетные деньги компании.

Выплата компенсации за использование собственного автомобиля. Региональный менеджер ездит к клиентам на личном автомобиле, а компания ежемесячно перечисляет сумму амортизации и деньги на топливо — это компенсация за использование работником собственного автотранспорта в рабочих целях. Она не относится к доходам физлица, но и в ст. 101 закона 229-ФЗ она не упоминается, там говорится лишь о компенсации в связи с изнашиванием принадлежащего работнику инструмента.

Авто нельзя приравнять к инструменту, поэтому при перечислении компенсации в платежке никакой код указывать не нужно.

Если сотрудник пользуется своим смартфоном или ноутбуком для работы, а компания ему за это доплачивает, то при перечислении такой компенсации в поле 20 следует поставить цифру 2. Это будет компенсационной выплатой.

Что будет, если неправильно указать код дохода

Какой-либо ответственности для компаний, ИП и их должностных лиц за неправильное указание кода вида доходов нет. Но ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например, взыщет долг с алиментов на ребенка. Ответственность за это будет на компании, потому что банк не проверяет, правильно ли заполнен код платежного поручения.

Если отправитель обнаружил, что неправильно указал взысканную сумму или код вида дохода, он может отозвать платежку. На это есть 2 дня, если перевод в пределах одного региона, и 5 дней — по территории всей России. У банка могут быть свои сроки, нужно смотреть банковский договор обслуживания.

FAQ по одноразовым кодам

Всё, что вы хотели знать про одноразовые коды, но боялись спросить

Термины:

• одноразовый код – код из нескольких случайных символов (обычно 4 цифры), который в течение короткого времени может быть использован для подтверждения конкретной операции;

• технология ‘3-D Secure’ (3DS, от англ. three-domain secure) – проведение расходной операции по карте только при условии её подтверждения одноразовым кодом из SMS или push-уведомления (пуша).

• ТСП – торгово-сервисное предприятие;

• эквайринг (от англ. acquire) – возможность для ТСП принимать оплату за товары и услуги картами;

• безотзывность – невозможность отмены операции (технически или юридически –не суть);

• аутентификатор (от англ. authenticator) – мобильное приложение для создания кодов, не требующее подключения к Интернет;

• ЛК – личный кабинет клиента Банка, обеспечивающий доступ к счетам, картам, оформлению новых продуктов и т.д.;

• МП – мобильное приложение: способ доступа в ЛК с помощью программы Банка из магазина Apple, Google или Microsoft, преимущественно со смартфона;

• браузер – программа для посещения сайтов в Интернет: Microsoft Edge, Google Chrome, Mozilla Firefox и др.;

• ИБ – интернет-банк: способ доступа в ЛК через браузер;

• ПС – платёжная система: VISA, Mastercard, МИР и др.;

• фрод-мониторинг (от англ. anti-fraud) – система на стороне Банка, выявляющая подозрительные финансовые операции.

3DS – защита ТСП (получателя денежных средств), а не покупателя (клиента банка)! Она опциональна, то бишь ТСП решает – принимать платежи с подтверждением или нет. 3DS-операция безотзывна: нет риска отмены, если держатель карты станет утверждать, что он её не совершал и не санкционировал (‘мошенники воспользовались реквизитами карты’). Однако эквайринг с 3DS стоит дороже плюс покупателям не так удобно: требуется вводить код, а у многих лапки 🐈 Потому крупные магазины часто 3DS не используют. На картах банка ВТБ 3DS по умолчанию отключена.

Коды приходят не только в рамках 3DS. Собственно, юридически они являются ключами простой электронной подписи, которая приравнена к собственноручной подписи клиента. Банки их вовсю используют, рассылают бесплатно и больше ничего знать не хотят. Однозначно нельзя сказать, как безопаснее получать коды – по SMS или push: первые могут перехватить, вторые могут поступать на устройство злоумышленников. Оптимальный вариант, который до сих пор не применяется – генерировать коды в аутентификаторе, код восстановления доступа к которому держать в укромном месте. В банковских программах коды типа ‘не называть’ маринкам недоступны (‘скрыты’ за звёздочками).

Уведомления с кодами не являются уведомлениями о движении денежных средств. Они также используются для различных нефинансовых операций: регистрация или вход в ИБ/МП, восстановление доступа, оформление нового продукта, добавление шаблона, изменение лимита. Расходные операции через ИБ/МП совсем не обязательно должны ими подтверждаться. Да и проводятся они обычно не по картам, а по счетам, к которым те привязаны, то бишь без участия ПС. Необходимость подтверждения остаётся на усмотрение Банка и его фрод-мониторинга. Потому они по определению не могут являться 100%-ной защитой ваших денежных средств. Однако можно значительно снизить риски потери до приемлемого минимума, если следовать данным рекомендациям

Вот как-то так