Система быстрых платежей по qr коду что это

Оплата по QR: как устроена и кому подходит? Подробная инструкция для бизнеса

Времена, когда магазинам нужен был терминал, чтобы принимать безналичную оплату от покупателей, прошли. Теперь достаточно настроить оплату по QR-кодам через Систему быстрых платежей или сервис Плати QR от Сбера. Продавцы сэкономят на эквайринге, а покупатели без кошельков и карт оплатят товар с помощью камеры смартфона. Если вы хотите применять способ оплаты, который постепенно завоевывает мир, прочтите эту статью.

1. Что такое Система быстрых платежей?

Это сервис Центробанка для перевода денег по идентификатору: номеру телефона или QR-коду. Через него физические лица могут отправлять средства клиентам другого банка. При этом они не платят комиссию, если общая сумма переводов по СБП в месяц менее 100 000 рублей. В некоторых банках этот порог выше.

Сначала в СБП не проводили расчетов с юрлицами, но в конце 2019 года ЦБ добавил эту возможность.

Расплачиваться по QR можно не только через Систему быстрых платежей. Еще есть сервис Плати QR от Сбера, который не связан с СБП и не дает доступа к ней.

2. Как устроена оплата по QR?

Через СБП можно платить за покупку и принимать оплату. Для этого нужен QR-код. В нем зашифрованы реквизиты, сумма и назначение платежа. Покупатель просто откроет приложение банка, отсканирует код камерой на смартфоне, подтвердит оплату и получит чек на электронную почту.

QR-коды для розницы и интернет-магазина генерирует банк, в котором у продавца открыт расчетный счет. Есть два вида кодов:

3. От чего зависит комиссия?

Центробанк сам регулирует комиссию в СБП. Из-за этого она ниже, чем у платежных систем Visa, Mastercard и МИР и составляет до 0,7% в зависимости от категории товаров или типа услуг. Принимать платежи по QR-кодам через СБП с комиссией ниже 1% можно в сервисе Тинькофф Оплата.

Продавец, который подключит оплату по QR-коду, максимально сэкономит на эквайринге. А еще сможет не тратить деньги на аренду и обслуживание терминала, если откажется от приема оплаты по банковским картам.

Для покупателя комиссии нет. За платежи по QR через СБП с него ничего не возьмут ни банки, ни магазины.

4. Какие преимущества у платежей по QR?

5. В чем отличие от онлайн-переводов?

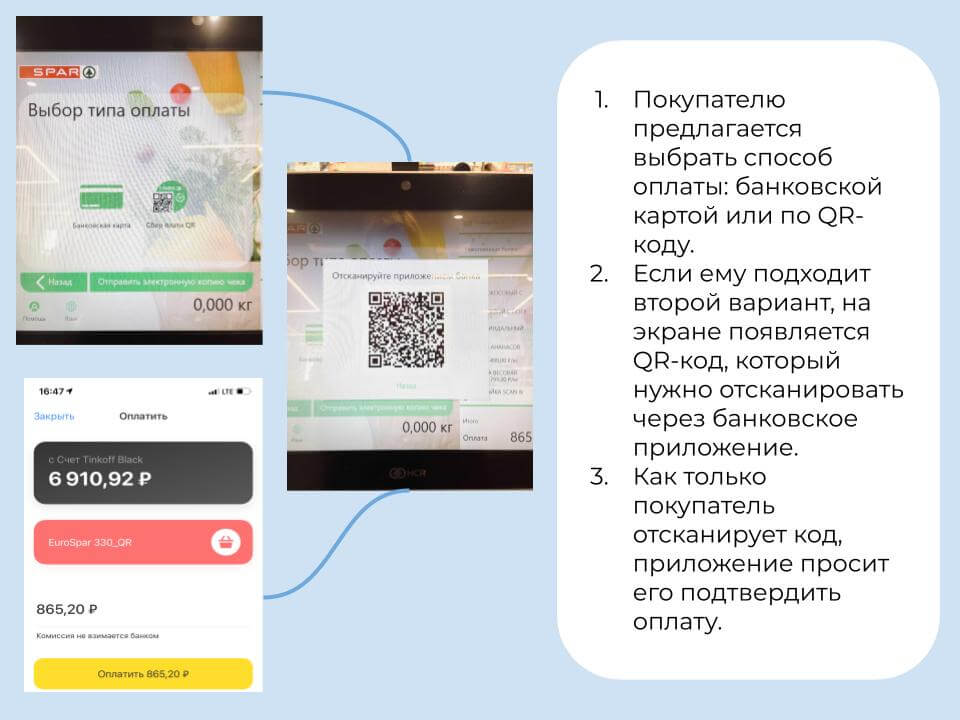

6. Как выглядит оплата по QR-коду?

7. Как использовать в рознице?

Розничным магазинам удобнее работать с динамическим QR-кодом, в котором уже есть сумма к оплате. Это ускоряет обслуживание и исключает ошибки со стороны покупателей, которые могут ввести неправильные цифры.

После подключения к СБП или сервису Плати QR от Сбера продавец сможет выбрать новый способ оплаты в кассовом софте и показать QR-код клиенту на экране или на чеке. Для кассира это будет так же легко, как выбрать способ оплаты по карте или наличными.

Оплата по QR-кодам подойдет отраслям, где преобладают безналичные платежи. Для примера возьмем магазин одежды, чей оборот по безналу в 2020 году вырос до 2 млн рублей. На показатели повлияла пандемия, которая заставила покупателей реже платить наличными. С эквайрингом в 2,5% комиссия составила 50 000 рублей. Еще 6000 ушло на обслуживание терминала.

8. А в интернете?

Оплату по QR-можно добавить на любой сайт: все нужные настройки вводятся один раз — только при подключении. Далее код станет автоматически выводиться на экран при каждой покупке. Клиенту нужно будет отсканировать его камерой на смартфоне. Если покупатель зайдет на сайт с мобильного, вместо кода появится кнопка «Оплатить через СБП».

9. Какому бизнесу подойдет?

Перейти на оплату по QR-кодам выгодно небольшим магазинам, чтобы принимать безналичную оплату и не тратить деньги на терминал. Средняя стоимость аппарата, который подключается к интернету, кассе и системе учета, от 10 000 до 25 000 рублей. Его можно арендовать, но если обороты по безналу окажутся небольшими, банк поднимет цену или заберет терминал. С 1 октября 2021 года принимать оплату по QR-кодам могут в том числе самозанятые.

10. Есть ли ограничения?

11. Как быть с кэшбэком?

Если покупатель оплатит товар по QR через сервис от Сбербанка, он получит баллы «Спасибо». При этом комиссия для продавца будет выше. Сохранить кэшбэк в Тинькофф не получится.

Чтобы не терять клиентов, магазины могут предложить покупателям скидки при оплате по QR-коду. Настроить разные типы скидок на товары или услуги можно в МоемСкладе. Если захотите отменить скидку, ее легко отключить. Регистрируйтесь и попробуйте прямо сейчас!

12. Через какие сервисы можно подключить оплату по QR?

Подключить оплату по QR-кодам можно в сервисах Тинькофф Оплата и Плати QR от Сбера.

Для использования Тинькофф Оплаты продавцу нужно подключиться к Системе быстрых платежей и иметь счет в Тинькофф банке. В сервисе Плати QR от Сбера подключатся к СБП не нужно.

Оплачивать покупки по QR в Тинькофф смогут клиенты всех банков-участников СБП, а в сервисе плати QR от Сбера оплата будет доступна только для покупателей со счетами в Сбербанке или в Тинькофф банке.

13. Как подключить сервисы QR оплаты в МоемСкладе?

Зайти в Магазин приложений и выбрать один из сервисов для платежей по QR-кодам: Тинькофф Оплата или Плати QR от Сбера.

Установить и использовать их одновременно не получится. Это сделано для того, чтобы не усложнять работу кассиров. Иначе перед каждой продажей им бы пришлось уточнять, в каком именно банке открыт счет покупателя, и исходя из этого выбирать между двумя разными способами оплаты по QR-коду.

14. Как настроить Тинькофф Оплату?

Открыть расчетный счет в Тинькофф, если его нет. Затем написать в банк. В теме письма нужно указать «СБП МойСклад» и ИНН компании. Дальше вы получите ID терминала и пароль на сайте Тинькофф Оплаты и сможете настроить новый способ оплаты для одной или нескольких точек в разделе Розница. Там же нужно будет указать банк-эквайер и комиссию. Подробнее читайте в нашей инструкции.

15. Как настроить Плати QR от Сбера?

Оставьте заявку на подключение оплаты по QR на сайте Сбербанка. С вами свяжется менеджер, которому нужно сказать, что вы — клиент МоегоСклада. Для каждой из точек продаж, где вы хотите подключить новый способ оплаты, нужно получить от менеджера IdQR и Terminal ID (TID). Оба параметра понадобятся, когда будете настраивать точки продаж в МоемСкладе. Все шаги для подключения есть в нашей инструкции.

Остались вопросы? Посмотрите мастер-класс, чтобы узнать, как подключить к оплате по QR-кодам одну или несколько торговых точек.

5 причин использовать QR-код для бизнеса: разбираемся в плюсах системы быстрых платежей

Покупка терминала и обслуживание безналичного расчета влечет дополнительные издержки. Но есть способ их сократить — воспользоваться системой быстрых платежей. Рассказываем, что это такое, сколько система быстрых платежей может сэкономить для компании и как к ней подключиться.

Суть системы быстрых платежей (СБП) — это оплата с помощью QR-кода. Для СБП дополнительное оборудование, которое обычно используется для оплаты банковскими картами, не нужно. Подключившись к системе быстрых платежей, магазин или компания получают индивидуальную оптическую метку — тот самый QR-код.

Клиенту для оплаты нужна только камера телефона или приложение, сканирующее код.

Подключаясь к системе быстрых платежей, бизнесу важно учитывать следующие нюансы:

При оплате через QR-код комиссия с платежа составляет максимум 0,7 %. А на отдельные категории товаров еще ниже — 0,4 %. Например, на товары повседневного спроса, медикаменты, на страховые, транспортные, медицинские и образовательные услуги, а также услуги инвестиционных и благотворительных фондов.

Для сравнения, при оплате по карте через терминал комиссия с платежа составляет от 1,6 до 3 %.

Принципиальное отличие системы быстрых платежей от других видов безналичных платежей — моментальное зачисление денег на счет компании. При оплате через терминал зачисление денег происходит на следующий день, а с системой быстрых платежей — за 15 секунд.

Для поддержки розничных точек продаж в Райффайзенбанке разработали QR-код с ограниченным временем действия. Касса самостоятельно создает QR-код и проверяет статус оплаты. Это значительно снижает затраты на подключение СБП, потому что магазину для этого не нужно перестраивать инфраструктуру. Для удобства QR-код можно отображать на экране кассы любого стороннего приложения или печатать на посылке, пречеке или документах.

Для оплаты через QR-код покупателю нужно:

Есть два типа QR-кодов — статический, в котором «зашиты» платежные реквизиты, а сумму вводит пользователь, и динамический, в котором вводить сумму не нужно, так как он создается под конкретный платеж.

Райффайзенбанк разработал единое платежное решение — объединил классическую оплату по карте и систему быстрых платежей. Форма оплаты адаптируется под устройство клиента, предлагая наиболее удобный и быстрый способ платежа: клиенту не нужно вводить данные карты. На экране смартфона во время покупки в интернет-магазине покупатель вместо QR-кода увидит кнопку «Оплатить в приложении банка». Дизайн страницы оплаты будет выполнен в соответствии со стилем вашего магазина, а платеж пройдет и через СБП.

На десктопе клиент вместе со строкой для ввода номера карты увидит и QR-код. Отсканировав его с помощью смартфона, он сможет быстрее оплатить покупку в приложении банка.

Для бизнеса такое решение сократит расходы на прием платежей благодаря более низким, по сравнению с эквайрингом, тарифам СБП. А возможность нескольких способов оплаты может увеличить конверсию: пользователь сможет провести оплату, не имя карты под рукой.

С нами к СПБ уже подключились компании «S7 Airlines», «Капитал Life», Shell, Rendez-Vous, «Верный», а также благотворительные фонды «Русфонд» и «Фонд Константина Хабенского».

Процедура подключения простая и бесплатная: для компаний с собственной разработкой — напрямую по API, для большинства бизнесов, которые используют готовые системы управления — через партнеров для подключения «под ключ». Для подключения оставьте заявку на сайте. Сотрудники Райффайзенбанка обеспечат интеграцию системы с вашей платежной системой и базой данных.

Оплату через QR-код с Райффайзенбанком можно тестировать до подписания договора, чтобы проверить технические настройки и корректность интеграции. Если все устраивает — подписать договор и наслаждаться низкими комиссиями по платежам.

Чтобы понять, как работает оплата по QR-коду, можно прямо сейчас сделать тестовый платеж в пользу благотворительного фонда Хабенского и перевести фонду любую сумму. Для этого нужно просто навести камеру смартфона на QR-код:

На мобильных QR заменяется на ссылку. Вот пример: https://qr.nspk.ru/AS100001ORTF4GAF80KPJ53K186D9A3G?type=01&bank=100000000007&crc=0C8A В простом варианте интеграции достаточно нажать на QR код, например, на сайте фонда Хабенского: https://bfkh.ru/help/ В более сложных такая замена происходит автоматически. Можно попробовать, открыв с мобильного, тут: https://e-commerce.raiffeisen.ru/pay/demo.html

В чем разница с эквайрингом? СБП сейчас хорошо идет во всех сегментах: АЗС Шелл, S7, сеть супермаркетов Spar, страховые компании и не только.

Здравствуйте! Есть несколько способов, как можно поступить в этой ситуации. Пожалуйста, уточните нам в личку ИНН организации, мы обязательно с вами свяжемся и все расскажем 🙂

Только что пытался отправить в фонд Хабенского сумму и личного кабинета альфа банка. С кредитной карты такое не осуществить как я понял. Это большой минус. Многие покупатели сейчас оплачивают покупки именно кредитными картами. В этом СБП существенно проигрывает экайрингу.

Как принимать оплату по QR-коду

Можно ли заменить эквайринг на платежи через QR-коды

Оплата по QR-коду — это вид безналичного платежа, аналог оплаты банковской картой через эквайринг.

Все ИП и организации могут принимать оплату через QR-коды на свои расчетные счета. Покупать для этого специальное оборудование не нужно. Продавец размещает QR-код для оплаты, например печатает его на ценнике или показывает с экрана планшета рядом с товаром. Покупатель считывает QR-код через приложение банка, чтобы оплатить товар или услугу.

В QR-коде может быть зашифрована любая текстовая информация — рекламный слоган, телефон, ссылка на сайт. Его могут предъявить пассажиры вместо электронного билета или предприниматели вместо визитки. Если QR-код применяют для платежей, то в него зашифровывают реквизиты получателя, сумму и назначение платежа. По ним и происходит оплата товара или услуг.

Расскажу, как бизнесу наладить прием оплат по QR-кодам.

Курс о больших делах

Плюсы и минусы оплаты по QR-коду

Для бизнеса прием платежей по QR-кодам имеет свои плюсы и минусы.

Плюсы. Прием оплаты по QR-кодам дешевле эквайринга, бизнес может сэкономить на комиссии банку. Комиссия зависит от вида деятельности компании: либо 0,4%, либо 0,7%.

Не нужно покупать оборудование: QR-коды генерирует банк, а считывает их смартфон покупателя — все бесплатно.

Принимать оплату по QR-коду может любой бизнес — и онлайн, и офлайн, на любом режиме налогообложения. После подключения такой возможности в своем банке достаточно разместить коды в удобных местах. Банковский терминал не потребуется.

Минусы. Заплатить по QR-коду смогут не все покупатели, а только те, чей банк подключен к СБП, кто знает о возможности такой оплаты и умеет ею пользоваться.

Некоторые продавцы должны принимать карты независимо от того, какие еще способы оплаты они применяют. Например, это касается карт «Мир», если выручка продавца за предыдущий год превысила 20 млн рублей в целом и 5 млн рублей в торговой точке.

В этом случае оплата по QR-коду не поможет сэкономить на аренде терминала — ставить его все равно придется.

Для тех, кто не обязан принимать карты «Мир», полный переход на QR-коды чреват потерей части покупателей — кто-то не захочет или не сможет платить по QR-коду. Например, из-за того, что в смартфоне нет приложения банка.

Прием платежей по QR-кодам подойдет как дополнительный способ приема оплаты, а не вместо эквайринга.

С точки зрения покупателя тоже есть некоторые недостатки, которые ограничивают использование QR-кодов.

Для оплаты через QR-код покупателю нужен смартфон с работающей камерой, счет в банке, подключенном к СБП, приложение банка и мобильный интернет.

Что такое Система быстрых платежей

QR-коды используются в СБП — Системе быстрых платежей.

Система быстрых платежей — это сервис, через который совершают мгновенные межбанковские переводы по идентификатору — номеру телефона или QR-коду.

Поначалу через СБП переводили деньги только физические лица между собой, но с декабря 2019 года бизнес тоже может принимать платежи через систему на расчетный счет.

Компания с компанией или с ИП через QR-код рассчитаться не сможет, но ей это и не нужно. Юридические лица и предприниматели рассчитываются между собой по банковским реквизитам, зашифровывать их в QR-код просто незачем.

Если банк покупателя к Системе быстрых платежей не подключен, оплатить товар через QR-код он не сможет. Поэтому в торговой точке должны принимать оплату разными способами, перейти полностью на QR-коды не получится.

Еще учтите, что СБП не заменяет онлайн-кассу. Покупать кассу для приема платежей от физлиц все равно нужно.

Какие бывают QR-коды

QR-коды генерирует банк, в котором открыт счет продавца, и куда будут приходить платежи от клиентов. Еще QR-коды могут генерировать некоторые кассы, без постоянных запросов в банк — о них расскажу ниже.

Банк может дать один статический код, через который будут расплачиваться все клиенты торговой точки, или генерировать разные динамические QR-коды для каждой покупки. Динамические коды будут появляться на экране кассы при расчете с клиентами, в режиме онлайн. Выглядят эти коды одинаково, разница в зашифрованной в них информации.

Статический QR-код — это код, где зашифрованы только реквизиты продавца, его создают один раз на неограниченное время. Во время оплаты покупки нужную сумму клиент будет вводить сам. Статический QR-код продавец может, например, распечатать на бумаге и наклеить рядом с кассой.

Динамический QR-код. В этом коде есть не только реквизиты продавца, но и все сведения о данной покупке — товары, сумма и назначение платежа. Динамические QR-коды генерируют для каждого клиента индивидуально — под конкретный товар, работу или услугу.

После считывания динамического QR-кода клиенту нужно будет подтвердить списание денег в банковском приложении, вводить сумму покупки ему не надо. Динамические коды, как правило, действуют ограниченное время, например один час или одни сутки.

Владелец бизнеса сам решает, какие коды — статические или динамические — ему нужны. Статические коды можно распечатать всего один раз, но есть вероятность, что покупатели будут вводить суммы с ошибками. Динамический код исключает такие ошибки, но его нужно формировать каждый раз на компьютере, планшете или смартфоне и показывать покупателю для сканирования.

Сколько придется платить банку

Размер комиссии при оплате через СБП устанавливают банки, которые отправляют и принимают платежи, то есть существует две комиссии — за исходящий и входящий платеж. Максимальный размер комиссии устанавливает Банк России.

Для бизнеса прием входящих платежей через СБП платный:

Максимальная ставка 0,4% установлена для оплаты лекарств, БАДов и других товаров медицинского назначения, исключая медтехнику, благотворительных платежей, а еще — для оплаты услуг самозанятых. Например, клиент заказал у самозанятого услуги по уборке квартиры и оплатил их через СБП. Самозанятый с любого такого поступления заплатит максимум 0,4%.

Для всего остального остается такая же максимально допустимая ставка комиссии в 0,7% от суммы перевода.

максимальная комиссия оплаты через СБП

Малый и средний бизнес может возместить комиссии, уплаченные по операциям через СБП с 1 июля по 31 декабря 2021 года. Банки сами передадут сведения об уплаченных комиссиях, получат субсидию и компенсируют затраты предпринимателям.

Комиссия за прием платежей по QR-кодам значительно ниже, чем комиссия при оплате через эквайринг. За платежи через эквайринг приходится платить 1—3% с каждой оплаты, плюс к этому нужно платить за аренду терминала.

Оплата по QR-коду через СБП: что это и зачем она бизнесу

Система быстрых платежей — новый способ принимать безналичную оплату с помощью QR-кода. Разбираемся, что это, кому подходит, как работает и как подключить

Леонид Шаманаев

Технолог Системы быстрых платежей в Тинькофф Бизнесе

По статистике ЦБ, больше 70% покупателей расплачиваются безналичным способом с помощью банковских карт или гаджетов с бесконтактной оплатой. В 2019 году Центробанк ввел Систему быстрых платежей для переводов между людьми, а сейчас она добралась и до бизнеса. Разбираемся, что такое СБП, зачем она бизнесу и почему она может конкурировать с эквайрингом.

Что такое СБП

СБП — Система быстрых платежей. Это сервис Банка России для моментальных платежей между людьми по номеру телефона. Если вы переводили деньги человеку в другой банк по номеру телефона и с вас не взяли комиссию, скорее всего, это был перевод через СБП. Еще СБП используют для оплаты товаров и услуг в розничных магазинах с помощью QR-кода.

С помощью СБП можно переводить деньги напрямую с банковского счета в одном банке на счет в другом банке, главное — чтобы банк отправителя и получателя платежа были подключены к этой системе. Перевод происходит моментально в любое время, даже в выходные и праздники.

Как работает оплата по QR-коду

Для клиента оплата по QR-коду проходит очень быстро, ему нужен только смартфон и приложение банка, подключенного к СБП:

Для бизнеса это работает так: заключаете договор с банком, банк предоставляет QR-код, по которому можно переводить деньги.

Динамический QR-код. Это уникальный код, который создают под конкретную покупку каждого клиента: он генерируется после внесения заказа и в нем уже указаны сумма и наименование товара. Клиенту достаточно отсканировать QR-код и сразу оплатить товар. Такой QR-код можно показать клиенту на экране кассы, компьютера или смартфона либо напечатанным на бумажном чеке.

Кому подойдет оплата по QR-коду

Оплата по QR-коду подходит большинству бизнесов, которые работают с клиентами в офлайне. Это новый способ оплаты и для клиентов, и для бизнеса, поэтому к нему еще не все привыкли. Но на практике это проще подключить, чем полноценный торговый эквайринг.

Для клиента это тоже удобно: для оплаты нужен только смартфон, подключенный к интернету, при этом не обязательно, чтобы телефон поддерживал бесконтактную оплату.

Вот несколько ситуаций, когда оплата по QR-коду может быть удобна бизнесу.

Кафе, бары и рестораны. В таких заведениях обычно стоят 1—2 терминала для приема карт, при этом бывают ситуации, когда сразу много людей хотят оплатить свой заказ и им приходится ждать, пока освободится терминал для оплаты картой.

С помощью QR-кодов можно сократить время ожидания в очереди. На пречеке вместе с подсчитанным заказом можно распечатать уникальный QR-код, тогда клиент просто отсканирует его и быстро оплатит заказ в приложении: не надо ждать, пока терминал обработает платеж и выпустит чек.

Маленькие магазины, мастерские по бытовому ремонту и другой микробизнес. Устанавливать торговый эквайринг может быть дорого для небольшого бизнеса: комиссия в 2—4 раза больше, чем в СБП. К тому же многие банки берут минимальную плату около 2000 ₽ в месяц.

Что выгоднее: оплата по QR-коду или эквайринг

Эквайринг — привычный и понятный способ оплаты, а оплата по QR-коду через СБП только начинает появляться на рынке, но постепенно начинает конкурировать с терминалами.

| QR-код | Эквайринг |

|---|---|

| Плюсы |

— комиссия ниже, чем за эквайринг;

— деньги поступают на счет моментально;

— не надо ждать, пока терминал проведет оплату, — меньше ожидание и очереди;

— наклейка не может сломаться: прием платежей по безналу будет работать всегда;

— QR-код можно напечатать на чеке и отдать курьеру, тогда терминал не понадобится

— клиенту не нужен доступ в интернет, достаточно иметь при себе карту или телефон с бесконтактной оплатой

— если у клиента нет интернета, сел телефон или нет онлайн-банка, он никак не сможет оплатить покупку;

— есть ограничение по сумме: за один раз нельзя переводить больше 600 000 ₽;

— если клиент хочет заплатить кредиткой, с него могут взять комиссию. Это зависит от банка, в котором открыта кредитка. Например, в Тинькофф комиссию не берут;

— не все банки начисляют кэшбэк за переводы через СБП

— нужно покупать или арендовать терминал;

— терминал может сбоить или сломаться, и тогда бизнес не сможет принимать платежи по безналу, пока его не починит;

— гости кафе, баров или ресторанов могут долго ждать, так как терминалов мало

Сейчас принимать оплату через терминал эквайринга дороже, чем по QR-коду.

| QR-код | Эквайринг | |

|---|---|---|

| Комиссия | 0,4% на товары повседневного спроса, 0,7% на все остальное | От 1% |

| Подключение | Бесплатно | Бесплатно |

| Минимальный платеж | Нет | Иногда есть |

| Терминал | Не нужен | Нужен |

| Скорость перевода | Моментально | На следующий день, часто только в будни |

С точки зрения сервиса для бизнеса лучше подключить и эквайринг, и оплату по QR-коду. Так у вас будет максимальный охват клиентов: те, у кого есть телефон с интернетом, смогут оплатить по QR-коду, а те, кто пришел с обычной картой или хочет оплатить кредиткой, — через терминал.

Подключить оплату по QR-коду

Оставить заявку. Чтобы подключить оплату по QR-коду, нужно обратиться в свой банк, специалисты банка все настроят и подключат. В Тинькофф это происходит так:

Сформировать QR-код. Есть два варианта: статический и динамический QR-код. Использовать статическую наклейку проще, ее можно распечатать или показать прямо на экране смартфона. Клиент сканирует код, сам вводит нужную сумму и оплачивает покупку. В этом случае вы можете не интегрировать эту систему со своей онлайн-кассой, а просто отдельно выбивать на ней фискальный чек на безналичную оплату и отдавать его клиенту.

Для динамического кода требуется интеграция с кассовыми программами — в этом случае на чеке или экране формируется уникальный QR-код с суммой покупки.

Это не так сложно, как кажется: настройку и интеграцию кассы с СБП берет на себя банк. Специалисты помогут настроить кассовую программу так, чтобы она сама выдавала нужный QR-код. Интеграцией занимаются банки и разработчики касс. Например, в Тинькофф уникальный QR-код поддерживают кассы «Контур», r_keeper, «Кристалл» и iiko. Еще простое подключение к кассе «1С:Розница».

Показать покупателю. Готовый QR-код нужно показать покупателю. Он отсканирует его, автоматически попадет в приложение банка и оплатит покупку через Систему быстрых платежей.

- С чем сделать ванночку для ног перед педикюром

- 0x80070422 код ошибки 0x80070422 windows 10 как исправить