узнать код субъекта кредитной истории через госуслуги

Код субъекта кредитной истории

Кредитная история — это персональная база данных обо всех обязательствах физического лица. В нее попадает информация обо всех займах и кредитах, сведения о просроченных или вовремя внесенных платежах. Доступ к истории имеет только ограниченный круг лиц.

Сам гражданин может заказать отчет о своем досье по запросу в бюро кредитных историй (БКИ). Чтобы уточнить, какая БКИ собирает информацию о ваших финансовых обязательствах, может потребоваться код субъекта кредитной истории. О том, как назначить, узнать и использовать этот код, читайте в нашей статье.

Что такое индивидуальный код субъекта кредитной истории

Алгоритм формирования, хранения, использования и предоставления сведений кредитной истории (КИ) определен законом № 218-ФЗ. Это досье является своеобразным показателем добросовестности физического лица по отношению к своим обязательствам. По информации из КИ банки принимают решение об одобрении заявок на новые кредиты или об отказе в выдаче денег.

Кредитная история может храниться только в БКИ, внесенных в реестр Банка России. Информация в БКИ поступает из банков по мере выдачи новых кредитов, учета платежей или просрочки по действующим договорам. Банк сам выбирает, с каким бюро сотрудничать. Поэтому, если обращаться в разные банки за деньгами, данные о финансовой истории могут быть одновременно в нескольких БКИ.

На данный момент в России работают 8 БКИ, внесенных в реестр Банка России.

Граждане вправе в любой момент запросить отчет о своей КИ. Это можно сделать, если знать бюро, которое хранит и обрабатывает информацию. Получить список БКИ, в которых есть сведения по вашим обязательствам, можно через ЦККИ (Центральный каталог кредитных историй). Для этого необходим код субъекта кредитной истории, т.е. уникальный идентификатор заемщика.

Вот что сказано об этом коде в законе № 218-ФЗ:

Как понять, в каком бюро хранится

моя личная кредитная история? Закажите

звонок юриста

Код кредитной истории можно сравнить с ПИН-кодом банковской карты или паролем, так как он дает доступ к определенным операциям. Пароль задает сам заемщик, но восстановить его невозможно. Допускается только изменение кода, если заемщик забыл ранее назначенный шифр или хочет указать новый набор символов.

Всю необходимую информацию, связанную с присвоением кодом и использованием его при подаче запроса в ЦККИ, можно найти на сайте Банка России. Там же есть онлайн-форма для подачи запроса, где заявителю нужно указать пароль.

Как получить код субъекта кредитной истории

Если вы никогда не обращались за кредитами и займами, у вас не будет кода кредитной истории. Но при оформлении первого же договора банк предложит вам установить уникальный идентификатор — код КИ. Обычно для этого предусматривается соответствующая графа непосредственно в договоре, либо в отдельном приложении. Порядок формирования кода утвержден указанием ЦБ РФ № 1610-У.

Вот основные моменты:

Не запрещается указывать в коде имена, фамилии, клички домашних питомцев или любой другой набор символов, который имеет для вас какое-либо смысловое значение. Но можно указать и шифр из случайно выбранных букв, цифр, хотя его намного сложнее запомнить.

Задав код, вы можете его запомнить или записать. Также он обычно содержится в экземпляре кредитного договора, выданного заемщику. Если впоследствии не менять код, присвоенный при оформлении первого кредитного договора, он будет действовать бессрочно.

Обязательно ли нужен код субъекта кредитной истории

В большинстве случаев заемщик не отказывается от определения ему кода кредитной истории. Но даже если забыть код или не указывать его при оформлении договора, это не лишит возможности запросить отчет в БКИ. В этом случае будет немного сложнее получить данные о БКИ, но личность можно подтвердить паспортом.

Отметим, что во многих случаях не требуется согласие заемщика на передачу данных в БКИ. Например, кредитная организация обязана направить такую информацию хотя бы в одно бюро, включенное в реестр ЦБ РФ. Поэтому при отсутствии согласия заемщика на такие операции, информация все равно попадет в БКИ, но код присвоен не будет. Крупные банки обычно работаю с НБКИ, так как это крупнейшее бюро в России.

Но Сбербанк, например, работает с ОКБ — «Объединенным кредитным бюро».

Как узнать свой код субъекта кредитной истории и можно ли это сделать

Узнать код субъекта кредитной истории можно, если вы записали его сразу после указания в договоре. Также рекомендуем проверить кредитные договоры и приложения к ним, так как в этих документах тоже может содержаться ваш пароль. Но если в договоре таких данных нет, а вы забыли сочетание символов в пароле, получить такие данные в банке, БКИ или в другой организации нельзя.

Заемщик может лишь изменить ранее присвоенный код, но восстановить его будет невозможно.

Как узнать онлайн

Увы, это тоже невозможно. На сайте Банка России есть форма для запроса перечня БКИ, где нужно указать уникальный пароль. Но сервиса для восстановления или напоминания набора букв и цифр там не найти. Если вы намерены в будущем использовать код для совершения операций, пройдите процедуру изменения, запомните новое кодовое слово или набор символов.

Какие операции доступны с кодом субъекта кредитной истории

Код нужен только для одной цели — чтобы сформировать запрос и получить список БКИ, в которых есть ваша кредитная история. Если вы точно знаете, что КИ есть только в одном бюро, можно сразу обращаться туда за оформлением отчета. В этом случае код субъекта вообще не понадобится. Если вы не запомнили код или он вообще отсутствует, это не станет причиной в рассмотрении заявки на новый кредит.

Можно ли обойтись без кода субъекта для получения кредитной истории

Можно, так как для подачи запроса и получения отчета из кредитной истории код субъекта не нужен. В запросе, адресованном БКИ, нужно указать свои личные и паспортные данные. При подаче запроса онлайн можно использовать ЭЦП или учетную запись госуслуг (ЕСИА). Запрос можно подать не только непосредственно к БКИ, но и через банк, нотариуса, почтовое отделение.

Можно ли узнать приватную кредитную историю

Вы можете получить данные только о своей кредитной истории. Так как КИ относится к персональным данным, другие лица не имеют к ней доступ. Согласно закону, получать сведения о кредитной истории могут только банки, микрофинансовые организации. Также эту информацию БКИ обязана предоставить по запросу суда, правоохранительных органов, Банка России.

Правила изменения кода

Изменить действующий код можно в любой момент. Таким способом можно действовать и в случае, если вы забыли сочетание символов в пароле. Для изменения кода можно подать запрос:

Через онлайн-сервис Банка России изменение осуществляется бесплатно, но может занять достаточно много времени. Через БКИ и банки процедура проходит намного быстрее, но за услуги придется заплатить. Например, НБКИ оказывает такую услугу на 300 руб. Менять код можно неоднократно, по мере необходимости.

Как удалить код субъекта

Заемщик вправе подать запрос на удаление своего кода. Однако учтите, что это не повлечет аннулирование самой кредитной истории, поэтому банки все равно будут ее проверять при рассмотрении заявок на кредиты. Запрос на удаление кода подается такими же способами, что и для его изменения. Впоследствии вы сможете сформировать и установить новый шифр, подпав запрос через банк или БКИ.

Альтернатива коду субъекта

Вместо постоянного пароля можно использовать его альтернативу — дополнительный (временный) код. Его можно сформировать через онлайн-сервис Банка России, любой банк или БКИ, если на вас ранее была открыта кредитная история. Временный пароль будет действовать только 2 месяца, после чего автоматически аннулируется.

В общей сложности можно оформить до 128 временных паролей, хотя такая необходимость возникает крайне редко.

Если у вас возникли вопросы, связанные с получением, изменением или удаление кода субъекта кредитной истории, обратитесь на консультацию к нашим юристам. Мы окажем заемщикам любые услуги в сфере кредитования и финансов!

Как узнать кредитную историю через Госуслуги?

Получить кредитную историю онлайн и бесплатно поможет портал Госуслуги. Не стоит переплачивать деньги компаниям, предоставляющим платные справки. Воспользуйтесь инструкциями и статьи и получите полную выписку из вашей кредитной истории.

Кредитная история (КИ) хранится в разных бюро. Каждый гражданин Российской Федерации имеет право на получение двух бесплатных отчетов в год. При этом многие российские компании и банки оказывают данную услугу за деньги – стоимость получения КИ составляет от 200 до 1500 рублей.

Портал Госуслуги предоставляет своим пользователям возможность получить информацию о месте хранения кредитной истории. На основе полученных данных можно запросить у выбранного бюро свою КИ в электронном виде. Стоимость – 0 рублей.

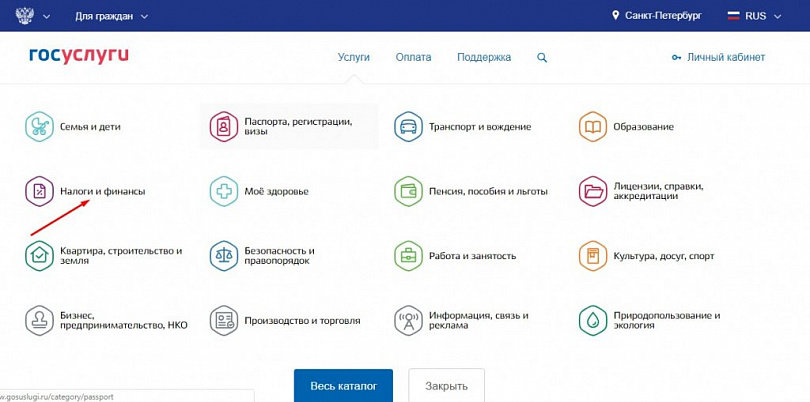

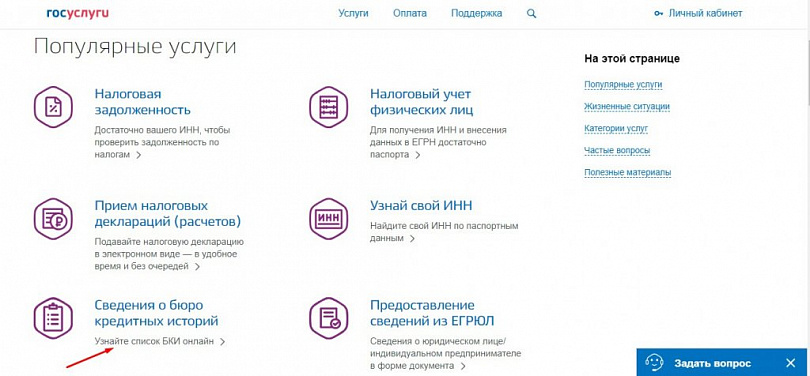

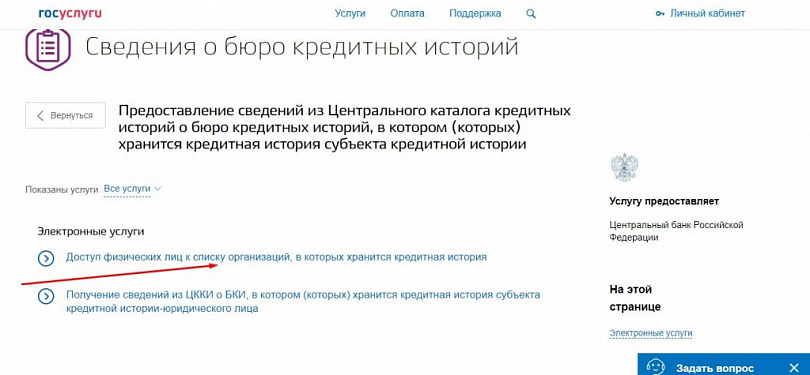

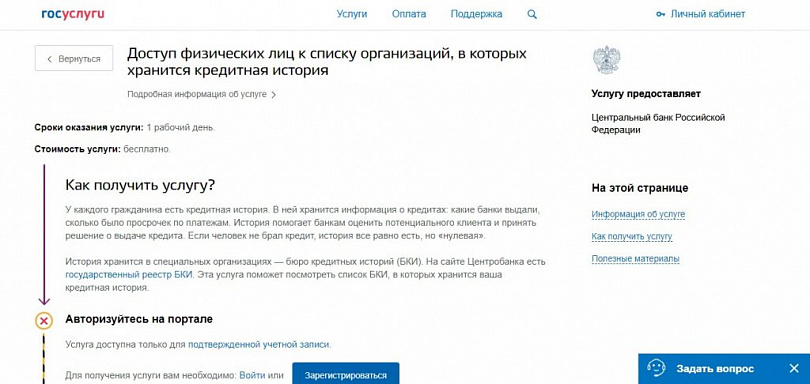

Для получения информации выполните следующие шаги.

После получения уведомления зайдите на портал Госуслуги, кликните по своему ФИО и перейдите в раздел «Уведомления». Нажмите на ссылку «Услуга оказана «Получение сведений из ЦККИ о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории – физического лица». Нажмите ссылку «Сохранить» – на экране появится список бюро, где хранятся КИ.

Список бюро получен, осталось получить саму историю. Напротив каждого бюро (если их несколько) в списке есть ссылка «Перейти в личный кабинет». Действуйте согласно инструкции:

В полученном отчете содержатся данные о текущих и закрытых кредитах, просрочках, досрочных погашениях кредитных продуктов. Не забудьте получить данные из других бюро, если в списке их несколько.

Что такое код субъекта кредитной истории и как его узнать

Кредитные истории начали формировать в нашей стране не так давно. В западных странах, в особенности в США, они составляются уже на протяжении нескольких десятков лет. Наличие положительного кредитного досье открывает двери для получения кредитов на более выгодных условиях, поэтому многие заемщики стараются сначала брать кредиты на небольшие суммы, чтобы в дальнейшем им стала доступна ипотека.

В России для получения информации о кредитном досье необходимо предоставление кода субъекта кредитной истории. О нем и пойдет речь в данной статье.

Что такое код субъекта кредитной истории?

Для одобрения кредита важно подходить под требования банка. Большинство кредитных учреждений применяют систему скоринга для оценки своих потенциальных клиентов. Например, чтобы Сбербанк одобрил кредит, код скоринга должен быть как минимум 7. А в систему скоринга встроена оценка существующей истории получения кредитов.

Прежде всего, для понимания сущности понятия «код субъекта кредитной истории» (КСКИ) нужно обратиться к законодательной базе, в частности к Федеральному закону №218. Этот закон регламентирует функционирование всей системы кредитных историй. Право установки данного кода остается за заемщиком. Он должен состоять из букв и цифр. Далее КСКИ будет необходим при запросах в Центральный каталог кредитных историй для подтверждения правомерности обращения.

Конкретный регламент составления КСКИ определяется Указанием Банка России № 1610. Если посмотреть приложения к этому документу, то можно найти конкретные примеры. Многие эксперты советуют придумывать код таким образом, чтобы он состоял из заглавных букв латинского алфавита, а также цифр. Предполагается, что это исключит возможные ошибки, которые могут возникнуть при некорректной работе сайта Банка России.

Для чего нужен код?

Код субъекта кредитной истории потребуется при подаче заявки в банк с целью оперативной проверки кредитной истории заемщика. С помощью КСКИ сотрудники банка смогут быстро найти кредитное бюро, в котором размещена история заемщика, и получить сведения о нем. Если же гражданин ранее не брал кредитов, то и кода у него не будет.

Заемщик формирует код после обращения в банк за получением кредита. С этого момента у него и начинает формироваться собственная кредитная история. Однако заемщик вправе присвоить КСКИ в любой момент, даже после расторжения кредитного договора. Например, Сбербанк сообщает код по первому требованию клиента, при условии, что кредит был оформлен в нем.

Заемщику присваивается один код. Однако сведения об истории заемщика могут храниться в разных БКИ (бюро кредитных историй). Данный код не имеет срока истечения. Банк, получивший доступ к кредитной истории заемщика посредством КСКИ, получает полный спектр сведений о своем клиенте как о потенциальном заемщике.

КСКИ необходим, прежде всего, для повышения надежности персональных сведений, а также быстрого поиска бюро, в котором хранится история заемщика.

Код нужен и самому заемщику. С его помощью он сможет:

С помощью кода заемщик сможет оперативно проверять состояние своего кредитного досье. В этом случае он может оценить себя с точки зрения банка, понять свои слабые места и то, как улучшить свои показатели.

Чтобы проконтролировать свое кредитное досье, заёмщику необходимо узнать место его нахождения. В Центральном каталоге кредитных историй (ЦККИ) хранятся сведения обо всех бюро, в которых размещены досье. Если заемщик узнает свой персональный код, то он может получить из ЦККИ справку о месте нахождения досье. После получения этих сведений клиент может уже запросить отчеты из конкретных бюро, в которых хранятся его досье.

Даже если у потенциального заемщика отсутствует КСКИ (т.е. если он его не сформировал, или у него вообще еще нет истории) банк не вправе отказать ему в кредите. Банк должен самостоятельно запрашивать сведения о заемщике. Код может лишь ускорить процедуру. Однако из-за наличия большого числа бюро сделать это будет проблематично, и банк не получит полной картины по данному заемщику.

Как выглядит код?

В нем присутствуют как русские, так и латинские буквы, а также цифры. Минимальное количество знаков – 4, максимальное –15.

Способы получения кода:

Код следует хранить в надежном месте. Это убережет от лишних проблем в дальнейшем, если заемщик не сможет его вспомнить.

К сожалению, онлайн (например, по фамилии) получить КСКИ не получится. Это объясняется необходимостью держать его в конфиденциальности. Поэтому для его получения необходимо личное обращение заявителя в выбранную структуру. Также код может быть отправлен по почте.

Заемщик может в режиме реального времени сформировать и отправить запрос в конкретное бюро:

Сведения о бюро кредитных историй можно получить через портал госуслуги. Услугу предоставляет также ЦБ РФ.

Где получить код при его отсутствии?

Иногда с доступом к КСКИ могут возникнуть проблемы. Например, он мог быть потерян, не сформирован или получен до введения закона о БКИ. В этом случае заемщик вправе получить новый код. Его могут выдать следующие организации:

Рассмотрим конкретные действия заемщика в каждом варианте.

Если заемщик решил обратиться в БКИ, то ему потребуется выполнить следующие действия:

Если заемщик обращается в банк – первоначальный кредитор, то он должен:

Если же он выбрал вариант с новым кредитором, то последовательность его действий такова:

Изменение кода

Законодательство позволяет заемщику произвести замену кода. Обычно это делается с целью повышения уровня безопасности личных данных. Например, это может потребоваться при его потере. Стоит иметь в виду, что изменение кода не означает, что будет аннулирована предыдущая история заёмщика.

При получении нового кредита заемщик формирует новый КСКИ. Он автоматически заменяет прежний. Если он потом найдет предыдущий пароль, то он будет считаться недействительным. Пароль не подлежит восстановлению, если пользователь его потеряет или забудет. Он должен быть заново сформирован с помощью банка, БКИ или ЦККИ. Эта услуга платная.

Заемщику следует внимательно проверять правильность указания кода. Ведь в противном случае запрос будет обрабатываться дольше. Это замедлит темпы получения кредита.

Дополнительный код

Некоторым пользователям БКИ заемщик вправе предоставить дополнительный код субъекта кредитной истории. Он имеет ограниченный срок действия – всего 2 месяца. Потом его аннулирует ЦККИ. Его можно получить двумя способами. Самый простой вариант такой. Заемщик заходит на сайт ЦБ РФ в раздел «Кредитные истории». Там следует заполнить специальный бланк и указать действующий код. Без применения основного кода дополнительный пароль можно заказать в банке или БКИ.

Таким образом КСКИ необходим не только банку, но и самому заемщику. С его помощью он может узнать свою кредитную историю, проверить состояние своего досье. Этот алгоритм не актуален для юридических лиц.

Как получить кредитную историю по учетной записи на портале госуслуг

Если у вас есть учетная запись на портале госуслуг, можно узнать кредитную историю без визита в банк, оформления электронной подписи и переписки с Центробанком. Вот как это сделать быстро и бесплатно.

Зачем проверять кредитную историю?

Кредитная история — это отчет, в котором видно, сколько у человека кредитов, как он их платит, есть ли просрочки, сколько было запросов с проверками от кредиторов. Из кредитной истории можно узнать свой рейтинг — эту оценку банки могут учитывать при рассмотрении заявки на кредит.

Кредитные истории хранятся в бюро. Всего в России 13 таких бюро, их контролирует Центробанк. Каждый человек может два раза в год бесплатно запросить свою кредитную историю в каждом бюро, где хранятся его отчеты. У кого-то кредитные истории лежат в двух бюро, у кого-то — в пяти. Рейтинги там тоже могут быть разными: каждое бюро пока считает их по своим критериям.

Чтобы проверить кредитную историю, нужно знать свой персональный код, иметь электронную подпись, слать телеграммы или обращаться к нотариусу. Потому что для запроса нужно подтвердить личность.

Но в некоторых кредитных бюро отчеты выдают по учетной записи портала госуслуг. Пока не везде, но услуга уже работает. На самом портале, вопреки слухам, кредитные истории не выдают.

Оформите учетную запись на портале госуслуг

Для проверки кредитной истории нужна подтвержденная учетная запись. Для этого нужно создать простую — то есть зарегистрироваться. А потом подтвердить личность.

Для подтверждения личности можно сходить с паспортом в МФЦ или удостоверяющий центр. Но проще всего сделать это через банк. Пока учетные записи подтверждают не все банки, но у клиентов Тинькофф-банка такая возможность точно есть. Они могут подтвердить учетную запись в приложении или на сайте — лично никуда идти не нужно.

Закажите список БКИ, где хранится ваша история

Внимание! Сами БКИ предлагают получить такой список за деньги. На портале госуслуг это бесплатно и доступно всем.

Проверьте, есть ли на сайте БКИ авторизация через сайт госуслуг

Если на сайте БКИ есть авторизация по учетной записи портала госуслуг, это самый простой и быстрый способ подтвердить личность. С учетной записью не нужно лично идти в банк или к нотариусу. Если вы прошли авторизацию, бюро получает информацию, что вы это и правда вы, а ваши данные именно такие: при авторизации вы соглашаетесь на то, чтобы портал госуслуг передал эту информацию в бюро. По закону так можно.

Как узнать кредитную историю через «Госуслуги»

Этапы получения кредитной выписки

Способа, как узнать свою кредитную историю через «Госуслуги», нет — можно только запросить сведения о БКИ, в которых она хранится. Помимо этого, список бюро предоставляется в ЦККИ, но при предъявлении личного кода субъекта КИ: он присваивается заемщику при первом кредитовании. Чтобы взять кредитную выписку нужно:

Выписка может храниться не в одной компании, а в 2–3. В таком случае право на бесплатное получение отчета сохраняется в каждой из организаций.

Если выписка понадобилась в 3 или 4 раз за год, то БКИ возьмет плату от 299 рублей до 1000 — цена зависит от политики бюро. На платных сервисах, таких как Сбербанк или Тинькофф, выписка предоставляется без ограничений, но только для клиентов банка. Стоимость услуги — 580 рублей.

Как найти БКИ через «Госуслуги»

Перед тем как проверить кредитную историю, через «Госуслуги» запросите список БКИ. Если вы уже зарегистрированы на портале, проверка кредитной истории через «Госуслуги» займет не больше двух часов.

Регистрация на «Госуслугах»

Регистрация проходит в три этапа: получение статуса упрощенной учетной записи, стандартной и подтвержденной. Вам нужно:

Для подтверждения личности обратитесь с паспортом и СНИЛС в ближайшее МФЦ или закажите код-подтверждение по почте из своего профиля. Чтобы пройти идентификацию дистанционно, воспользуйтесь услугами «Сбербанк Онлайн», Тинькофф или Почта Банка — способ подходит только клиентам одной из 3 организаций.

Получение списка БКИ: пошаговая инструкция

Так как получить выписку из БКИ через «Госуслуги» нельзя, рассмотрим подробнее, как запросить перечень бюро, в которые в дальнейшем можно обратиться.

В течение 1–2 часов ЦБ пришлет в ЛК перечень организацией, занимающихся вашей КИ.

Условия для получения выписки через «Госуслуги»

Список бюро через «Госуслуги» предоставляется бесплатно. Главное условие — быть зарегистрированным пользователем и иметь статус подтвержденной учетной записи. Если уровень профиля ниже необходимого или на портале вообще нет личного кабинета, то на этапе выбора физлица, сервис выдаст ошибку и потребует пройти полную авторизацию.

Как получить информация о КИ в бюро

Получить выписку из БКИ можно 5 способами:

Несмотря на то что КИ выдается бесплатно, владелец отчета все равно понесет дополнительные траты:

Полностью бесплатный способ получения КИ — визит в организацию, но офисы бюро расположены не во всех городах, поэтому, если в вашем населенном пункте нет нужного БКИ, такой вариант вам не подойдет.

Государственный портал не предоставляет услугу получения кредитной выписки. На сайте запрашивается перечень БКИ, ответственных за отчет. Полная КИ выдается в бюро или через партнеров организации.