зуп код тарифа 20

Заполнение РСВ за 2 квартал 2020 года по кодам 01 и 20 для доп. тарифов

Вопрос задал Светлана С. (Комсомольск-на-Амуре, Хабаровский край)

Ответственный за ответ: Юлия Щелкунова (★9.80/10)

Добрый день.

Помогите разобраться с заполнением РСВ. Наше организация применяет тариф » Для субъектов малого и среднего предпринимательства», а так же у нас есть вредные условия труда. Согласно СОУТ мы начисляем доп. тарифы.

При заполнении РСВ доп. тарифы делятся на автоматически на два кода 01 и 20, хотя к начислению доп. тарифов деление на коды не относится. Во время проверки по СБИС программа выдает следующую ошибку:

Этап: Проверка взаимосвязей внутри формы

Подраздел 1.3.1. Расчет сумм страховых взносов на ОПС по дополнительному тарифу для плательщиков СВ в

отношении работников с вредными и тяжелыми условиями труда при отсутствии результатов спецоценки труда

1. Подраздел 1.3.1. по коду тарифа 20 не создается

Подраздел 1.3.2. Расчет сумм страховых взносов на ОПС по дополнительному тарифу для плательщиков СВ в

отношении работников с вредными и тяжелыми условиями труда при наличии результатов спецоценки труда

2. Подраздел 1.3.2. по коду тарифа 20 не создается

То есть код тарифа должен быть 01. Как поправить данное распределение? Или необходимо только ручками перебивать данные объединяя коды на 01?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Новые тарифы страховых взносов для малого и среднего бизнеса в 1С

Пандемия коронавируса и меры, принимаемые Правительством РФ, существенно повлияли не только на учет времени и расчет зарплаты, но и на расчет страховых взносов. В целях поддержки предпринимателей в условиях пандемии принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Льготные тарифы страховых взносов

В период с 1 апреля до 31 декабря 2020 года для указанных плательщиков применяются следующие тарифы страховых взносов:

Федеральный МРОТ на 01.01.2020 составляет 12 130 руб. (Федеральный закон от 27.12.2019 № 463-ФЗ).

Указанные плательщики страховых взносов вправе применять тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 1 апреля 2020 года (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Если плательщика страховых взносов исключают из реестра МСП, то он теряет право на применение пониженных тарифов с 1-го числа месяца, в котором произошло это событие (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Расчет страховых взносов по льготному тарифу в «1С:Зарплате и управлении персоналом»

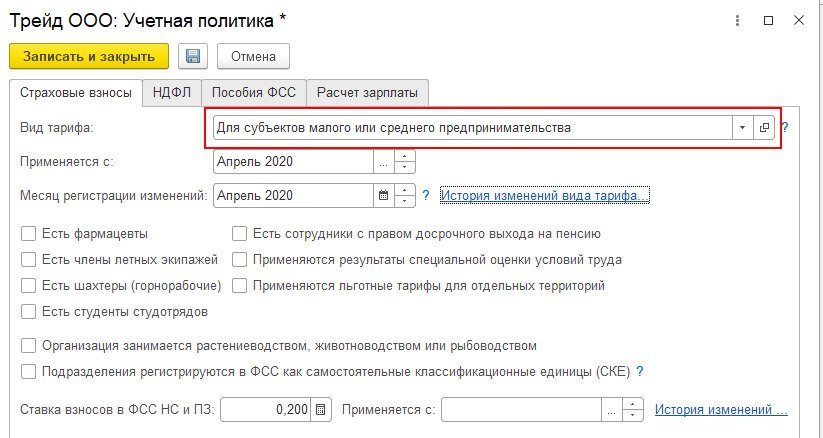

В программе «1С:Зарплата и управление персоналом» для расчета страховых взносов по льготному тарифу в учетной политике организации необходимо указать вид тарифа «Для субъектов малого и среднего предпринимательства» и месяц, с которого этот тариф применяется.

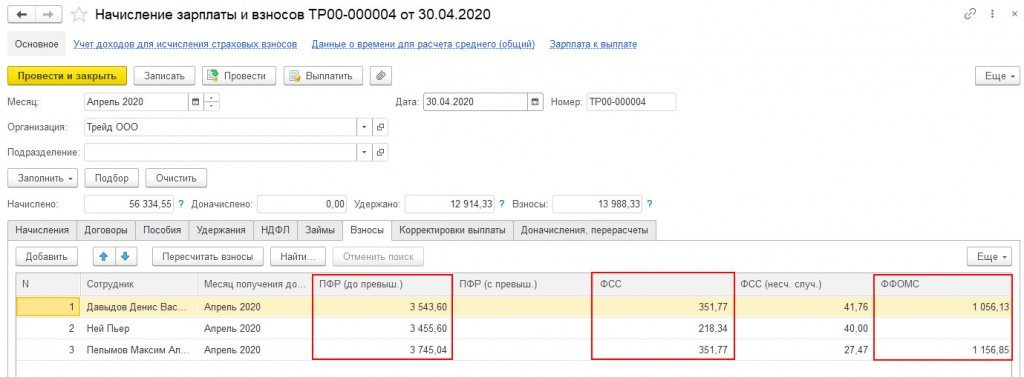

При расчете взносов в документах (Начисление зарплаты и взносов, Увольнение) никаких дополнительных колонок не возникает. В колонках отображаются общие суммы взносов.

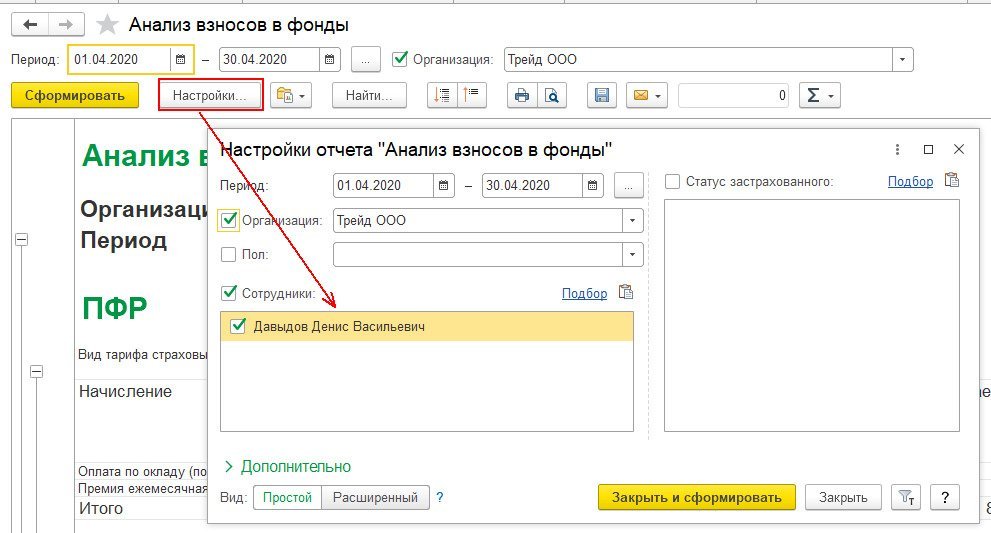

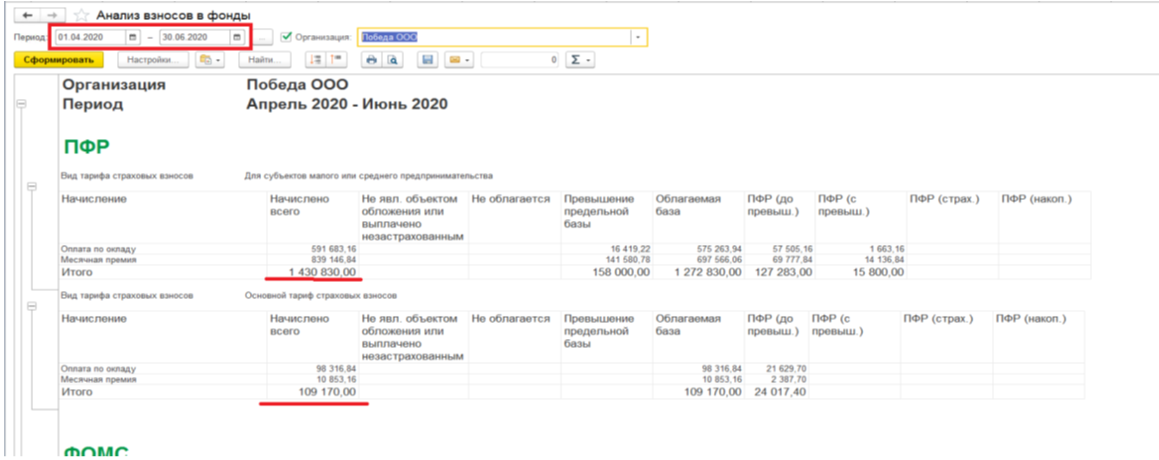

Проверить расчет удобно с помощью отчета «Анализ взносов в фонды» (раздел Налоги и взносы/Отчеты по налогам и взносам). В нем можно сделать, например, отбор по одному сотруднику.

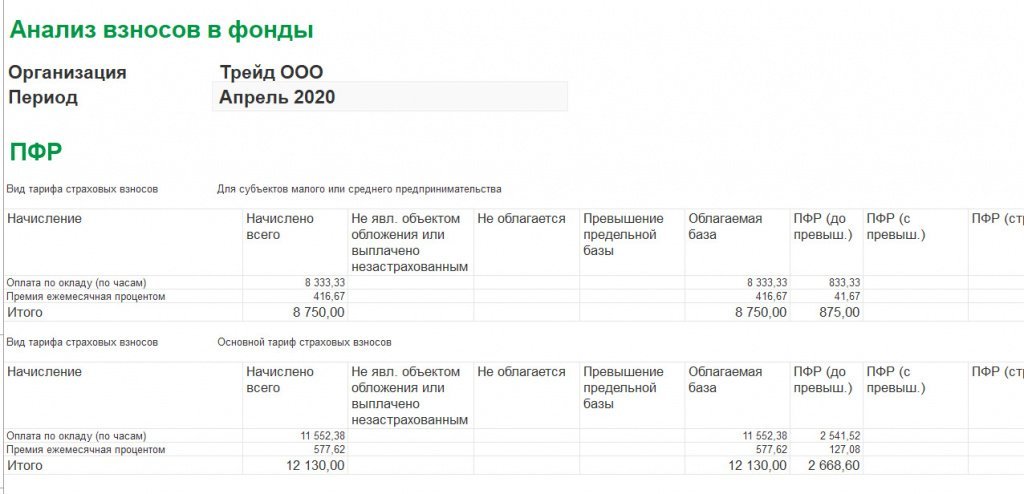

И проанализировать расчет взносов.

В некоторых случаях существуют особенности расчета взносов по пониженным тарифам:

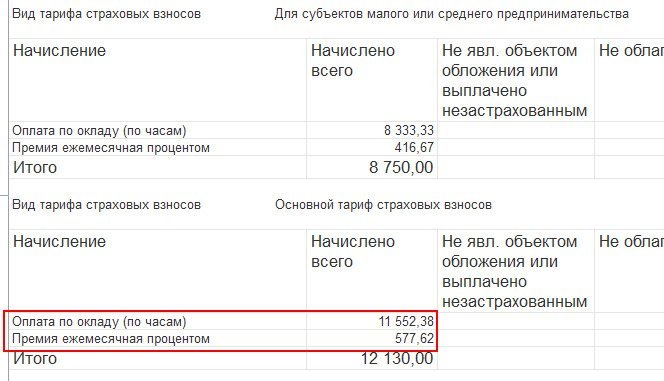

Если у сотрудника несколько видов начислений, то для расчета базы в пределах МРОТ сумма рассчитывается пропорционально с каждого вида начисления, облагаемого взносами.

Если сотрудник работает на неполную ставку, корректировка МРОТ на количество занимаемых ставок не предусмотрена. (п. 9 ст. 2, ст. 6 Федерального закона от 01.04.2020 №102-ФЗ).

Например, сотрудник работает на 0,5 ставки с окладом 20 000 руб., начислено за апрель – 10 000 руб., сумма начислений в пределах МРОТ (12 130 руб.) – 10 000 руб., сумма взносов в ПФР – 10 000 руб. * 22% (основной тариф) / 100 = 2200 руб.

Если сотрудник работает на нескольких должностях (например, 0,5 ставки по основному месту и еще 0,2 ставки по совместительству), база для расчета взносов суммируется по физическому лицу и сравнивается с МРОТ, т.е. пониженная ставка применяется в целом к сумме начислений по физическому лицу (ст. 6 Федерального закона №102-ФЗ).

Если в организации применяется районный коэффициент или северная надбавка, корректировка МРОТ на эти показатели не предусмотрена. Порядок расчета взносов для всех регионов одинаковый.

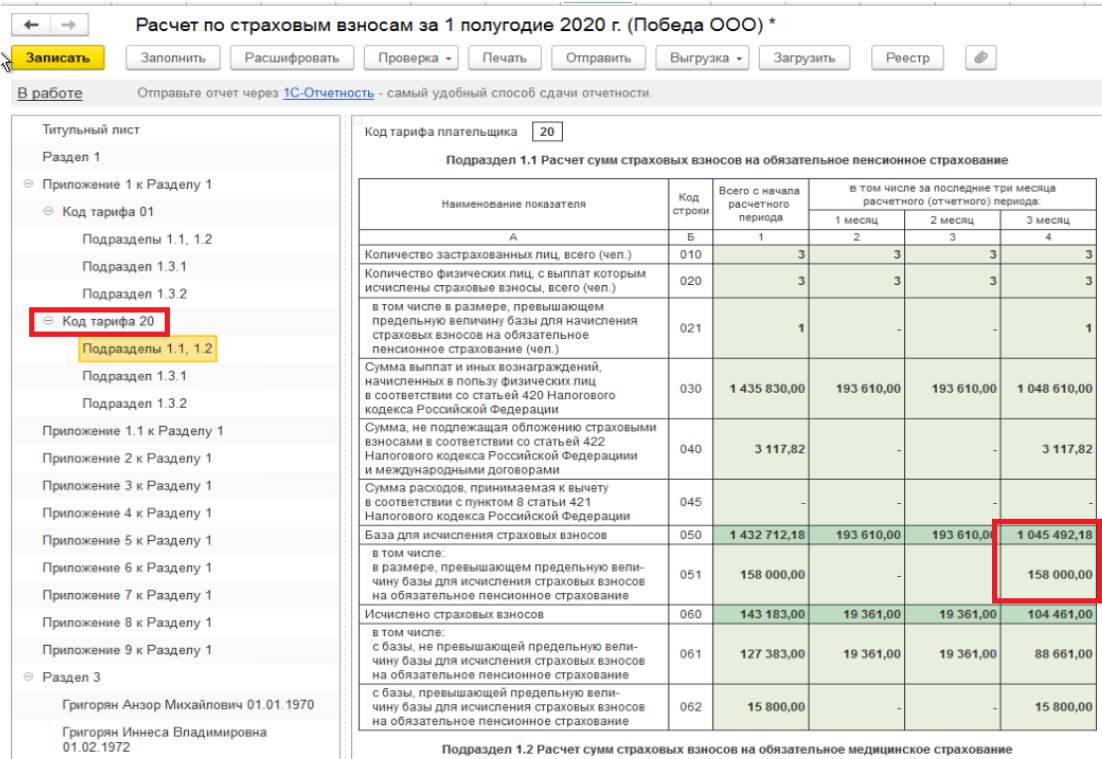

При формировании расчета по страховым взносам за 1 полугодие 2020 года плательщики, относящиеся к субъектам МСП, в отношении выплат, облагаемых по пониженным тарифам, должны использовать код тарифа «20» (письмо ФНС от 07.04.2020 № БС-4-11/5850@).

Этот код не назван в Приложении № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок заполнения расчета не внесены соответствующие изменения (письмо от 07.04.2020 № БС-4-11/5850@).

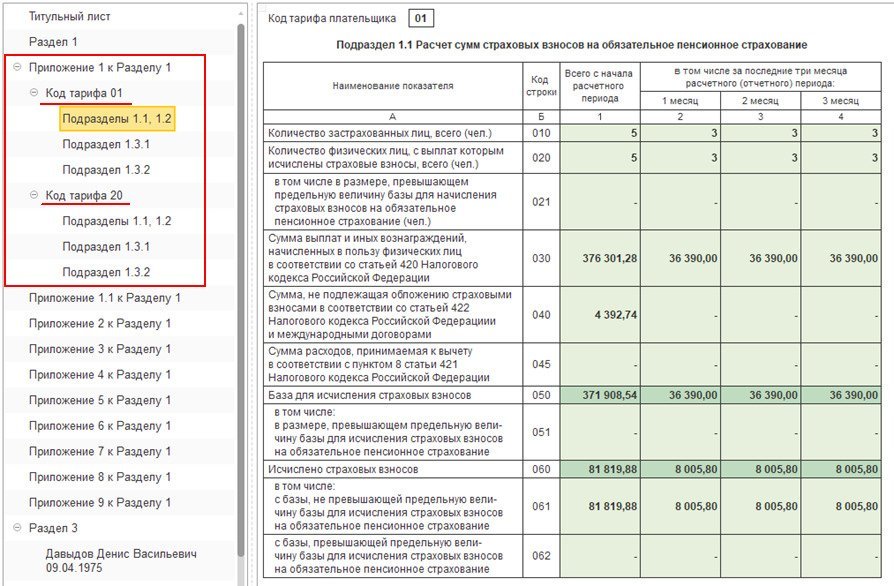

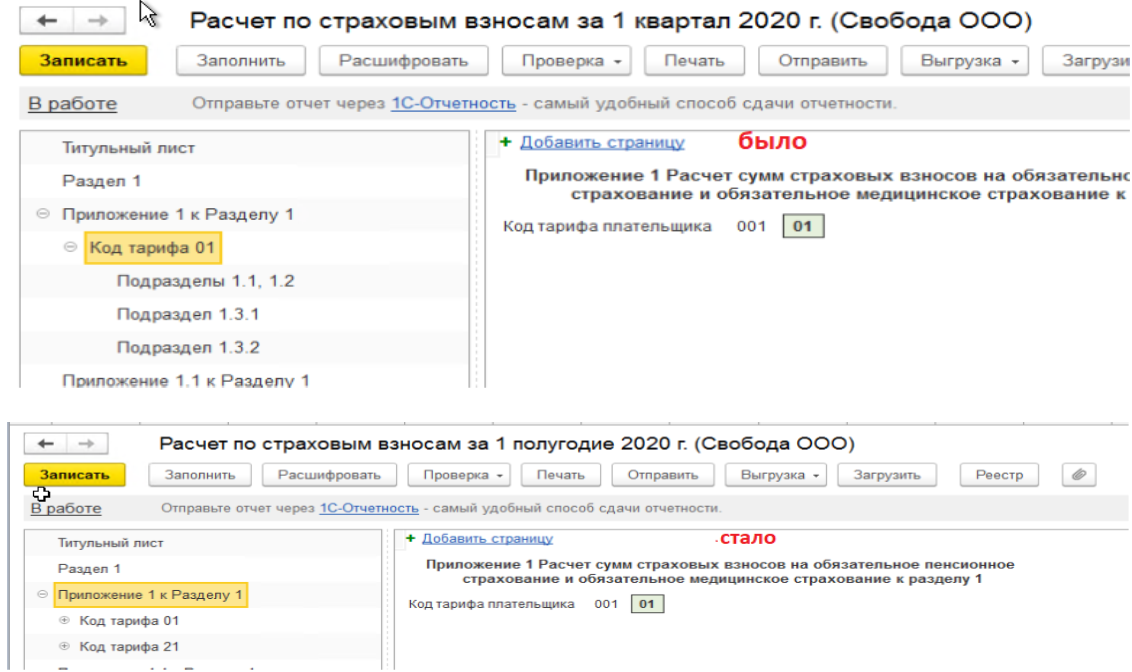

В случае если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько приложений № 1 к разделу 1 (либо только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов страховых взносов применялось в течение расчетного (отчетного) периода (п. 5.4 Порядка заполнения расчета).

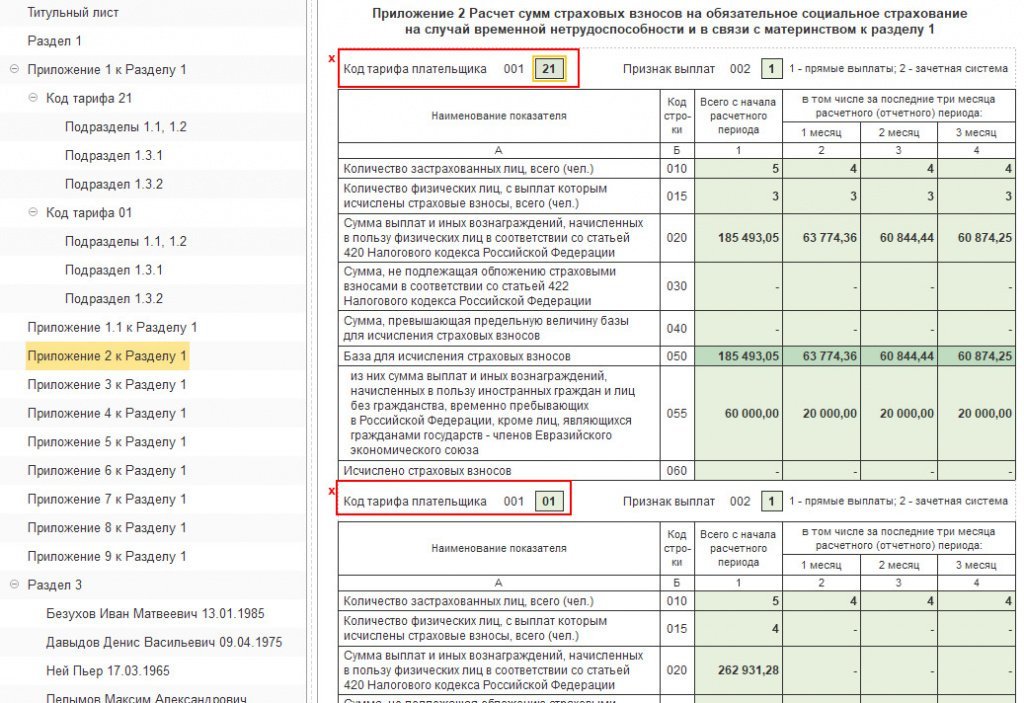

Поэтому за 1 полугодие 2020 года будет сформировано два приложения № 1 к разделу 1. Одно приложение с кодом тарифа «01» и второе приложение с кодом тарифа «20».

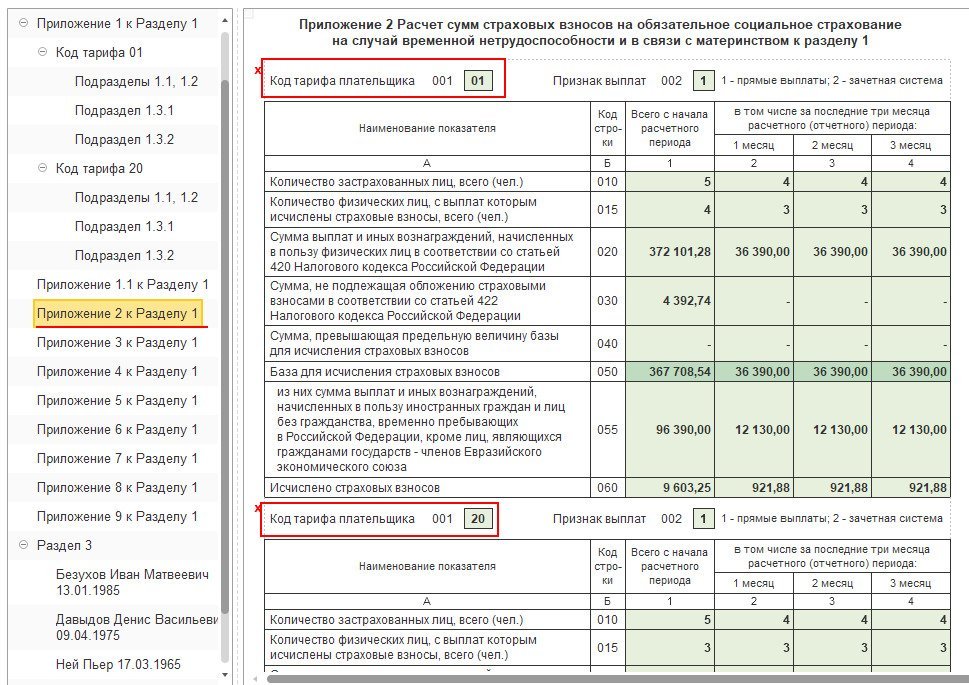

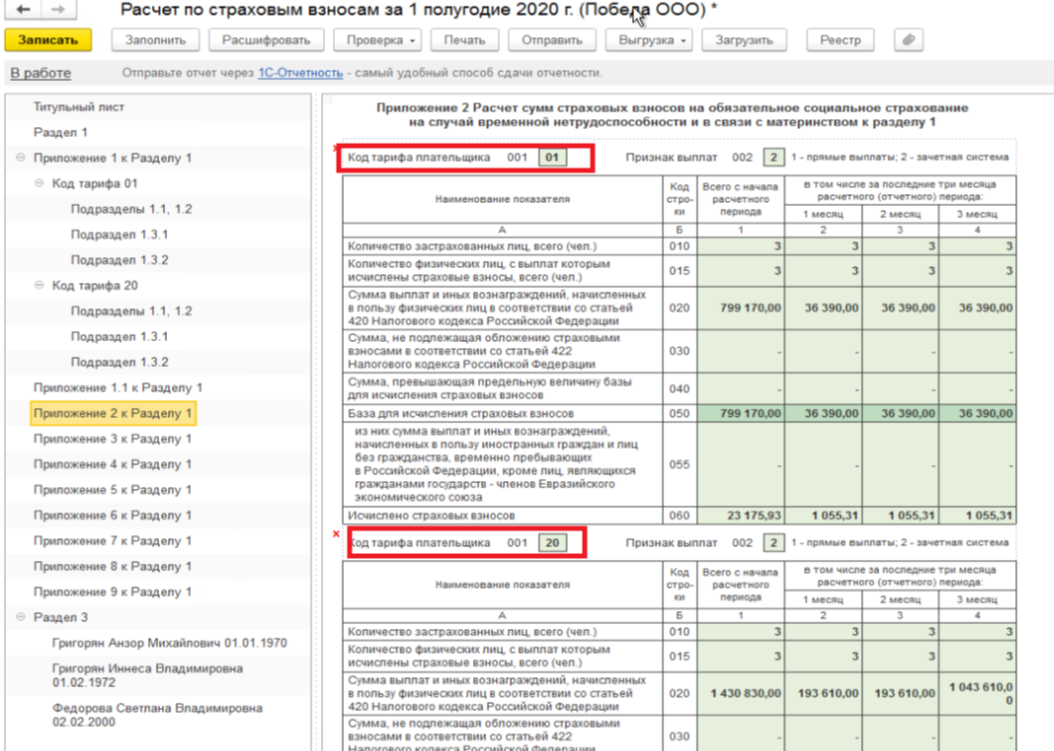

Также в расчете сформируются два приложения № 2 к разделу 1 (с кодом тарифа «01» и с кодом «20»), за исключением строк 070–090.

В строках 070-090 отражается информация в целом по плательщику страховых взносов.

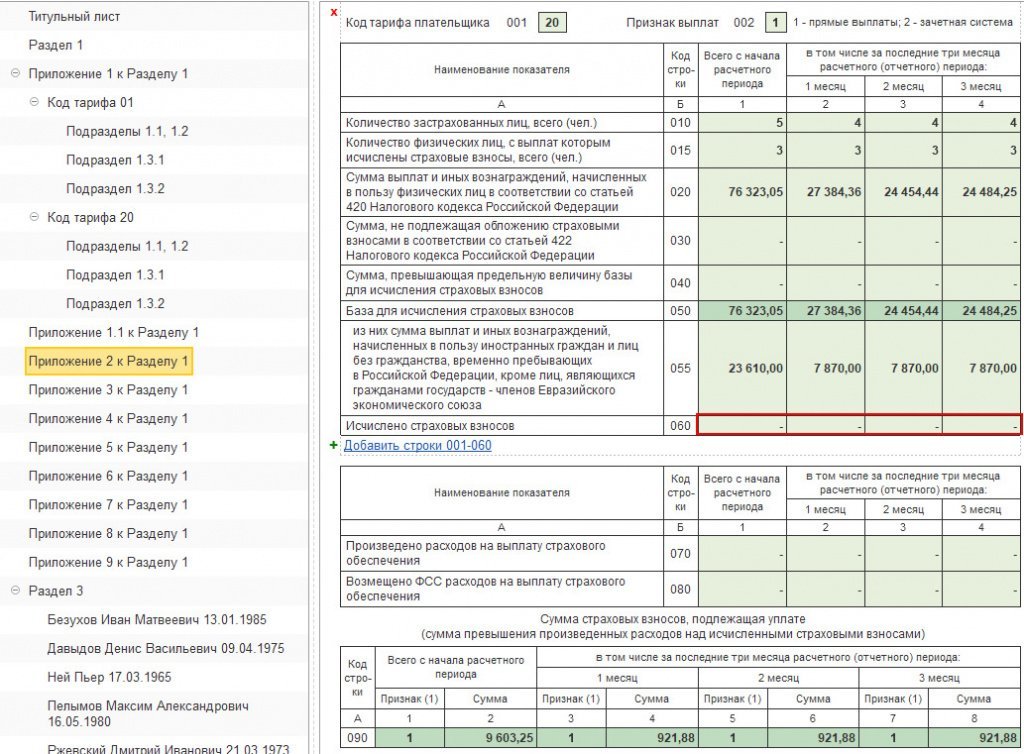

В приложении 2 с кодом тарифа плательщика «01» отражается расчет страховых взносов на ОСС по общим тарифам. В приложении с кодом тарифа «20» отражается расчет страховых взносов на ОСС по пониженным тарифам. Но! Суммы начисленных взносов на обязательное социальное страхование будут равны нулю (в графах указаны прочерки), т.к. тариф равен 0%.

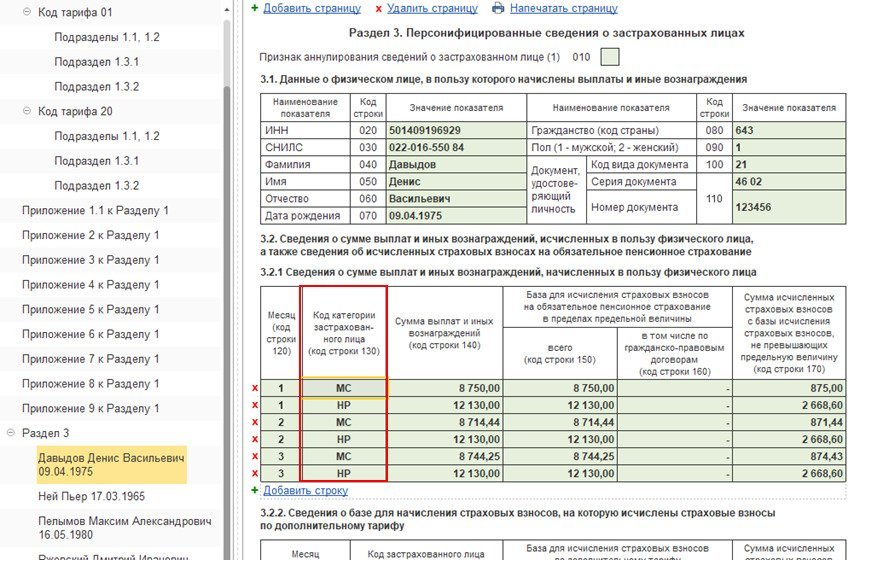

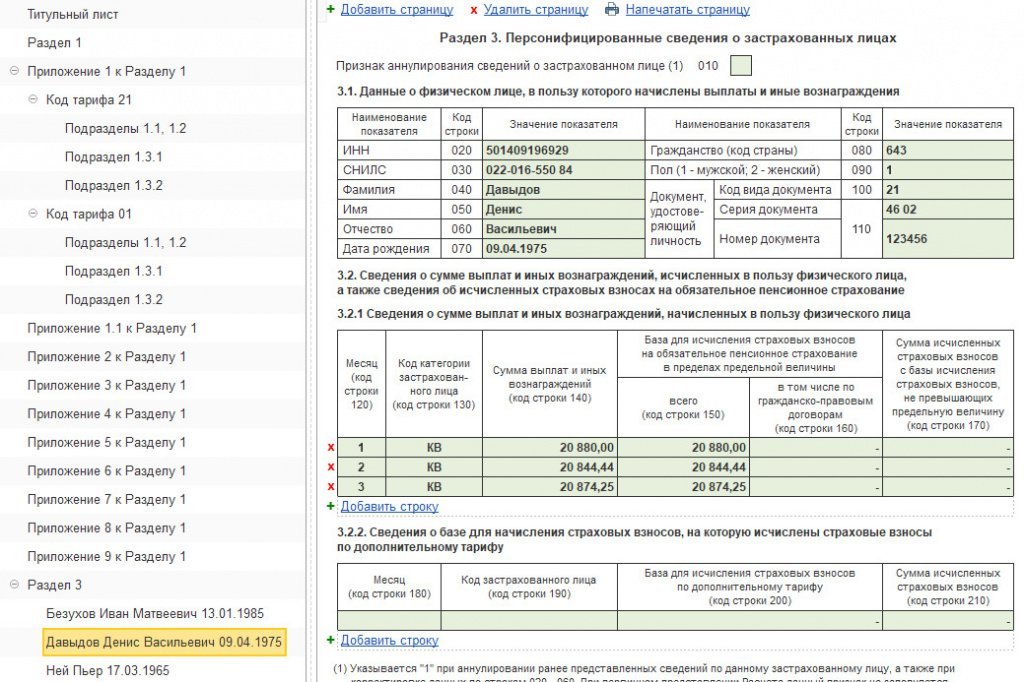

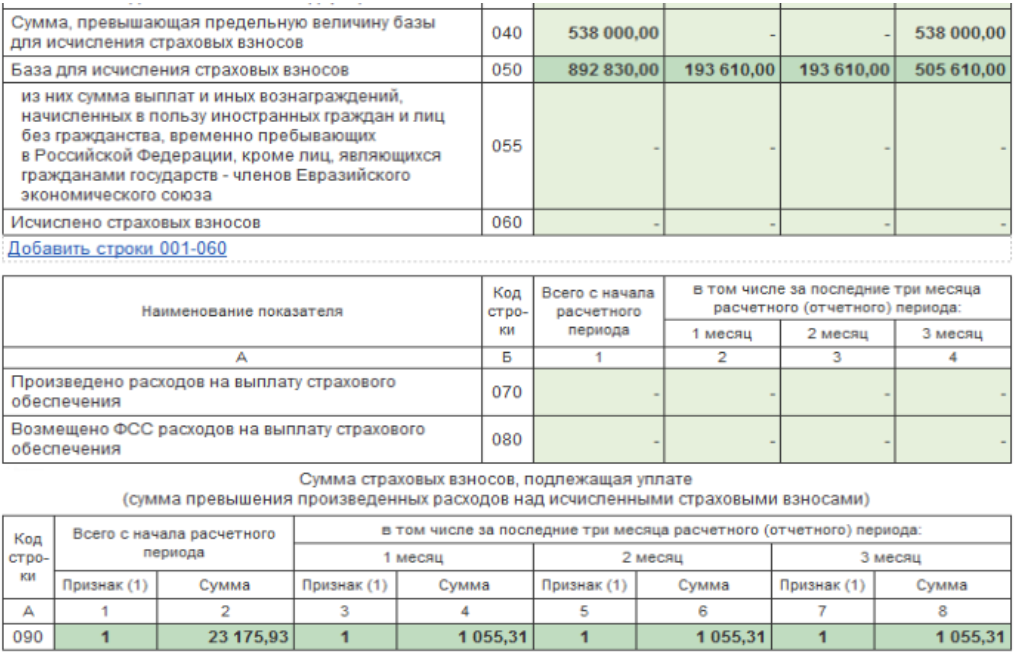

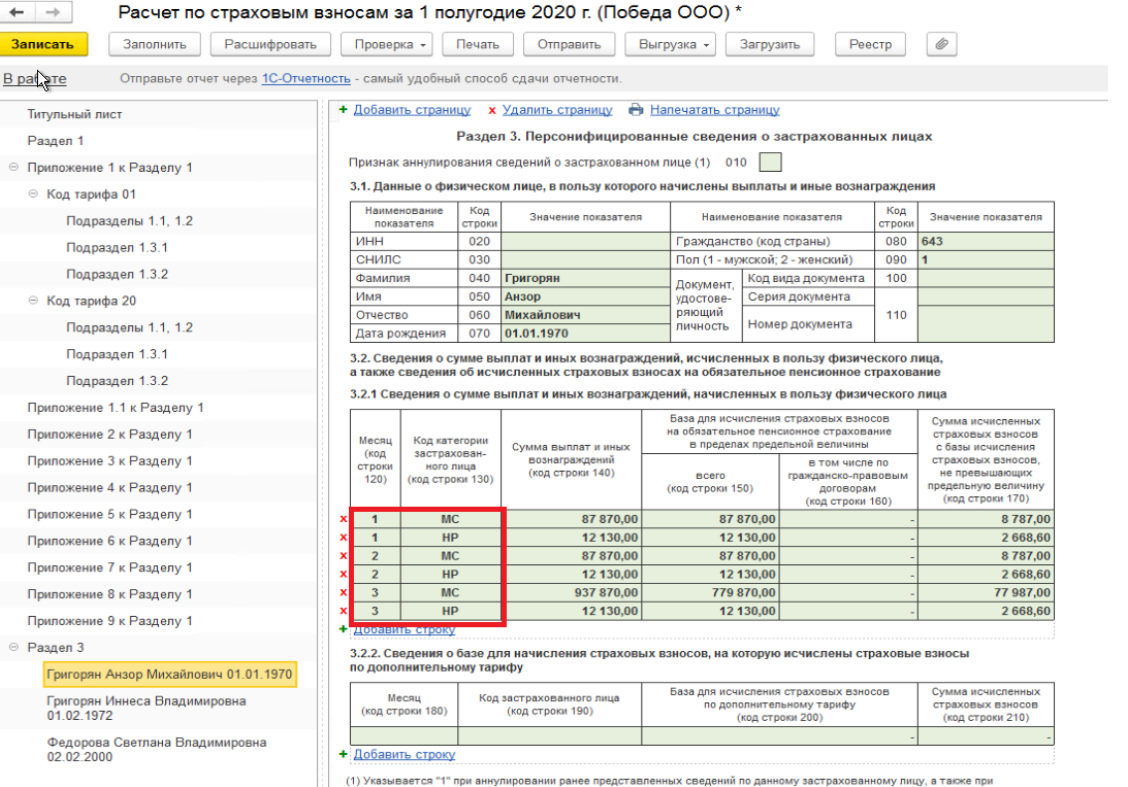

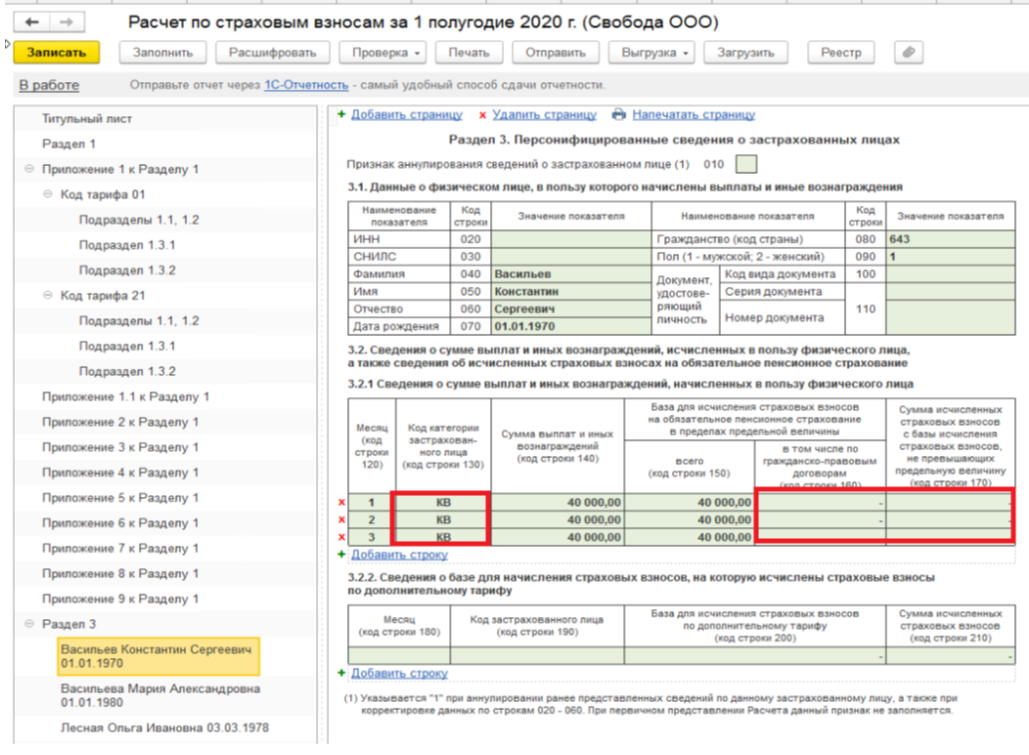

При заполнении подраздела 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица», раздела 3 «Расчета по страховым взносам» плательщики должны указать следующие коды категории застрахованного лица (Письмо ФНС от 07.04.2020 № БС-4-11/5850@):

МС – физические лица;

При этом по каждому застрахованному лицу суммы выплат и исчисленных взносов отражаются двумя строками с разными категориями застрахованного лица.

С кодом категории «НР» отражаются начисления по общим тарифам. При этом по строке 150 подраздела 3.2.1 во II квартале 2020 г. должно быть указано значение не более 12 130 (т.е. МРОТ).

С кодом категории «МС» («ВЖМС», «ВПМС» для иностранцев) отражаются начисления по пониженному тарифу в части выше МРОТ.

Налоговые органы будут проверять наличие сведений о работодателе в «Едином реестре субъектов МСП« на начало каждого месяца, за который взносы рассчитаны с применением пониженных тарифов, для проверки правомерности применения такой льготы.

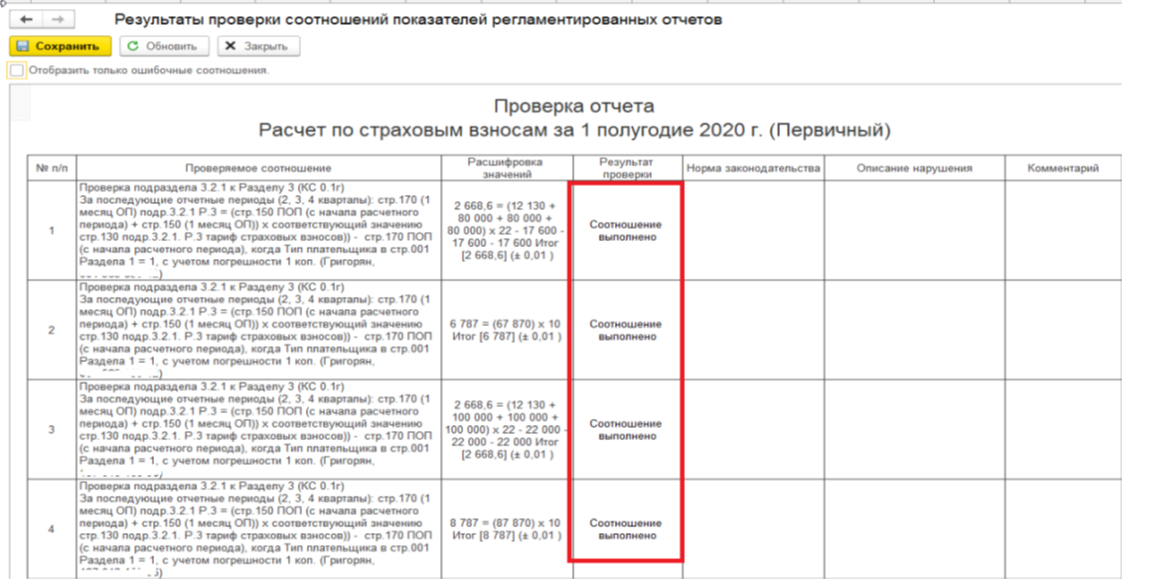

В письме от 18.05.2020 № БС-4-11/8821@ специалисты налоговой службы уточнили перечень контрольных соотношений для проверки расчета по взносам с кодом тарифа «20».

Нулевой тариф страховых взносов

Принятых правительством в апреле 2020 года мер по снижению тарифов страховых взносов оказалось недостаточно. Из-за сложной эпидемиологической ситуации в стране было продлено действие ограничительных мер. Большинство предприятий малого бизнеса были вынуждены временно прекратить деятельность, что привело к большим финансовым проблемам. Особенно пострадавшими оказались предприятия, работающие в сфере пассажирских перевозок, культуры и развлечений, туристического и гостиничного бизнеса, общественного питания и т.п.

В связи с этим 08.06.2020 г. принят Федеральный закон 172-ФЗ, который предусматривает нулевые ставки по страховым взносам на ОПСЮ ОМС и ОСС со всех выплат в пользу физических лиц. При этом не имеет значения, превышают начисления предельную величину базы по страховым взносам или нет.

Нулевой тариф распространяется на доходы, начисленные за II квартал 2020 года и применяется задним числом с 01.04.2020.

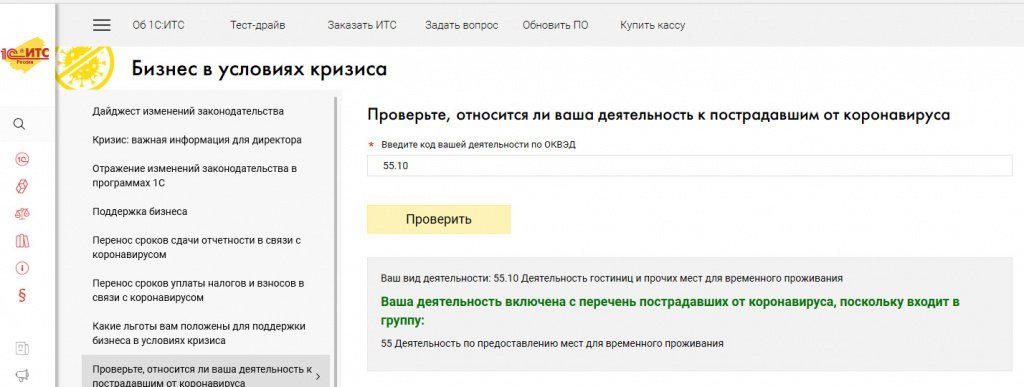

Право на применение нулевых тарифов получили организации и ИП, включенные в реестр малого и среднего предпринимательства и осуществляющие деятельность в отраслях наиболее пострадавших от коронавирусной инфекции, а также социально ориентированные НКО.

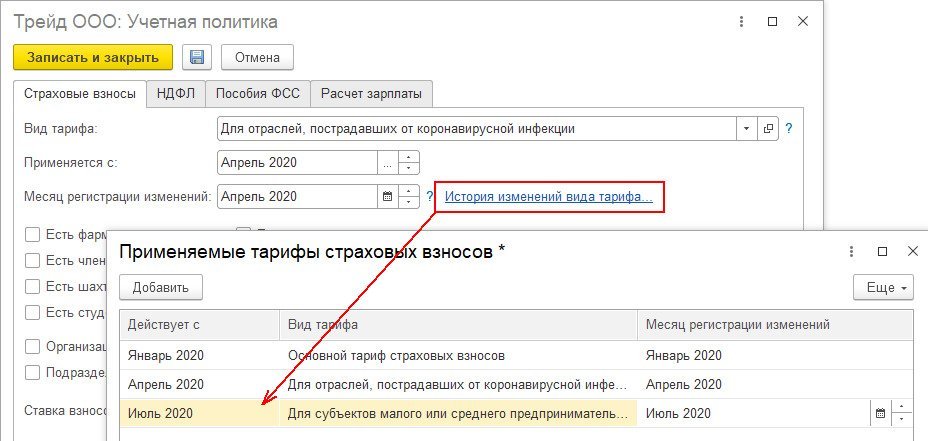

Организациям, получившим право на применение нулевого тарифа, в учетной политике организации следует установить тариф «Для отраслей пострадавших от коронавирусной инфекции».

Так как нулевые ставки действуют только во втором квартале 2020 г., с июля 2020 года необходимо установить тариф, который применялся организацией до 01.04.2020. Для этого в учетной политике следует перейти по ссылке «История изменений вида тарифа» и внести необходимые сведения с июля 2020 года.

Поскольку нулевые тарифы применяются задним числом, то ранее начисленные взносы, возможно, потребуется пересчитать.

Например, в апреле были начислены взносы по пониженным тарифам, в мае после установления нового «нулевого» тарифа в документе «Начисление зарплаты и взносов» автоматически пересчитаются взносы за апрель. Для уволенных сотрудников перерасчет производится отдельным документом «Перерасчет страховых взносов» (раздел Налоги и взносы).

Заполнение расчета по страховым взносам

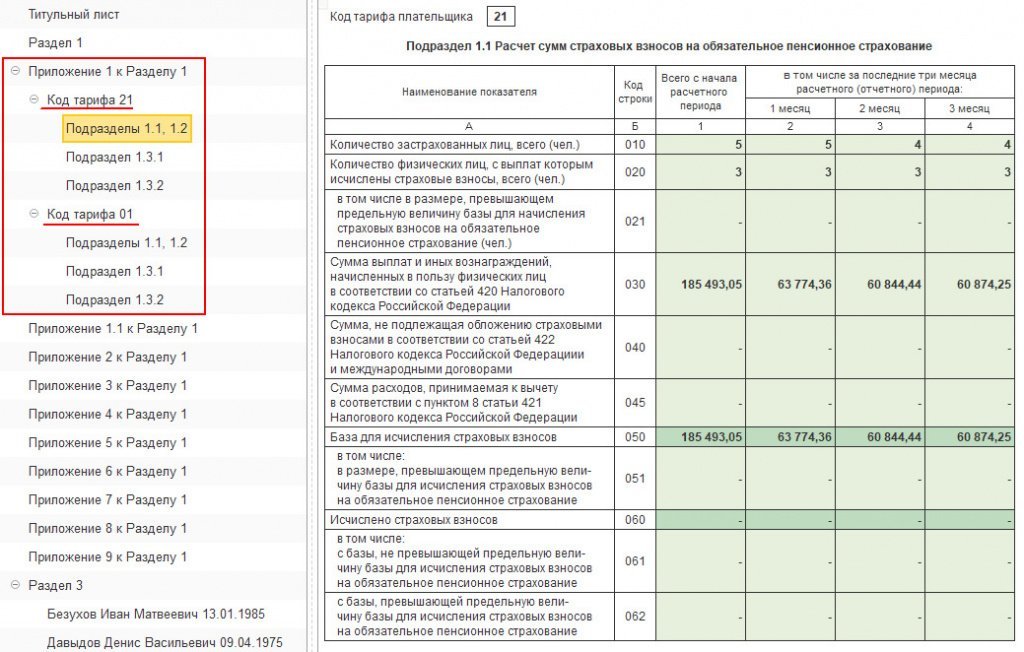

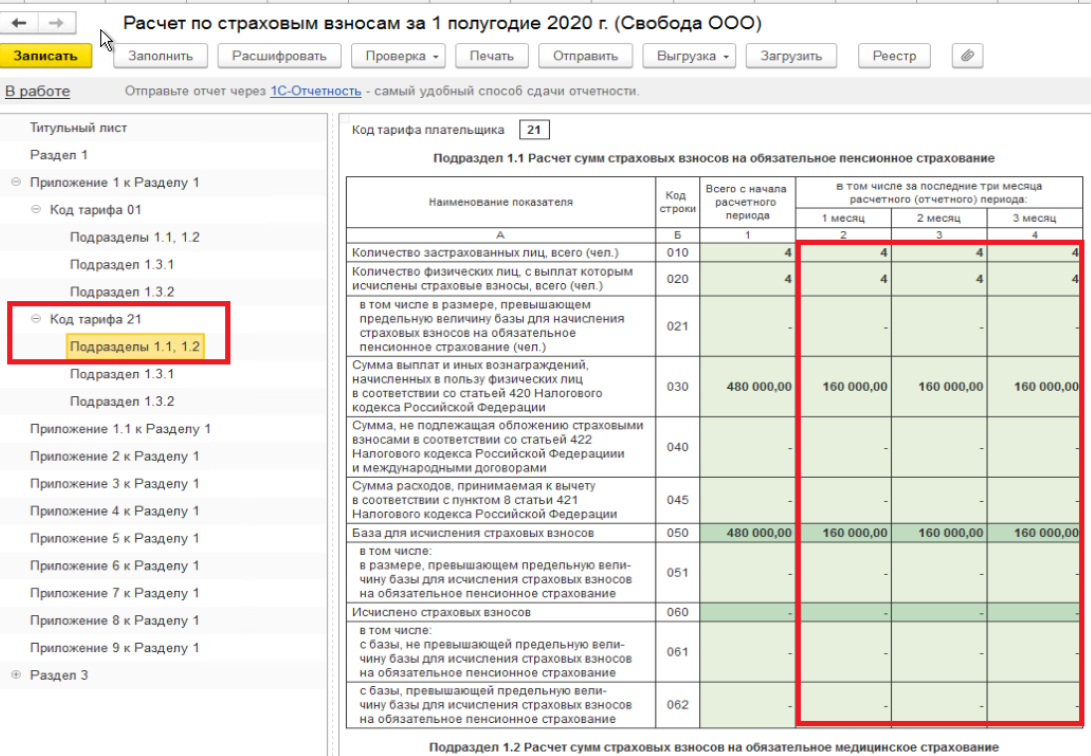

Плательщики, которые имеют право на нулевые тарифы страховых взносов за полугодие 2020 года, при заполнении приложения № 1 и приложения № 2 к разделу 1 расчета, в поле 001 «Код тарифа плательщика» указывают значение «21». Этот код пока не внесен в приложение № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок не внесены соответствующие изменения (письмо ФНС России от 09.06.2020 № БС-4-11/9528@).

В строках 070-090 отражается информация в целом по плательщику страховых взносов. Если в течение апреля-июня 2020 года организации и предприниматели, применяющие ставку 0 процентов по страховым взносам, производили оплату пособий, то зачесть эти суммы можно в следующих периодах (п. 9 ст. 431 НК РФ). Также за возвратом суммы превышения можно обратиться в орган ФСС России (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ).

ФНС России дополнила ранее утвержденные контрольные соотношения для проверки расчета по страховым взносам. Они приведены в приложении к письму налоговой службы от 10.06.2020 № БС-4-11/9607.

В соответствии с п. 2.11–2.13 контрольных соотношений при отражении в расчете по взносам кода «21» налоговые органы будут проверять обязательное соблюдение условий, закрепленных в ст. 3 Закона № 172-ФЗ, т.е. условий для применения тарифов в размере 0 процентов.

Как заполнить РСВ за полугодие 2020 для МСП и пострадавших отраслей в 1С:ЗУП 8.3

В соответствии с письмом ФНС от 9 июня 2020 г. № БС-4-11/9528@ и проверки контрольных соотношений показателей, введенных письмом ФНС России от 29.05.2020 № БС-4-11/8821@ полноценная реализация заполнения РСВ выполнена в 1С: ЗУП следующих версиях:

Отчитаться в инспекцию по взносам за полугодие 2020 год следует к 30-му июля 2020 года.

В статье разберем заполнение регламентированного отчета РСВ.

ИП и организации малого и среднего бизнеса с пониженным тарифом по взносам

Поговорим об организациях, относящихся к субъектам малого и среднего предпринимательства, которые используют пониженный тариф по взносам, при этом пониженные тарифы применяются только к выплатам, превышающим 12 130 рублей и тариф составляет

Для указания кода тарифа плательщика нужно использовать код «20», а для указания физического лица:

ИП и организации, бизнес которых наиболее пострадал от коронавируса

Взносы с выплат ИП и организации за апрель, май, июнь 2020 года вправе рассчитывать по тарифу 0% (ст. 3 Федерального закона от 08.06.2020 № 172-ФЗ)/

Для указания тарифа плательщика нужно использовать код «21», а для указания физического лица:

В программе для составления расчета по страховым взносам предназначен регламентированный отчет Расчет по страховым взносам ( Отчетность, справки —> 1С-Отчетность)

В результате на экран выводится форма нового экземпляра отчета Расчет по страховым взносам. Для автоматического заполнения отчета по данным информационной базы нажмите на кнопку Заполнить.

Рассмотрим варианты заполнения.

Второе — рассчитать взносы за апрель, май, июнь:

Например, начисленный оклад за апрель составил 100000 р, тогда взносы в ПФР с учетом пониженного тарифа: 12130*22% ((100000-12130))*10% = 2668,6 8787=11455,6

ФСС: 12130*2,9% = 351,77

ФОМС: 12130*5,1% ((100000-12130))*5%=618,63 4 393,5=5012,13

ФСС и НС без изменений, ставка не меняется.

Экономия — 13180,5 р.

Третье — проверить расчеты отчетом Проверка расчетов взносов. Этот отчет позволяет сразу увидеть неточности в расчетах — база умноженная на ставку налога, выделяя ошибки красным цветом. Еще очень удобно анализировать и проверять в разрезе видов тарифа:

Четвертое — сверить базу начислений с базой для расчета взносов, подойдет отчет Анализ взносов в фонды и Полный свод начислений. Если в настройках снять флажок Месяц начислений, то можно свод сформировать нарастающим итогом.

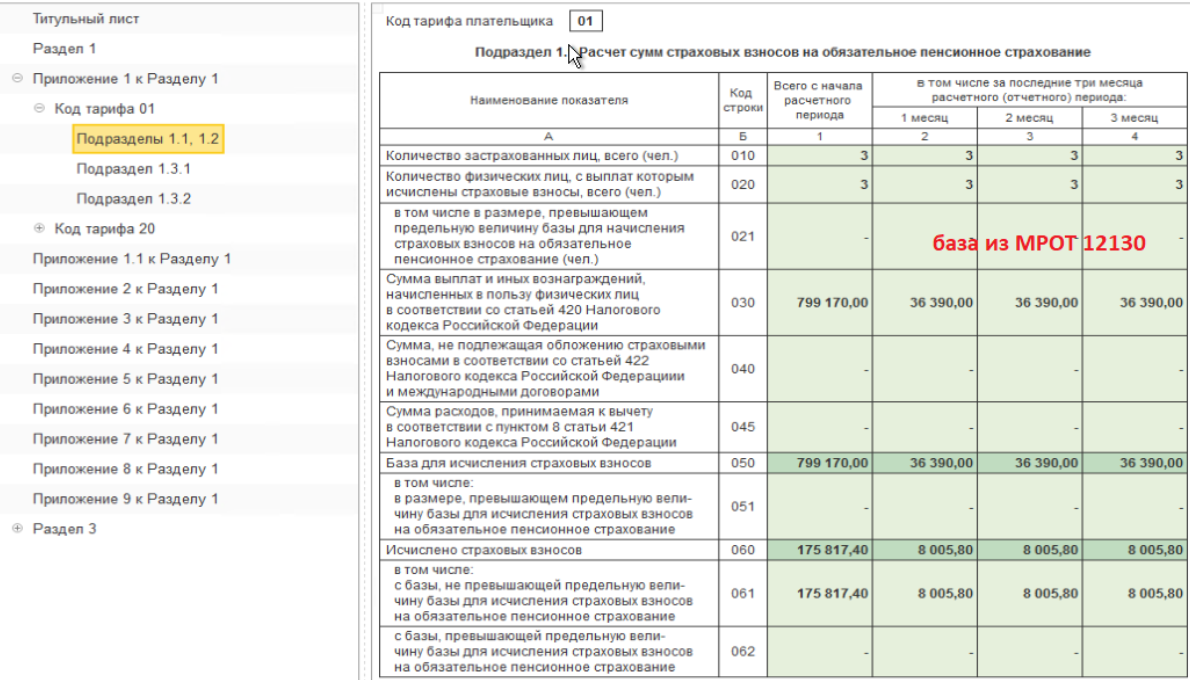

Пятое, когда все проверили, ошибки исправили, можно формировать отчет РСВ. Приложение 1 к Разделу 1 разделилось на 2 пункта — код тарифа 01 и 20

В нашем примере у сотрудника получилось превышение предельной базы.

Предельные величины можно посмотреть, сверить или изменить при необходимости показали:

Превышение произошло в июне, были начислены оклад — 100000 премия — 850000:

Распределение в разрезе начислений происходит следующим образом:

находится доля МРОТ к заработку сотрудника: 12130/950000 = 0,01276842, далее, эта доля находится в окладной части и премии: 100000*0,01276842 = 1276,84 и 850000*0,01276842 = 10853,16

Возвращаемся к отчету. Приложение 2 к Разделу 1 также разделилось на 2 пункта — код тарифа 01 и 20:

Раздел 3 также имеет разделение в разрезе кодов помесячно базы и сумм по страховых взносам.

После проверки заполнения формы необходимо воспользоваться контрольным соотношением, встроенным в системе по алгоритму:

Можно отобрать только ошибки:

Ошибка 50013473. Если в организации, применяющей льготный тариф для субъектов малого и среднего бизнеса, начислить сотруднику частично облагаемую материальную помощь, то взносы будут рассчитаны корректно, а в Расчете по страховым взносам произойдет некорректное отражение скидки по материальной помощи по основному и льготному тарифам. В результате сумма облагаемой базы не будет соответствовать начисленным взносам и соответственно в отчете по страховым взносам не сойдутся контрольные соотношения.

Покажу на примере. Начислим сотруднику материальную помощь 5000 р.:

Причиной является ошибка, которая проявляется в отчетах Анализ взносов в фонды и Проверка расчета взносов (Налоги и взносы —> Отчеты по налогам и взносам), где распределенная скидка не соответствует указанной в отчете базе для взносов.

36390-882,18*22=7811,72 — сумма налога в ПФР по основному тарифу;

(1048610-3117,82-158000)*10 = 88749,218 — сумма налога в ПФР по пониженному тарифу.

Таким образом, база не соответствует взносам, варианты — поправить ручно или дождаться обновления. Разработчики обещали исправить данную ошибку в период 13-17 июля.

Схема по начислениям взносов и проверке аналогичная, описанная в пункте выше. Перейдем сразу в отчет РСВ:

Приложение 1 к Разделу 1 разделилось на 2 пункта — код тарифа 01 и 21:

Приложение 2 к Разделу 1 разделилось на 2 пункта — код тарифа 01 и 21:

В Приложении 3 необходимо показать суммы выплат:

После проверки заполнения формы, необходимо воспользоваться контрольным соотношением.

Конечно, в данной статье рассмотрены простые примеры, и к сожалению, охватить всё и описать все нюансы — невозможно.

Надеемся, что сквозные примеры помогли продемонстрировать основную логику расчетов, пропорций и методов расчета страховых взносов с учетом новых контрольных соотношений и соответственно формирование отчета. И формирование РСВ займет минимум вашего времени и доставит огромное удовольствие от полученного протокола о том, что отчет принят! Удачи всем!!

Код тарифа плательщика страховых взносов в 2021 году

Для чего нужны коды тарифов плательщиков взносов

Коды, о которых идет речь, фиксируются в форме отчетности работодателей об уплате страховых взносов — КНД 1151111, утвержденной приказом ФНС РФ от 18.09.2019 № ММВ-7-11/470@. За 2020 год ЕРСВ сдавайте на бланке в редакции приказа от 15.10.2020 № ЕД-7-11/751@. В ней коды тарифов фиксируются в приложениях 1 и 2 к разделу 1 в графе «Код тарифа 001».

В обоих случаях коды берутся из приложения 5 к Порядку заполнения указанной формы, утвержденному приказом № ММВ-7-11/470@. Применяются данные коды в соответствии с пп. 5.4 и 10.1 Порядка заполнения формы КНД 1151111.

Скачать форму КНД 1151111 вы можете в этой статье.

Коды, указанные в приложении 5 к Порядку применения формы КНД 1151111, представлены в таблице ниже.

Какие тарифы по страховым взносам действуют в 2021 году

Согласно приложению 5 к Порядку применения формы КНД 1151111 в РСВ могут использоваться следующие коды тарифов:

Плательщики страховых взносов, применяющие основной тариф страховых взносов

Плательщики страховых взносов, осуществляющие деятельность в области информационных технологий

Плательщики страховых взносов, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна

Плательщики страховых взносов — НКО (за исключением государственных (муниципальных) учреждений), применяющие УСН и осуществляющие в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального)

Плательщики страховых взносов — благотворительные организации, применяющие УСН

Плательщики страховых взносов — резиденты «Сколково»

Плательщики страховых взносов, получившие статус участника свободной экономической зоны в Крыму и Севастополе

Плательщики страховых взносов, получившие статус резидента ТОР

Плательщики страховых взносов, получившие статус резидента свободного порта Владивосток

Плательщики страховых взносов — организации, включенные в единый реестр резидентов ОЭЗ в Калининградской области

Плательщики страховых взносов — российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию анимационной аудиовизуальной продукции

Плательщики страховых взносов, получившие статус участника специального административного района на территориях Калининградской области и Приморского края, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском открытом реестре судов, за исполнение трудовых обязанностей члена экипажа судна

Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»

Плательщики страховых взносов, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции; применяется начиная с отчетного периода первый квартал 2021 года.

Как видим, в 2021 году все плательщики взносов по обычным тарифам используют код 01. Остальные коды предназначены для страхователей, имеющих различные преференции.

Какие общие и льготные тарифы страховых взносов установлены в настоящее время и какие есть нюансы их применения, вы можете узнать из Готового решения от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Из-за коронавируса и внесенных в связи с ним изменений ФНС ввела два новых кода: 20 и 21. Что это за коды, для кого они предназначены и каковы особенности их использования в РСВ, мы расскажем далее.

Коды тарифа плательщика 20 и 21 в РСВ 2021

Новые тарифы страховых взносов в 2020 году были введены в качестве мер поддержки малого и среднего бизнеса и некоторых других страхователей с связи с эпидемией коронавируса.

Чтобы указанные плательщики могли правильно заполнить отчетность, ФНС ввела в РСВ код тарифа 20 — для взносов по ставке 15% и код тарифа 21 — для взносов по нулевым ставкам.

При заполнении раздела 3 единого расчета по страхвзносам для отражения льготы коды категорий застрахованных лиц выберите из следующих:

Итоги

Коды тарифов плательщика фиксируются в специальной форме отчетности по страховым платежам КНД 115111. Их перечень установлен в приложении № 5 к Порядку заполнения данной формы и дополнен ФНС в связи с эпидемией коронавируса.

- С чем связывают понятие тренированность

- a problem has been detected and windows has been shut down что делать при запуске