4 фсс не заполняется код оквэд

«1С:Предприятие 8». Почему при формировании отчета по форме-4 ФСС РФ автоматически не заполняется поле: «Код по ОКВЭД» в Разделе I?

«1С:Предприятие 8». Почему при формировании отчета по форме-4 ФСС РФ автоматически не заполняется поле: «Код по ОКВЭД» в Разделе I. При этом в Разделе II такой код заполняется автоматически.

В соответствии с пунктом 6 Порядка заполнения формы-4 ФСС РФ, утв. приказом Минтруда России от 19.03.2013 № 107н «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения»: «В поле «Код по ОКВЭД» указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК-029-2001 (КДЕС Ред. 1), соответствующий основному виду экономической деятельности страхователя в соответствии с частью 1.4 или 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Данное поле заполняется страхователями, применяющими пониженные тарифы в соответствии с пунктами 8 или 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ«.

Таким образом, должна быть заполнена таблица 4.3 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ» или таблица 4.4 («Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ. В таком случае, значение «Код по ОКВЭД» в Разделе I будет заполнено автоматически.

Отчет 4‑ФСС в 2021 году: сроки, изменения, способы сдачи

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

В 2021 году бухгалтеры сдают отчет 4-ФСС четыре раза. В январе отчитываются за 2020 год, в апреле — за первый квартал, в июле — за полугодие, а в октябре — за 9 месяцев 2021 года. Отчет за весь 2021 год сдают уже в 2022 году. Расскажем, что такое отчет 4-ФСС, как его заполнять, какими способами и когда сдавать.

Отчет 4-ФСС: кто сдает и для чего

4-ФСС — обязательный ежеквартальный отчет для всех юридических лиц и индивидуальных предпринимателей, которые начисляют взносы на травматизм за своих сотрудников по трудовому или гражданско-правовому договору. Также его сдают и физические лица, которые нанимают по трудовому договору официальных помощников. Например, личного повара или водителя.

Отчет нужен для расчетов страховых взносов по производственным травмам и профессиональным заболеваниям застрахованных сотрудников компании. В расчете учитывается информация по несчастным случаям и о пройденных спецоценке условий труда и медицинских обследованиях работника. Также в форме есть страховые взносы по фиксированной ставке, информация о затратах работодателя по оплате больничных.

Бухгалтерская форма 4-ФСС появилась в 2017 году. 4-ФСС была утверждена в сентябре 2016 и вступила в силу с января 2017 года. Последний раз ФСС обновил форму в июне 2017 года приказом от 7 июня 2017 № 275, с тех пор она неизменна. В титульном листе добавилось поле, которое заполняют бюджетные организации. Остальные изменения коснулись разделения сфер ответственности между ФСС и ФНС. С Соцстраха сняли часть расчетов, и теперь раздел по нетрудоспособности (временной, по болезни или в связи с материнством) перешел к ФНС.

В 2021 году форма 4-ФСС содержит следующие разделы:

Изменится ли 4-ФСС в 2021 году

ФСС разработал новый бланк 4-ФСС, который планировал ввести в действие с I квартала 2021 года. Обновление связано с тем, что с 1 января 2021 года вся страна перешла на прямые выплаты — ФСС платит больничные и пособия напрямую сотрудникам, а не возмещает работодателю.

По проекту форма должна значительно сократиться. Из нее уберут информацию о расходах на страховое обеспечение, таблицы 2 и 3. Добавят таблицу 1.1 для расшифровки сведений об облагаемой взносами базе и сумме исчисленных взносов для организаций с ОП на отдельном тарифе взносов. Есть и другие изменения, которые еще не утверждены.

По данным ФСС в 1 квартале 2021 года новый бланк применять не придется, и есть вероятность, что его введут только со следующего года. При этом всем, кто отчитывается по старому бланку и перешел в проект прямые выплаты с начала 2021 года, надо учитывать следующее : не заполнять строку 15 в таблице 2 и не заполнять и не сдавать таблицу 3.

Когда и куда сдавать отчет 4-ФСС

Отчет 4-ФСС сдают все страхователи: организации и предприниматели с сотрудниками. Отчет нужно направить в территориальное отделение ФСС:

По форме 4-ФСС нужно отчитываться в конце первого квартала, полугодия, 9 месяцев и года. Сроки сдачи зависят от способа подачи отчета.

4-ФСС в бумажном виде сдают юридические лица с числом сотрудников не больше 25 человек — до 20 числа месяца, следующего за отчетным периодом. Электронный формат предназначен для работодателей с числом работников свыше 25, они сдают отчет до 25 числа.

За первый квартал 2021 отчитайтесь:

Срок сдачи электронного отчета сдвинулся на 26 апреля, так как 25 число приходится на воскресенье.

За второй квартал 2021 отчитайтесь в сроки:

За третий квартал 2021 ФСС ждет отчет:

За четвертый квартал 2021 ФСС ждет отчет только в следующем году:

Если организация проходит ликвидацию, то расчет 4-ФСС нужно представить в ФСС до подачи заявления о ликвидации в налоговую инспекцию. В него нужно включить данные с начала года до дня представления отчета в фонд. Сумму взносов нужно перечислить в ФСС в течение 15 дней после сдачи отчета.

Штрафы по 4-ФСС в 2021 году

За сдачу бумажного отчета вместо электронного назначат штраф 200 рублей. Дополнительно возможны предупреждение или штраф для должностных лиц — 300-500 рублей.

Все актуальные даты сдачи отчетности и уплаты налогов можете посмотреть в нашем бухгалтерском календаре. За опоздание со сдачей 4-ФСС положен штраф — 5% от суммы страховых взносов за последние три месяца отчетного периода. Штраф увеличивается на 5% за каждый полный и неполный месяц просрочки, но не может быть меньше 1 000 рублей и больше 30% от суммы взносов. Также предусмотрена административная ответственность для должностных лиц — штраф 300-500 рублей.

Как заполнить отчет 4-ФСС

Отчет в бумажном виде могут сдавать только маленькие фирмы. Заполнять его нужно ручкой с синими чернилами, используя печатные буквы. Исправлять ошибки можно аккуратным зачеркиванием неверного показателя с подписью страхователя и датой исправления. Корректором пользоваться нельзя.

После заполнения 4-ФСС нужно пронумеровать заполненные страницы и завизировать отчет у руководителя компании или у его доверенного лица. Визируется каждый лист отчета.

Каждый страхователь обязательно сдает титульный лист и разделы 1, 2 и 5. Остальные разделы представляются при наличии соответствующей информации.

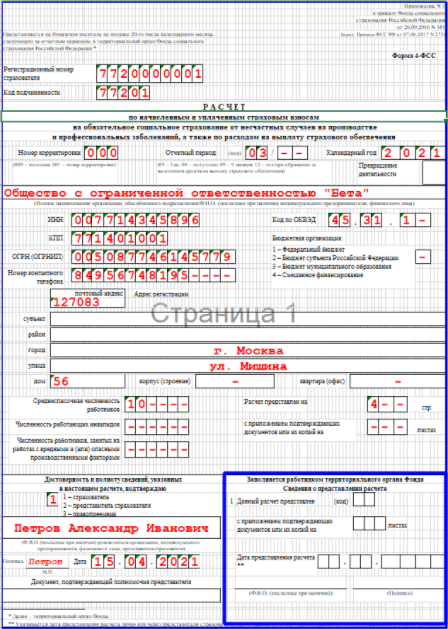

Титульный лист отчета 4-ФСС

Вносим регистрационный номер компании-работодателя (страхователя).

Эти и другие таблицы должны соответствовать правилам Приложения № 2 к Приказу ФСС № 381 от 26 сентября 2016 года.

Нулевая форма 4-ФСС в 2021 году

Организация или предприниматель, которые не работали в отчетном периоде и не производили никаких отчислений сотрудникам, тоже должны отчитаться по форме 4-ФСС. В таком случае надо сдать нулевую форму и тем самым поставить ФСС в известность об отсутствии деятельности в отчетном периоде.

В составе нулевой формы сдают титульный лист и таблицы 1, 2 и 5, которые заполняются прочерками. Вместе с формой можно представить в ФСС пояснение о том, что вы не работали, не начисляли зарплату, и, следовательно, не делали отчислений в фонд. Но это не обязательно, при необходимости ФСС сам запросит нужные сведения.

Сдавайте отчет 4-ФСС в Контур.Бухгалтерии — сервисе для удобного ведения учета и сдачи отчетности через интернет.

Почему при формировании отчета по форме-4 ФСС РФ автоматически не заполняется поле: Код по ОКВЭД в Разделе I

Отправим материал вам на:

«1С:Предприятие 8». Почему при формировании отчета по форме-4 ФСС РФ автоматически не заполняется поле: «Код по ОКВЭД» в Разделе I. При этом в Разделе II такой код заполняется автоматически.

В соответствии с пунктом 6 Порядка заполнения формы-4 ФСС РФ, утв. приказом Минтруда России от 19.03.2013 № 107н «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения»: «В поле «Код по ОКВЭД» указывается код согласно Общероссийскому классификатору видов экономической деятельности ОК-029-2001 (КДЕС Ред. 1), соответствующий основному виду экономической деятельности страхователя в соответствии с частью 1.4 или 5.1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ. Данное поле заполняется страхователями, применяющими пониженные тарифы в соответствии с пунктами 8 или 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ«.

Таким образом, должна быть заполнена таблица 4.3 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ» или таблица 4.4 («Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ. В таком случае, значение «Код по ОКВЭД» в Разделе I будет заполнено автоматически.

Как составить 4-ФСС за 1 квартал 2021 года

С 2021 года вся страна перешла на прямые выплаты от ФСС. В связи с этим Фонд анонсировал новую форму 4-ФСС, но пока её не утвердили. Поэтому, за I квартал 2021 года нужно отчитаться по старой форме. Рассказываем, как её заполнить — там есть нюансы.

Форма отчёта 4-ФСС за I квартал 2021 года

В письме от 9 марта 2021г. № 02-09-11/05-03-5777 ФСС сообщил, что нужно применять текущую форму, которая была утверждена 26.09.2016г. приказом № 381, но с нюансами:

В остальном порядок заполнения отчёта не изменился. Полные требования к заполнению отчёта содержатся в Приложении № 2 к приказу Фонда социального страхования Российской Федерации от 26.09.2016 № 381.

Общие правила заполнения

К коду подчинённости нужно добавить пятую цифру, которая обозначает тип страхователя:

Например, ИП, состоящий на учёте в отделении ФСС города Абакана (Республика Хакасия) будет указывать код 19003. Организация из Абакана напишет 19001.

Общая информация о страхователе

Вся информация титульного листа заполняется страхователем. Только раздел «Заполняется работником территориального органа Фонда» нужно оставить пустым. В образце он выделен синей рамкой. В поле «Номер корректировки» укажите «000», если сдаёте отчёт за этот период в первый раз. Если обнаружили ошибку и отправляете отчёт повторно — «001». С каждым последующим вариантом исправлений номер корректировки будет увеличиваться — «002»«, «003» и т.д.

Важно! Если исправляете отчёт за прошлые периоды, формируйте его по форме, которая действовала в тот период. Даже если сейчас, когда ошибка обнаружена, применяется новая форма.

В поле «Отчётный период» проставьте код:

Поле «Прекращение деятельности» заполняется только тогда, когда организация ликвидируется или ИП прекращает предпринимательскую деятельность. В этом случае нужно указать «Л». Наименование организации или ФИО индивидуального предпринимателя внесите полностью. Так, как это указано в учредительных документах или выписке из ЕГРЮЛ/ЕГРИП.

При заполнении ИНН организации в первых двух ячейках укажите «0», затем впишите 10—ти значный номер. В поле «КПП», если заполняете информацию по обособленному подразделению, укажите КПП обособленного подразделения. При заполнении ОГРН организации в первых двух ячейках ставьте «0». В поле «Код по ОКВЭД» укажите код основного вида деятельности.

Для вновь зарегистрированных страхователей в первый год деятельности основным будет тот ОКВЭД, который указали как основной в учредительных документах, он указан в выписке из ЕГРЮЛ. Начиная со второго года деятельности нужно указывать код, который заявлен основным для установления тарифа взносов от несчастных случаев и профзаболеваний.

Напомним, для установления тарифа взносов от несчастных случаев все организации до 15 апреля каждого года должны отправлять в ФСС заявление о подтверждении основного вида деятельности и справку-подтверждение.

В поле «Адрес регистрации» организации укажите свой юридический адрес, который зафиксирован в ЕГРЮЛ. Предприниматели указывают адрес регистрации по месту жительства. Поля «Среднесписочная численность работников», «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и (или) опасными производственными факторами» заполняйте в соответствии с разъяснениями ФСС. После заполнения формы укажите общее количество листов отчёта и количество листов приложений, если они есть.

При подписании отчёта выберете нужный статус в поле «Достоверность и полноту сведений, указанных в настоящем расчёте, подтверждаю»:

Логика заполнения обязательных таблиц в целом интуитивно понятна. Поэтому останавливаться на каждом из показателей не будем, но отметим моменты, на которые нужно обратить внимание.

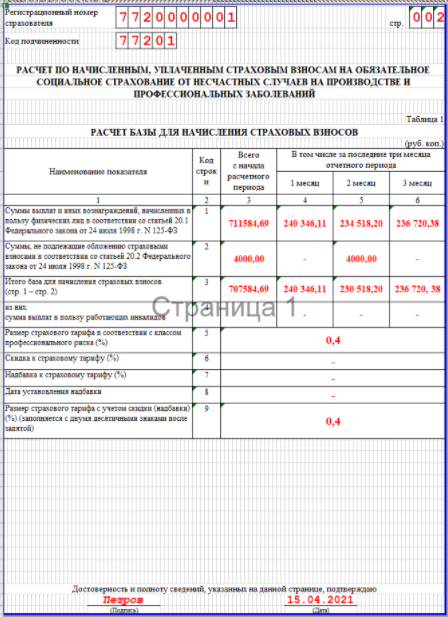

Таблица 1

Первый столбец строки 1 всегда заполняется нарастающим итогом. Если отчёт формируется за первый квартал, укажите сумму выплат за первые три месяца года, если за полугодие — сумму выплат за шесть месяцев, если за девять месяцев — сумму выплат за девять месяцев, и т.д. Во втором, третьем и четвертом столбце укажите выплаты каждого из трёх последних месяцев отчётного периода.

Например, в отчёте за полугодие — суммы выплат за апрель, май, июнь, в отчёте за девять месяцев — соответственно выплаты за июль, август и сентябрь.

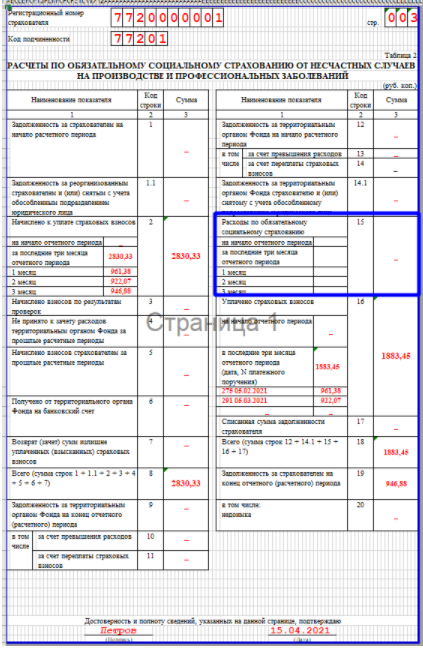

Таблица 2

Сумма задолженности по строке 1 должна совпадать с суммой строки 19 отчёта за прошлый расчётный период. Напомним, что расчётный период — это год, отчётный период — квартал, полугодие и девять месяцев. В нашем образце долгов по уплате взносов за 2020 год у страхователя не было. Поэтому в строке 1 за первый квартал 2021 года стоит прочерк.

Показатель строки 12 должен равняться показателю строк 9 расчёта за предыдущий расчётный период, то есть за предыдущий год. Строку 15 не заполняйте. В образце она выделена синей рамкой. В строке 19 задолженность может изменяться на конец каждого отчётного (за квартал, полугодие, девять месяцев) и расчётного (годового) периодов. Показатель годового отчёта «перекочует» потом в очередной год — будет указываться в строке 1 формы 4—ФСС за следующий год.

Например, в годовом отчёте 4—ФСС за 2020 год организация указала долг по уплате взносов в сумме 240 руб. Этот же показатель должен быть указан в строке 1 всех отчётов за 2021 год.

Таблица 5

В строке 1, графе 3 укажите общее количество рабочих мест. Неважно, проводилась или нет по ним специальная оценка условий труда (СОУТ). В строке 1, графах 4–6 укажите информацию о рабочих местах, по которым СОУТ по факту проведена. Если СОУТ не проводилась, укажите 0.

В нашем примере СОУТ в отношении всех десяти рабочих мест проведена (графа 4), при этом рабочих мест по 3—му и 4—му классу у организации нет. Ставим прочерк.

В соответствии с пунктам 8 Правил отнесения видов экономической деятельности к классу профессионального риска, утвержденных постановлением Правительства Российской Федерации от 01.12.2005 г, № 713 (далее — Правила), экономическая деятельность юридических и физических лиц, являющихся страхователями по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, подлежит отнесению к виду экономической деятельности, которому соответствует основной вид экономической деятельности, осуществляемый этими лицами.

Основной вид экономической деятельности определяется страхователем самостоятельно в соответствии с пунктом 9 Правил, согласно которому основным видом экономической деятельности для коммерческой организации является вид деятельности, который по итогам предыдущего года имеет наибольший удельный вес в общем объеме выпущенной продукции и оказанных услуг, а для некоммерческой организации — тот вид, в котором по итогам предыдущего года было занято наибольшее количество работников организации.

Процедуру подтверждения основного вида деятельности ежегодно должны проходить все юридические лица независимо от организационно-правовой формы, формы собственности и режима налогообложения, являющиеся страхователями по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Подтверждение основного вида экономической деятельности страхователя—юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами, по итогам деятельности за предыдущий год является государственной услугой 1 и необходимо для определения Фондом социального страхования Российской Федерации (далее — Фонд) класса профессионального риска основного вида экономической деятельности и соответствующего этому классу размера страхового тарифа на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на текущий год.

Организации, осуществляющие один вид деятельности, не освобождаются от необходимости подтверждения основного вида деятельности. Однако непредставление документов для подтверждения основного вида экономической деятельности в территориальный орган Фонда не повлияет на установленный размер страхового тарифа.

Следует отметить, что основной вид экономической деятельности страхователя — физического лица, нанимающего лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, соответствует основному виду деятельности, указанному в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП), и не требует ежегодного подтверждения.

Основной вид деятельности вновь созданных организаций, которые не осуществляли свою деятельность в предыдущем году, также не требует подтверждения, поскольку определяется на основании учредительных документов при государственной регистрации в Федеральной налоговой службе (далее — регистрирующий орган) согласно заявленному коду Общероссийского классификатора видов экономической деятельности (ОКВЭД) г основного вида экономической деятельности, внесенному в Единый государственный реестр юридических лиц (ЕГРЮЛ).

Начиная со второго года деятельности, страхователь для подтверждения основного вида экономической деятельности ежегодно в срок не позднее 15 апреля представляет в территориальный орган Фонда по месту своей регистрации документы, указанные в пункте 3 Порядка подтверждения основного вида экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний — юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами, утвержденного приказом Минздравсоцразвития России от 31.01.2006 г. № 55 (далее — Порядок):

— заявление о подтверждении основного вида экономической деятельности по форме согласно приложению № 1 к Порядку;

— справку-подтверждение основанного вида экономической деятельности по форме согласно приложению № 2 к Порядку;

Перечисленные документы представляются на бумажном носителе либо в форме электронного документа.

Если страхователь, осуществляющий свою деятельность по нескольким видам экономической деятельности, в срок не позднее 15 апреля не представил документы, указанные в пункте 3 Порядка, территориальный орган Фонда, руководствуясь пунктом 13 Правил и пунктом 5 Порядка, относит данного страхователя к тому виду экономической деятельности, который имеет наиболее высокий класс профессионального риска из осуществляемых им видов экономической деятельности, и в срок до 1 мая уведомляет страхователя об установленном с начала текущего года размере страхового тарифа, соответствующем этому классу профессионального риска.

Установленный страхователю в соответствии с Федеральным законом от 03.12.2012 г. № 228-ФЗ «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2013 год и на плановый период 2014 и 2015 годов» размер страхового тарифа на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний действует в течение календарного года (с 1 января по 31 декабря включительно). Согласно пункту 6 Правил изменение страхователем в течение текущего года вида экономической деятельности также не влечет изменения размера страхового тарифа, установленного на этот год в отношении такого страхователя.

В целях отнесения страхователя, который не подтвердил или несвоевременно подтвердил основной вид экономической деятельности, к тому виду экономической деятельности, который имеет наиболее высокий класс профессионального риска из осуществляемых им видов экономической деятельности, территориальные органы Фонда используют сведения о кодах по ОКВЭД видов экономической деятельности, содержащиеся в ЕГРЮЛ (подпункт «п» пункта 1 статьи 5 Федерального закона от 08,08.2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»).

Подпунктом 5 статьи 5 Федерального закона от 08.08.2001 г. № 129-ФЗ установлено, что в случае изменения сведений о кодах по ОКВЭД, содержащихся в ЕГРЮЛ, юридическое лицо, в течение трех рабочих дней с момента изменения указанных сведений, обязано сообщить об этом в регистрирующий орган по месту своего нахождения. Аналогичные требования по срокам сообщения в регистрирующий орган об изменениях сведений о кодах по ОКВЭД, содержащихся в ЕГРИП, предусмотрены и для физических лиц, являющихся индивидуальными предпринимателями.

Согласно пункту 9 Правил представления в регистрирующий орган иными государственными органами сведений в электронной форме, необходимых для осуществления государственной регистрации юридических лиц и индивидуальных предпринимателей, а также для ведения единых государственных реестров юридических лиц и индивидуальных предпринимателей, утвержденных постановлением Правительства Российской Федерации от 22.12.2011 г. № 1092, регистрирующий орган в течении 5 рабочих дней с момента внесения в ЕГРЮЛ соответствующих сведений о юридических лицах предоставляет указанные сведения в территориальные органы Фонда.

Следовательно, в случае непредставления (несвоевременного представления) страхователем документов для подтверждения основного вида экономической деятельности в территориальный орган Фонда

сведения о кодах по ОКВЭД, содержащиеся в ЕГРЮЛ, являются единственным источником актуальной информации для применения территориальными органами Фонда положений пункта 5 Порядка.

Учитывая изложенное, рекомендуем организациям своевременно обращаться в регистрирующий орган по месту нахождения для внесения изменений в ЕГРЮЛ, которые уточняли бы перечень кодов по ОКВЭД, исходя из фактически осуществляемых видов экономической деятельности.

Обращаем внимание, организаций, обязанных подтверждать основной вид экономической деятельности по итогам предыдущего финансового года, на следующее:

Согласно информации Министерства финансов Российской Федерации № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете»» в связи с утратой силы с 1 января 201 Зг. Федерального закона от 21.11.1996 г. N2 129-ФЗ «О бухгалтерском учете» пояснительная записка не входит в состав бухгалтерской (финансовой) отчетности.

Вместе с тем частью 1 статьи 30 Федерального закона от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете» предусмотрено, что до утверждения органами государственного регулирования бухгалтерского учета федеральных и отраслевых стандартов, предусмотренных настоящим Федеральным законом, применяются правила ведения бухгалтерского учета и составления бухгалтерской отчетности, утвержденные уполномоченными федеральными органами исполнительной власти до дня вступления в силу настоящего Федерального закона.

Следовательно, при составлении организациями годовой бухгалтерской (финансовой) отчетности за 2012 год продолжает применяться раздел VIII «Информация, сопутствующая бухгалтерской отчетности» Положения по бухгалтерскому учету «бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина России от 06.07.1999 г. № 43н, предусматривающий возможность представления организацией дополнительной информации, раскрывающей, в том числе, динамику важнейших экономических и финансовых показателей деятельности за ряд лет.

123298, г. Москва, 3-я Хорошевская улица, д. 12

Телефон: 8 (495) 587-43-84

Контактные телефоны филиалов регионального отделения в разделе Филиалы