код 127 страны 127 какой

Код вычета 127 в 2-НДФЛ

Граждане России, которые воспитывают несовершеннолетних детей, а также содержат взрослых детей-студентов не старше 24-х лет, обучающихся на дневном отделении, получают право на использование вычета по подоходному налогу.

В результате сумма дохода, принимаемая в качестве налогооблагаемой базы, будет снижена на размер законодательно установленного вычета, что приведет к уменьшению уплачиваемого подоходного налога.

Эта мера используется государством с целью дополнительной поддержки семей, занимающихся воспитанием и содержанием детей и, согласно статье 218 российского Налогового кодекса, применяется к следующим категориям граждан:

Важным условием для получения права на налоговый вычет является российское налоговое резидентство. Это означает, что человек должен находиться на территории России как минимум 183 дня в году.

Расшифровка кода вычета 127

Этот реквизит применяется в декларациях по форме 2-НДФЛ, а также в бухгалтерской документации, где отражаются сведения о заработках и расходах физических лиц.

Код 127 означает, что родитель или усыновитель может воспользоваться налоговым вычетом на второго ребенка до 18 лет, или до 24 лет – если он учится на очном отделении учебного учреждения.

Чем отличаются коды 127 и 126

Экономическая сущность данных вычетов является одинаковой. Оба они относятся к вычетам на ребенка до 18 лет, или до 24 лет – если он обучается в учебном заведении на дневном отделении.

Разница состоит лишь в том, что код 127 означает предоставление вычета на второго ребенка, а код 126 – на первого. Сумма каждого вычета составляет 1400 рублей.

В декларации 2-НДФЛ, а также в иных бухгалтерских регистрах, используемых для учета доходов и расходов налогоплательщиков, вычеты на детей (первого и второго) нужно указывать под своими кодами – невзирая на то, что по своей сути и сумме они одинаковы.

Например, если гражданин имеет двоих детей, на каждого из которых можно воспользоваться вычетом в сумме 1400 рублей, то в справке 2-НДФЛ нельзя указывать общую сумму одной строкой – 2800 рублей под общим кодом, а следует отразить так:

Если этого не сделать, то налоговый орган может отказать в праве на получение налогового вычета по причине некорректно заполненной декларации 2-НДФЛ.

Пример расчета

Согласно российскому Налоговому кодексу, сумма вычета по коду 127 составляет 1400 рублей в каждом месяце отчетного года.

Например, если гражданин заработал за месяц 50 000 рублей и имеет двоих детей до 18 лет (или до 24 лет, обучающегося на очном отделении), то, при отсутствии у него прав на использование других вычетов, налогооблагаемая база составит:

Сумма вычета составит 2800 рублей, поскольку вычет по коду 127 в сумме 1400 рублей предоставляется на второго ребенка, но аналогичный вычет (его код 126) предусмотрен и для первого ребенка, и он также составляет 1400 рублей.

Чем отличаются коды 127, 131 и 115

Код вычета 115 применялся до начала действия Приказа ФНС от 22 ноября 2016 года, который был издан под номером № ММВ-7-11/633@. Раньше он использовался для отражения сведений о детских вычетах вне зависимости от того, для кого они предназначались – для родителей, усыновителей, попечителей, опекунов либо других законных представителей.

После вступления вышеупомянутого Приказа в силу, код 115 бал отменен. Вместо него ввели коды 127 и 131.

Первый из них адресован только родителям (или их супругам) и усыновителям, второй – только опекунам, попечителям либо приемным родителям (или их супругам).

Дополнительные ограничения

Вычетом можно пользоваться до тех пор, пока доход физического лица не превысит уровень, установленный статьей 218, пунктом 4, подпунктом 1 Налогового кодекса России.

Право на вычет по коду 127 у налогоплательщика сохраняется до того, пока сумма его дохода в данном отчетном году не достигнет 350 тыс. руб. После этого льгота больше не предоставляется, и воспользоваться ей можно будет только в следующем календарном году.

Как подтвердить право на вычет по коду 127

Пунктом 4 подпунктом 1 статьи 218 российского Налогового кодекса предусмотрено, что право на вычет по коду 127 предоставляется после подачи налогоплательщиком соответствующего заявления, а также предъявления подтверждающих документов.

Но в законодательстве нет четкого перечня данной документации. В зависимости от ситуации могут потребоваться:

Тот факт, что ребенок, не достигший 24-х лет, учится на дневной форме, необходимо подтвердить справкой из учебного заведения.

Код вычета 126 и 127 по НДФЛ

Стандартные налоговые вычеты могут применяться ко многим сотрудникам. Однако не каждый работник об этом знает. К слову, сотрудники отдела кадров или бухгалтерии не обязаны сообщать об этом поступающим на работу, так как предоставление документов это право работника, а не его обязанность. Коды вычета 126 и 127 встречаются чаще всего, так как имеют отношение к первому и второму ребенку.

Общая информация

Налоговым вычетом называют своеобразную льготу для сотрудника. Примечательно, что существует несколько видов. Наиболее популярны личные вычеты и на детей.

К первым относятся небольшие суммы, которые не облагаются налогом и на которые имеют право участники войн, а также инвалиды первой и второй группы.

Ко второй обширной группе можно отнести те суммы, которые не облагаются по ставке тринадцати процентов из-за того, что сотрудник имеет детей. Здесь классификация достаточно масштабна, так как на код вычета влияет все, от наличия второго родителя и до того, каким по счету является ребенок.

Как можно рассчитать свой налог?

Если работник сам хочет проверить свой налог, то он должен знать, как правильно его рассчитывать. В общем случае вся сумма его заработной платы умножается на тринадцать процентов или же на 0,13.

Однако если у сотрудника есть право на налоговый вычет и он предоставил полный пакет документов, то он должен облагать не всю сумму своей заработной платы, а только ее часть.

Код вычета 126 и 127 предполагает, к примеру, что у сотрудника, который имеет первого или второго несовершеннолетнего ребенка, есть право на вычет в сумме 1400 рублей. Если детей двое, то сумма удваивается. Однако необходимо вовремя принести все документы на детей. Иначе возвращать потерянные суммы придется через налоговые органы и только за определенный период.

Практический пример. Расчет налога

Сотрудница Иванова И. И. представила документы на своих детей. К ней применяются коды вычета 126 и 127, то есть на первого и второго ребенка соответственно. Если общая сумма заработка Ивановой И. И. за месяц составила 10000 рублей, то без льготы она должна была заплатить государству 1300 рублей.

Но, так как у сотрудницы есть право на стандартные налоговые вычеты кода 126, 127, то из ее заработной платы при расчете налога можно смело вычитать 1400 и 1400 рублей. Итого, налогом облагается сумма в 7200 руб. Сумма налога, перечисляемого в бюджет, составит 936 рублей. Это означает, что льгота Ивановой И. И. сэкономила ей 364 рубля.

Вычет кода 126: что это?

Налоговый вычет с кодом 126 обозначает льготу по НДФЛ на первого ребенка. Примечательно, что пользоваться ей может не только тот, чей ребенок не достиг восемнадцати лет. При предоставлении справки из учебного заведения, подтверждающей, что ребенок обучается на очной форме, льгота продолжает действовать до достижения ребенком двадцати четырех лет.

Также стоит отметить, что данный код вычета используется с конца 2016 года. Ранее ему соответствовал код 114, который также относился к первому ребенку, не достигшему совершеннолетия или получающему образование, но только на очной форме обучения.

Сумма кода вычета 126 составляет 1400 рублей. Это означает, что именно эта часть заработной платы работника не облагается налогом. То есть, в месяц получается экономия в 182 рубля.

Также нельзя забывать о том, что вычет перестает применяться, если сумма заработной платы за календарный год достигла 350 000 рублей. В месяце, в котором была собрана эта сумма, коды вычета 126 и 127 действовать не будут.

Если родился ребенок: несем документы

Если у сотрудника, который работает на предприятии, родился ребенок, то он может сразу принести весь пакет документов для предоставления стандартного вычета кода 126 и 127, да и любого иного. Все зависит от того, какой по счету ребенок появился в семье.

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают.

К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести. Также стоит принести и копию паспорта, где указано, что после смерти супруга или получения статуса матери-одиночки родитель не вступал в брак. Это необходимо для того, чтобы бухгалтерия знала, какие именно коды применять. Код вычетов по НДФЛ 126 и 127 применяется только для тех, кто воспитывает ребенка в полной семье. У одинокого родителя эти суммы будут удвоены.

Также стоит обратить внимание на смену фамилии. В особенности это касается женщин. Если в свидетельство о рождении вписана девичья фамилия, а сейчас сотрудница имеет иные данные, то также стоит принести и документ, подтверждающий это. В данном случае это будет свидетельство о заключении брака.

В личном заявлении следует указать свои данные, в каком отделе работает сотрудник, а также данные ребенка, начиная с фамилии, имени и отчества и заканчивая датой рождения. Также стоит поставить подпись и дату написания заявления.

Тянуть с предоставлением документов не стоит, так как даже если малыш появился 29 числа, то вычет будет предоставляться за весь отработанный месяц. Это стоит учитывать и бухгалтерам. Налоговый вычет на ребенка предоставляется с месяца появления его на свет, при условии своевременного предоставлении документов.

Новое место работы. Что нужно?

Если работник пришел на новое место работы и хочет получать налоговый вычет, то помимо документов, которые были перечислены выше, ему необходимо предоставить и справку по форме 2-НДФЛ. Это нужно для того, чтобы бухгалтер мог внести сведения о заработной плате сотрудника с начала года. Это позволяет не дать воспользоваться вычетом по достижении порога в 350 000 рублей.

Также, если работник устраивается на новое место в том же месяце, в котором был уволен из иной организации, бухгалтер может проверить, начислялись ли ему уже вычеты за этот месяц.

Код вычета 126 и 127 в справке 2-НДФЛ можно увидеть непосредственно под графой с доходом сотрудника. Разделив сумму каждого из них на 1400, можно узнать, за сколько месяцев вычет был предоставлен. Если работник уже получил свою льготу за данные месяц, то работодатель устанавливает вычеты только со следующего месяца. Если был перерыв между местами работы, то возврат денег за этот период не предусмотрен.

Примечательно, что если работник за год успел сменить несколько мест работы, справки ему придется брать с каждого из них. Даже если отработано там было несколько дней. Доход должен быть суммирован и внесен в базу для того, чтобы правильно рассчитать налоги.

В остальном же для тех, кто хочет пользоваться кодом налогового вычета 126 и 127, необходимо принести копию свидетельств о рождении детей, а также личное заявление. Также стоит принести справки с мест учебы, если ребенок старше восемнадцати лет.

Код 127. Особенности

Код вычета с номером 127 обозначает льготу для тех, кто имеет второго ребенка. Предоставляют его тем, кто передает пакет документов. Сумма вычета при этом совпадает с суммой льготы на первого ребенка и составляет 1400 рублей.

Это означает, что ежемесячно работник, который имеет право на льготу, экономит 182 рубля. Лимит для использования этого вычета такой же, что и для первого ребенка, а именно 350000 рублей.

До конца 2016 года этому коду соответствовало обозначение с номером 115, имело оно все те же параметры. Данным кодом пользуются также те родители, чей второй ребенок достиг совершеннолетия, но не достиг еще двадцати четырех лет и обучается при этом на дневной форме.

Документы на вычет. Код 127

Коды налогового вычета 126 и 127 похожи, поэтому имеют схожий набор документов. Однако для последнего он будет несколько шире.

Если работник имеет двоих детей, не достигший восемнадцати лет или же обучающихся на дневной форме, он должен предоставить следующие документы:

Также стоит отметить, что если первый ребенок уже не подходит под категорию лиц, на которые предоставляется вычет, то свидетельство на него все равно нужно принести. Это подтверждает тот факт, что ребенок, на которого используется код 127, является вторым.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2017 году можно получить деньги за 2014, 2015, 2016 годы.

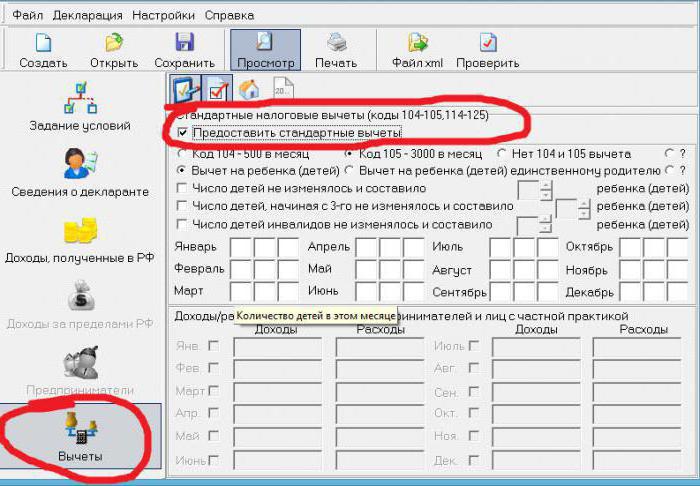

Коды вычета 126 и 127 в декларации сядут автоматически, если в программе, предоставляемой сайтом Налоговой службы, указать их в определенной вкладке. Если возврат осуществляется за несколько лет, то и деклараций придется составить несколько, отдельно за каждый год.

Коды вычета НДФЛ 126 и 127

kody_vycheta_ndfl_126_i_127.jpg

Похожие публикации

Часть информации в отчетах, связанных с исчислением НДФЛ, отражается в зашифрованном виде. Благодаря введенным обозначениям можно сразу определить вид полученного дохода или предоставленного вычета, проверить правильность заполнения сведений. В справках о доходах (2-НДФЛ) нередко можно встретить коды вычета 126 и 127 – расшифруем, что они обозначают и в каких случаях используются.

В каких документах отражают вычеты 126 и 127

Порядок исчисления подоходного налога и предоставления вычетов закреплен в гл. 23 НК РФ. Шифры, используемые в документах по НДФЛ, строго регламентированы. Перечни кодовых обозначений доходов и вычетов размещены в таблицах приложений к Приказу ФНС от 10.09.2015 г. № ММВ-7-11/387@ (ред. от 24.10.2017).

Коды по налогу применяют:

Чаще всего используют утвержденную кодировку работодатели, а проверяют сведения, отражаемые ими в справках и регистрах, налоговики.

Вычеты по НДФЛ предоставляются по заявлению налогоплательщика. Все допустимые варианты уменьшения облагаемого дохода перечислены в ст. 218-221 НК РФ.

Что обозначает код вычета 126 в 2-НДФЛ

Код вычета 126 утвержден приказом ФНС № ММВ-7-11/633@ от 22.11.2016. Ранее применялся другой шифр, 114.

Код вычета НДФЛ 126 будет отражаться у родителя (его супруга/супруги) или усыновителя, если его первый ребенок:

Льгота ежемесячно предоставляется в сумме 1400 руб., пока общая сумма полученного родителем дохода не превысит 350 тыс. руб. с начала года. Обозначенный кодом 126 вычет в 2-НДФЛ (с 2021 г. – Сведения о доходах, прилагаемые к Расчету 6-НДФЛ) вписывают в раздел 3 документа общей суммой за год, без разбивки по месяцам.

Код вычета 127

Вычет, обозначаемый кодом «127», тоже относится к стандартным вычетам на детей. Приказ ФНС № ММВ-7-11/633@ изменил только сам шифр – со 115 на 127, но не внес дополнений в содержание. Вычет, обозначаемый этим кодом, предоставляют родителям (супругам родителей) и усыновителям на второго ребенка:

Условия предоставления вычетов (126 и 127) одинаковы – для получения льготы на 2-го ребенка тоже достаточно обратиться к работодателю. Облагаемый доход уменьшается на 1400 руб. в месяц, пока доход не достигнет 350 тыс. руб. с начала года

Код вычета в 2-НДФЛ (Сведениях о доходах) и размер предоставленной льготы указывают также в разделе 3 общей суммой.

Кодировки 126, 127 могут присутствовать в документе одновременно, если оба ребенка соответствуют критериям пп. 4 п. 1 ст. 218 НК РФ. Сумма каждого из вычетов не может быть больше 16 800 руб. за год (1400 руб. х 12 мес.).

Должны ли в справке стоять оба кода одновременно?

Шифры 126 и 127 в справке о доходах – признак того, что у физического лица есть дети младше 18 или 24 лет. Но прямой взаимосвязи нет:

Код вычета в справке 2-НДФЛ (Сведениях о доходах) на первого и/или второго ребенка может принимать и другие значения, например, если вычет предоставляется опекуну, попечителю (коды 130, 131), если родитель (опекун, попечитель) является единственным (вычет удваивается – коды 134-137). Другое обозначение кода применяется и когда ребенок третий или более поздний по счету — необлагаемая сумма в таких случаях больше, поэтому и кодовые обозначения утверждены другие (коды 128, 132, 138, 139).

Полный список шифров для вычетов можно найти в Приложении 2 к Приказу ФНС № ММВ-7-11/387@.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Код вычета 127 в справке 2-НДФЛ

127.jpg

Похожие публикации

С 2017 года изменилась кодировка стандартных вычетов из облагаемых подоходным налогом доходов (приказ № ММВ-7-11/633@ от 22.11.2016). В частности, по-новому шифруются вычеты на детей. Например, код 126 применяется для определения вычета родителю или усыновителю на первого ребенка, код вычета 127 – на второго. Разберемся, в каких случаях используются эти коды.

Код вычета 126 и 127

Это обычные одинарные вычеты, позволяющие уменьшить облагаемую сумму дохода на 1400 руб. по каждому коду (пп. 4 п. 1 ст. 218 НК РФ). Т.е., родителю (усыновителю) двоих детей может быть предоставлен ежемесячный вычет на 2800 руб. (1400 (код 126) + 1400 (код 127)). В других ситуациях, к примеру, при отказе от вычета одного из родителей в пользу второго, код этой льготы будет изменен: двойному вычету на первого ребенка присваивается шифр 142, на второго – шифр 144. Вычет, получаемый единственным родителем в двойном размере, кодируется также по-другому – 134 на первого, 136 – на второго ребенка. ФНС мотивирует введение новых кодов необходимостью более глубокого статистического наблюдения и анализа.

Заметим, что использование вычета – право физлица, и от него зависит, будет он его реализовывать или нет. Кадровики и бухгалтеры не обязаны информировать персонал о подаче заявления на вычет. Чтобы заявить об этом праве, физлицам придется собрать и представить в бухгалтерию своей фирмы следующие документы:

Код вычета 126, 127 отражает предоставляемую родителю (усыновителю) льготу с месяца рождения (усыновления) до достижения детьми возраста 18 лет, а если они обучаются на очном отделении любого образовательного учреждения, то она продлевается до 24-х лет. Вычет предоставляется:

Пример

У сотрудника компании двое детей 10-ти и 19-ти лет. Первый ребенок учится в школе, второй – обучается в колледже. Заработная плата сотрудника составляет 45 000 в месяц. Оформив заявление с прилагающимися к нему справками, сотрудник передал его в бухгалтерию. С января он получил право на налоговый вычет на детей в сумме 2800 руб. (1400 + 1400).

(45 000 – 2800) х 13% = 5486 руб.

Применение вычета продолжится 7 месяцев, так как в августе доход сотрудника превысит 350 000 руб. (45 000 х 8 мес. = 360 000), значит, с августа облагаться налогом будет полная сумма дохода за месяц. Общий размер вычетов по кодам составит за год 19 600 руб.: по коду 126 – 9 800 руб. (1400 х 7 мес.), по коду 127 – 9 800 руб. (1400 х 7 мес.).

С начала следующего года сотруднику придется вновь подать заявление на вычет.

Код вычета 127 в справке 2-НДФЛ

В справке 2-НДФЛ использование налогоплательщиком стандартного вычета фиксируется в разделе № 4, в специально отведенных полях. Так, продолжая приведенный пример, в форме 2-НДФЛ в 4-м разделе будут указываться суммы вычетов по кодам: 126 – 9 800 руб. и 127 – 9 800 руб.

В разделе № 3 при отражении ежемесячных доходов в графах «код вычета» суммы стандартных вычетов не указываются.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Что означает код вычета 127 в 2-НДФЛ

Код вычета 127 в 2-НДФЛ — возмещение налога за второго ребенка в возрасте до 18 лет (для студентов очной формы до 24 лет). Является стандартным и применяется работодателем.

Отмена 2-НДФЛ

Справок 2-НДФЛ с 01.01.2021 не существует. ФНС России приказом от 15.10.2020 № ЕД-7-11/753@ разделила их на два разных документа:

Коды для возврата налога и доходов в новых справках практически не изменились (добавлены несколько новых и изменены названия старых).

Кодировка информации о доходах и удержанном налоге

Для обозначения видов доходов и предоставленных налогоплательщикам налоговых вычетов (стандартных, социальных и имущественных) применяется система кодировки, которая утверждена приказом ФНС России от 10.09.2015 № ММВ-7-11/387@ и содержится в приложении № 2 к нему. Для каждого вида дохода или возврата налога предусмотрен отдельный код:

Специальные коды необходимы для насыщения документа информацией без перегрузки. Замена длинных названий цифровыми обозначениями делает его более лаконичным. Каждый сотрудник ФНС, бухгалтер или иное заинтересованное лицо сможет легко узнать, что значит код 127 в 2-НДФЛ или любой другой, открыв таблицу из приложения. Из нее ясно, что под цифрами 127 скрывается стандартный налоговый вычет, положенный родителям (усыновителям) на второго ребенка. Код 126 означает стандартный вычет на первого ребенка, и путать их в справке нельзя, так как они отличаются.

Значение 127

Льгота предусмотрена для:

Ее предоставляют до достижения ребенком возраста 18 лет или 24 года для студентов, которые получают образование в очной форме.

Какими документами подтверждается возмещение НДФЛ за второго ребенка

Чтобы была проставлена сумма вычета 127 в справке 2-НДФЛ, работодателю необходимо его применять. Для этого работник предоставляет:

Свидетельства на взрослых детей необходимы для правильного определения суммы возмещения, которая зависит от общего количества детей. В нестандартных ситуациях требуются дополнительные документы:

Никаких разрешений или уведомлений от ИФНС не требуется. Вычет предоставляется работодателем на основании документов.

Образец заполнения с кодом 127

Действующая расшифровка кода вычета 127 в 2-НДФЛ или новой справке о доходах означает вычет за второго ребенка. Его указывают в разделе 3 документа. Рассмотрим на примере, как выглядит заполненный документ с его применением: