оплата без cvv кода и смс

Нет времени объяснять, блокируй карту! Четыре способа снять ваши деньги без подтверждения по СМС

Треть россиян в возрасте до 25 лет постоянно пользуются бесконтактными платежами, а 2% граждан страны вообще отказались от наличных, свидетельствуют данные «Левада-центра». Картой удобно расплачиваться в продуктовых и в транспорте, ее можно привязать к медиасервисам и такси, запланировать платежи по коммуналке. Но есть и оборотная сторона медали. О ней 66.RU рассказал Артем Трофимов, специалист по безопасности карт в банке для предпринимателей «Точка».

Как могут украсть деньги?

В банковской сфере есть понятие «скомпрометированная карта». Это карта, полный номер которой, код CVV2 или CVC2 и другие данные стали общедоступны или попали в руки мошенников. Этих данных может быть достаточно, чтобы банк предоставил доступ к вашим деньгам. Узнать о том, что карта скомпрометирована, практически невозможно, пока ею не воспользовались без вашего ведома.

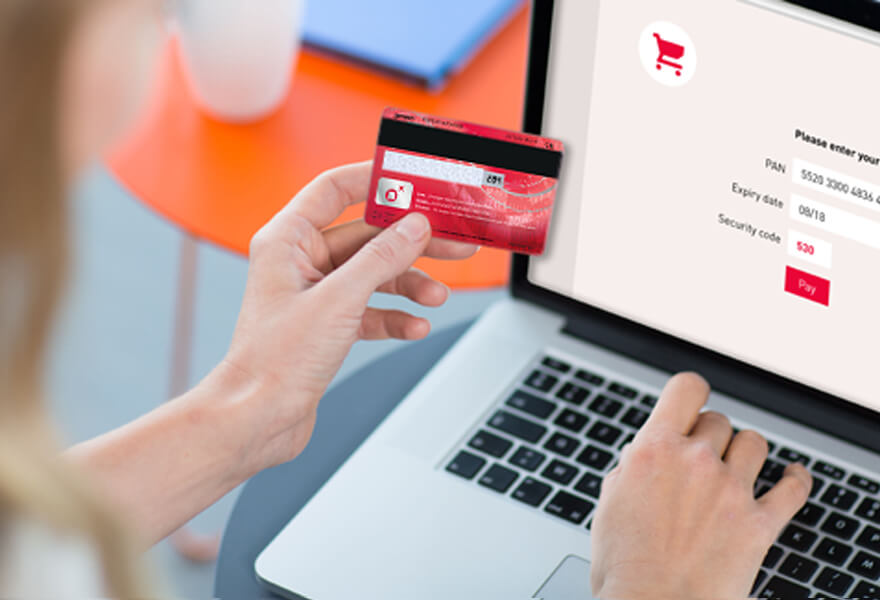

Как это может произойти? Если мошенник знает номер карты и CVV2 или CVC2, он способен совершать операции в интернет-сервисах, которые не поддерживают или намеренно не используют технологию 3D-Secure. Проще говоря, не отправляют вам одноразовый пароль, чтобы подтвердить, что покупку оплачивает именно владелец карты, а не кто-то другой.

Проверять ли личность покупателя с помощью 3D-Secure или нет, решает онлайн-продавец, а не банк, выпустивший карту. Некоторые компании осознанно проводят часть операций без этой технологии, чтобы упростить покупки для клиентов.

Интернет-магазин AliExpress сознательно отказался от 3D-Secure. Первые несколько операций там будут подтверждаться одноразовым кодом. Когда в магазине убедятся, что учетная запись не мошенническая, вам позволят совершать сделки без 3D-Secure, чтобы покупатель не делал лишних движений и не передумал после того, как ему придет СМС с паролем для подтверждения операции. Таким образом, в AliExpress самостоятельно решают, когда использовать 3D-Secure, а когда нет.

AliExpress — лишь пример того, как можно оплачивать покупки без 3D-Secure, а не место, где реально воруют. Через него практически не крадут деньги.

Агрегаторы Uber и «Яндекс.Такси» тоже не используют 3D-Secure. Мы в «Точке» не видим всплеска мошенничества в Uber, по-моему, это разовые случаи в других банках. Схема, с помощью которой мошенники выводят деньги через сервис, может быть такой. Воры привязывают украденные реквизиты — номер карты и код к ней — к профилю пассажира. Затем создают виртуальный профиль таксиста и «оплачивают» его услуги украденной картой, то есть имитируют поездки, а потом получают возмещение реальными деньгами.

Мошенники крадут деньги у клиентов банков через Uber. Под угрозой счета даже тех, кто не пользуется такси

Примеры с «Хабр»:

Мошенники хотят получить деньги с карты, а не расплачиваться за услуги с помощью украденных данных. Тем более, Booking.com и Airbnb потребуют для такой оплаты документ, удостоверяющий личность. Поэтому найти того, кто жил за чужой счет, не составит труда.

Как защитить данные?

Бережно относиться к реквизитам карт и стараться не компрометировать их. Во-первых, пользуйтесь бесконтактной оплатой через Apple Pay, Google Pay, Samsung Pay и другие сервисы. Они меняют реквизиты пластиковой карты на виртуальные — токен. Токены помогают уберечь реквизиты от третьих лиц. Даже если информацию токена узнают, она будет бесполезна, потому что в каждой транзакции используются зашифрованные динамические данные. Не за горами использование таких же токенов и при оплатах в интернете по технологии EMV® Secure Remote Commerce.

Если вы подозреваете, что карта скомпрометирована, сразу блокируйте ее с помощью звонка или письма в банк. После этого никто не сможет потратить деньги со счета, даже зная пин-код, CVV2 и другие данные.

Что делать, если деньги украли?

Срочно сообщите об этом банку. Тогда вы с большой вероятностью сможете опротестовать мошеннические операции, особенно когда 3D-Secure не использовался. Это плюс карт по сравнению с наличными, которые воры вам вряд ли вернут.

Даже если оспорить покупку или перевод не выйдет, есть возможность заморозить ваши деньги на счетах мошенников, чтобы впоследствии вернуть их по требованию правоохранителей.

Редакция 66.RU благодарит банк для предпринимателей «Точка» за помощь в подготовке материала.

Как снять с карты деньги без кода CVV

Недавно нужно было пополнить карту Рокетбанк с карты Альфа-Банк, вот что из этого вышло.

Карты альфы с собой не было, ну вроде номер, дату помню, решил код CVC2/CVV2 тоже вспомню. Операцию провел, деньги перевелись.

Вечером приехал домой, решил проверить код, а CVV другой! Те есть вся страна пересылает друг другу лицевую сторону карты со сроком, но бережно хранит cvc, который банк, оказывается, не чекает!

Пишу в Альфу узнать как такое могло произойти. Мне отвечают, что вообще ни при каких обстоятельствах этого не могло было быть, идите типа в Рокет и с ними разбирайтесь.

Я, конечно, не поверил, но спросил и мои догадки подтвердились. Проблема оказалась на стороне Альфа-банка. Пишу в альфу и ещё раз говорю, что у них дыра в безопасности и чтобы с ней разобрались. Они опять отвечают, что проблема не у них.

Ладно, раз не у них дыра, значит она у Рокетбанка, но решил перепроверить эту теорию. Захожу в Тинькофф Банк и пополняю там карту с карты АльфаБанка с неверным кодом Си-Ви-Ви и опять перевод проходит!

Опять пишу в альфу, чтобы разобрались. Говорю: переводил в два банка и в обоих случаях платежи прошли с неверными данными. А они меня опять отправляют в поддержку вышеуказанных банков, типа у них проблемы. Ну я уже не отстаю и требую разобраться.

И вдруг, оказывается, выясняется вот что: «Операция проходит, так как их вы подтверждали по SMS, то есть если бы сторонний сервис не требовал СМС, то с неправильным CVV кодом и операция бы не прошла. Ну а в данном случае код с оборота карточки можно было и вовсе не указывать.»

Да, я знал, что есть сайты интернет-магазинов, на которых оплата идет только по номеру карты и сроку действия, а CVV не обязателен, например, в Amazon. Но чтобы переводы C2C проходили без указания верного кода безопасности это было для меня открытием!

Оказалось, что операция действительно может произойти, если был указан верный код из SMS. Дело в том, что процедура проверки Альфа-Банком карты отправителя осуществляется одним из трех способов:

То есть, если перевод с карты на карту был подтвержден по SMS в рамках технологии 3D-Secure, то дополнительный ввод CVV/CVC не нужен. Сегодня это уже сложившаяся общепринятая практика, используемая на данный момент практически всеми банками.

Это объясняется просто — технология подтверждения по коду CVV разрабатывалась когда 3D-Secure ещё не было и служила защитой от несанкционированных платежей по платёжным данным с лицевой стороны банковской карточки. Таким образом подтверждение переводов CVV-кодом уже, оказывается, является пережитком прошлого, как когда-то подпись на чеках-слипах в магазинах.

Но как быть с тем, что сегодня всё, что передается посредством SMS, совсем не находится в безопасности? Например, достаточно взять свой смартфон и посмотреть список приложений, имеющих разрешение на чтение сообщений SMS — вот вы тем самым и отдали им полный доступ ко всем своим банковским счетам. Ведь зачастую СМС-код является единственной преградой для авторизации доступа к банк-клиенту вашего в онлайн-банка.

И это не считая админов систем операторов связи, контент-провайдеров, через которые работают системы рассылки смсок, операторов СОРМ (сокр. от Система технических средств для обеспечения функций оперативно-разыскных мероприятий). При желании все они могут получить определенный доступ к вашим финансам. В интерфейсе СОРМ или лог-контроллера вполне реально подсмотреть все подтверждающие коды от банков и платежных систем. В Сбербанке, например, для активации андроид-клиента достаточно ТОЛЬКО sms!

И про клон SIM-карты сегодня уже слышали многие, хотя от клонирования защита какая-то все-таки у банков работает. Например, при клоне сим-карты блокируются транзакции по 3DSecure. Хотя, говорят, нет 100%-ой гарантии блокировки при клонировании симок, а вот при их перевыпуске оператором — есть.

В итоге, для отправки денег по номеру карты нужно знать только ее 16-значный номер. Срок и код CVV/CVC сейчас это уже лишнее. Главное сделать так, чтобы получать смску с кодом 3DSecure на секретный телефон, номер которого известен только вам.

Опасно ли сообщать 3 цифры с карты при расчетах в Интернете в 2021 году

Электронные деньги семимильными шагами вытесняют наличные. И в общем-то, неудивительно, ведь такая форма гораздо удобнее, особенно если речь идет о больших суммах. Да и за электронными платежами – будущее, особенно если учесть высокий уровень безопасности проведения таких транзакций. Конечно, при условии, что держатель карты не будет разглашать кому попало конфиденциальную информацию.

Что означает CVV-код и зачем он нужен

В целях безопасности банковские карты получают по умолчанию многоуровневую систему защиты, предотвращающую мошеннические действия. И это не только ПИН-код и двухфакторная аутентификация, но и Card Verification Value, что дословно переводится с английского как «Значение верификации карты».

Card Verification Value или CVV2/CVC2 (именно эти аббревиатуры принято использовать) представляет собой зашифрованный в магнитной ленте код, который используется в VISA – платежной системе международного образца.

Примечательно, что цифра «2» в этом случае обозначает второй уровень защиты, который невозможно изменить в отличие от того же ПИН-кода. Определить этот код совсем не сложно – он представляет собой открытую комбинацию из трех отдельно прописанных цифр, размещенных на обороте карты.

Для чего он нужен? Здесь как раз все очень просто – для верификации при оплате товаров и услуг на различных торговых онлайн-площадках.

Так, введение шифра владельцем карты фактически подтверждает ее принадлежность и согласие на проведение транзакции, поэтому практически все современные интернет-магазины запрашивают этот код, чтобы избежать различных инцидентов, связанных с мошенническими действиями с чужими карточными счетами.

Можно ли сообщать три цифры с обратной стороны карты при проведении оплаты в интернете

Код CVV запрашивается с той целью, чтобы исключить довольно распространенную ситуацию, когда мошенники подглядывают и запоминают чужой номер карты и ПИН-код при его введении владельцем. В то же время данную информацию могут запрашивать и сами злоумышленники для проведения платежей. Именно поэтому нужно четко знать, кому и когда его можно озвучивать.

Всегда ли интернет-магазин запрашивает 3 цифры

Важно помнить, что банковские работники никогда не спрашивают конфиденциальную информацию у клиентов по телефону. CVV-код не исключение, поэтому его использование становится актуальным при проведении определенных транзакций в официальных мобильных клиентах и офисах кредитно-финансовых учреждений.

И тут как бы все ясно и безопасно, ведь шансы нарваться на мошенников, выдающих себя за сотрудников банка непосредственно в самом банке, стремятся к нулю, да и подделать мобильный клиент невозможно.

Другое дело вводить свой CVV вместе с другими банковскими реквизитами на сторонних сайтах, среди которых и интернет-магазины, ведь кто даст гарантию, что по ту сторону монитора не сидит группа злостных хакеров, только и ждущих эту информацию для того, чтобы выпотрошить чужой счет?

На самом же деле в платежной системе предусматривается и этот момент, и для исключения потенциальной опасности платежи, предусматривающие введение CVV-кода, автоматически перенаправляются на страницу банка, проходя через систему аутентификации 3D Secure/Secure Code.

К слову, такое перенаправление можно встретить далеко не в каждом магазине, а некоторые торговые точки и онлайн-площадки, принимающие электронные платежи, и вовсе отказываются от запроса CVV.

К слову, такие действия можно охарактеризовать как «на свой страх и риск», ведь в случае, если мошенники рассчитаются за товар с чужой карты, то возмещать ущерб придется продавцу. Альтернативой может стать судебное разбирательство, и согласитесь – перспектива так себе.

Есть ли опасность для покупателя при передаче CVV-кода?

Так как же лучше с введением CVV-кода или без него? Вопреки распространенному мнению, ответ очевиден – конечно же с ним. Но при определенных условиях, а точнее, при одном из них – магазин должен поддерживать систему 3D Secure/SecureCode, перенаправляя платеж на страницу банка.

В этом случае бояться нечего, причем как реальному покупателю, так и потенциальной жертве мошенников, данные которой были частично украдены.

Мало того, ничего угрожать не будет в этом случае даже тем держателям карты, у которых эту самую карту увели вместе с кошельком или при любых других обстоятельствах. А все потому, что при перенаправлении на банковскую страницу через систему 3D Secure/SecureCode срабатывает 3-й уровень защиты, под которым подразумевается одноразовый код для безопасной верификации, приходящий по запросу на подвязанный к клиентской карте смартфон в СМС.

Передавать содержимое этого сообщения другим лицам запрещается, о чем предупреждается в СМС. Это на случай, если при попытке проведения транзакции мошенники позвонят жертве и, представившись банковским сотрудником, попробуют выведать у него этот самый код.

Подводя итоги, стоит отметить, что 3D Secure/SecureCode страхует держателей карты даже в тех случаях, когда их пластик попадает в руки к злоумышленникам. В этой ситуации довести дело до конца можно будет только в том случае, если вместе с картой удастся заполучить и подвязанный к ней телефон или, на худой конец, выведать пришедший на него код у нерадивого владельца карты.

Какие данные банковской карточки можно передавать без риска

Ликбез по CVV, конечно же, очень важен, но это далеко не вся информация, которую следует знать о безопасности банковских карт и электронных платежей. Ответы на следующие распространенные вопросы добавят ясности.

Что можно сообщать

И вновь повторимся, что банковские сотрудники никогда не звонят клиентам с целью выяснения или уточнения их личных данных. Происходит это в крайне редких случаях и только при условии, что звонит сам клиент на официальную горячую линию банка.

Во всех остальных ситуациях можно сообщать последние четыре цифры номера карты и свое ФИО, которое может быть прописано в назначении к платежу. В последнем случае данная информация будет доступна и получателю платежа, вне зависимости от того, физическое это лицо или юридическое.

Что нельзя называть

Этот список более обширный. Тут гораздо проще сказать, что говорить можно. В любом случае следует быть предельно внимательным, особенно если звонят вам, а не вы.

Что же касается запрещенной для передачи информации, то речь идет не только о CVV и ПИН-коде, но и о полных реквизитах. И если вы успели наговорить лишнего и опасаетесь последствий, то имеет смысл незамедлительно связаться с банком с целью временной блокировки собственной карты.

Главные правила безопасности во время онлайн-покупок

Существует ряд негласных правил, которые позволят избежать проблем при проведении онлайн-платежей.

Среди них:

И, конечно же, моментальная блокировка счета в случае, если есть хоть малейшее подозрение на взаимодействие с мошенниками, которое специально было вынесено отдельным пунктом, как единственно эффективное решение в случае форс-мажора.

В принципе, ничего сложного – код CVV никому не говорить, вводить его только при поддержке 3D Secure/SecureCode и в случае чего сразу же блокировать карту, благо, последнее можно сделать в считанные секунды, следуя подсказкам робота на горячей линии кредитно-финансового учреждения.

Зачем на карточке код CVVCVC и что делать, если его нет

Если вы являетесь уверенным пользователем глобальной сети интернет и часто совершаете покупки в виртуальных магазинах, вы наверняка знаете, что такое CVV или CVC код.

Что это такое? Где расположен код?

Секретный код карты определяет ее пригодность для совершения онлайн-платежей. Другими словами, CVC или CVV код дает вам возможность распоряжаться средствами, находящимися на счету, физически не контактируя с картой.

Секретный код всегда расположен на оборотной стороне карты, там, где находится магнитная полоса, предназначенная для считывания информации о владельце счета. Трехзначный набор цифр (иногда бывает и четырехзначный) считается защитным кодом, действующим для идентификации пользователя в платежной системе и системе аутентификации самого банка. Стоит отметить: хоть в коде платежных систем Visa и MasterCard присутствуют три цифры, эта защита имеет различное название. Для Visa – CVV2, для MasterCard – CVC2.

Внимание! Не путайте защитный код с номером карты. CVV/CVC код расположен после него!

Как быть, если кода нет?

Да, прогресс не стоит на месте, однако он до сих пор не дошел до нас в полном объеме. До сих пор выпускаются карты, которые не имеют специального CVC/CVV кода, и такие счета становятся настоящей проблемой для их владельцев. Как правило, к таким картам относятся только зарплатные пластиковые карточки, предназначенные только для обналичивания поступлений. Однако есть выход: чтобы оплатить покупки в интернет-магазине, вы можете попросить у сотрудников банка об открытии специальной карты для онлайн-расчетов. Многие платежные системы предоставляют пользователям возможность зарегистрировать электронную карту, предназначенную только для оплаты товаров и услуг через интернет.

Существует и обратная сторона медали: некоторые виртуальные магазины просто не требуют введения секретных цифр. А банки запрещают отключение функции проверки, и тогда CVV код на карте становится «камнем преткновения» между кредитной организацией и платежной системой. Выход также очень прост: можно оформить специальную разновидность карты – виртуальную и пользоваться ей.

Практически все банки уже перешли на выпуск карт с секретным кодом CVV/CVC. Сейчас такие «комбинированные» карточки, которые пригодны для оплаты товаров в интернете и обналичивания средств, становятся очень популярными.

Как безопасно платить в Интернете?

Безопасные платежи в сети Интернет

Привет! Сегодня поговорим о том, как обезопасить себя и свои финансы при оплате товаров и услуг в сети Интернет.

В статье речь пойдёт о следующих вопросах:

— Можно ли вводить данные своей карты в интернет-магазинах?

— Какие данные можно вводить, а какие нет?

— На что обращать внимание при оплате товаров и услуг в сети Интернет?

— Какими картами лучше пользоваться для оплаты в сети Интернет?

Можно ли вводить данные своей карты в интернет-магазинах?

Покупки через сеть Интернет для многих из нас стали обыденным делом. Можно зайти на сайт интернет-магазина, выбрать понравившийся товар и оплатить его.

Все это очень удобно, так как после оплаты остаётся только получить купленный товар и не заморачиваться с поиском наличности и не думать о том, есть ли сдача у курьера.

Во многих интернет-магазинах доступна оплата через банковскую карту.

Безопасно ли это? Ведь для того чтобы оплатить товар и/или услугу необходимо указать: номер карты, срок действия карты, имя и фамилию (указанные на карте) и код, указанный на обороте пластиковой карты (это CVC — Card Verification Code для карт платежной системы Mastercard или CVV — Card Validation Value для VISA).

Т.е. указать ВСЕ данные, которые содержатся на вашей карте.

Действительно, чтобы совершить платёж, все эти данные ввести придётся, иначе оплата не пройдёт.

Но если формы которые вы заполняете требуют от вас другую информацию, например: секретное слово, секретный код, номер мобильного телефона — ни в коем случае вводить её нельзя. Лучше сразу покинуть такой сайт и совершить покупку в другом месте!

Еще один очень популярный вопрос: можно ли назвать номер карты другому человеку?

Ответ: Да. Но только номер карты, и ничего больше! Ни срок действия карты, ни CVC/CVV код, ни ФИО, ни тем более код, который может прийти вам по смс!

Зачем и как могут попросить код, который пришёл вам в смс?

Давайте на примере расскажу как этим могут воспользоваться злоумышленники:

Вы выставили на продажу достаточно дорогую вещь (это может быть что угодно: квартира/машина/компьютер и т.д. и т.п.). Предложим, стоимость вещи (пусть будет — машина) = 500 000 рублей.

Вам приходит смс (замечу, злоумышленники очень редко звонят, хотя бывает и такое) примерно такого содержания:

«Здравствуйте! Меня очень заинтересовало ваше объявление. Очень хотелось бы купить вашу машину, но вся сумма будет только через пару дней. Мог бы я сделать предоплату (аванс) для того чтобы вы оставили машину за мной? Я готов сделать предоплату 100 000 рублей. Для этого мне нужен только номер вашей банковской карты.»

Вы передаете номер вашей карты. Так как имея только номер карты, злоумышленник ничего сделать не сможет (хотя я бы не рекомендовал абсолютно незнакомым людям передавать и номер карты).

Через несколько минут (секунд) вам на телефон приходит смс (реальная смс!) от вашего банка (какая обычно приходит когда вы что-либо покупаете в Интернете), в которой указан код (хотя вы ничего не покупали).

Следом приходит новое сообщение от «потенциального покупателя»:

«Мне для завершения перевода необходим код, который пришел вам в смс сообщении. Не могли бы вы его назвать?».

Смс могла прийти только по 1 причине: ваш номер карты, имя и фамилия, срок действия карты и CVC/CVV код (а может быть только часть из этого: некоторым магазинам необходимы не все эти данные для совершения платежа) были введены на каком-нибудь сайте для оплаты какого-нибудь товара/услуги или просто денежного перевода.

И злоумышленнику осталось только одно — ввести код, который приходит вам (!) по смс.

Если вы сообщите код — злоумышленник получит то зачем пришёл, а вы — лишитесь своих денег.

Для того чтобы отправить деньги со своей карты на карту другому человеку нужен только номер карты и больше ничего!

На что обращать внимание при оплате товаров и услуг в сети Интернет?

Здесь я бы выделил 3 момента, на которые следовало бы обратить внимание:

1. Оценить качество и популярность интернет-магазина / сервиса в котором вы совершаете покупку: насколько «дорого» выглядит сайт, нет ли очевидных «ляпов» (вроде опечаток или неработающих ссылок/кнопок). Присутствует ли данный сайт в каталогах (яндекс.маркет и другие), почитать отзывы о магазине.

2. При нажатии кнопки (ссылки) — оплатить, убедиться, зашифровано ли соединение, которое перенаправляет вас на страницу оплаты. Это можно увидеть в адресной строке браузера, которым вы пользуетесь. Ссылка обязательно должна начинаться с «http s ://»:

3. Поддержка площадкой (магазином) технологии 3D-Secure. Данная технология поддерживается многими банками, она обеспечивает верификацию (подтверждение) платежей через смс.

Уважающие себя Интернет-магазины используют данную технологию при совершении платежей, так как она даёт дополнительную гарантию безопасности и весьма положительно влияет на доверие потенциальных покупателей.

Соответственно, если при оплате вы были перенаправлены на сайт вашего банка (банка-эмитента карты) с целью ввести пароль, который приходит на привязанный к банковской карте телефонный номер, значит можно поставить дополнительный «плюс» в карму выбранного вами интернет-магазина.

3D-Secure весьма затратная «опция», и магазины-однодневки или просто «нечестные продавцы» уж точно не будут на неё тратиться.

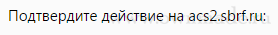

Важно : обязательно обращайте внимание на адрес сайта, на который вас перенаправили для ввода кода из смс!

В адресной строке в обязательном порядке должен быть адрес вашего (!) банка. Например:

При оплате покупок в Интернете картой Сбербанка (с поддержкой 3D-Secure) в адресной строке должно быть:

Не должно быть sbrf.сайт.ru или acs2.sbrf.сайт.ru — все это подделки, которые даже выглядеть могут на 100% как оригинальный сайт.

Перед зоной .ru обязательно должен идти sbrf.

Перенаправление (переадресация) на сайты, похожие на сайты банков создаются злоумышленниками с целью сбора информации. Такая схема называется — «фишинг» (от англ. fishing — рыбалка, ловля рыбы).

Какими картами лучше пользоваться для оплаты в сети Интернет?

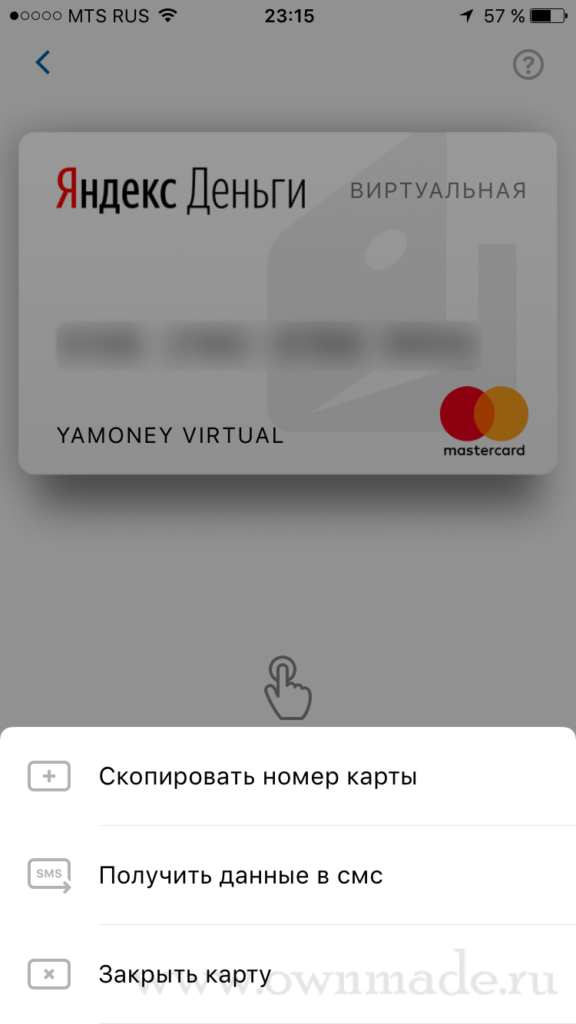

Конечно же, пользоваться можно любыми картами: кредитными или дебетовыми, VISA, MasterCard или МИР, но если вы действительно думаете о безопасности ваших персональных данных, то для оплаты товаров/услуг в сети Интернет лучше всего использовать — Виртуальные карты.

Виртуальные карты — это настоящие банковские карты, которые содержат всю необходимую атрибутику (номер, срок действия, CVC/CVV код), но без пластика.

Идеальный вариант для оплаты в Интернете.

Давайте рассмотрим преимущества использования виртуальных карт:

1. Удаленное оформление карты (никаких посещений офисов, подписывания документов и прочего).

2. Моментальный «выпуск» и «перевыпуск» карты;

3. Нулевая вероятность «засветить» карту в ресторанах/барах/магазинах и любых других местах (карта электронная (или виртуальная) — пластика физически не существует);

4. Бесплатное обслуживание (те банки, которые выпускают виртуальную карту в 99% случаев не взимают плату за её использование);

5. Закрытие / удаление карты происходит также моментально как и выпуск (перевыпуск);

6. Возможность держать постоянный «ноль» на счету без каких-либо штрафов/комиссий: нужно оплатить покупку в Интернет — пополнили карту — оплатили.

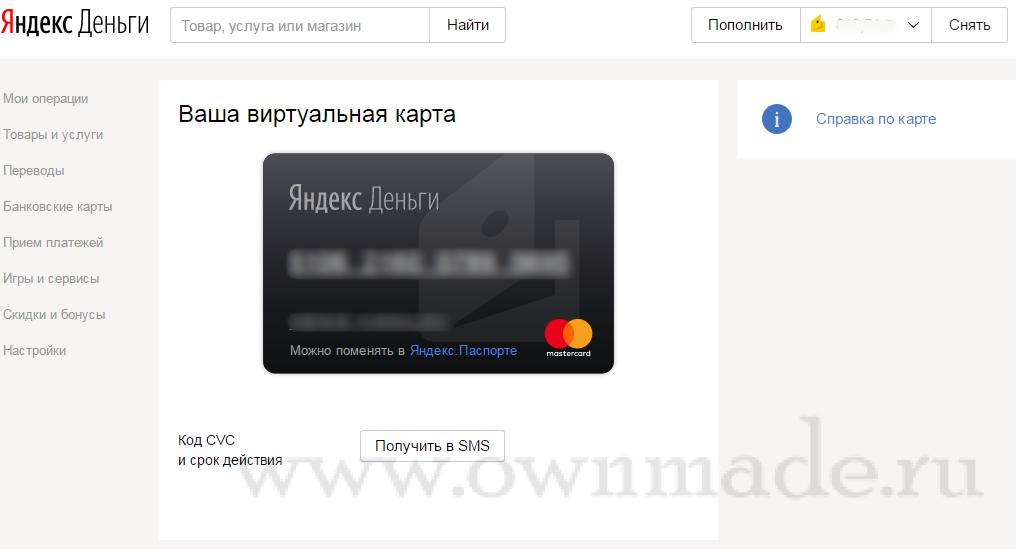

По состоянию на апрель 2017 самой удобной и выгодной виртуальной картой, на мой взгляд, является виртуальная карта от Яндекс.

В статье «Зачем нужны электронные деньги?» мы уже рассматривали электронные платежные системы (а также как их обменивать — «Обмен электронных денег«), в том числе Яндекс.Деньги.

Для создания виртуальной карты достаточно иметь кошелёк и привязанный к аккаунту номер мобильного телефона.

Карта «выпускается» моментально в меню «Банковские карты», номер карты будет доступен сразу же после «оформления». Остальные атрибуты (срок действия, код) придут к вам через смс-сообщение:

Пополнять карту нет необходимости, достаточно пополнить счёт Яндекс.Денег. Счётом карты является счет Яндекс.Денег.

Карту можно закрыть, открыть и перевыпустить одним нажатием.

Пополнить счёт Яндекс.Денег можно множеством способов, причём многие из них — без комиссии. Например, Сбербанк не взимает комиссию (точнее, сам ее оплачивает, что меня, например, очень удивило). Альфа-банк также комиссию не взимает. А вот при пополнении счета через Рокетбанк будет удержана комиссия в размере 50 рублей (максимальная сумма за одну операцию — 3 000 рублей).

Пользование виртуальной картой аналогично пользованию любой другой картой, разве что её необходимо пополнить перед оформлением покупки:

1 Выбираем товар в любом магазине, который поддерживает оплату картами MasterCard (виртуальная карта от Яндекса относится именно к этой платежной системе);

2 Пополняем счет Яндекс.Денег на сумму равную стоимости выбранного товара;

3 Указываем атрибуты нашей виртуальной карты для оплаты.

4 Вводим подтверждающий оплату код, полученный по смс.

(если необходимо указать имя и фамилию — указывайте как обычно на латинице).

Все! Оплата будет произведена с виртуальной карты, никаких дополнительных комиссий нет! Даже если данные окажутся у злоумышленника — остатка денежных средств на счете тоже нет.

В теории можно после каждой оплаты перевыпускать карту и получать новые реквизиты (ну это совсем для параноиков).

Если у вас установлено мобильное приложение Яндекс.Денег — все операции можно сделать через него.

В приложении всегда можно найти номер виртуальной карты, а реквизиты получить через смс:

Можно привязать карту любого банка к кошельку Яндекс.Денег, чтобы при указании атрибутов виртуальной карты, деньги списывались с вашей основной карты. Это даст следующие преимущества:

— не нужно пополнять кошелек, можно платить прямо с виртуальной карты, даже если баланс карты равен 0;

— не нужно каждый раз указывать данные карты для пополнения.

Кто ещё выпускает виртуальные карты?

Электронный платежный сервис QIWI.

Минусом данного сервиса является наличие комиссии за пополнение счета карты QIWI — взимается 2.5% от суммы пополнения (такая же комиссия взимается при пополнении счета виртуальной карты QIWI с кошелька QIWI (внутренний перевод)).

Банк Альфа-банк выпускает виртуальные карты, но только при наличии оформленного «пакета услуг». Т.е. в идеале надо быть клиентом этого банка.

За выпуск виртуальной карты Альфа-банком взимается комиссия — 49 рублей. Платы за обслуживание нет.

РосЕвроБанк (Обзор доходной дебетовой карты РосЕвроБанка можно найти здесь) тоже выпускает виртуальные карты через мобильное приложение. Стоимость услуги — 10 руб. Для выпуска необходимо быть клиентом банка.

До недавнего времени Сбербанк выпускал виртуальные карты (бесплатно), но по состоянию на апрель 2017 года — оформление виртуальных карт остановлено.

На этом все! Надеюсь ваши платежи в сети Интернет будут максимально защищёнными!